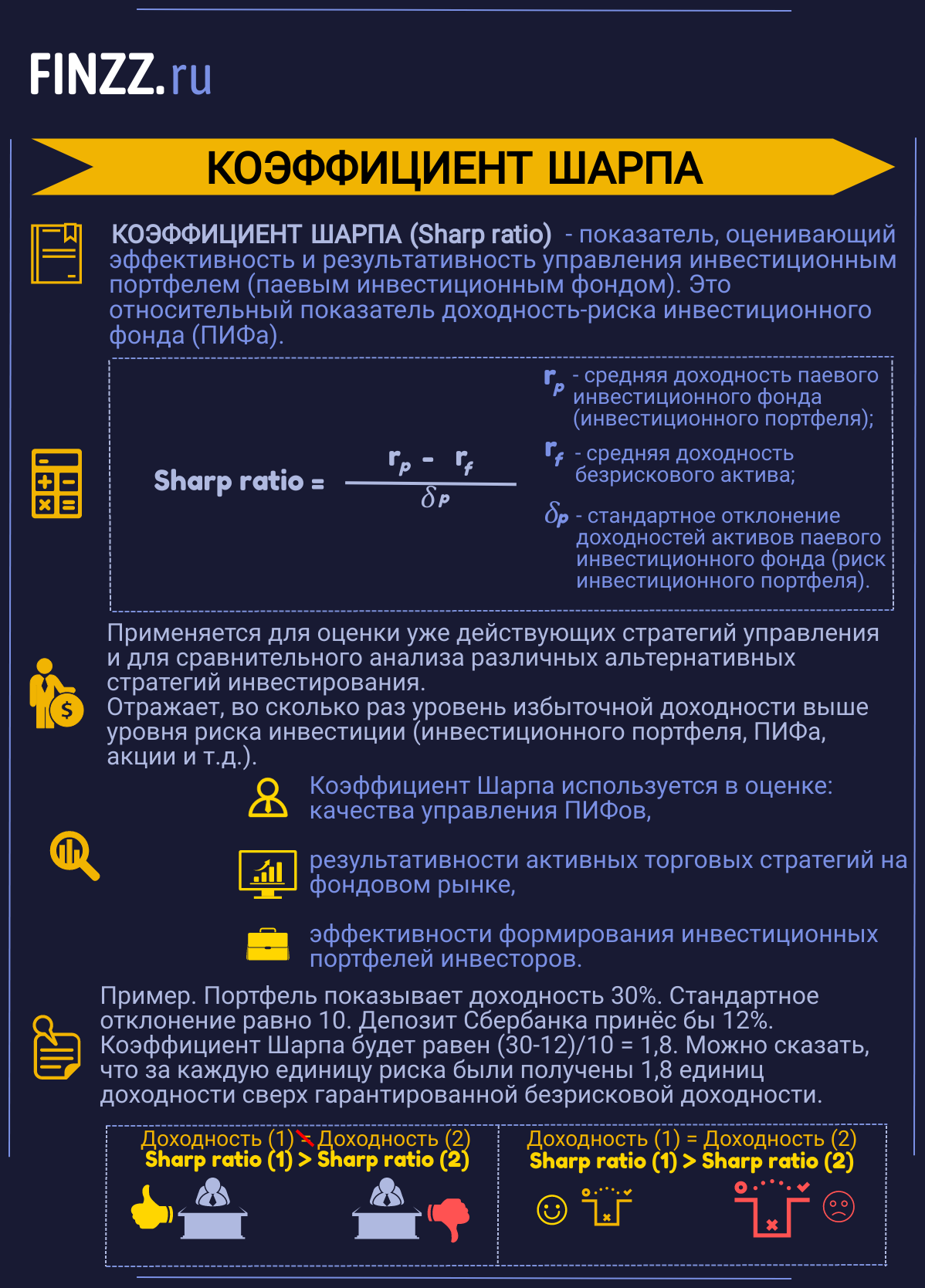

Рассмотрим один из классических коэффициентов оценки паевых инвестиционных фондов (ПИФов) и инвестиционных портфелей – коэффициент Шарпа.

Коэффициент Шарпа (англ. Sharp ratio) – это показатель оценивающий эффективность и результативность управления инвестиционным портфелем (паевым инвестиционным фондом). Данный коэффициент был разработан У. Шарпом в 1966 году и применяется для оценки, как уже действующих стратегии управления, так и для сравнительного анализа различных альтернативных стратегий инвестирования.

Коэффициент Шарпа используется в оценке: качества управления паевых инвестиционных фондов (ПИФов), результативности активных торговых стратегий на фондовом рынке, эффективности формирования инвестиционных портфелей инвесторов.

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут

Коэффициент Шарпа представляет собой относительный показатель доходность-риска инвестиционного фонда (ПИФа) и отражает во сколько раз уровень избыточной доходности выше уровня риска инвестиции (инвестиционного портфеля, ПИФа, акции и т.д.).

- Инфографика. Коэффициент Шарпа (основные моменты)

- Формула расчета коэффициента Шарпа

- Расчет доходности безрискового актива

- Оценка паевого инвестиционного фонда по коэффициенту Шарпа

- Пример выбра паевого инвестиционного фонда по коэффициенту Шарпа

- Пример оценки коэффициента Шарпа для инвестиционного портфеля

- Модифицированный коэффициент Шарпа

- Где применяется коэффициент Шарпа

- Проблема коэффициента Шарпа

Инфографика. Коэффициент Шарпа (основные моменты)

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

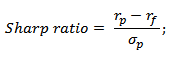

Формула расчета коэффициента Шарпа

где:

где:

rp – средняя доходность паевого инвестиционного фонда (инвестиционного портфеля);

rf – средняя доходность безрискового актива;

σp – стандартное отклонение доходностей активов паевого инвестиционного фонда (риск инвестиционного портфеля).

Рассмотрим более подробно, как рассчитать каждый из показателей формулы.

|

★ Excel таблица для формирования инвестиционного портфеля ценных бумаг (рассчитай портфель за 1 минуту) + оценка риска и доходности |

|

★ Программа InvestRatio — расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Расчет доходности безрискового актива

Для оценки избыточной доходности, которую получил инвестор необходимо рассчитать минимальную возможную доходность, которую он мог бы получить при вложении в абсолютно надежные активы. Именно избыточная доходность отражает качество управления и эффективность принимаемых решений менеджером паевого инвестиционного фонда.

Существуют несколько способов оценки доходности безрискового актива:

- Доходность банковского вклада наиболее крупных и надежных банков РФ. К таким банкам можно отнести Сбербанк, Альфа-банк, ВТБ 24.

- Доходность безрисковых государственных ценных бумаг (ГКО, ОФЗ в России, 10 летние облигации для США), которые обладают максимально возможной надежностью по рейтингам международных рейтинговых агентств Moody’s, Standard&poor’s и Fitch.

В результате необходимо сопоставить доходность полученную за счет управления рискованными ценными бумагами и минимальный уровень доходность абсолютно надежного актива.

Оценка паевого инвестиционного фонда по коэффициенту Шарпа

Оценка показателя Шарпа представлена в таблице ниже. К примеру, если показатель больше единицы, значит уровень избыточной доходности выше нежели существующий риск фонда или инвестиционного портфеля. Оценка показателя позволяет выбрать наиболее инвестиционно привлекательные фонды, портфели или стратегии для вложения.

| Значение показателя | Оценка эффективности управления |

| Sharp ratio >1 | Высокая результативность управления паевым инвестиционным фондом или портфелем. Данный фонд привлекателен для вложения |

| 1>Sharp ratio >0 | Уровень риска выше, нежели значение избыточной доходности паевого инвестиционного фонда. Необходимо рассмотреть другие показатели инвестиционной привлекательности фонда |

| Sharp ratio <0 | Уровень избыточной доходности отрицательный, целесообразнее вложить в безрисковый актив с минимальным уровнем риска |

| Sharp ratio1 > Sharp ratio2 | Первый паевой инвестиционный фонд более привлекателен для вложения, чем второй |

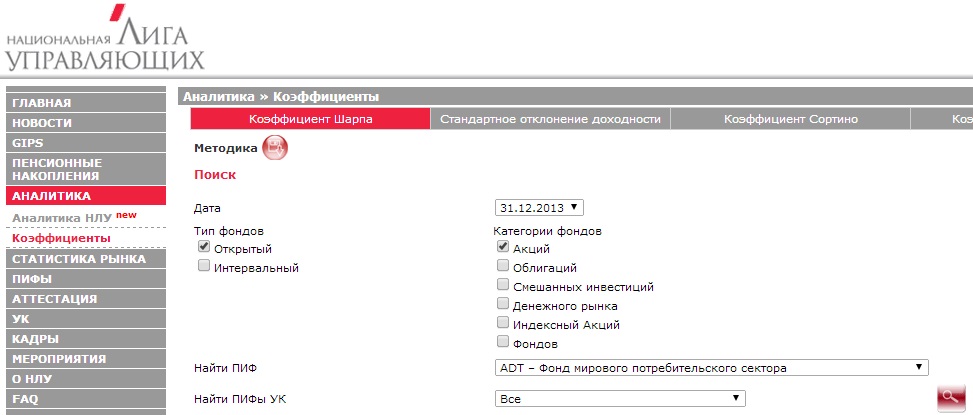

Пример выбра паевого инвестиционного фонда по коэффициенту Шарпа

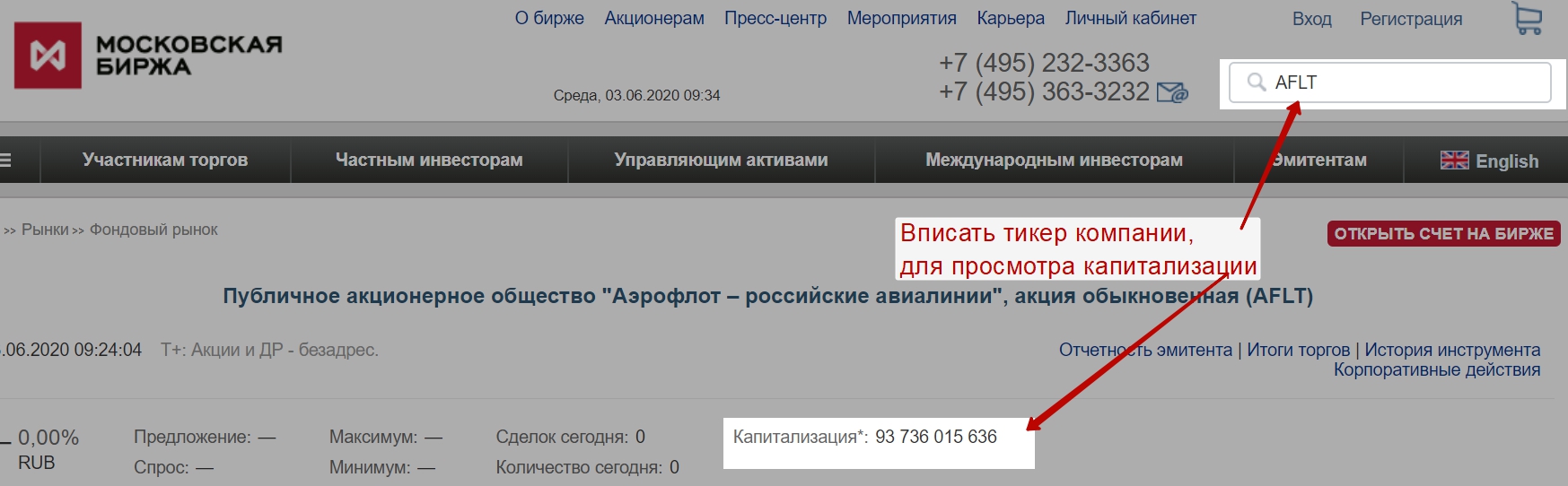

Информацию о существующих фондах можно получить на сайте nlu.ru (национальная лига управляющих). Заходим на сайт и выбираем раздел «АНАЛИТИКА».→ «Коэффициент» → «Коэффициент Шарпа». В системе есть возможности отфильтровать по различным параметрам фонды: по типу, по управляющей компании, по категории и дате.

На рисунке ниже будет отражаться ранжирование всех паевых инвестиционных фондов по коэффициенту Шарпа. Так фонд «РЕГИОН Фонд акций» имеет максимальное значение коэффициента Шарпа, что свидетельствует о высоком качестве управления.

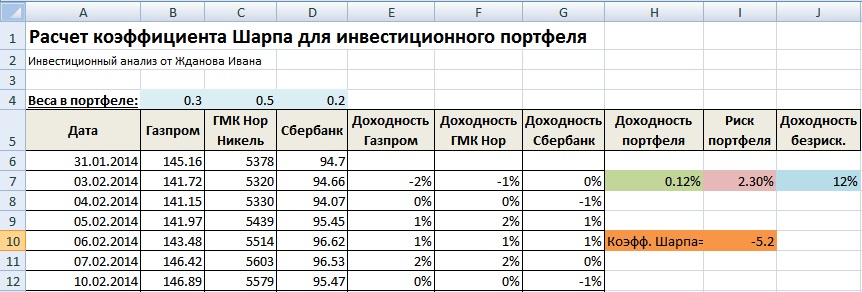

Пример оценки коэффициента Шарпа для инвестиционного портфеля

Если вы формируете сами инвестиционный портфель и вам необходимо сравнить различные портфели ценных бумаг, то для этого необходимо получить котировки изменения всех акций входящий в портфель, рассчитать их доходность и общий риск портфеля. Рассмотрим более подробно пример расчета коэффициента Шарпа в программе Excel.

Получить котировки можно с сайта finam.ru в разделе «Про рынок» → «Экспорт данных». Возьмем портфель из трех акций: ОАО «Газпром», ОАО «ГМК Норильский Никель» и ОАО «Сбербанк». Для каждой акции оценим долю в общем портфеле, так у Газпрома – 0,3, ГМК Нор. Никель – 0,5 и Сбербанк – 02. Для анализа брались котировки в течение года с 31.01.2014 – 31.01.2015.

На следующем этапе необходимо рассчитать доходность по каждой ценной бумаге портфеля. Для этого воспользуемся формулой в Excel:

Доходность акции Газпром =LN(B7/B6)

Доходность акции ГМК Нор. Никель =LN(C7/C6)

Доходность акции Сбербанк =LN(D7/D6)

Далее необходимо рассчитать параметры коэффициента: доходность и риск портфеля в целом, а также оценить безрисковую доходность. Доходность портфеля представляет собой взвешенную сумму среднеарифметических дневных доходностей, риск портфеля равен взвешенной сумме стандартных отклонений доходностей акций.

Безрисковая доходность была взята как годовая процентная ставка по депозиту в банке и составляет 12%. Воспользуемся следующими формулами оценки:

Доходность портфеля =СРЗНАЧ(E7:E256)*B4+СРЗНАЧ(F7:F256)*C4+СРЗНАЧ(G7:G256)*D4

Риск портфеля =СТАНДОТКЛОН(E7:E256)*B4+СТАНДОТКЛОН(F7:F256)*C4+СТАНДОТКЛОН(G7:G256)*D4

Коэффициент Шарпа =(H7-J7)/I7

Как мы видим значения показателя Шарпа отрицательное, это говорит о том, что данный инвестиционный портфель сформирован неправильно и его следует пересмотреть. Доходность по безрисковому активу оказалась выше, чем сама доходность по акциям. Инвестору целесообразнее было вложиться в безрисковый актив нежели активно управлять и нести дополнительные риски. Более подробно узнать про коэффициенты оценки эффективности инвестиций вы можете в статье: «Оценка эффективности инвестиций, инвестиционного портфеля, акций на примере в Excel«.

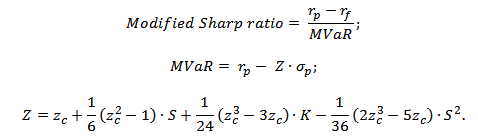

Модифицированный коэффициент Шарпа

Классический коэффициент Шарпа имеет ряд недостатков, которые решены в его модификации. Модификация показателя главным образом затрагивает изменение оценки риска инвестиционного портфеля. Для оценки риска используется не только стандартное отклонение как мера изменчивости доходности портфеля, а модифицированная мера риска VaR (Value at Risk). Данная мера позволяет оценить более реалистично будущие убытки за счет оценки характера распределения исторической доходности акций. Формула расчета его следующая:

где: rp – средняя доходность инвестиционного портфеля; rf – средняя доходность безрискового актива; σp – стандартное отклонение доходностей инвестиционного портфеля; S –эксцесс распределения доходностей; zc – куртозис распределения доходностей портфеля; K – квантиль распределения доходностей.

Оценка риска в данной модели основывается исключительно на статистическом расчете, что позволяет более адекватно оценить риски инвестиционного портфеля или паевого инвестиционного фонда.

|

★ Программа InvestRatio — расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

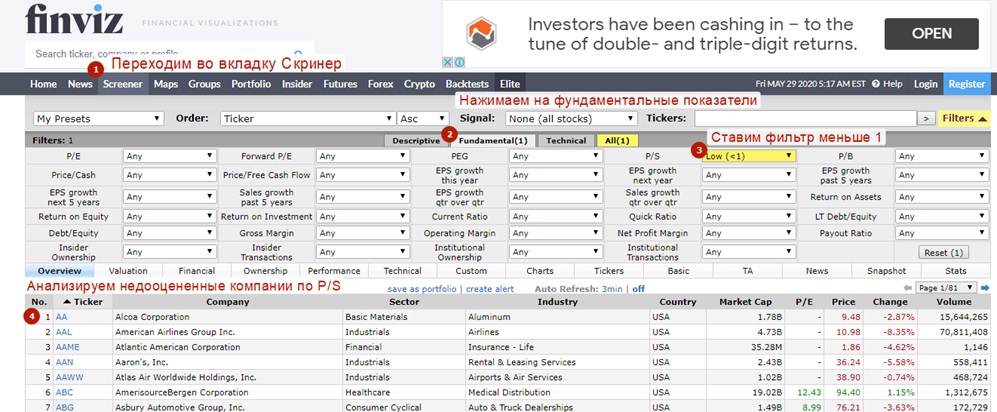

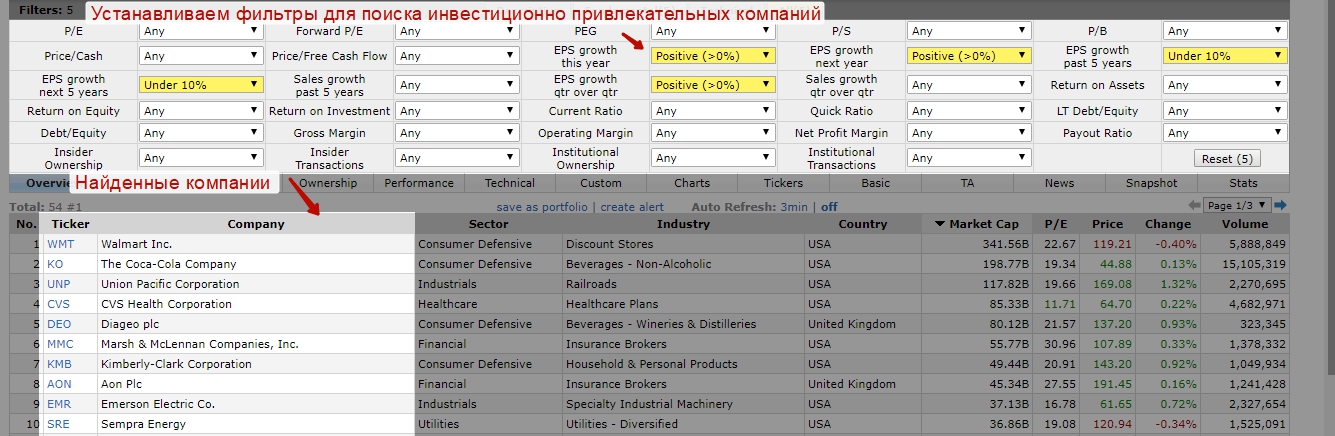

Где применяется коэффициент Шарпа

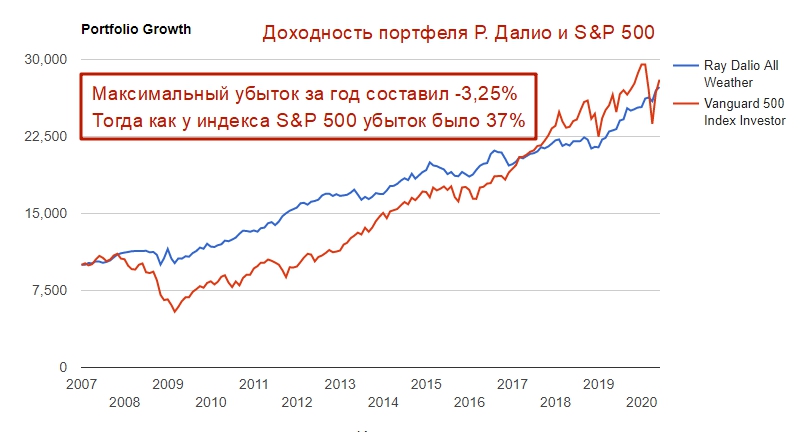

Одним из направлений применения коэффициента Шарпа является сравнение и оценка эффективности инвестиционных портфелей, Фондов (ETF, REIT и др.), торговых стратегий. Сравнить инвестиционные портфели только по полученной доходности или только по риску (убыткам) не грамотно. Поэтому для определения результативности используется интегральный показатель, включающий доходность и риск. Чем выше значение коэффициента Шарпа, тем эффективнее инвестиционный портфель.

Смоделировать портфель можно в сервисе portfoliovisualizer.com. Для этого возьмем акции «большой четверки»: Apple (APPL), Google (GOOG), Amazon (AMZN), Facebook (FB). Первый портфель создадим без оптимизации весов акций. У каждой акции будет равный вес по 25%. Второй портфель оптимизируем по максимизации коэффициента Шарпа.

В оптимизированном портфеле изменятся веса акций ↓

| Тикер | Название | Вес нового портфеля |

| AMZN | Amazon. | 44.29% |

| GOOG | Alphabet | 5.43% |

| FB | 27.11% | |

| AAPL | Apple | 23.18% |

В таблице ниже представлены доходности и риски за 10-й период. Как видим, несмотря на небольшое увеличение волатильности портфеля, прибыльность выше.

| Портфель | Доходность за 10 лет | Риск (средняя волатильность) | Коэффициент Шарпа |

| Портфель с равными весами | 840% | 20,8% | 3,06 |

| Оптимизированный портфель | 1030% | 22,6% | 3,20 |

Наши портфели имеют коэффициент Шарпа больше 3, это говорит о том, что подобранные акции позволяют создавать доходность в 3 раза превышающую риски (выраженные в волатильности).

На рисунке ниже отражена динамика доходности первого и второго портфеля.

Проблема коэффициента Шарпа

Один из недостатков коэффициента Шарпа является использование за меру риска — стандартное отклонение (σ). Эта статистический критерий показыает измнчивость доходностей и отражает отклонение от среднеарифметического доходностей как в положительную, так и отрицательную сторону. Но ведь отклонение в положительную сторону выгодно инвестору и его можно считать как прибыль. Решение данного противоречия измерения риска предложил Сортино, который заменил стандарное отклонение — «стандартным отклонением вниз». Более подробно про коэффициент Сортино читайте в статье: → Коэффициент Сортино. Интерпретация. Пример расчета.

Резюме

Коэффициент Шарпа является классическим показателем оценки результативности управления инвестиционным портфелем, паевым инвестиционным фондов или даже вложения в отдельную акцию. Чем выше значения показателя, тем большая сверхдоходность была получена управляющим. Для быстрой оценки коэффициента Шарпа можно воспользоваться сервисом «НЛУ», а для оценки стратегии собственного инвестиционного портфеля необходимо провести расчет в Excel. Модификация показателя позволяет решить вопрос более реалистичной оценки риска за счет использования статистических показателей распределения исторической доходности. С вами был Иван Жданов.

Автор: к.э.н. Жданов Иван Юрьевич