На практике рассмотрим модель Гордона, разберем формулу и пример расчета в Excel для реальных компаний.

Модель Гордона для оценки бизнеса. Формула. Определение.

Модель Гордона (англ. Gordon Growth Model) – используется для оценки стоимости собственного капитала и доходности обыкновенной акции компании. Данную модель еще называют модель дивидендов постоянного роста, так как ключевой фактор определяющий рост стоимости компании это темп прироста ее дивидендных выплат. Модель Гордона является вариацией модели дисконтирования дивидендов.

Цель оценки модели Гордона: оценка доходности собственного капитала, оценка стоимости собственного капитала компании, оценка ставки дисконтирования для инвестиционных проектов

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут

Другие методы оценки доходности компании (инвестиционного проекта) вы можете более подробно изучить в статье «Ставка дисконтирования. 10 современных методов«.

- устойчивая экономическая ситуация;

- рынок сбыта продукции имеет большую емкость;

- компания имеет устойчивый объем производства и реализации продукции;

- имеется свободный доступ к финансовым ресурсам (заемному капиталу);

- темп роста дивидендных выплат должен быть меньше ставки дисконтирования.

Другими словами Модель Гордона может использоваться для оценки компании, если она имеет устойчивый рост, который выражен стабильными денежные потоки и дивидендными выплатами.

|

★ Программа InvestRatio — расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

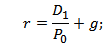

Оценка доходности собственного капитала компании по модели Гордона

Можно аналогично переписать формулу для дивидендных выплат в следующем году через их увеличение на размер среднего темпа роста.

где: r – доходность собственного капитала компании (ставка дисконтирования); D1 – дивидендные выплаты в следующем периоде (году); D1 – дивидендные выплаты в текущем периоде (году). P0 – стоимость акции в текущий момент времени (год); g – средний темп роста дивидендов.

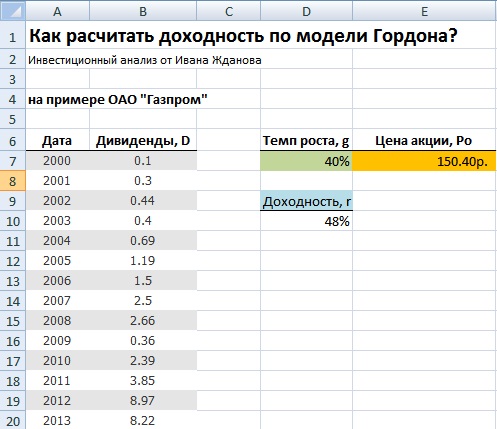

Оценка доходности акций по модели Гордона на примере ОАО «Газпром»

Пример оценки доходности компании по модели Гордона в Excel

Рассмотрим на примере оценку будущей доходности компании ОАО «Газпром» с помощью модели Гордона. ОАО Газпром был взят для анализа, потому что является ключевым в национальной экономике, имеет многообразные каналы сбыта и производства продукции, т.е. имеет достаточно устойчивый вектор развития.

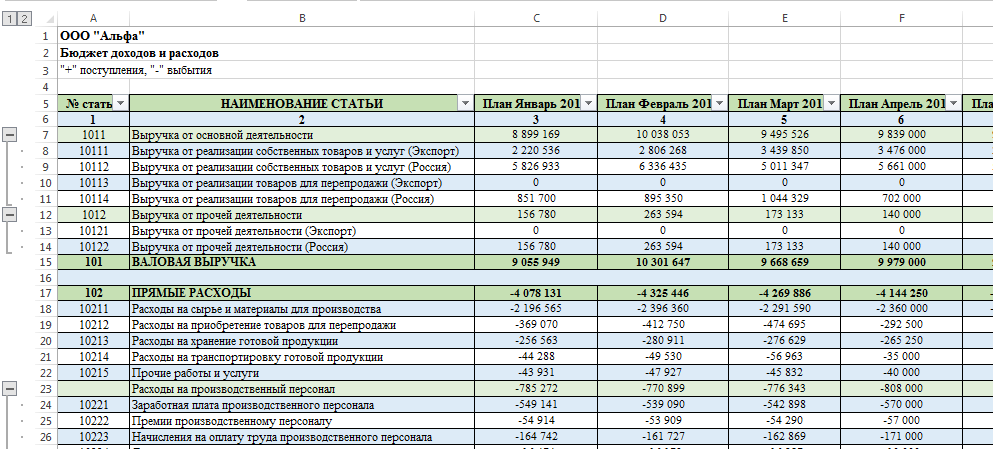

Так был взят период с 2000 по 2013 год для акции ОАО «Газпром». На рисунке ниже показана статистика размера дивидендов на обыкновенную акцию.

Следует отметить, что для корректности применения модели Гордона дивидендные выплаты должны увеличиваться экспоненциально. На следующем этапе необходимо получить текущую стоимость акции ОАО «Газпром» на фондовом рынке, для этого можно воспользоваться сервисом Финама.

Текущая стоимость акции ОАО «Газпром» составляет 150,4 руб. Далее рассчитаем средний темп роста дивидендов и ожидаемую доходность. Среднегодовой темп роста дивидендов =(B20/B7)^(1/13)-1 Ожидаемая доходность акции =B20*(1+D7)/E7+D7

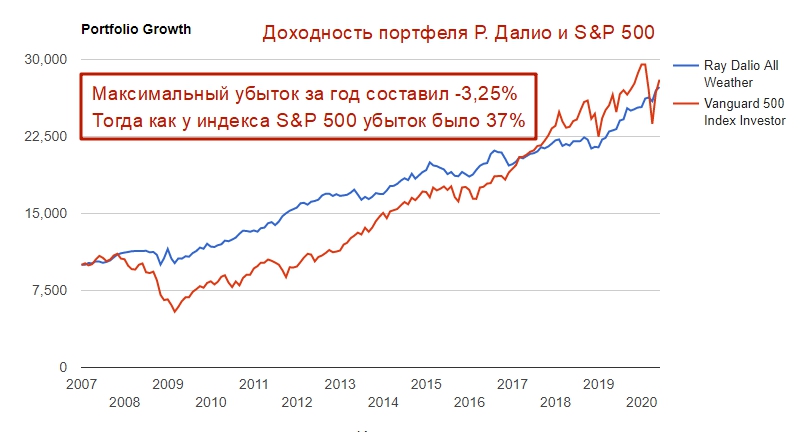

Ожидаемая доходность акции ОАО «Газпром» на 2014 год ожидается в размере 48%. Данная модель хорошо применима для компаний имеющих тесную связь между темпом роста дивидендов и стоимостью на фондовом рынке. Как правило, это наблюдается в условиях устойчивой экономики без сильных кризисов. Для отечественного рынка характерна неустойчивость, низкая ликвидность и высокая изменчивость все это приводит к сложности использования модели Гордона для оценки доходности собственного капитала.

|

★ Программа InvestRatio — расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Резюме Модель Гордона является альтернативной модели CAPM (модель оценки капитальных активов) и позволяет оценить будущую доходность компании или ее стоимость на рынке в условиях общего устойчивого экономического роста. Применение модели на развивающихся рынках капитала приведет к искажению результатов. Модель адекватно применять для крупных национальных компаний из нефтегазовой и сырьевой отрасли.

Автор: к.э.н. Жданов Иван Юрьевич