Привет, на связи Василий Жданов в статье рассмотрим коэффициент прогноза банкротства. О платежеспособности предприятия свидетельствует наличие у него возможности погасить краткосрочные (текущие) обязательства из оборотных средств без продажи внеоборотных активов (например, основных средств — зданий, оборудования и прочего). Однако, существует также другой полезный показатель платежеспособности — коэффициент прогноза банкротства, который демонстрирует способность компании выплатить долги со сроком возврата до 1 года, благоприятно реализовав имеющиеся запасы. Метод оценки рисков с применением значений данного индикатора важен для управленцев фирмы, кредиторов, инвесторов и сотрудников.

- Что такое коэффициент прогноза банкротства

- Факторы изменения коэффициента прогноза банкротства

- Как рассчитать коэффициент прогноза банкротства (общая формула)

- Как вычислить коэффициент прогноза банкротства (формула по балансу)

- Нормативное значение коэффициента прогноза банкротства

- Пример вычисления коэффициента прогноза банкротства

- Ответы на часто задаваемые вопросы по теме “Коэффициент прогноза банкротства”

Что такое коэффициент прогноза банкротства

Коэффициент прогноза банкротства — это относительный финансовый показатель платежеспособности хозяйствующего субъекта, дающий представление о наличии у фирмы возможности погашать свои текущие задолженности с привлечением средств, вырученных от продажи учтенных на балансе запасов. Проще говоря, это количественный метод оценки вероятности наступления финансовой несостоятельности предприятия.

По величине коэффициента прогноза банкротства финансовый эксперт в состоянии определить удельный вес чистых оборотных средств в сумме актива бухгалтерского баланса компании. Главное, по значению коэффициента можно будет понять:

- сумеет ли организация выплатить краткосрочные долги (со сроком возврата не более 12 месяцев с отчетной даты) за счет имеющихся запасов;

- возможно ли оперативно реализовать запасы с целью использования вырученных средств для погашения краткосрочных обязательств перед кредиторами.

Задачи, которые преследуют внутренние аналитики анализируемого предприятия, заключаются в том, чтобы вовремя изменить стиль управления хозяйствующим субъектом, пересмотреть стратегию развития и своевременно вывести активы из бизнеса.

Факторы изменения коэффициента прогноза банкротства

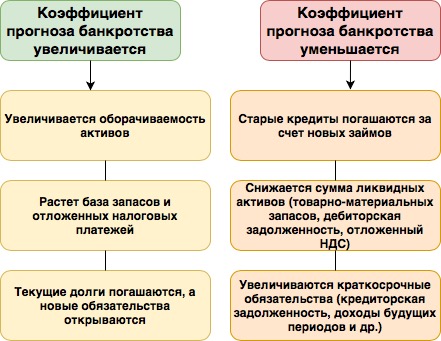

Рассмотрим, на какие события в хозяйственной жизни предприятия указывает уменьшение и увеличение значений коэффициента прогноза банкротства:

Как рассчитать коэффициент прогноза банкротства (общая формула)

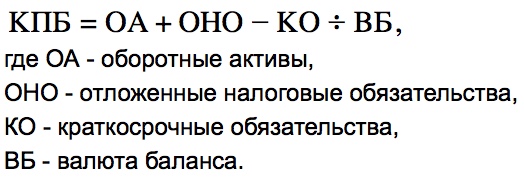

Так выглядит формула расчета коэффициента прогноза банкротства компании в экономическом анализе (применима для предприятий, имеющих отложенные налоговые обязательства):

Если отложенных налоговых выплат не имеется (это касается фирм, освобожденных от уплаты в бюджет налога на добавленную стоимость (или с НДС по ставке 0%), т.к. в России отложенные налоговые обязательства возникают только по НДС), формула принимает следующий вид:

Как вычислить коэффициент прогноза банкротства (формула по балансу)

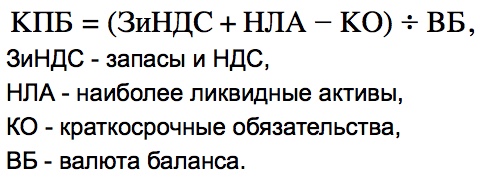

Еще одним способом расчета коэффициента прогноза банкротства является применение формулы с подстановкой показателей формы №1 — бухгалтерского баланса предприятия:

- валюта баланса (строка 1700);

- краткосрочные обязательства (строка 1500);

- отложенные налоговые обязательства (строка 1180);

- оборотные активы (строка 1200).

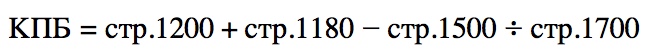

Сама формула по балансу выглядит следующим образом:

- для компаний, не уплачивающих НДС (или если НДС 0%):

- для плательщиков НДС, имеющих отложенные налоговые выплаты:

Важно! При проведении исследования на вероятность разорения необходимо сопоставить сроки обязательств предприятия со сроками отложенных налоговых платежей и оборотных активов. К примеру, если от компании требуется погасить долг не позднее чем через 6 месяцев, дебиторская задолженность со сроком до четырех месяцев не должна учитываться.

Нормативное значение коэффициента прогноза банкротства

Важно! Коэффициент прогноза бизнеса не поможет финансисту проанализировать его в форме точечного значения для отдельно исследуемого бизнеса. Данный индикатор необходимо сравнить с КПБ конкурента, оценить его в динамике по годам, сопоставить значение с базисным либо среднеотраслевым показателем.

Чем больше значение коэффициента прогноза банкротства, тем выше вероятность того, что анализируемому предприятию в ближайшее время (ближайшие 6 месяцев) не грозит банкротство. Снижение показателя в динамике (и тем более — резкое уменьшение его значения) свидетельствует об ухудшении дел на фирме и о повышенном риске разорения.

Вообще, какого-то одного универсального оптимального значения коэффициента прогноза банкротства нет по той причине, что у компаний различных отраслей экономики различается объем отложенных налоговых обязательств и ликвидных активов. Существует лишь 3 критерия исследования значений КПБ:

- Когда КПБ > 100%, это значит, что компания неэффективно пользуется возможностью привлечения заемного капитала для развития хозяйственной деятельности.

- Если значение КПБ увеличивается в динамике, значит, дела компании улучшаются. И наоборот, снижение показателя свидетельствует об ухудшении ситуации фирмы.

- КПБ < 0 однозначно сигнализирует о том, что запасов предприятия не хватает для погашения краткосрочных задолженностей. КПБ всегда должен быть > 0.

Пример вычисления коэффициента прогноза банкротства

Проанализируем финансовое положение двух гипотетических крупных российских предприятий на предмет вероятности наступления банкротства.

Рассчитаем индикатор для ООО “Технологии успеха”:

Вывод по таблице: В 2016 г. КПБ уменьшился, а отрицательная динамика коэффициента является неблагоприятным фактором для предприятия. Более того, судя по всему, управленцы ООО “Технологии успеха” не предприняли каких-либо стоящих мер по улучшению ситуации, т.к. в следующем 2017 г. КПБ продолжал уменьшаться, пока не составил 0.7 (а это ниже нормативных значений). В связи с таким итогом, была запущена процедура банкротства, поскольку предприятие оказалось неплатежеспособным.

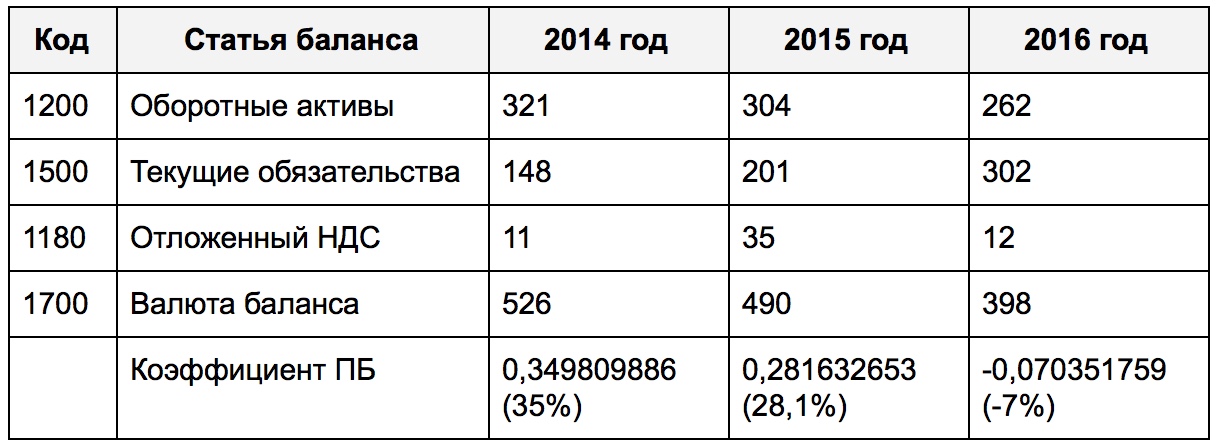

Перейдем к вычислению коэффициента прогноза банкротства для ООО “Программирование будущего”:

Вывод по таблице: Анализ данных бухгалтерской отчетности для ООО “Программирование будущего” позволяет увидеть рост текущих обязательств (краткосрочных задолженностей) — это говорит о том, что предприятие пользуется возможностью оформления кредитов в целях привлечения заемного капитала. Несмотря на существенные суммы текущего долга, руководство компании грамотно балансирует собственный и заемный капитал, что обеспечивает постепенный рост финансовой устойчивости. В итоге, компания считается платежеспособной и может быть уверена в том, что банкротство не наступит как минимум в течение ближайших 6 месяцев.

Общий вывод: С 2015 по 2016 год более высокое значение коэффициента прогноза банкротства отмечается у ООО “Технологии успеха”. Однако, управленческий персонал ООО “Программирование будущего” грамотнее распоряжается заемным капиталом и не боится привлекать новое заемное финансирование, будучи уверенным в эффективном его использовании. В то же время, ООО “Технологии успеха” скачкообразно накапливает долги со сроком выплаты не более 1 года, что в итоге и приводит его к дефолту.

Ответы на часто задаваемые вопросы по теме “Коэффициент прогноза банкротства”

Вопрос: Существуют ли иные методы оценки степени риска дефолта коммерческого предприятия, помимо способа с применением коэффициента прогноза банкротства?

Ответ: Да, выводы о возможности разорения предприятия можно сделать на основании многофакторных моделей (Конана, Годцера, Альтмана). Однако, проведение подобного анализа потребует от Вас знаний эконометрики. В то время, как расчет коэффициента прогноза банкротства по общей формуле или на базе данных бухгалтерского баланса отнимет минимум усилий.

Вопрос: Какой показатель даст более четкий ответ на вопрос о вероятности наступления дефолта предприятия — коэффициент прогноза банкротства или коэффициент структуры капитала?

Ответ: Индикатор банкротства, речь о котором шла в данной статье, с точностью определяет вероятность наступления дефолта. Тогда как коэффициент структуры капитала лишь косвенно затрагивает возможность наступления банкротства.

Вопрос: Занимаются ли внутренние аналитики банковских учреждений вычислением коэффициента прогноза банкротства для оценки платежеспособности потенциальных заемщиков?

Ответ: Безусловно. Расчет данного индикатора позволяет избежать одобрения кредитных заявок финансово несостоятельным юридическим лицам.