Привет на связи Василий Жданов в статье рассмотрим коэффициенты движения денежных средств.

- Что такое денежные потоки предприятия, их разновидности

- Какие факторы влияют на движение денежных средств

- С какой целью рассчитываются коэффициенты движения денежных средств

- Анализ денежных потоков в текущей, финансовой и инвестиционной деятельности

- Методы расчета денежных потоков предприятия

- Как рассчитываются коэффициенты движения денежных средств (финансовый анализ денежных потоков)

- Ответы на часто задаваемые вопросы по теме “Коэффициенты движения денежных средств”

Что такое денежные потоки предприятия, их разновидности

Денежные потоки — это совокупность финансовых поступлений и, наоборот, выплат, образующихся в процессе ведения хозяйственной деятельности компании. Данное понятие включает в себя все известные потоки финансовых средств и не подразумевает какого-то конкретного денежного потока. Финансовые потоки подразделяются на категории по нескольким признакам:

| Классификационный признак | Группы денежных потоков | Денежные поступления и отток средств |

| По направлению деятельности | По основной деятельности | Поступления: возврат налогов, возмещение налоговых отчислений, денежные переводы от клиентов.

Отток: заработная плата, расчеты с контрагентами и исполнителями и др. |

| По финансовой деятельности | Поступления: оформленные займы и кредиты, вклады акционеров.

Отток: дивиденды владельцев, проценты с депозитов вкладчиков. |

|

| По инвестиционной деятельности | Поступления от реализации объектов ОС, НМА. | |

| По направленности движения | Положительного характера

(доход) |

Поступления всех финансов в ходе ведения хозяйственной деятельности компании. |

| Отрицательного характера

(расход) |

Совокупные затраты, понесенные в процессе ведения деятельности. | |

| По способу подсчета объема | Валовой объем | Расчет совокупных поступлений и затрат фирмы за определенный период по каждому интервалу. |

| Чистый объем | Вычисляется разность между притоком средств и оттоком финансов за интересующий период по интервалам.

Чистый объем точнее характеризует степень финансового равновесия фирмы и итоги ее хозяйствования. |

|

| По степени достаточности объема | Избыточный | Поступления средств оказываются большего объема в сравнении с текущими потребностями компании в покрытии затрат. Индикатором избыточного объема становится высокий показатель денежного потока. |

| Дефицитный | Затрат у компании больше, чем доходов. О дефиците свидетельствует отрицательное значение показателя чистого денежного потока. | |

| По способу анализа во времени | Настоящий | Будущий поток денежных средств, который вычисляется на базе данных в настоящем времени. |

| Будущий | Движение денежных средств с привязкой к определенному моменту в будущем. | |

| По непрерывности формирования | Регулярный | Во внимание принимаются финансовые поступления и отток средств, возникающие на регулярной основе в определенном временном периоде. К данной группе принадлежит большинство финансовых операций фирмы. |

| Дискретный | Разовые поступления и затраты за определенный период времени. К таковым относятся единовременные случаи приобретения недвижимости, МЦ, лицензий. К данной группе также относятся различные виды безвозмездных поступлений (помощи). | |

| По масштабам обслуживания | По отдельным подразделениям | Классификация денежных операций по различным центрам ответственности компании. |

| По отдельным операциям | Деление денежных потоков по конкретным действиям фирмы. | |

| Общий | Прочие фискальные операции, имеющие отношение к работе компании. |

Какие факторы влияют на движение денежных средств

Всю совокупность факторов, способных оказывать влияние на денежные потоки в организации, классифицируют на 2 категории:

- Внутренние факторы:

- сезонность продаж изготовленных изделий и самого производства;

- уровень развития предприятия на текущий момент;

- длительность производственного и операционного циклов;

- степень грамотности управления бизнесом.

- Внешние факторы:

- система налогообложения;

- принципы проведения расчетов;

- правила делового оборота;

- наличие заемного капитала и особенности финансирования извне;

- ситуация на финансовом и товарном рынках.

С какой целью рассчитываются коэффициенты движения денежных средств

Важно! Предприятия обычно занимаются не только текущей, но и финансовой и инвестиционной деятельностью. Коэффициенты движения денежных потоков рассчитываются для каждой из сфер деятельности обособленно друг от друга — по каждой необходимо выявить оттоки средств и рассчитать чистый итог.

Основной задачей экспертов, которым поручено вычислить коэффициенты движения денежных средств и провести анализ финансовых потоков, является оценка возможностей исследуемой компании обеспечить такие поступления денег от коммерческой деятельности, чтобы их объема было достаточно для погашения расходов на следующие аспекты:

- перечисление собственникам предприятия (акционерам) дивидендов;

- бесперебойное изготовление продукции, выполнение работ и оказание платных услуг клиентам;

- продажу продукции производства, товаров, работ и услуг;

- инвестирование средств в объекты ОС;

- погашение займов, кредитов, процентов за пользование заемными средствами;

- исполнение иных обязательств перед кредиторами, контрагентами, сотрудниками и т.д.

Важно! Анализ денежных потоков осуществляется в текущей, финансовой и инвестиционной деятельности компании. Они должны быть отражены в отчетности фирмы.

Научиться правильно интерпретировать коэффициенты движения денежных средств достаточно важно, поскольку умение рационально направлять потоки денежных средств предприятия на реализацию определенных целей — навык, характеризующий грамотного управленца, способного нарастить прибыль.

Анализ денежных потоков в текущей, финансовой и инвестиционной деятельности

Как уже было сказано, движение денежных средств должно быть исследовано по 3 направлениям: в текущей деятельности фирмы, финансовой и инвестиционной:

| Сфера деятельности | Описание | Примеры |

| Текущая деятельность (основная) | Предприятие, рассчитывающее на дальнейший рост и развитие, должно позаботиться о беспрерывном наращивании положительных притоков денег, заработанный за счет осуществления основного вида деятельности. Текущая деятельность обеспечивает приток средств, оказывающих влияние на формирование прибыли организации. | Приток денег составляют выплаты от покупателей товаров, произведенной продукции, оплата выполненных работ и услуг, авансы от клиентов.

Отток денег возникает по причине несения расходов на обеспечение производственного процесса, продажи, налоговые отчисления и пр. |

| Финансовая деятельность | Сюда относятся движения денежных средств, имеющие отношение к внешнему финансированию. | Дефицит капитала можно компенсировать за счет привлечения заемных средств от владельцев (держателей акций), кредитных организаций и прочих заемщиков. |

| Инвестиционная деятельность | К данной сфере деятельности можно отнести все движения денег, влияющие на изменение долгосрочных активов. | Приток — от реализации объектов ОС, НМА, внеоборотных активов.

Отток (здесь он обычно чистый) — затраты на покупку ОС, НМА и внеоборотных активов (в том числе затраты на НИОКР, капитальные вложения в строительство). |

Методы расчета денежных потоков предприятия

Существует 2 метода расчета денежных потоков по текущей, финансовой и инвестиционной сфер деятельности компании:

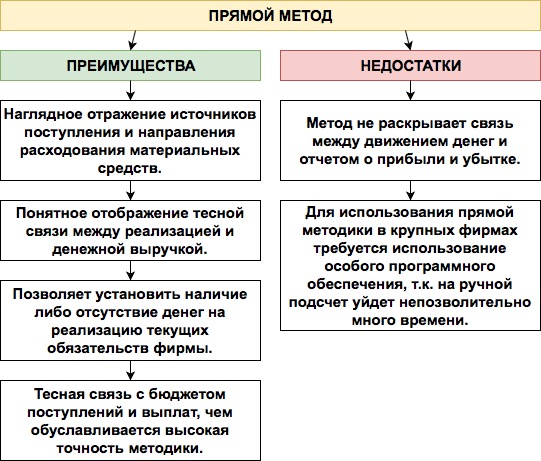

- Прямой метод (проведение исследования дебетовых и кредитовых оборотов по счетам, корреспондирующим со счетами денежных средств, и их группировка по сферам деятельности фирмы).

- Косвенный метод (корректировка показателя чистой прибыли на сумму хозяйственных операций, которые не относятся к денежным на базе данных Бухгалтерского баланса и Отчета о прибылях и убытках).

Прямой способ проведения анализа позволяет получить качественную информацию о мощности и объеме валовых денежных потоков. Данный метод исследования денежного потока применяется экспертами при формировании отчета о движении денежных средств (форма №4). Данные, на базе которых проводится анализ, отыскиваются в учетных записях компании.

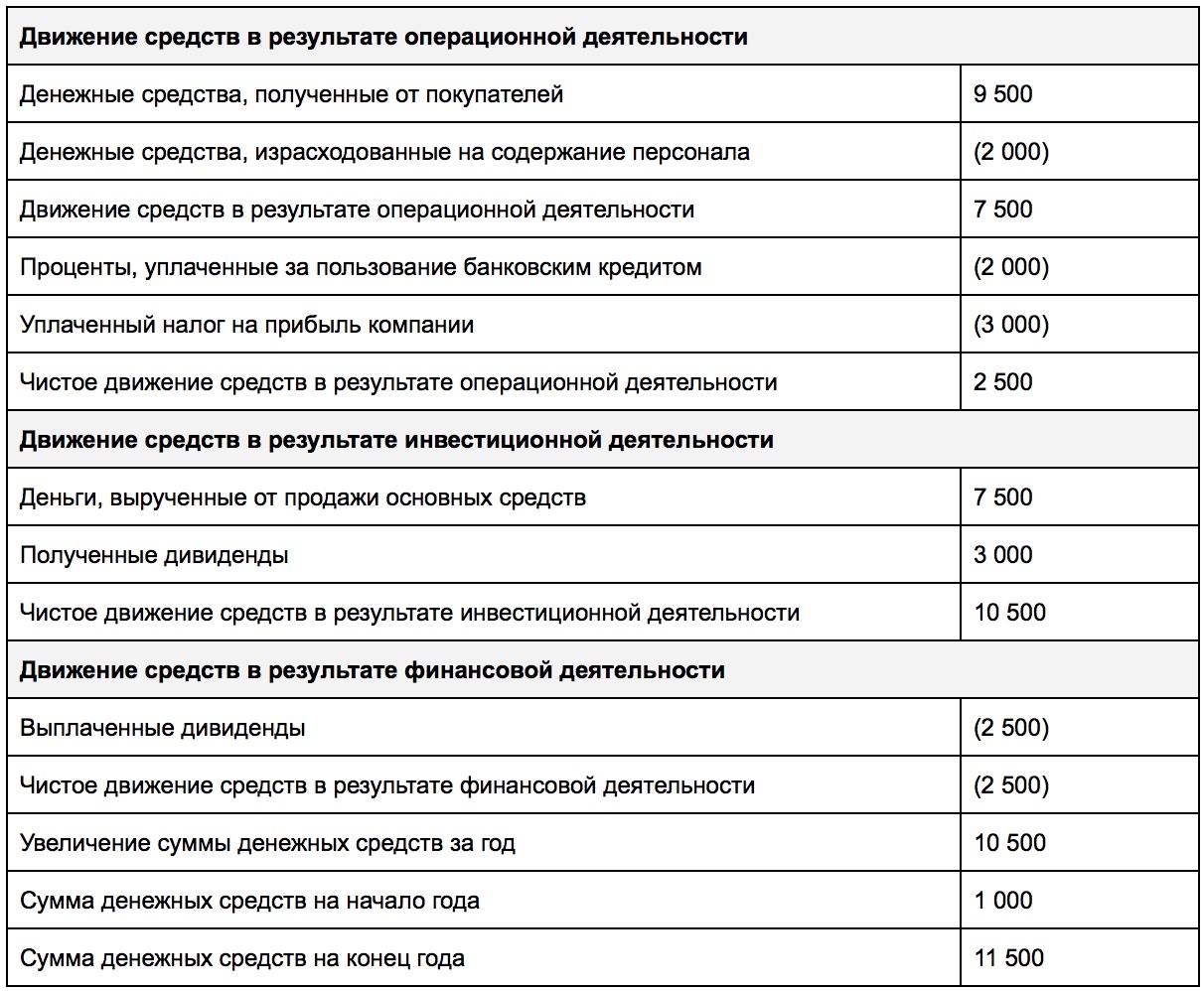

Пример отчетности по финансовым потокам, оформленный с использованием прямого метода анализа:

Косвенный способ применяется при проведении расчета денежных потоков по текущей деятельности. Благодаря косвенному методу анализа становится возможным выявить причины, по которым наблюдается различие между притоком денег от основной деятельности и динамикой прибыли (чистой прибылью за какой-то отчетный период и суммой чистых денежных средств по деятельности фирмы). Данная разница вычисляется с применением кассового метода на базе данных Бухгалтерского баланса за определенный период.

Величина прибыли и финансового итога расходятся по причине изменения сумм по некоторым статьям кредиторской задолженности и оборотных активов. К примеру, списание материалов на производство оказывает влияние на формирование себестоимости и прибыли, а покупка и оплата товарно-материальных ценностей приводит к затратам (оттоку денежных средств). Поэтому:

- если расходование материалов на производство превысило объемы покупки товарно-материальных ценностей, это говорит о наличии притока денежных средств;

- когда объем закупок товарно-материальных ценностей оказывается больше расхода материалов на производство, говорят о выявлении оттока финансов, поскольку остаток определенного вида ТМЦ растет;

- вывод — если остаток какого-либо вида оборотных активов (не денег) уменьшается, речь идет о притоке денежных средств, а об их оттоке свидетельствует наличие такого остатка.

Также, снижение некоторых статей кредиторской задолженности говорит об оттоке финансов (погашение займов), а их рост указывает на приток средств ввиду привлечения заемного капитала.

Применение косвенного метода подходит компаниям, в которых ведется учет по МСФО с использованием трансформации. Кроме того, применение данной методики не требует автоматизации процесса вычислений.

Важно! Размер чистой прибыли от основной деятельности при использовании реальной бухгалтерской отчетности необходимо уменьшать на суммы финансовых итогов, принадлежащих иным сферам деятельности компании (например, не к текущей, а к инвестиционной деятельности относятся доходы от участия в иных фирмах, выручка от продажи объектов ОС и внеоборотных активов).

Как рассчитываются коэффициенты движения денежных средств (финансовый анализ денежных потоков)

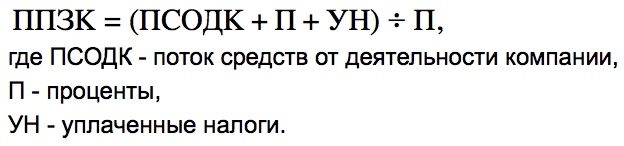

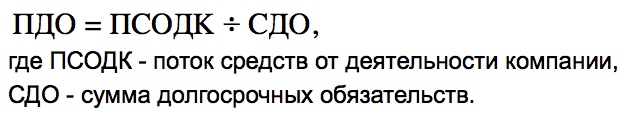

Финансовые эксперты чаще всего используют 4 категории коэффициентов движения денежных средств (хотя на практике могут применяться и другие показатели):

| Категория коэффициентов денежного потока, интерпретация значений | Коэффициенты денежного потока, относящиеся к данной категории | Формулы расчета |

| Коэффициенты денежного покрытия

(значение <1 говорит о том, что у фирмы нет собственного капитала для финансирования работы компании, нужно привлекать заемный капитал) |

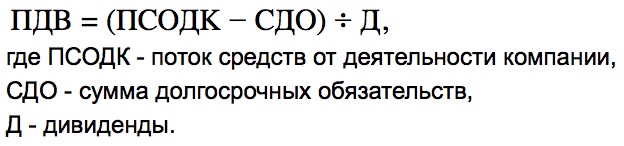

Покрытие процентов за кредит |  |

| Покрытие долгосрочных обязательств |  |

|

| Покрытие дивидендных выплат |  |

|

| Коэффициент покрытия прибыли

(если значения получились намного меньше или больше 1, следует принимать меры по исправлению ситуации) |

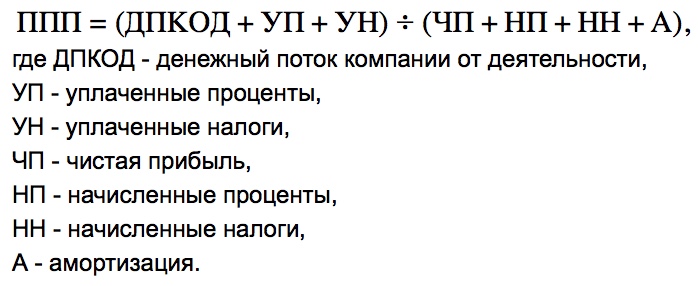

Подсчет покрытия выручки |  |

| Подсчет покрытия прибыли |  |

|

| Коэффициенты покрытия капитальных затрат

(чем значение выше, тем лучше — высокие показатели свидетельствуют о возможности компании профинансировать свои вложения капитала в развитие бизнеса без привлечения средств извне) |

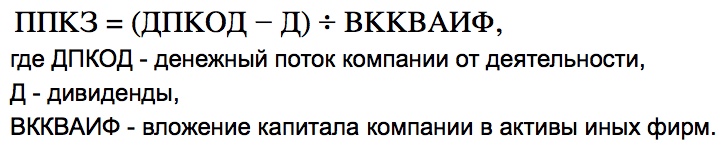

Показатель покрытия капитальных затрат |  |

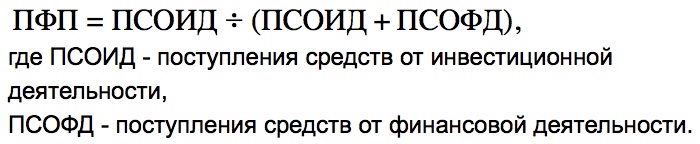

| Показатель финансовых поступлений |  |

|

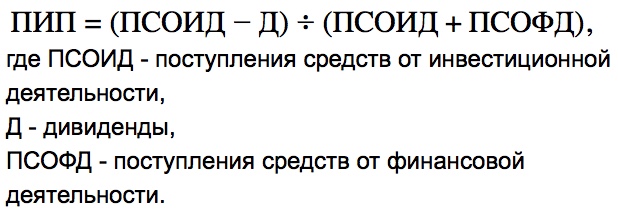

| Показатель инвестиционных поступлений |  |

|

| Коэффициенты рентабельности потоков

(чем значения выше, тем лучше — это свидетельствует о способности компании к созданию денежных потоков) |

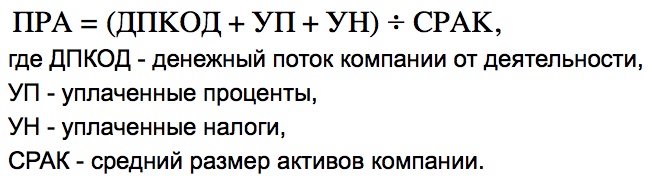

Параметр рентабельности активов |  |

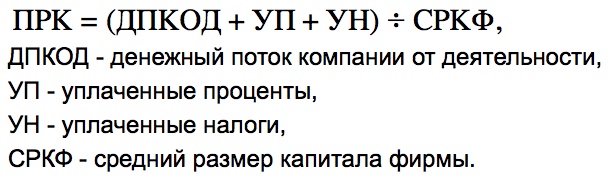

| Параметр рентабельности капитала |  |

Ответы на часто задаваемые вопросы по теме “Коэффициенты движения денежных средств”

Вопрос: Может ли денежный поток быть дефицитным, если чистый денежный поток является положительным?

Ответ: Да, может. Но только если при этом предприятие не может вовремя покрывать запланированные расходы.

Вопрос: Когда может понадобится проведение исследования денежного потока способом анализа в будущем?

Ответ: Данный метод проведения анализа денежных потоков является базовым при исчислении реальной стоимости товаров на предприятии.