Высокая инфляция заставила ФРС изменить подход к монетарной политике: программа количественного смягчения будет остановлена быстрее, чем ожидалось, повышение ставки может произойти раньше, также рассматривается сценарий сокращения баланса ФРС.

Статистический анализ показывает, что в течение длительных периодов времени акции положительно коррелируют со ставками долгового рынка, поскольку они отражают ожидания экономического роста и инфляции, а акции поглощают рост цен с течением времени, но, тем не менее, в краткосрочной перспективе инвесторы обычно реагируют нервно и сворачивать позиции до маржи из-за увеличения затрат на финансирование, а также перебалансировать позиции с акций роста на акции стоимости.

Некоторое ужесточение монетарной политики в США создает условия для краткосрочной коррекции S&P 500 на 10-15%, но мы не видим возможности истинно медвежьего тренда, так как фоном является рост реального ВВП прибыли, и вскоре эмитенты могут увеличить квартальные дивиденды после закрытия финансового года в декабре (3/4 компаний S&P 500 завершают финансовый год в декабре). Дивиденды пока отстают от динамики доходов, а квартальная ставка выплат (ТТМ) упала до низкого уровня, что можно объяснить неуверенностью менеджмента из-за появления новых вирусных мутаций и сбоев в логистике. Но балансы в настоящее время ликвидны, прибыль S&P 500 бьет рекорды, и можно ожидать пересмотра дивидендов. Признаком этого может быть пик выкупов в третьем квартале 2021 года.

Если посмотреть на историю, становится ясно, что рынок может чувствовать себя хорошо после повышения ставки ФРС, даже если ралли может замедлиться:

Источник: Блумберг

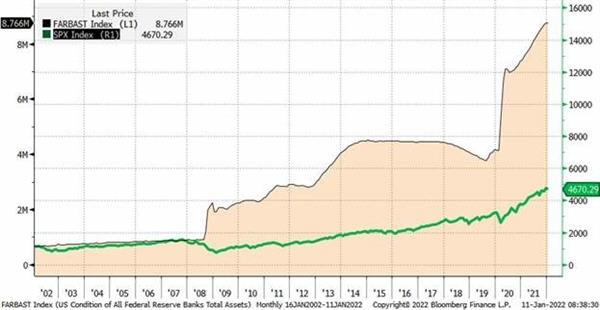

История также показывает, что у ФРС не хватает смелости резко сократить свои балансы: ее сокращения были скромными и не привели к краху рынка.

Источник: Блумберг

Если ужесточение денежно-кредитной политики будет сопровождаться экономическим ростом и прибылью корпораций, эффект будет проявляться во временной волатильности, а в долгосрочной перспективе будет казаться «шаг назад, два шага вперед». Поэтому есть смысл делать покупки на просадках, так как текущий прогноз по ВВП США и Китая не предполагает стагфляции.

Наиболее перспективными считаем финансы, здравоохранение, транспорт, информационные технологии (облачные вычисления, кибербезопасность, искусственный интеллект). Акции технологических компаний, конечно, в настоящий момент уязвимы к повышению учетных ставок, но со временем более быстрый рост рынка в ВВП и массовые выкупы перевесят этот фактор.