Привет, на связи Василий Жданов в статье рассмотрим себестоимость продаж. Пункты 9 и 21 Правил бухгалтерского учета 10/1999 предписывают по строке 2120 отражать сведения об издержках по обычным видам деятельности, сформировавших себестоимость реализованной продукции (товаров, работ, услуг). О том, как в бухгалтерском учете отражается себестоимость продаж (строка 2120), какие расходы ее формируют, и как заполнить строку 2120, будет рассказано в данном материале.

- Расходы по обычным видам деятельности и прочие расходы

- Условия отражения издержек в бухгалтерском учете

- Строка 2120: что по ней отражать

- Из каких издержек формируется себестоимость реализованной продукции (товаров, услуг, работ)

- Порядок признания расходов в Отчете о финансовых результатах

- Списание себестоимости реализованных продукции, товаров, услуг, работ

- Данные бухгалтерского учета, используемые при заполнении строки 2120

- Определение значения показателя по строке 2120 “Себестоимость продаж”

- Пример: как заполнить строку 2120 “Себестоимость продаж”

- Законодательные и нормативные акты по теме “Себестоимость продаж (строка 2120)”

- Ответы на часто задаваемые вопросы по теме “Себестоимость продаж (строка 2120)”

Расходы по обычным видам деятельности и прочие расходы

Сперва определимся с тем, что такое расходы организации в целом. Это снижение экономических выгод по причине выбытия активов и/или уменьшения капитала фирмы (кроме уменьшения размера вкладов по решению владельцев).

Расходы по обычным видам деятельности — это издержки, понесенные в связи с осуществлением амортизационных отчислений, производством продукции, ее реализацией, оказанием платных услуг, выполнением работ.

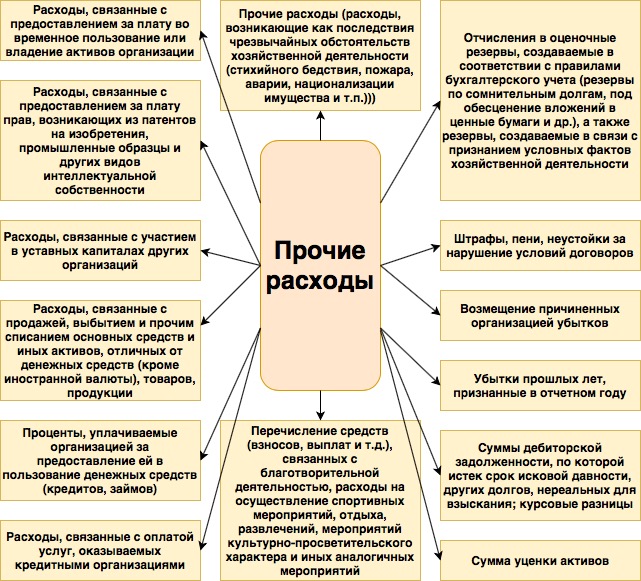

Перечень прочих расходов представлен на схеме, приведенной ниже:

Условия отражения издержек в бухгалтерском учете

Важно! Расходы, отвечающие условиям п. 16 ПБУ 10/99, должны быть отражены в бухгалтерском учете вне зависимости от наличия намерений у организации получить доход. А если хотя бы одно из условий не выполняется, вместо затрат в бухучете необходимо отразить дебиторскую задолженность перед партнерами.

Отражению в бухгалтерском учете подлежат расходы, отвечающие перечисленным ниже условиям:

- предприятие убеждено в том, что после выполнения определенной хозяйственной операции случится снижение величины экономической выгоды (иными словами, фирма планирует передать или уже передала свой актив);

- величина затрат может быть обоснованно оценена;

- фирма несет затраты по причине следования условиям договора, обычая делового оборота либо закона.

При этом в составе издержек не принимаются во внимание средства, которые были потрачены на:

- возврат денежной задолженности по взятому займу;

- выплату задатков и авансов партнерам;

- покупку ценных бумаг без цели перепродажи, внесение вкладов в уставные иных компаний;

- создание/покупку внеоборотного актива (НМА, ОС) — такие расходы нужно включать в затраты по мере начисления амортизации по этому имуществу.

Строка 2120: что по ней отражать

По строке 2120 “Себестоимость продаж” следует отражать издержки предприятия, относящиеся к проданным товарам, работам, услугам, продукции, а именно к тем из них, доходы от реализации которых присутствуют в строке 2110 ОФР. В стр. 2120 должны быть отражены расходы, которые сформировали себестоимость продаж и затем были списаны в Дт сч. 90 с/сч. 90-2.

Важно! Бухгалтерская себестоимость складывается только из тех издержек, что относятся к обычным видам деятельности компании.

В зависимости от того, к какой сфере деятельности относит себя организация, она должна будет отразить в строке 2120 следующую информацию:

| Тип предприятия | Что отражают в стр. 2120 |

| Для компаний, специализирующихся на оказании услуг и выполнении работ | Расходы, имеющие непосредственное отношение к выполнению работ (оказанию услуг), и подлежащие списанию со сч. 20 и сч. 26 — данный счет применяется дилерами, брокерами, агентами, комиссионерами и др. для отражения затрат по обычным видам деятельности. |

| Для производственных компаний, применяющих сч. 40 для учета готовой к реализации продукции | Учетную себестоимость продукции, уменьшенную/увеличенную на сумму фактической экономии/превышения. В случаях, когда плановые цены не используются для оценки произведенной продукции, в стр. 2120 отражается фактическая себестоимость подготовленной к реализации продукции, которая подлежит списанию на с/сч. по учету себестоимости продаж с Кт сч. 43. |

| Для торговых компаний | Покупную стоимость реализованных товаров, которые подлежат списанию со сч. 41 “Товары” |

Важно! В стр. 2120 не указываются расходы, возникшие в связи с реализацией готовых изделий/товаров. Их принято отражать в стр. 2210 (арендные платежи, отчисления во внебюджетные фонды с зарплаты продавцов и сама заработная плата, амортизация объектов ОС, участвующих в продажах и т.п.).

Из каких издержек формируется себестоимость реализованной продукции (товаров, услуг, работ)

Важно! Сумма издержек, из которых сформирована себестоимость товаров, работ, продукции и услуг, устанавливается в зависимости от стоимости, утвержденного договором, с принятием во внимание всех предусмотренных дисконтов вне зависимости от способов предоставления таких скидок.

Себестоимость продаваемых товаров (выполненных работ, оказанных услуг) складывается из сумм следующих издержек, понесенных в ходе осуществления обычных видов деятельности:

- суммы поощрительных платежей, претензий, отклонений, которые были признаны в бухгалтерском учете в предшествующие отчетные периоды в составе доходов по договорам строительного подряда, и в отношении поступления которых появились сомнения (фирма предвидела получение убытка);

- затраты, возникшие по причине участия предприятия в уставных капиталах иных компаний (актуально для фирм, деятельность которых заключается в участии в уставных капиталах иных фирм);

- расходы, появившиеся в результате передачи другим компаниям прав на применение в своей деятельности результатов интеллектуальной работы (актуально для фирм, которые занимаются тем, что за плату предоставляют право пользования интеллектуальной собственностью);

- затраты, имеющие отношение к сдаче жилых и нежилых помещений в аренду, а также с предоставлением иного имущества арендаторам во временное пользование (актуально для юрлиц, занимающихся сдачей объектов в аренду);

- издержки, имеющие отношение к оказанию услуг, выполнению различных видов работ, реализации товаров и производству продукции;

- другие затраты, состав которых будет зависеть от сферы деятельности компании, условий работы и характера производства.

Порядок признания расходов в Отчете о финансовых результатах

Расходы в Отчете о финансовых результатах компаний признаются в соответствии со следующими тремя правилами:

- Если фирмой, признаваемой субъектом малого предпринимательства, доходы от реализации товаров признаются не по мере передачи прав распоряжения, пользования или владения на поставленные товары, а после получения от покупателя оплаты, то и издержки должны быть признаны только после исполнения обязательств.

- Когда понесенные издержки обусловливают возникновение выручки на протяжении нескольких отчетных периодов, и невозможно с точностью определить связь между выручкой и затратами (или эта связь определяется косвенным путем), их следует признать в ОФР путем обоснованного их распределения между отчетными периодами.

- Издержки должны признаваться в зависимости от их связи с поступлениями (например, себестоимость оказанных компанией услуг должна быть признана в одно время с признанием в составе выручки от их продажи клиенту).

Списание себестоимости реализованных продукции, товаров, услуг, работ

Согласно Инструкции по применению плана счетов, себестоимость реализованных услуг, работ, товаров и произведенной продукции компания должна списать в дебет счета 90 “Продажи”, субсчет 90-2 “Себестоимость продаж” со счетов:

- 20 “Основное производство”;

- 23 “Вспомогательные производства”;

- 29 “Обслуживающие производства и хозяйства”;

- 40 “Выпуск продукции, работ, услуг”

- 41 “Товары”;

- 43 “Готовая продукция” и других счетов.

Отдельно следует поговорить об учитываемых на сч. 26 “Общехозяйственные расходы” управленческих расходах. Таковые, в зависимости от принятой учетной политики компании, могут:

- относиться напрямую в себестоимость продаж отчетного периода, в котором возникли, в качестве условно-постоянных (тогда производится списание в дебет сч. 90 субсчета 90-2 со сч. 26);

- включаться в себестоимость произведенной продукции, оказанных услуг или выполненных работ (в таком случае они подлежат списанию в дебет счетов 20, 23, 29 со сч. 26).

Важно! Если заказчик будет возмещать общехозяйственные расходы, строительные компании вправе включать их в себестоимость работ по договорам строительного подряда. Если фирма решит отнести такие издержки напрямую в себестоимость продаж, они будут формировать показатель по строке 2120 “Себестоимость продаж”. Если же предприятие примет решение о включении таких затрат в себестоимость работ, расходы будут показаны по строке 2220 “Управленческие расходы” ОФР.

Данные бухгалтерского учета, используемые при заполнении строки 2120

Важно! К строке 2120 необходимо ввести дополнительные строки, по которым будут отражаться издержки, соответствующие каждому виду выручки, выделенному компанией, в том случае, если в ОФР данной фирмы выделено несколько разновидностей денежных поступлений, каждый из которых за отчетный период составляет не менее 5% от общего объема выручки в отдельности.

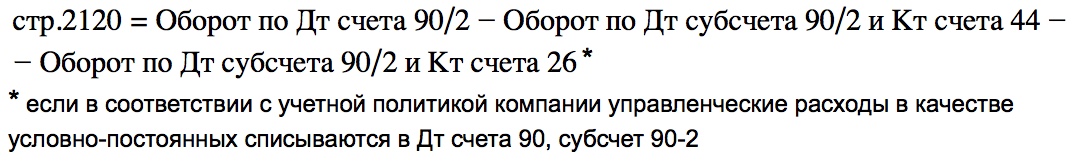

Значение показателя себестоимости реализованной продукции (товаров, работ, услуг) вписывается в стр. 2120 “Себестоимость продаж” в круглых скобках. Чтобы определить это значение за отчетный период, принимают во внимание сведения о суммарном дебетовом обороте по сч. 90 (с/сч. 90-2) за отчетный период в корреспонденции со счетами 43, 41, 40, 29, 23, 20 и другими.

Однако, согласно п. 23 ПБУ 4/99, оборот по Дт сч. 90 (с/сч. 90-2) в корреспонденции с Кт сч. 44 или с Кт сч. 26 (если таковой имеется) не принимаются во внимание.

Определение значения показателя по строке 2120 “Себестоимость продаж”

Важно! Показатель стр. 2120 за аналогичный отчетный период предшествующего года должен быть перемещен из ОФР за аналогичный отчетный период предшествующего года.

Определить значение показателя, которое бухгалтер перенесет в строку 2120 “Себестоимость продаж”, можно по следующей формуле:

Пример: как заполнить строку 2120 “Себестоимость продаж”

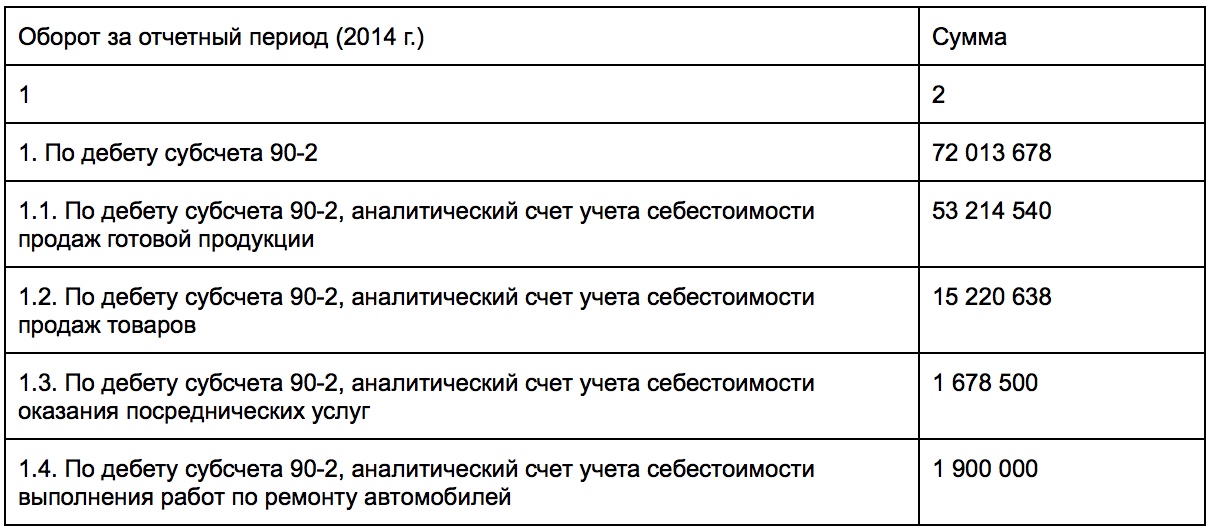

В первую очередь, рассмотрим показатели по счету 90, субсчет 90-2 в бухучете предприятия (без принятия во внимание оборота по Дт с/сч. 90-2 в корреспонденции с Кт сч. 44 и 26) (в рублях):

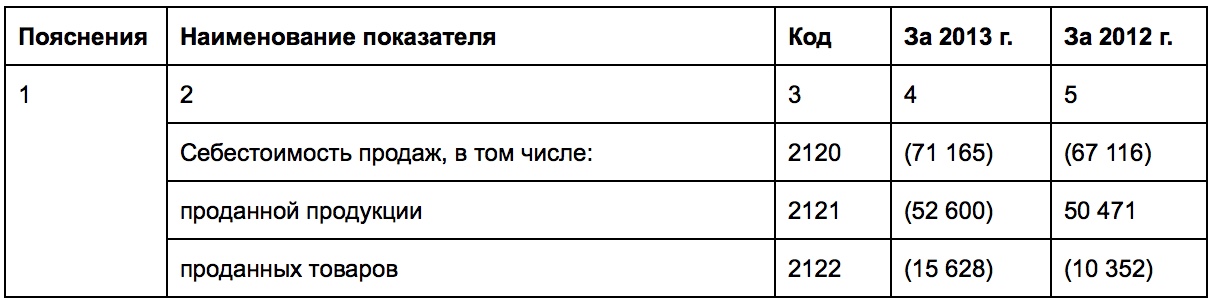

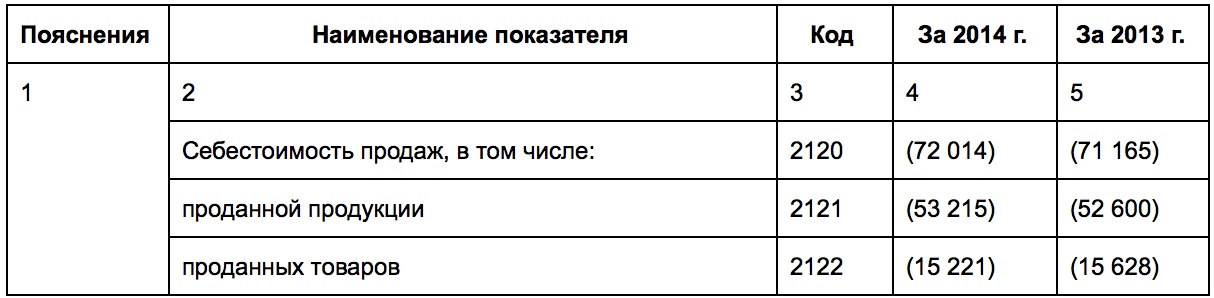

Фрагмент Отчета о финансовых результатах за 2013 год:

Решение задачи:

| Себестоимость реализованных фирмой работ, услуг, товаров, продукции за 2014 год | 72 014 000 рублей |

| По разновидностям доходов (от 5% общего объема выручки) себестоимость: | |

| проданной продукции | 53 215 000 рублей |

| проданных товаров | 15 221 000 рублей |

Так будет выглядеть фрагмент ОФР предприятия:

Законодательные и нормативные акты по теме “Себестоимость продаж (строка 2120)”

| п. п. 4, 5, 9 ПБУ 10/99,

п. п. 11, 22, абз. 3 п. 23 ПБУ 2/2008 |

О перечне расходов, формирующих себестоимость продаж |

| п. п. 6.1, 6.5 ПБУ 10/99,

Приложение к Письму Министерства финансов России от 6 февраля 2015 № 07-04-06/5027 |

Об определении размера затрат, формирующих себестоимость продукции |

Ответы на часто задаваемые вопросы по теме “Себестоимость продаж (строка 2120)”

Вопрос: Имеют ли право на уменьшение прямых затрат строительные подрядчики, если они получают дополнительный доход, не имеющий отношение к исполнению договора подряда?

Ответ: Да, компании, занимающиеся выполнением работ по договорам строительного подряда, имеют на это право. Это могут быть:

- выручка за сданное в аренду оборудование, которое не применяется (в принципе или временно) при проведении строительных работ по данному договору подряда;

- доходы от реализации излишне списанных в производство конструкций и материалов.

Такое допущение регламентировано абз. 3 п. 12 ПБУ 2/2008.

Вопрос: Как определить себестоимость оказываемых услуг, выполняемых работ или производимой продукции? Какими нормативными актами при этом руководствоваться?

Ответ: Особенности исчисления себестоимости установлены следующими нормативными актами:

- Письмом Министерства финансов России от 29 апреля 2002 № 16-00-13/03;

- п. 10 ПБУ 10/99.

Вопрос: Отражаются ли издержки по строке 2120 с учетом “входного” НДС?

Ответ: В общем случае — нет, т.к. НДС разрешено принять к вычету. Однако, если налог на добавленную стоимость не возмещается, а принимается к учету в стоимости приобретенных товаров (услуг, работ), тогда издержки отражают с учетом “входного” НДС. В частности, “входной” НДС учитывается у компаний, которые имеют издержки, связанные с не облагаемой данным налогом деятельностью.

Вопрос: Какой метод отражения расходов используют в бухгалтерском учете субъекты малого предпринимательства?

Ответ: Субъектам малого предпринимательства закон позволяет отражать издержки кассовым методом (после фактической оплаты). Однако, при этом малый предприниматель не должен являться эмитентом публично размещаемых ЦБ. В общем случае затраты необходимо отражать по методу начисления (после того, как расходы были фактически понесены). Малое предпринимательство является исключением.