Margin (маржа) в переводе с английского означает «разница», «прибыль». В экономике маржинальностью называют результат, полученный при уменьшении цены продукции на ее себестоимость. Если говорить простыми словами, то маржинальность – это прибыль компании от реализации произведенного товара.

- Понятия маржинальность и маржа

- Маржинальность и наценка: отличия и сходства

- Назначение расчета маржинальности

- Виды маржинальности

- Маржинальность по назначению финансового результата

- От объема дохода

- Классификация маржинальности в зависимости от вида деятельности предприятия

- Как рассчитать маржинальность

- Формулы для расчета маржинальности

- Пример расчета маржинальности

- Формула для расчета маржинальности в Excel

- Как составить таблицу для расчета маржинальности в Excel

- Вывод

Понятия маржинальность и маржа

Маржа и маржинальность – это понятия, обозначающие один и тот же показатель, а точнее, рентабельность продаж.

Маржа представляет собой финансовый результат, выявленный в результате уменьшения стоимости готовой продукции на произведенные на ее изготовления затраты.

Зачастую под маржей подразумевают прибыль. Однако, подобное сравнение не уместно, так как доход предприятия – это не только разница между себестоимостью продукции и ее ценой, но и другие составляющие. Скорее всего, маржинальность можно сравнить с коэффициентом прибыльности, который определяется путем выявления дохода предприятия с рубля затрат на изготовление продукта.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Маржинальность и наценка: отличия и сходства

Часто маржинальность путают с наценкой. Все дело в том, что и первый, и второй фактор приводят к увеличению конечного результата деятельности предприятия. Однако показатели имеют существенные отличия:

- Характерной особенностью наценки является то, что она представляет собой сумму, на которую увеличивается продажная цена. Если говорить простым языком, наценка – это добавочная стоимость.

- В свою очередь, маржинальность представляет собой показатель дохода от продажи продукции за вычетом затрат на ее производство.

Важно! Маржинальность и наценка определяются при помощи разных формул и имеют противоречивые показатели.

Назначение расчета маржинальности

Выявление показателя маржинальности является одним из главных приемов анализа финансово-хозяйственной деятельности предприятия. Достоверный результат расчета поможет предпринимателю наметить план действий для увеличения прибыли. Маржинальность подскажет, что делать — либо увеличивать наценку, либо пытаться снизить себестоимость продукции.

На маржинальность обращают внимание и потенциальные инвесторы. Показатель характеризует доходность компании от основной деятельности.

Виды маржинальности

Маржинальность классифицируют по нескольким признакам:

- по назначению финансового результата,

- от объема дохода,

- от вида деятельности предприятия компании.

Маржинальность по назначению финансового результата

Маржинальность, классифицированная по признаку назначения финансового результата, может быть:

- Чистой. Она напрямую зависит от объема полученных компанией процентов прибыли и доли расходов.

- Вариационной. Понятие используется только в биржевой деятельности. Оно означает динамику, образовавшуюся по причине изменения денежного обязательства.

- Валовой (маржа прибыли), которая представляет собой фактический финансовый результат между доходом компании от продажи продукции и затратами на ее производство. По-другому валовую маржинальность называют маржей прибыли.

- Гарантийная маржинальность является финансовым результатом уменьшения суммы залога на объем кредита.

- Кредитная – это объем дохода, полученного компанией от предоставления займа на приобретение товара. Это понятие используется в случае оформления товарного кредита покупателем. Прибыль получает банк, а не магазин.

- Банковская маржинальность представляет собой финансовый результат, полученный в результате уменьшения кредитной ставки на объем процентов по вкладам и депозитам.

Фронт-маржа и бек-маржа – это понятия, которые неразрывно связаны между собой. Первое характеризует доход компании, полученный от наценки на товар, а второе – прибыль фирмы, образовавшуюся в связи с введением акций, бонусов и других привилегий.

От объема дохода

В зависимости от объема получаемого компанией дохода, маржинальность делится на низкую, среднюю и высокую. В таком случае принято классифицировать не саму маржу, а товары.

К высокомаржинальной продукции относят товары с отличным уровнем спроса, который меняется редко. Тогда торговая наценка может достигать 300%. К подобным продуктам можно отнести:

- Вторичные продукты питания. Например, сладости, газированную и минеральную воду, чипсы и др.

- Праздничные товары. В их число можно отнести упаковочные материалы, сувениры, цветы, воздушные шары.

- Hand-made, то есть продукт, произведенный собственными руками. Только сам автор может знать его реальную себестоимость.

В перечень среднемаржинальных товаров вошла продукция, стоимость которой находится на предельном уровне, но при этом после покупки пользоваться ей можно длительное время. Например, стоимость бытовой техники и электроники очень высока. Но человек не будет каждый день покупать себе новый холодильник или телевизор.

К низкомаржинальным товарам относят продукты первой необходимости, например, хлеб, молоко, детское питание, бытовую химию.

Классификация маржинальности в зависимости от вида деятельности предприятия

В более широком смысле, понятие «маржинальность» может использоваться в банковском деле и в бизнесе:

- Банковская маржа характеризуется тем, что представляет собой разницу между получаемыми от заемщиков процентов по кредитам и уплачиваемыми процентами клиентам по депозитам и вкладам.

- Чаще всего, для определения рентабельности предприятия рассчитывают маржинальность бизнеса. Она показывает, какую долю приносят затраты фирмы на реализацию своей идеи.

Как рассчитать маржинальность

Для расчета маржинальности используют специальные формулы. Чтобы избежать допущения ошибок, зачастую показатель выявляют при помощи специализированных финансовых программ. Альтернативным вариантом является применение стандартного функционала табличного процессора Excel.

Формулы для расчета маржинальности

В зависимости от вида маржинальности, для ее определения используют разные формулы:

| Маржинальность | Формула | Расшифровка формулы |

| Валовая | (ВД / ОВ) * 100 | ВД – валовой доход |

| ОВ — выручка | ||

| Абсолютная | Цп — Зп | Цп – Цена продажи товара |

| Зп – затраты на производство данной продукции | ||

| Абсолютная, в процентах | (Цп – Зп) * 100 | Цп – цена продажи товаров |

| Зп – расходы на производство продукта | ||

| Чистая процентная | (ПД – ПР) * А | ПД – проценты по доходу |

| ПР – процент расходования | ||

| А – активы, которые помогают приносить доход |

Для определения маржинальности также используют общую формулу:

(Д /- Оц) / Д * 100,

где Д – доход от реализации товаров,

Оц – отпускная цена.

Чтобы выявить показатель валовой маржинальности, необходимо найти валовой доход. Для его расчета используют формулу:

ОВ – Сп,

где ОВ – объем выручки,

Сп – себестоимость произведенной продукции.

Пример расчета маржинальности

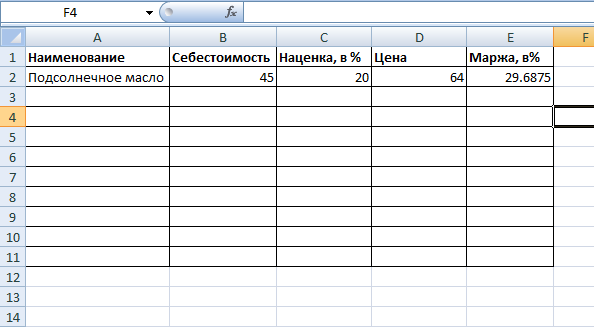

На производство одного литра подсолнечного масса предприятие тратит 45 рублей. На продукцию устанавливается торговая наценка в размере 20%. Как известно, все предприятия уплачивают налог, а его размер включается в стоимость реализуемого продукта пропорциональным образом.

Таким образом, стоимость подсолнечного масла с учетом наценки и налога составит 64 рубля.

Определим валовую маржинальность продукции. Но, для начала, найдем показатель валового дохода:

64 – 45 = 19 руб.

Теперь можно рассчитать маржу:

(19 / 64) * 100 = 29,69%.

Абсолютная маржинальность составит:

64 – 45 = 19 рублей или (64 – 45) / 64 * 100 = 29,69%.

Формула для расчета маржинальности в Excel

Зачастую, для определения маржинальности нескольких товаров или получения показателя за разные промежутки времени используют таблицу Excel. Она помогает быстро и безошибочно получить результат.

Однако простого введения исходных данных в построенную таблицу недостаточно. Важно задать формулу для расчета. Для маржинальности она выглядит следующим образом:

(В2 – А2) В2 * 100,

где В2 – столбик с ценой продажи;

А2 – столбик, где отражена себестоимость.

Как составить таблицу для расчета маржинальности в Excel

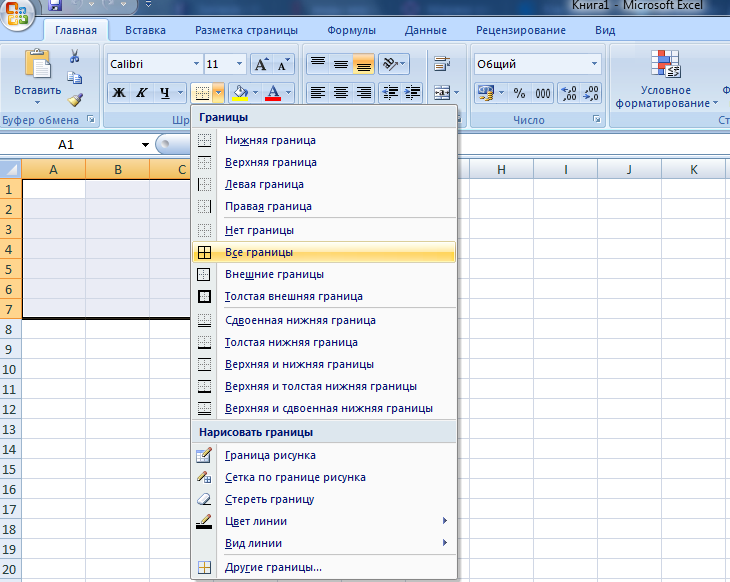

Чтобы найти маржинальность при помощи Excel, для начала, нужно составить таблицу. Для этого запускаем программу, выделяем область, находим значок «Границы», кликаем «Все границы.

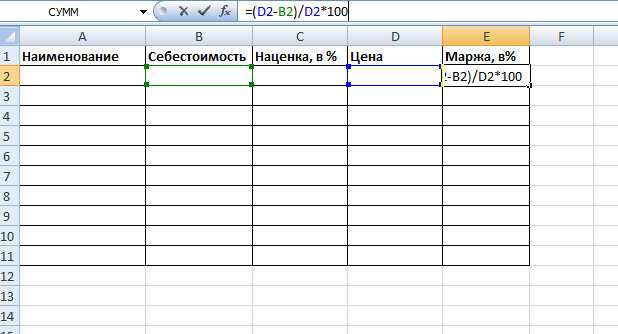

На следующем этапе необходимо заполнить первую строку таблицы:

- наименование продукта или рассчитываемого периода;

- себестоимость;

- наценка;

- маржинальность.

После создания таблицы необходимо записать формулы для автоматического определения показателя. Для этого выделяем ячейку с рассчитываемым параметром (маржинальность) и вводим в строчке для отражения формулы знаки, соответствующие названиям строк и столбцов.

Например, формула определения маржинальности выглядит следующим образом:

(Цп – Зп) * 100,

где Цп – цена продажи товаров,

Зп – затраты на производство продукции (себестоимость).

Чтобы рассчитать показатель при помощи таблицы, обозначения в стандартной формуле необходимо заменить на знаки, соответствующие ячейкам:

(D2-B2)/D2*100,

где D2 – ячейка цены продажи,

B2 – ячейка себестоимости.

Важно! Перед формулой нужно ставить знак «=». Таким образом, Конечная комбинация, отражаемая в Excel, будет выглядеть так =(D2-B2)/D2*100.

После правильного составления таблицы в Excel, для расчета маржинальности достаточно будет просто ввести исходные данные. Программа самостоятельно определит финансовый результат.

Вывод

Маржинальность представляет собой стоимостное выражение доходности предприятия. Она показывает коэффициент прибыли на 1 рубль затрат. Важно понять, что маржинальность и наценка – это не одно и то же. Наценкой называют процент, начисляемый на себестоимость товара. Но от нее напрямую зависит и маржинальность. Чем выше наценка, тем больше маржа.