Привет, на связи Василий Жданов в статье рассмотрим показатели деловой активности. При проведении комплексного анализа финансового состояния организаций эксперты в обязательном порядке обращают внимание на относительные показатели деловой активности анализируемого предприятия. Значения упомянутых коэффициентов эффективны при оценке ликвидности фирмы, а также грамотности управления имеющимися активами в настоящее время и в перспективе.

- С какой целью рассчитываются относительные показатели деловой активности

- Особенности расчета относительных показателей деловой активности (с примером)

- Как рассчитываются относительные показатели деловой активности (таблица, формулы), экономическая интерпретация

- Экономический эффект от ускорения оборачиваемости

- Пример того, как рассчитываются относительные показатели деловой активности

- Ответы на часто задаваемые вопрос по теме “Относительные показатели деловой активности”

С какой целью рассчитываются относительные показатели деловой активности

Во-первых, уточним, что в различных источниках относительные показатели (коэффициенты) деловой активности могут также упоминаться как:

- коэффициенты операционной эффективности;

- коэффициенты использования активов.

Все 3 наименования правильны и обозначают одни и те же показатели, поскольку суть применения их значений в схеме общего финансового анализа заключается в том, чтобы дать объективную оценку эффективности управления компанией в целом и оборотными/долгосрочными активами — в частности.

Хорошим показателем при получении результатов по расчетам коэффициентов является подтверждение факта активной эксплуатации руководством компании основных элементов имущества, поскольку это означает высвобождение из оборота доли финансов. Положительные тенденции обеспечены фирмам, в которых наблюдается последовательность стратегии управления МПЗ, образовавшимися запасами готовых к реализации товаров и прочими ресурсами. Соответственно, непоследовательность управления активами приведет к обнаружению отрицательной динамики.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Особенности расчета относительных показателей деловой активности (с примером)

Прежде чем перейти к рассмотрению непосредственно формул расчета коэффициентов деловой активности, стоит остановиться на особенностях их вычисления. Так, в большинстве случаев формула представляет собой деление двух чисел — каких-либо сведений о финансовых итогах (числитель) и определенных статей бухгалтерского баланса (знаменатель).

В целях получения достоверных и согласованных результатов финансового исследования, эксперты используют усредненные показатели бухгалтерского баланса в своих расчетах. Такая необходимость обусловлена тем, что бухгалтерский баланс содержит в себе сведения на конец периода, а отчет о финансовых итогах призван продемонстрировать, какие изменения произошли в течение всего периода.

Для формирования как можно более точного отчета о финансовой устойчивости предприятия (особенно если бизнес сезонный), экспертам следует предоставить внутреннюю отчетность изучаемой фирмы — это позволит собрать максимальное количество данных для расчета усредненных значений. В противном случае, оперировать придется исключительно данными по состоянию на начало и конец года. В качестве примера получения усредненного значения можно рассмотреть процесс изучения степени целесообразности политики управления запасами, при котором себестоимость реализованной продукции, взятая из отчета о фин. итогах, делится на среднюю стоимость запасов, взятую из бухгалтерского баланса.

Если экспертам были предоставлены лишь сведения на начало и момент окончания периода, показатель может получиться завышенным или заниженным. Поэтому возможны 2 варианта проведения расчетов:

- Принятие в расчет сведений за 5 периодов, а именно данные на начало периода, на конец 1-ого и 2-ого квартала (способ подходит для случаев, когда аналитик располагает ежеквартальными сведениями).

- Использование данных за начало периода, его середину и за конец года (для случаев, когда имеется полугодовой отчет).

Себестоимость характеризует, помимо прочего, стоимость потраченных фирмой запасов, а значит и измеряет условное количество оборотов всех запасов за 1 год. Условное число раз — потому что фирмы редко реализуют запасы полностью, какую-то часть практически всегда оставляют на будущее. Например, себестоимость реализованной продукции за прошедшие 12 месяцев равна 240 млн рублей, средняя себестоимость имеющегося инвентаря — 20 млн рублей, значит, фирма (условно, потому что часть запасов могла быть оставлена на будущее) совершает 240/20=12 оборотов запасов за 1 год, т.е. 1 оборот в месяц. Рассчитаем величину одного оборота, это 365(дн.)/12(об.)=30,42. Получается, что:

- фирма хранит свои запасы в течение примерно 30 дней на протяжении времени проведения анализа;

- запасы фирмы находились в распоряжении руководства на протяжении примерно 30 дней.

Теперь представим, что в будущем году за 1-ый квартал (первые 90 дней года) себестоимость реализованной продукции составит 60,42 млн рублей, а стоимость запасов будет равна 19 млн рублей. Тогда получается, что запасы совершили за это время 60,42(млн)/19(млн)=3,18 оборота. Однако, это число не вяжется с 12 оборотами в год, полученными при исследовании предшествующего года. Значит, следует сравнивать и интерпретировать данные по периодам с аккуратностью, несмотря на то, что показатели деловой активности допустимо вычислять для промежуточных и годовых периодов. В нашем случае можно заново вычислить оборачиваемость запасов: умножить оборот за квартал на 12(мес)/3(мес)=4 или на 365(дн)/90(дн)=4,06, чтобы более корректно провести сравнение с показателем оборачиваемости за 1 год. И тогда выяснится, что оборот за квартал эквивалентен:

- 12,91 годового оборота (если вычислять как 365/90);

- 12,72 годового оборота (если рассчитывать как 12/3).

Оперируя полученными значения, можно заново рассчитать показатели путем деления числа дней в квартале на оборачиваемости:

- 365(дн)/12,91(об.)=28,27;

- 90(дн)/3,18(об.)=28,30.

Однако, существуют случаи, когда экспертам все же следует пользоваться сведениями только за определенный квартал или за начало/конец года. Примерами таких ситуаций могут стать:

- стремительный рост затрат в быстро развивающейся фирме (экспертам лучше принимать во внимание только себестоимость реализованной продукции за IV кв., поскольку сведения о себестоимости реализованных товаров за предшествующие кварталы могут устареть);

- необходимость вычисления периода нахождения запасов в распоряжении фирмы не в среднем за 12 месяцев, а с учетом сведений по состоянию на окончание года и т.д.

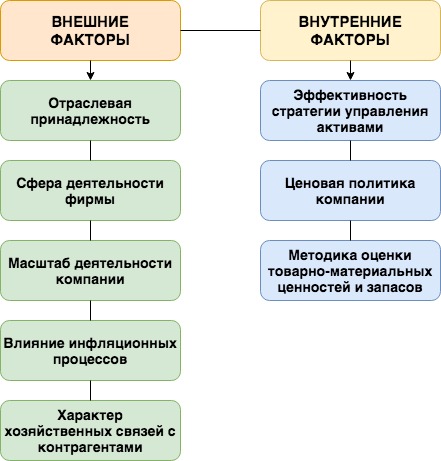

На графике, представленном ниже, можно увидеть перечень внешних и внутренних факторов, которые оказывают влияние на продолжительность нахождения средств в обороте компании:

Как рассчитываются относительные показатели деловой активности (таблица, формулы), экономическая интерпретация

Важно! Эксперты в сфере финансов не только рассчитывают каждый отдельный коэффициент, но и исследуют показатели в совокупности с целью определения степени эффективности той или иной компании. Только такой подход обеспечивает грамотную интерпретацию относительных показателей оборачиваемости.

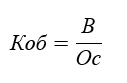

Приведем формулы расчета всех относительных показателей оборачиваемости и научимся грамотно интерпретировать их значения. Поможет нам в этом представленная ниже таблица:

| Показатель | Формула расчета | С какой целью рассчитывается |

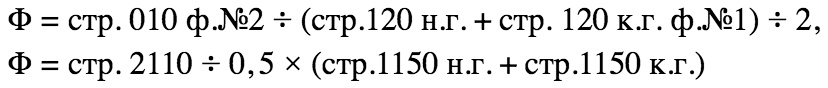

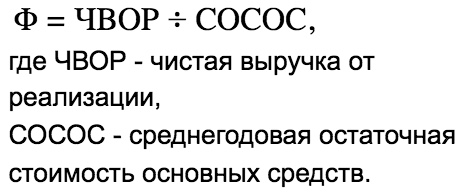

| Фондоотдача |

Формула по балансу:

|

Рассчитывается с целью выяснения степени эффективности эксплуатации ОС.

Значение коэффициента продемонстрирует, какое кол-во продукции было реализовано с 1 руб. стоимости использованных на производство основных средств. |

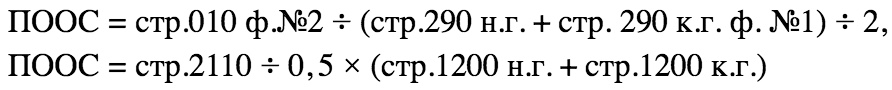

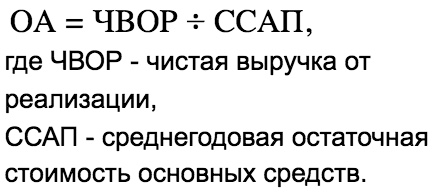

| Оборачиваемость активов |

Формула по балансу:

|

Вычисляется для того, чтобы проверить целесообразность эксплуатации всех имеющихся у фирмы активов.

Найденное значение ОА — размер чистой выручки на 1 руб. вложенного капитала. Если показатель со временем растет — это хороший знак. |

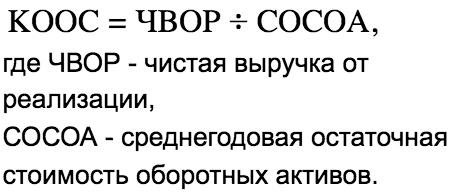

| Коэфф. оборачиваемости оборотных средств |

Формула по балансу:

|

При помощи данного коэффициента эксперты могут рассчитать число оборотов, совершенных оборотными активами на фирме.

Чем больше результат расчета, тем интенсивнее работает производство, и тем лучше для компании. |

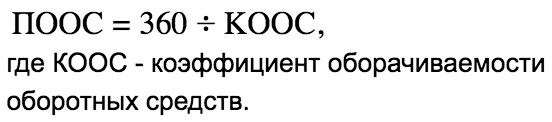

| Период оборота оборотных средств |

|

Показатель демонстрирует, какова продолжительность 1 оборота оборотных средств.

Чем короче период — тем лучше для фирмы. |

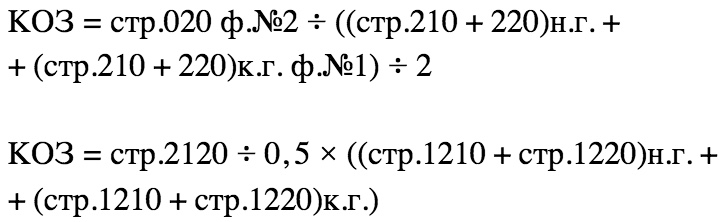

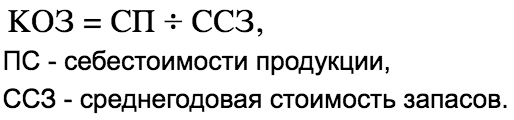

| Коэфф. оборачиваемости запасов |

Формула по балансу:

|

По значению коэффициента можно понять, эффективно ли руководители управляют имеющимися у фирмы запасами.

Если оборачиваемость получается высокой, значит, запасами готовой продукции и производственными запасами распоряжаются грамотно. Если при этом наблюдается высокая скорость продажи продукции, значит, на складах товары не залеживаются, что дает возможность сэкономить на логистике. |

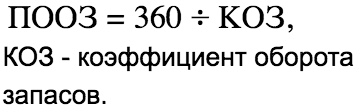

| Период одного оборота запасов |  |

Коэффициент показывает длительность 1 оборота запасов. Чем период короче, тем лучше. |

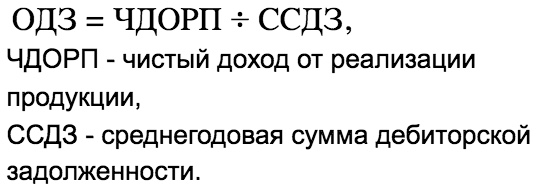

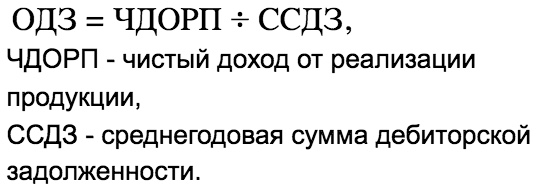

| Оборачиваемость дебиторской задолженности |  |

Показатель вычисляется с целью выяснения скорости оборота суммы долгов дебиторов перед компанией.

Чем быстрее происходит круговорот одолженных средств, тем грамотнее компания распоряжается средствами. Чем больше полученный в расчетах показатель, тем лучше для фирмы. |

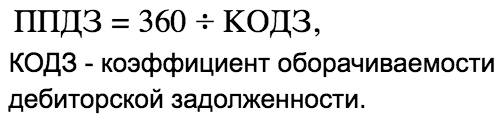

| Период погашения дебиторской задолженности |  |

Чем короче период, тем лучше, поскольку компании выгодно как можно скорее возвращать выданные дебиторам средства. |

| Оборачиваемость готовой продукции |  |

Если схема реализации товаров/услуг хорошо отлажена, данный показатель будет большим, и это хорошо для фирмы, поскольку продажа товаров в короткие сроки указывает на высокий спрос, налаженные отношения с потребителем, небольшие издержки на логистику. |

| Оборачиваемость кредиторской задолженности |  |

Показатель демонстрирует, какая часть себестоимости произведенной продукции приходится на заемные средства, взятые для производства данного товара. |

| Период погашения кредиторской задолженности |  |

При помощи данного показателя можно выяснить, целесообразно ли используются на фирме заемные средства.

Большое значение коэффициента означает, что фирма выплачивает долгосрочные кредиты, а это признак грамотного подхода к привлечению кредитов. Однако, слишком высокий показатель несет в себе риски (штрафы по государственным займам, уменьшение показателя производительности наемного труда, плохая репутация среди контрагентов). |

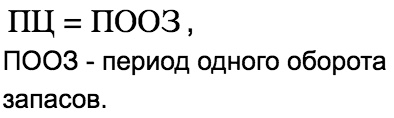

| Производственный цикл |  |

Чем меньше значение показателя, тем лучше, поскольку фирме выгодно сократить срок, в течение которого материалы и сырье превращаются в готовую к реализации продукцию. |

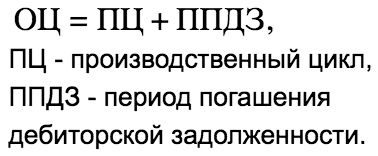

| Операционный цикл |  |

Демонстрирует, за какое время фирма получает деньги от реализации товаров, на изготовление которых ушли материалы и сырье.

Чем короче период времени (чем меньше показатель), тем лучше для функционирования компании. |

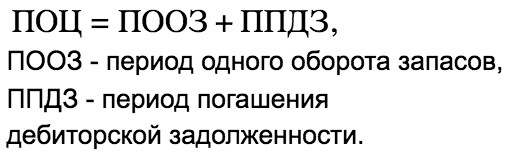

| Период операционного цикла |  |

|

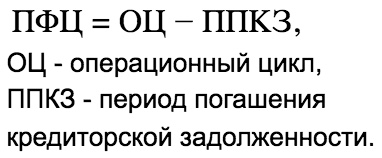

| Период финансового цикла |  |

По-другому можно назвать данный показатель как “время, за которое все активы компании совершают оборот”.

Чем меньше значение коэффициента, тем лучше для компании. Однако, если значение <0, это означает, что у фирмы нет средств, чтобы вовремя рассчитаться по долгам с кредиторами. |

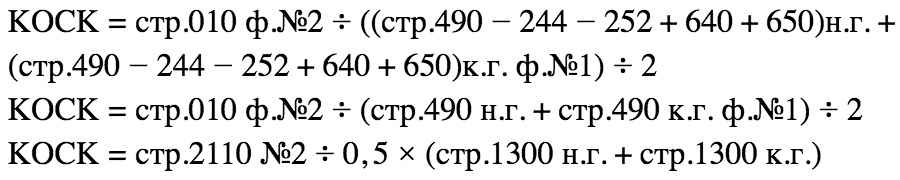

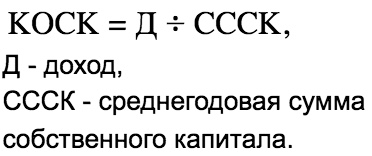

| Коэфф. оборачиваемости собственного капитала |

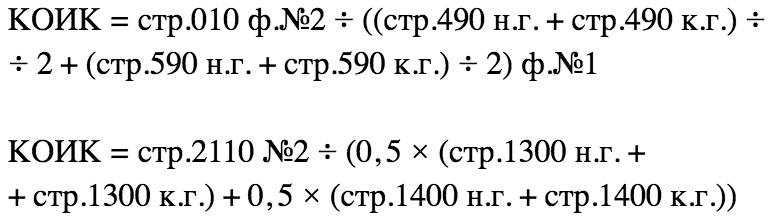

Формула по балансу:

|

При помощи данного показателя можно выяснить, насколько целесообразно используется капитал собственников фирмы, и насколько эти средства производительны.

Чем выше показатель, тем лучше, поскольку это означает, что на вложенный капитал было произведено много продукции (налог на добавленную стоимость при этом не учитывается). |

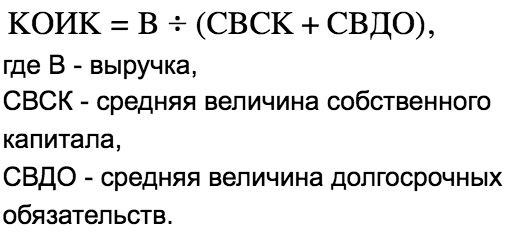

| Коэфф. оборачиваемости инвестиционного капитала |

Формула по балансу:

|

Показатель вычисляется, чтобы проверить скорость оборота долго- и краткосрочных вложений фирмы, в том числе инвестиций в развитие самой компании. |

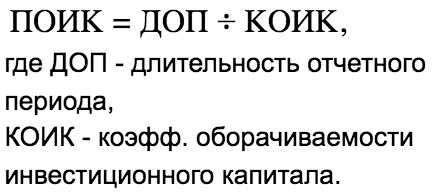

| Период оборачиваемости инвестиционного капитала |  |

Демонстрирует, за какой период времени инвестиционный капитал совершает оборот на предприятии. |

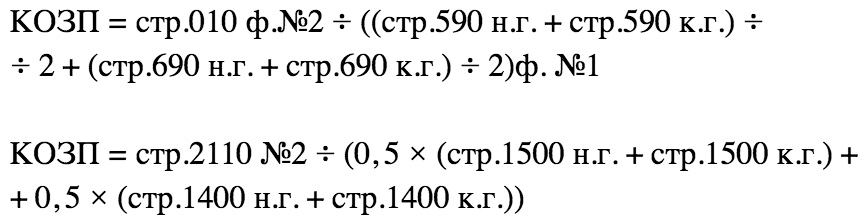

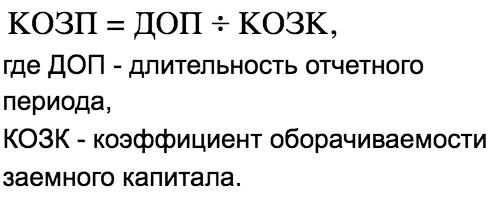

| Коэфф. оборачиваемости заемного капитала |

Формула по балансу:

|

Показатель позволяет понять, за какое время заемный капитал, инвестированный в производство, совершает полный оборот на фирме-заемщике. |

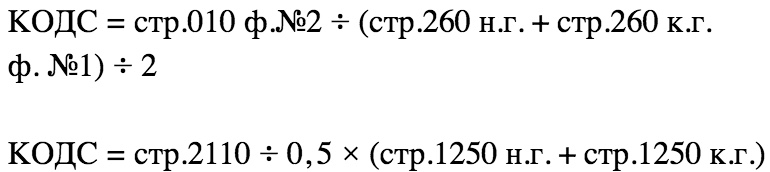

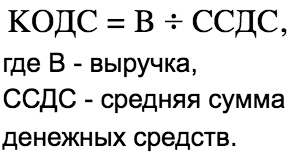

| Оборачиваемость денежных средств |

Формула по балансу:

|

Показатель помогает понять, с какой скоростью активы предприятия превращаются в деньги, и как быстро фирма выплачивает долги. |

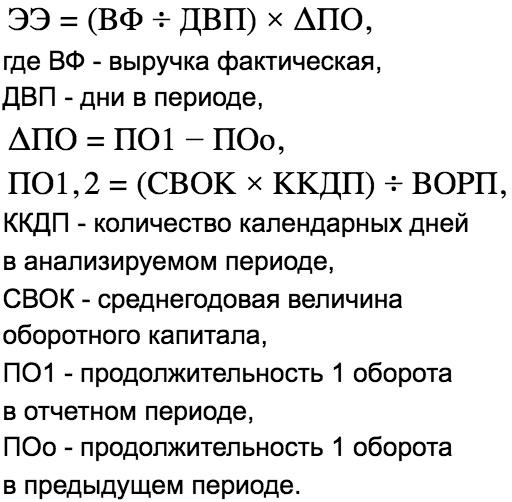

Экономический эффект от ускорения оборачиваемости

Когда оборачиваемость (деловая активность фирмы) увеличивается, повышается уровень прибыли, и наблюдается относительное высвобождение денежных средств из оборота. Чтобы вычислить показатель экономического эффекта (-ЭЭ при ускорении деловой активности или +ЭЭ при ее замедлении), наблюдаемого в результате ускорения/замедления оборачиваемости, можно использовать следующую формулу:

Пример того, как рассчитываются относительные показатели деловой активности

В качестве примера разберем вычисление такого показателя как оборачиваемость дебиторской задолженности (в таблице выше обозначен как ОДЗ). Напомним, что формула расчета выглядит следующим образом:

(7)

Также выясним, на протяжении какого периода времени дебиторская задолженность фирмы находилась в ее распоряжении. Для этого воспользуемся формулой:

(8)

Однако, в нашем случае в периоде не 360, а 365 дней (т.к. расчет производится за год).

Данные для расчета возьмем из таблицы ниже (представим, что сведения взяты из бухгалтерского баланса гипотетической организации):

| Сведения | Конец 2017 г. | Конец 2018 г. |

| Дебиторская задолженность | 980 000 р. | 870 000 р. |

| Чистый доход от продажи товаров/услуг | — | 2130 000 р. |

- 2,130,000 р. : ((980,000 р. + 870,000 р.) : 2)) = 2,30 раз — столько раз успела совершить оборот внутри фирмы дебиторская задолженность (другими словами, такова оборачиваемость дебиторской задолженности).

- 365 дн. : 2,30 раз = 158,69 дней — столько времени на протяжении финансового года понадобилось фирме, чтобы вернуть себе дебиторскую задолженность (таков период погашения дебиторской задолженности).

Ответы на часто задаваемые вопрос по теме “Относительные показатели деловой активности”

Вопрос: От каких факторов будет зависеть значение коэффициента оборачиваемости инвестиционного капитала?

Ответ: Данный показатель зависит от степени эффективности операционной деятельности на фирме, касающейся непосредственно эксплуатации имеющихся ресурсов. Кроме того, влияние оказывают инвестиционные бизнес-процессы, в ходе которых осуществляются финансовые и реальные инвестиции. Если отмечается увеличение инвестиционной активности, и если компания увеличивает свои активы, эксперты замечают снижение оборачиваемости за счет того, что недавно приобретенное имущество не в состоянии моментально повысить показатели выручки и быстро продемонстрировать отдачу.

Вопрос: Как повысить точность анализа показателей оборачиваемости инвестиционного капитала?

Ответ: Чтобы провести более точный детальный анализ, следует учесть структуру инвестиционного капитала.