Многие новички принимают инвестиционные решения по такому принципу: «Это же Фейсбук, популярный сервис, им пользуются миллионы. Надо купить его акции, и я тогда точно разбогатею». Но так рассуждать нельзя. Каждая компания, в том числе, и успешная, время от времени переживает взлеты и падения.

Что нужно?

В первую очередь, требуется умение правильно выбирать актив так, чтобы не терять деньги на конкретном способе инвестирования. Чтобы это сделать, необходимо обзавестись брокерским счетом и иметь хотя бы 100 тысяч рублей для того, чтобы были более-менее видимые доходы. А лучше иметь инвестиционный капитал на уровне 500 тысяч рублей.

При этом фондовый рынок должен не рассматриваться, как способ решения трудностей с финансами. Если есть такие проблемы, лучше вообще не вкладывать туда свои деньги, потому что могут быть трудности еще больше после этого. Если у вас есть финансовая подушка безопасности и инвестиционный капитал, только тогда можно инвестировать.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Почему спекуляции – плохая идея

Многие трейдеры зарабатывают на спекуляциях. Этот способ инвестирования сопряжен с высоким риском. Ведь нужно регулярно отслеживать стоимость акций, работать с кредитным плечом. А если что-то пойдет не по плану, никого нельзя будет обвинить, кроме самого трейдера.

Большая часть разнообразных форексов подталкивают инвестора к внутридневной торговле. Если не уметь этого делать, потеряете деньги гарантированно. Поэтому, если вы новичок, есть резон в том, чтобы только играть в долгую.

Сформулируем несколько правил, как правильно поступать, если вы – разумный инвестор:

- Не стоит гнаться за сверхприбылью. В этом случае риск потери денежных средств становится непомерно высоким.

- Не нужно торговать на новостях или на нефтяных котировках. Здесь также степень риска невероятно высока.

- Не рекомендуется доверять слепо чужим рекомендациям. Необходимо каждый сигнал проверять самостоятельно.

- Отказаться от маржинальной торговли. Это только увеличит степень рискованности сделки. Есть резон торговать исключительно с собственными деньгами.

- Не стоит пытаться зарабатывать на падении стоимости акций. Многие так делают, а потом еще больше теряют средства.

- Не стоит инвестировать больше, чем 15% от портфеля в акции одной компании. Необходимо диверсифицировать риски. Желательно, чтобы средства вкладывались в 10 компаний разных отраслей. Помимо этого, часть средств должна инвестироваться в фонды и облигации.

Бенджамин Грэм, учитель Уоррена Баффета, пишет о том, кто такой разумный инвестор, следующее:

«Единственная инвестиционная стратегия, способная добиться безопасности вложений вместе с высокой доходностью, основана на понимании реальной стоимости акций предприятия, в которое инвестируются средства».

Проще говоря, чтобы инвестировать с умом, необходимо правильно осуществлять оценку стоимости актива.

Как оценить реальную стоимость компаний?

Представьте, что есть миллион рублей, за которые желаете приобрести предприятие, которое приносило бы большие деньги. При этом вы не желаете его развивать самостоятельно – пусть все процессы в нем будут происходить автономно от вас. Вы же будете только зарабатывать.

И у вас есть три варианта, во что можно вложиться.

| Стоимость | Годовая доходность | |

| Автомойка | 500 тысяч рублей | 38 тысяч рублей |

| Шаурма | 500 тысяч рублей | 200 тысяч рублей |

| IT-стартап | 500 тысяч рублей | -22 тысячи рублей |

Большинство скажет: конечно, в IT-стартап инвестировать невыгодно. Я же понесу убытки! А вот шаурма – это действительно круто!

Но такая логика не учитывает долгосрочные перспективы таких инвестиций. IT-стартап может, например, через некоторое время стоить дороже из-за популярности отрасли. Но соображения сиюминутной выгоды нередко перевешивают здравый смысл.

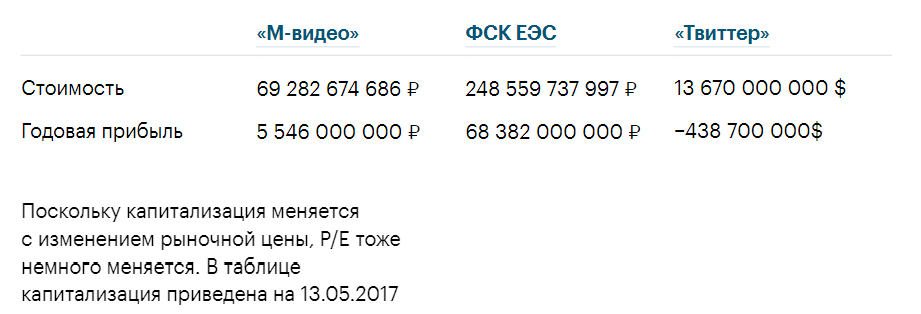

Теперь давайте проанализируем еще три компании: «М-видео», «ФСК КЭС» и «Твиттер».

Первая и третья компания действительно знакомы. По рентабельности ФСК ЕЭС напоминает точку с шаурмой, «М-видео» похож в чем-то на мойку для автомобилей, а Твиттер – на IT-стартап.

Как правило, большинство людей не сомневаются в том, что IT-стартап – это перспективно. Но в реальном инвестировании все может быть совсем по-другому.

Как осуществлять анализ финансовой отчетности

Все предприятия, которые размещают свои акции на бирже ценных бумаг, должны отчитываться о своих финансовых показателях каждые три месяца. Чтобы скачать отчет, необходимо зайти на какой-то сайт раскрытия информации. Например, на портале http://e-disclosure.ru либо же на веб-ресурсе предприятия. Если предприятие размещает свои ценные бумаги на бирже, оно, как правило, имеет такой раздел.

Отчеты делятся на две категории:

- РСБУ (Российские стандарты бухгалтерского учета).

- МСФО (Международные стандарты финансовой отчетности).

В целом, они похожи. Но различается назначение. В то время, как первый тип необходим для предоставления информации налоговой, то второй – инвесторам.

Финансовый отчет – это объемный документ, который может состоять из 100 страниц (и даже больше). Но не стоит волноваться по этому поводу. Вам интересны только две формы, которых достаточно для осуществления всех требуемых расчетов.

- Отчет о финансовом состоянии.

- Отчет о прибыли и убытках предприятия.

Эти формы найти легко, поскольку они расположены рядом друг с другом. Чтобы понять, сколько реально стоит компания, необходимо посмотреть на четыре показателя:

- Общий долг.

- Собственный капитал.

- Выручка.

- Прибыль.

Смотря на эти показатели, можно понять, имеет ли компания доход, и какой у нее долг. Следовательно, вы поймете, растет ли компания или нет, стоит ли вкладывать средства в такое предприятие, или нет.

Впрочем, не следует спешить с выводами, поскольку информация МСФО – это лишь половина того, что нужно сделать. Вторая часть – это стоимость, по какой возможно приобретение этого бизнеса. Это зависит от рыночной капитализации компании.

Что это значит? Капитализация – это стоимость предприятия на бирже. Ее можно получить следующим образом: узнать, сколько всего акций этой компании торгуется, а потом умножить это число на цену одной бумаги.

Как устроена капитализация?

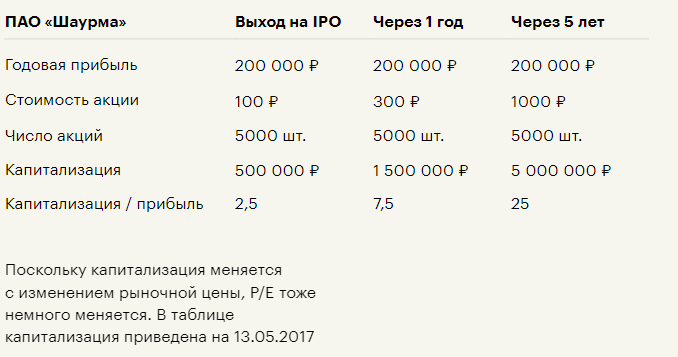

Допустим, вы решили приобрести точку с шаурмой. Если решили разрешить участникам приобретать акции этого бизнеса, то осуществляется IPO – непосредственно процесс выхода на биржу.

Это выглядит приблизительно так:

Предположим, первоначальная стоимость была 100 рублей, а общее их количество – 5000. В этом случае капитализация палатки с шаурмой составила 500 тысяч рублей.

Как любое предприятие, котирующееся на бирже, палатка с шаурмой должна предоставлять сведения о своем финансовом положении. Вот и вы осуществили публикацию информации финансового отчета, давшей инвесторам знать, что это предприятие действительно прибыльное, и может себя окупить за 2,5 года. Соответственно, и стоимость акций начала двигаться в восходящем направлении. И уже через год их стоимость стала выше в 3 раза. Так что капитализация стала 1,5 миллиона рублей.

При этом прибыль не меняется, и она приносит всего 200 тысяч рублей в год. То есть, чтобы окупить вложения, человек, который приобрел компанию, должен подождать уже 7,5 лет.

А по прошествии 5 лет делается успешная презентация, и акции увеличиваются в цене до 1000 рублей за штуку. Капитализация составляет 5 миллионов руб. Но доходность, при этом, не изменилась. Поэтому окупаемость наступит вообще нескоро.

Поэтому надо всегда искать те компании, стоимость которых недостаточно оцененная рынком.

Использование мультипликаторов для оценки стоимости предприятия

Хорошо, для анализа одного предприятия нужна целая куча времени. А что, если таких компаний сотни или даже тысячи? Или сопоставлять показатели разных компаний, если капитализация отличается многократно? Чтобы решить эти проблемы, используются мультипликаторы.

Это производные индикаторы, которые показывают соотношение между финансовыми показателями предприятия и капитализацией.

Уже ранее мы работали с мультипликаторами бизнеса по продаже готовой шаурмы. На момент выхода на IPO этот показатель составлял 2,5, а через 5 лет – 25.

Теперь, в процессе сравнивания мультипликаторов разных компаний можно с легкостью выбрать ту, которая имеет самое лучшее соотношение прибыли и капитализации.

Так, «М-видео» имеет капитализацию 12,49, а «Твиттер» – -31,16. Да, мультипликатор может быть отрицательным. Это говорит о том, что за отчетный период компания потерпела убытки. Правда, тот мультипликатор, который мы рассматриваем – не единственный. Этот называется P/E (то есть, соотношение стоимости к прибыли). Но его недостаточно для полной оценки компании.

Всего разработано приблизительно 10 мультипликаторов, способных помочь составить грамотное решение касаемо того, какие компания имеет перспективы.

Как находить недооцененные компании?

В первую очередь, нужно вкладывать средства в недооцененные предприятия. Чтобы найти такие, нужно воспользоваться специализированными сервисами как платными, так и бесплатными.

Обращать внимание при выборе нужно на следующие критерии:

- Компании, которые представлены. При торговле на Московской бирже российскими акциями, необходимо искать инструменты, которые предоставляют данные о мультипликаторах.

- Мультипликаторы. Необходимо учитывать также мультипликаторы P/BV, P/S EV/S, EV/EBITDA, Долг/EBITDA, рост EPS, ROE.

- Сервис должен иметь специальные инструменты для фильтрации компаний по мультипликаторам. Например, можно воспользоваться Гугл-финансом. Правда, он лучше всего работает с иностранными компаниями.