Раскроем какие методы управления финансовыми рисками существуют в практике менеджмента, как построить систему управления рисками и разберем на примере поэтапный анализ эффективности внедрения системы управления.

- Управление финансовыми рисками. Определение и экономический смысл

- Система управления финансовыми рисками

- Цели управления рисками на предприятии

- Классификация рисков в системе управления рисками

- Методы управления финансовыми рисками

- Модели оценки финансовых рисков предприятия

- Этапы создания собственной системы управления риском

- Пример механизмов учета и контроля в системе управления рисками

- Влияние системы управления рисками на инвестиционную привлекательность

Управление финансовыми рисками. Определение и экономический смысл

Финансовый риск – это возможные финансовые потери, выраженные в убытках или не до получения возможной прибыли. Цель функционирования любого предприятия – получение доходов и минимизация затрат. Возникновение финансового риска приводит к увеличению доли непредвиденных издержек.

Экономический смысл риска заключается в вероятности возникновения неблагоприятного события. В современном менеджменте экономическая категория риска перестала иметь только негативный оттенок. Инвестиционные проекты предприятия, имеющие высокий уровень риска, также имеют и высокий уровень возможной прибыли. Такие понятия как риск и доходность являются взаимозависимыми, и полное исключение из деятельности предприятия риска приведет к полному отсутствию прибыли. Экономист У. Шарп (1964) в своей формуле однозначно показал взаимосвязь финансового риска на фондовом рынке и будущей доходностью.

Управление финансовыми рисками – предполагает собой совокупность различных методов, моделей и подходов для уменьшения вероятности возникновения угрозы и размера убытков. Ключевым этапом управления финансовыми рисками является оценка вероятности возникновения угрозы и размер абсолютных потерь.

|

★ Программа InvestRatio — расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Система управления финансовыми рисками

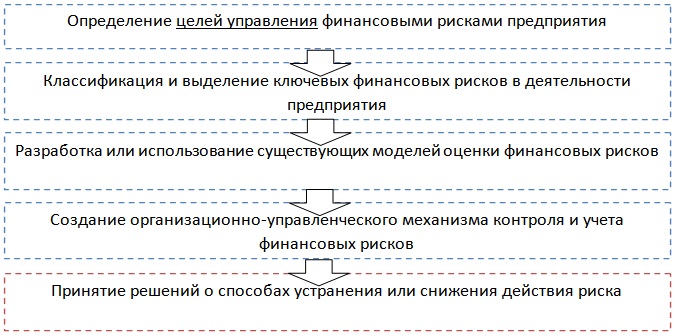

Система управления финансовыми рисками позволяет предприятию повысить свою стоимость для акционеров и инвесторов. Проведенный анализ американскими учеными Э. Метриком и П. Гомперсом 1500 компаний показал существенную разницу в темпах роста их стоимости. Так у компаний, которые имели высокие стандарты управления финансовыми рисками, наблюдался ежегодный темп роста стоимости на 10% выше. Система управления рисками состоит из следующей типовой схемы, которая может быть расширена и дополнена в соответствии с условиями функционирования предприятия.

Система управления затрагивает все организационные уровни предприятия, начиная от высшего руководства и заканчивая линейными менеджерами и производственным персоналом. Рассмотрим более подробно каждый блоки системы управления рисками.

Цели управления рисками на предприятии

Можно выделить следующие цели управления рисками и в частности финансовыми рисками предприятия:

- Увеличение инвестиционной привлекательности, конкурентоспособности, стоимости предприятия и платежеспособности;

- Создание финансовой и производственно-хозяйственной устойчивости развития предприятия;

- Реализация новых высокорискованных, инновационных, венчурных проектов;

- Снижение возможных финансовых потерь и не до получения прибыли.

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут

Пользователями системы управления риском являются различные отделы и должностные лица предприятия:

- финансовый отдел (финансовый менеджер и аналитик);

- собственники и владельцы компании (акционеры);

- служба внутреннего аудита (аудиторы, финансисты, экономисты).

Классификация рисков в системе управления рисками

Для анализа любого экономического объекта необходимо выделить его составные части и произвести классификацию. Это позволит раскрыть изучаемую проблему для дальнейшего анализа. Рассмотрим различные официальные классификации финансовых рисков, представленные в таблице ниже.

| Источник классификации | Виды финансовых рисков |

| Федеральный закон «О Центральном банке РФ» | Валютные, процентные и иные финансовые риски |

| Письмо ЦБ РФ «О методических рекомендациях «О порядке составления и представления кредитными организациями финансовой отчетности» от 10.02.2006 г. No 19-т | Кредитный, рыночный, географический, валютный, риск ликвидности и риск процентной ставки |

| Приказ Федеральной службы по финансовым рынкам РФ (ФСФР РФ) от 16.03.2005 г. о финансовых рисках эмитента | Риск процентной ставки, риск изменения курса валют, риск деятельности эмитента, риск хеджирования |

Как мы видим, классификации довольно различаются по выделенным видам риска, поэтому каждое предприятие/компания должна разработать и выделить свои наиболее значимые риски, оказывающие влияние на финансовый результат. Более подробно о финансовых рисках и методах их оценки читайте в статье: «Финансовый риск предприятия. Классификация. Методы и формулы оценки«.

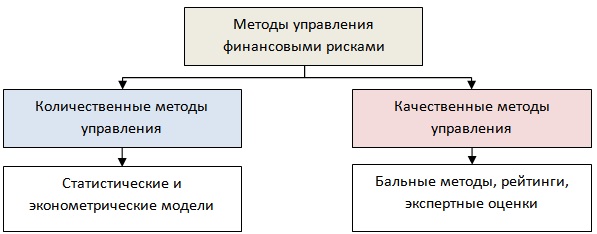

Методы управления финансовыми рисками

Все методы оценки риска можно разделить на две группы: количественные и качественные. К количественным методам относят объективную, численную оценку вероятности потери капитала/денег и используют для этого статистические методы анализа. Качественные же методы дают субъективную оценку возможности возникновения риска на основании мнений экспертов. Преимущества использования количественных методов заключается в возможности быстрого расчета и диагностики текущего уровня финансового риска. К преимуществам качественных методов можно отнести возможность оценки качественных факторов, влияющих на возникновение риска.

Модели оценки финансовых рисков предприятия

В зависимости от конкретного типа финансового риска выделяют различные количественные и качественные модели оценки, представленные в таблице ниже. Данные модели были построены на анализе бухгалтерских балансов, денежных потоков, макроэкономической статистике и т.д.

| Виды риска | Существующие модели оценки |

| Кредитный риск | Модели оценки вероятности банкротства предприятия: Э.Альтмана, Р. Таффлера, Р. Лиса, У. Бивер. Бальные методы оценки слабоформализуемых рисков А.Д. Шеремет. Методы оценки рейтинговых агентств НРА, Эксперт-РА, Moody’s, Standard&Poor’s, Fitch. ⊕ смотрите 4 иностранные модели оценки риска с формулами расчета ⊕ смотрите отечественные модели оценки риска с формулами расчета |

| Валютный риск | Метод VaR, фундаментальный, технический анализ. ⊕ пошаговая оценка по методу VaR |

| Рыночный риск | Модель Value at Risk, Shortfall, Модель У. Шарпа, Е. Фамы и К. Френча, С. Росса, Ф.Блека и М.Шоулза. ⊕ модель оценки капитальных активов по У. Шарпу в Excel |

| Риск ликвидности | Анализ коэффициентов ликвидности и платежеспособности ⊕ статья как провести анализ ликвидности и платежеспособности |

| Процентный риск | Модели оценки макроэкономических факторов |

Этапы создания собственной системы управления риском

Если на предприятии необходимо оценить большое количество специфических рисков, то использование существующих методов оценки будет недостаточно. Для каждого конкретного предприятия или инвестиционного проекта необходимо создать свою систему. Рассмотрим на практике этапы создания системы управления риском.

Этап №1. Общая формула оценки риска

Все финансовые риски предприятия представляют собой сумму систематических и несистематических рисков, которые будут рассчитываться по интегральной формуле:

![]() где:

где:

R1, R2 – несистематические и несистематические риски предприятия/проекта;

К1, К2 – весовые коэффициенты рисков для предприятия/проекта.

Важной задачей перед экспертами и финансовыми аналитиками стоит выделение всех систематических и несистиматических рисков предприятия. для того чтобы выделить факторы поддающиеся управлению. Систематические риски формируются за счет внешней среды, которую невозможно контролировать и воздействовать на нее. К систематическим рискам можно отнести изменения процентных ставок ЦБ РФ, инфляции, безработицы, размера отчислений в органы местной власти и т.д. Выделение несистематических рисков дает возможность внедрения новых инструментов по их снижению.

Этап №2. Критерий сравнения эффективности использования систему управления риском

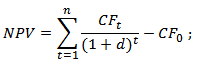

Одним из возможных критериев оценки эффективности управления финансовыми рисками может выступать критерий стоимости, который может оцениваться по показателю текущей (дисконтированной) стоимости предприятия/инвестиционного проекта (NPV, Net Present Value). Формула расчета текущей стоимости будет следующая:

где:

где:

NPV – чистая текущая стоимость;

CFt – денежный поток создаваемый предприятием/инвестиционным проектом в период времени t;

CF0 – объем первоначальных инвестиций (затрат) в проект/предприятие;

d –ставка дисконтирования.

В данной модели неизвестным параметром является ставка дисконтирования, которая рассчитывается на следующем этапе анализа.

Этап №3. Расчет различных ставок дисконтирования

Ставка дисконтирования показывает возможную доходность затраченного капитала приведенную к текущему моменту времени. На этом этапе необходимо рассчитать две ставки дисконтирования: для предприятия/проекта с системой управления финансовыми рисками и без системы. Существует множество различных способов оценки ставки дисконтирования как: средневзвешенная стоимость капитала, рентабельность капитала, ожидаемая доходность в модели оценки капитальных активов и т.д. Различные современные методы расчета ставки дисконтирования были подробно рассмотрены в моей статье: «Ставка дисконтирования. 10 современных методов расчета«.

Для расчета ставки дисконтирования воспользуемся кумулятивной формулой оценки финансового риска:

где:

![]() d – ставка дисконтирования;

d – ставка дисконтирования;

df – безрисковая процентная ставка;

I – процент инфляции;

dp – премия за риск.

В результате мы получим две ставки дисконтирования d и d*, отражающих различную отдачу от капитала предприятия.

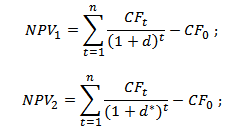

Этап №4. Сравнение стоимости предприятия

Итоговый расчет чистой текущей стоимости предприятия/проекта с использованием системы управления финансовым риском и без нее представлен формулами ниже:

Сопоставление разницы между NPV1 и NPV2 показывает эффективность будущего внедрения системы управления финансовыми рисками.

Сопоставление разницы между NPV1 и NPV2 показывает эффективность будущего внедрения системы управления финансовыми рисками.

Пример механизмов учета и контроля в системе управления рисками

Рассмотрим некоторые организационно-управленческие решения в системе управления рисками на предприятии.

- Внедрение регламентных постановлений о постоянном мониторинге и выявлении рисков, которые оказывают негативное влияние на достижение предприятия своих целей.

- Назначение ответственного лица (риск-менеджер) за управление системой.

- Разработка механизма регистрирования и учета рисков в базах данных предприятия.

- Создание документальных отчетов о текущих финансовых рисках руководству предприятия и ответственным сотрудникам организации. Проектирование системы формирование системы мотивации персонала.

- Разработка комплексных инструментов хеджирования и страхования финансово-хозяйственной деятельности предприятия.

Влияние системы управления рисками на инвестиционную привлекательность

Внедрение на всех уровнях управление финансовыми рисками позволяет повысить инвестиционную привлекательность предприятия. Рост привлекательности для стратегических инвесторов, кредиторов, акционеров позволяет привлекать дополнительный заемный капитал для создания дополнительных мощностей производства и развития инновационного потенциала. Одним из показателей, отражающих инвестиционную привлекательность является экономическая добавленная стоимость (Economic Value Added, EVA). Данный показатель применяется многими финансистами для оценки эффективность создания предприятием стоимости. На рисунке ниже показана взаимосвязь уровня риска и показателя EVA.

![]()

Управление рисками позволяет снизить стоимость привлекаемого заемного капитала (процентные ставки), что уменьшит средневзвешенную стоимость капитала и увеличит экономическую добавленную стоимость.

|

★ Программа InvestRatio — расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Резюме

Управления финансовыми рисками на предприятии является важнейшей задачей стратегического менеджмента для создания долгосрочного устойчивого развития. Разработка системы начинается с классификации риск-менеджером существующих рисков, составление их иерархии и структурной взаимосвязи. На следующем этапе происходит выбор из существующих количественных или качественных моделей оценки риска, и разрабатывается комплекс мер по снижению возможных угроз. Как правило, на практике существующие модели отражают только часть финансовых рисков, поэтому одной из задач руководства предприятия является разработка собственной системы управления рисками. Для оценки эффективности внедрения системы управления рисками используется показатель чистой текущей стоимости предприятия, который сравнивается с чистой текущей стоимостью без использования систему управления. Система управления рисками требует постоянного мониторинга, корректировки и адаптации к внешним экономическим изменениям, особенно это актуально для современной экономики. На этом данная статья закончена, спасибо за внимание, с вами был Иван Жданов.

Автор: к.э.н. Жданов Иван Юрьевич