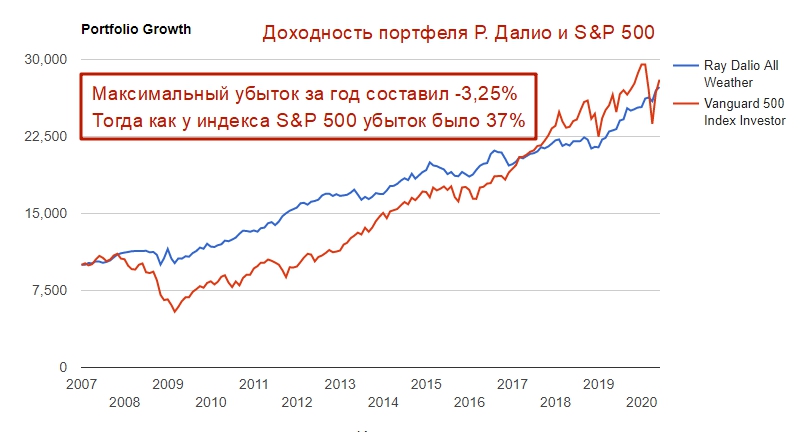

Многие люди идут в инвестиции для того, чтобы получать пассивный доход. Самый лучший способ это сделать – составить ленивый портфель. Такие портфели особенны тем, что их легко собирать и ребалансировать, поскольку в их составе находятся, как правило, несколько биржевых фондов, и при этом они отлично диверсифицированы. Благодаря этим особенностям, они гибко подстраиваются под любую рыночную ситуацию. Поэтому для тех инвесторов, которые предпочитают вкладывать деньги на длительный срок по принципу «купил и держи», это – оптимальный вариант.

Пассивное инвестирование – широкая тема. Но перед тем, как ее раскрывать, необходимо разобраться в основах. Поэтому давайте попробуем понять, что такое диверсификация и какой она бывает.

Какой может быть диверсификация?

Диверсификация – это стратегия управления рисками инвестора. Проще говоря, она заключается в том, чтобы не класть все яйца в одну корзину, а распределить финансовые инструменты между разными активами. В этом случае, даже если один из активов прогорит, другие смогут компенсировать убытки за счет роста.

Виды диверсификации бывают следующие:

- По классам активов. Существует много различных финансовых инструментов – акции, облигации, золото, наличные средства. Все они разные по своей природе. Каждый из них имеет собственные характеристики и поведения. Таким образом, общий риск инвестиционного портфеля получается уменьшить за счет их использования.

Среди акций, как правило, выделяют крупные, средние и малые, которые отличаются в зависимости от капитализации компании. - Внутри одного класса активов. Например, если деньги вкладываются в акции, то тогда покупаются ценные бумаги сразу большого количества компаний. Скажем, риски портфеля, состоящего из акций 10 эмитентов значительно ниже. чем у того портфеля, который имеет всего одну акцию, пусть даже в большом количестве. В среднем разница оценивается в два раза. Поэтому при инвестициях в акции рекомендуется держать как минимум 20 бумаг.

Но что делать с ленивыми портфелями? Ведь большое количество активов в них не очень хорошо подходит. Например, можно использовать биржевые фонды. В них сразу сотни компаний, но по факту вы вкладываете в один инвестиционный инструмент. - По секторам. Каждый сектор экономики имеет свои особенности. Есть секторы циклические или защитные. В одних больше акций роста, а в других – дивидендных ценных бумаг. Все это дает дополнительные возможности для расширения набора инвестиционных инструментов в портфеле.

- По странам. Можно вложить в компании США, Китая, Германии, России. Каждая из них имеет свои особенности, а также риски инвестиций. Есть более развитые страны, которые имеют меньшие риски по инвестициям. Есть же развивающиеся страны, которые чем-то напоминают акции молодых компаний – в целом, растут, но при этом в любой момент могут обанкротиться или в них случится кризис, который приведет к потере сбережений.

Рекомендуется делать ставку на развивающиеся рынки в экономически стабильное время, но когда ожидается кризис, переводить больше средства в развитие экономики. - По валютам. Экономики имеют различный темп роста, торговый баланс и добавочную стоимость товаров. Как следствие, курс валют может быть разным. Так, может происходить девальвация денег по отношению друг к другу, а также их покупательная способность снижается.

Сегодня поговорим прежде всего о диверсификации по классам активов, по секторам и по странам. Сперва рассмотрим ленивые портфели в долларах, собранные на основе зарубежных ETF Затем же будет приведен перечень аналогов, которыми можно воспользоваться даже обычным инвесторам на Мосбирже.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Портфель «Талмуд»

Впервые он появился в 1989 году. Его создал Роджер Гибсон. Это финансовый консультант, который посвятил свою профессиональную деятельность анализу методов распределения активов.

Этот портфель включает всего три инвестиционных фонда, распределенных в равных долях: VTI, VNQ, BND. Первый отвечает за широкий рынок акций США, второй – за акции сектора недвижимости, а третий – за облигации США различной длительности.

Портфель «Четверка»

Этот портфель был предложен популяризатором пассивного инвестирования Риком Ферри. Он также изучал методики распределения финансовых инструментов и написал книгу об этом.

В состав портфеля входит четыре инвестфонда. Правила его составления следующие: в зависимости от того, какой требуется уровень риска, инвестор сперва выбирает долю облигаций – как вариант, пятую часть. Все остальные деньги распределяются между акциями рынка США, международными, REIT.

В конечном итоге, получается следующее распределение финансовых инструментов.

| Тикер | Название фонда | Описание | Доля |

| VTI | Vanguard Total Stock Market | Широкий рынок акций США | 48% |

| VEU | Vanguard FTSE All-World ex-US | Акции мира, кроме США | 24% |

| BND | Vanguard Total Bond Market | Облигации США разной дюрации | 20% |

| VNQ | Vanguard Real Estate | Акции сектора недвижимости | 8% |

Портфель «Лентяй»

Автором этого способа распределения инвестиционных инструментов является Дэвид Свенсон. Этот вариант не настолько ленивый, как предыдущие, поскольку включает шесть финансовых инструментов. При этом для него характерна высокая доля диверсификации.

Для формирования облигационной доли автором предлагается использовать два биржевых инвестиционных фонда – на среднесрочные казначейские облигации и на облигации TIPS (долговые бумаги с защитой от инфляции).

| Тикер | Название фонда | Описание | Доля |

| VTI | Vanguard Total Stock Market | Широкий рынок акций США | 30% |

| VNQ | Vanguard Real Estate | Сектор недвижимости | 20% |

| VEU | Vanguard FTSE All-World ex-US | Акции мира, кроме США | 15% |

| TIP | iShares TIPS Bond | Облигации с защитой от инфляции | 15% |

| IEI | iShares 3—7 Year Treasury Bond | Среднесрочные казначейские облигации | 15% |

| EEM | iShares MSCI Emerging Markets Equity | Акции развивающихся рынков | 5% |

Портфель «Кофейня»

Автором этого инвестпортфеля является Билл Шультайс, который является создателем книги «The Coffeehouse Investor». Здесь высокая облигационная доля – 40%. Распределение же оставшихся 60 процентов происходит по разным классам ценных бумаг.

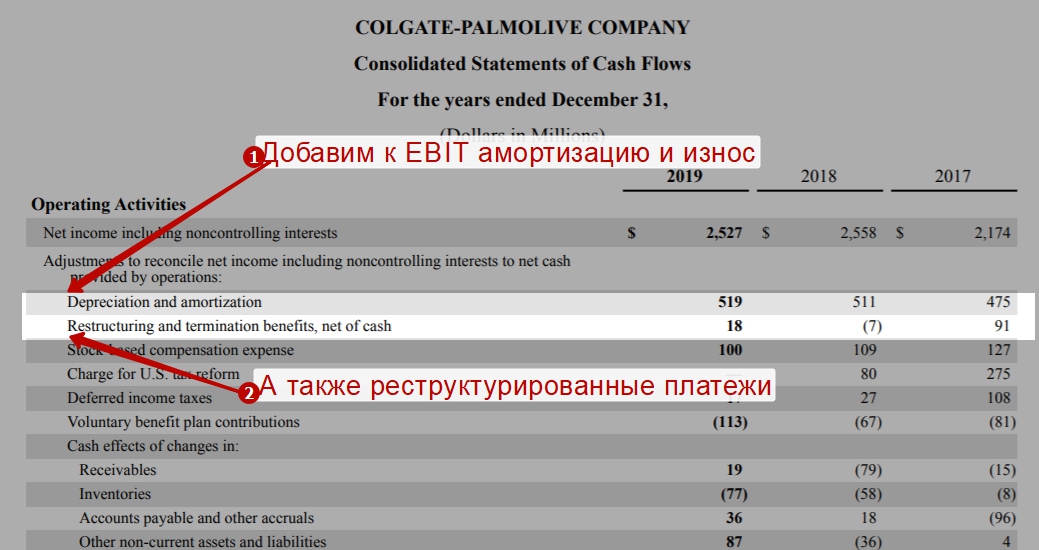

Прежде всего, инвестируются средства в акции предприятий большой и малой капитализации. Здесь применяется два подхода – обычный и стоимостный. Во втором случае подбираются бумаги с недооцененными по отношению к рынку метриками. В том числе, используются те, в которых мультипликаторы P / E, P / B низкие.

В результате, получается еще больший портфель, в который входит 7 инвестиционных фондов. Так что для настоящего ленивого инвестирования он не сильно подходит, зато его диверсифицированность выше.

| Тикер | Название фонда | Описание | Доля |

| BND | Vanguard Total Bond Market | Облигации США разной дюрации | 40% |

| IJR | iShares Core S&P Small-Cap | Малые компании США | 10% |

| VV | Vanguard Large-Cap | Большие компании США | 10% |

| IJS | iShares S&P Small-Cap 600 Value | Недооцененные малые компании США | 10% |

| VTV | Vanguard Value | Недооцененные большие компании США | 10% |

| VEU | Vanguard FTSE All-World ex-US | Акции мира, кроме США | 10% |

| VNQ | Vanguard Real Estate | Акции сектора недвижимости | 10% |

Золотая бабочка

В чем-то этот портфель напоминает тот, который был составлен Гарри Брауном. «Золотая бабочка» – это особенный инвестпортфель за счет того, что его защитная часть также формируется из золота в 20% от общего количества финансовых инструментов.

Распределение активов следующее.

| Тикер | Название фонда | Описание | Доля |

| VTI | Vanguard Total Stock Market | Широкий рынок акций США | 20% |

| IJS | iShares S&P Small-Cap 600 Value | Недооцененные малые компании США | 20% |

| SHY | iShares 1—3 Year Treasury Bond | Короткие казначейские облигации | 20% |

| TLT | iShares 20+ Year Treasury | Длинные казначейские облигации | 20% |

| GLD | SPDR Gold Trust | Золото | 20% |

Как собрать портфель на Мосбирже

Ранее приводились примеры инвестиционных портфелей, собранные из активов, которые торгуются на иностранных площадках. Тем не менее, чтобы получить доступ к ним, необходимо иметь статус квалифицированного инвестора или воспользоваться услугами зарубежного брокера.

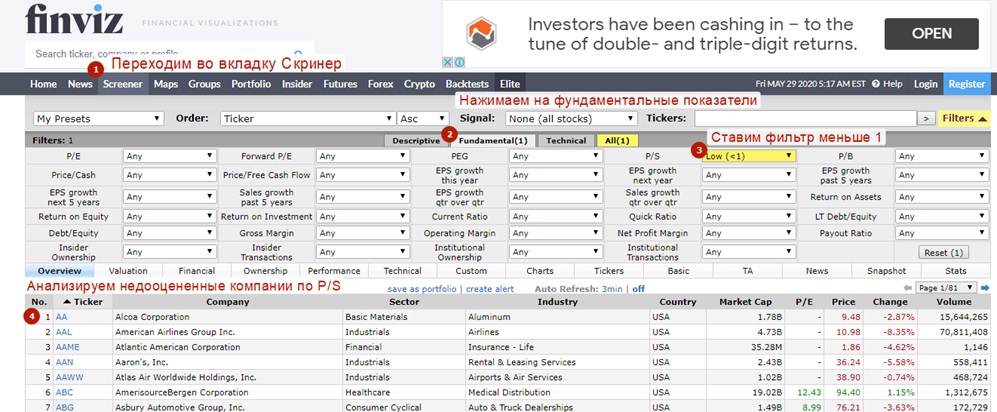

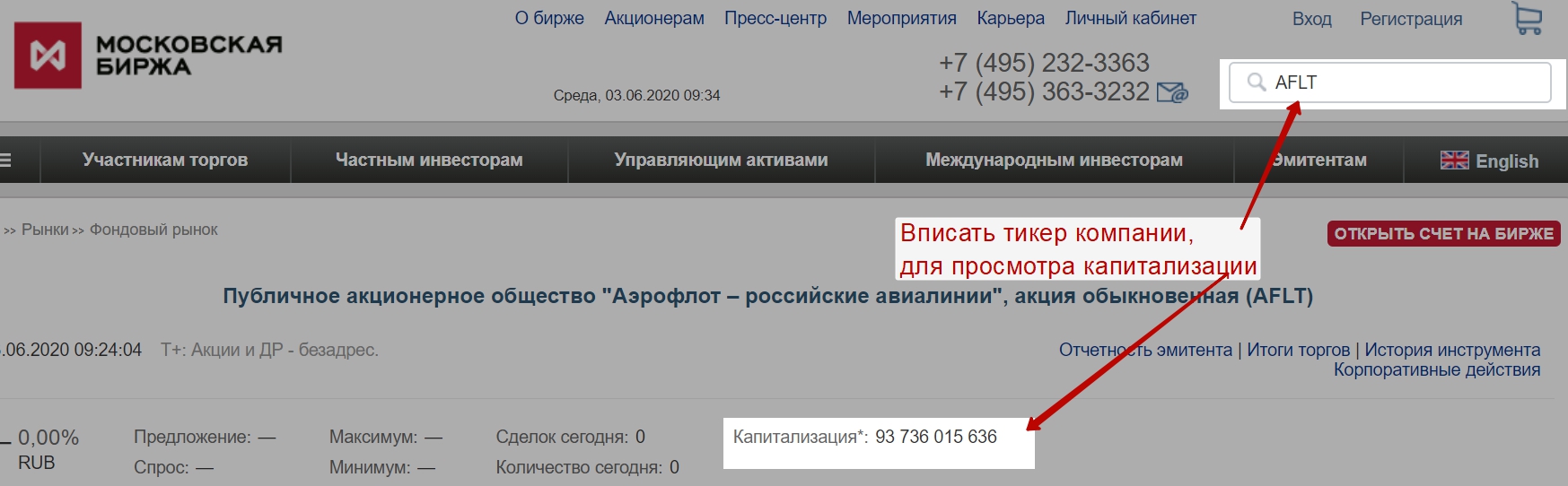

Но даже из тех финансовых инструментов, которые предлагаются российскими биржами, можно составить ленивый портфель. Правда, некоторые классы активов придется воспроизводить самостоятельно, поскольку аналогов зарубежных ETF на Мосбирже нет.

Тем не менее, если проявить немного старания, можно воссоздать приблизительно такой портфель.

Ребалансировка ленивых портфелей

Время от времени нужно проводить ребалансировку любого инвестиционного портфеля, и ленивые не являются исключением. Все потому, что со временем в каждом наборе инструментов нарушаются те пропорции, которые были приведены ранее. Все потому, что доходные инструменты нередко в результате становятся дороже, и потому их доля увеличивается. Соответственно, растет и риск. Если не проводить периодическую ребалансировку, можно потерять часть прибыли или вовсе инвестиций.

Как ребалансировать портфель? Для этого инвестору нужно продать активы, которые стали дороже и при этом занимают лишнюю долю портфеля, а за вырученные средства приобретаются те активы, которых не хватает. Тем не менее, необходимо учитывать, что продажа требует дополнительных комиссий от брокера и налогов.

Если инвестор время от времени пополняет брокерский счет, то можно обойтись и без продажи. Как вариант, можно покупать те активы, которые просели, чтобы восстановить исходные пропорции.

Как часто нужно делать ребалансировку? Все зависит от типа портфеля. Но рекомендуется ее проводить каждый раз, когда на определенную величину нарушаются приведенные выше пропорции.