ETF фонд (англ. Exchange Traded Fund) – инвестиционный портфель фонда, торгующийся на бирже. Применяется для индексного и пассивного инвестирования, когда вкладываются в акции, повторяющие движение индекса.

В этой статье разберем лучшие ETF фонды для инвестиций. В настоящее время у российского инвестора есть возможность вкладываться не только в отечественные финансовые инструменты, но также и осуществлять сделки на глобальном рынке. Американские ETF предоставляют широкие возможности для диверсифицирования и высокой доходности. Многие из них включат в себя более 1000 активов, различного сектора, класса, страны. Это позволяет сделать собственные инвестиционные портфели с минимальным уровнем риска.

Также есть ETF фонды, которые показывают не только рост курсовой стоимости на рынке, но также выплачивающие дивиденды. Например, ETF фонд, состоящий из акций дивидендных аристократов (компании, регулярно платящие дивиденды более 25 лет с ежегодным ростом выплат). Более подробно про дивидендных аристократов читайте: → ТОП 64 дивидендных аристократов США. Список. Доходность.

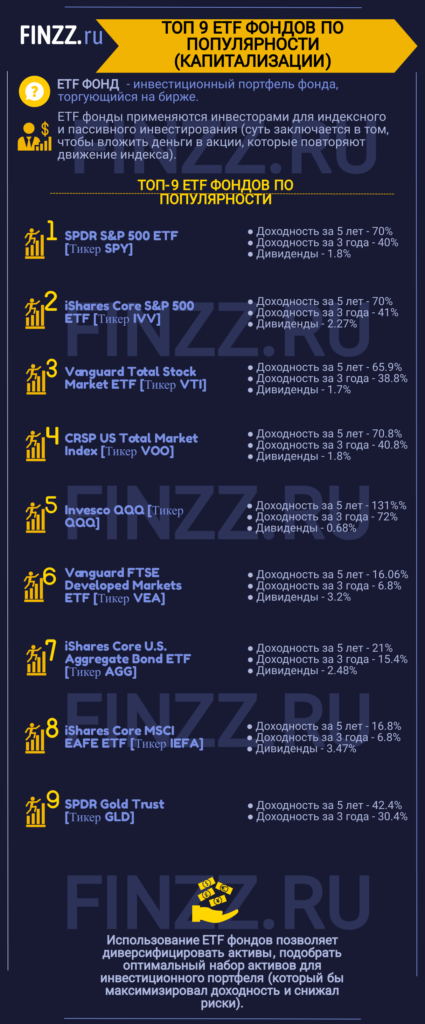

Рассмотрим 9 ETF фондов, имеющие наибольший интерес среди инвесторов↓

- Инфографика: ТОП-9 ETF фондов по популярности (капитализации)

- SPDR S&P 500 ETF

- iShares Core S&P 500 ETF

- Vanguard Total Stock Market ETF

- CRSP US Total Market Index

- Invesco QQQ

- Vanguard FTSE Developed Markets ETF

- iShares Core U.S. Aggregate Bond ETF

- iShares Core MSCI EAFE ETF

- SPDR Gold Trust

- Составление инвестиционного портфеля из ETF

Инфографика: ТОП-9 ETF фондов по популярности (капитализации)

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

SPDR S&P 500 ETF

Является одним из старейших ETF фондов США (основан в 1993 г.), следующий за индексом S&P 500. Зачастую при формировании собственного инвестиционного портфеля его используют как бенчмарк, для сопоставлении эффективности. Также его используют активные трейдеры для переключениями между активной и пассивной торговлей. Фонд подходит для долгосрочного вложения и включает в себя акции большой капитализации США из индекса S&P500 (включает в себя акции Miсrosoft (MSFT) 5,36%, Apple (AAPL), и т.д.)

| Параметры фонда | Значение |

| Тикер | SPY |

| Тип | Фонды акций компаний большой капитализации |

| Затраты на вложение (Expense Ratio) | 0,09% |

| Количество активов |

506 |

|

Прибыльность |

|

| Доходность за 5 лет | 70% |

| Доходность за 3 года | 40% |

| Дивиденды | 1,8% |

|

Риск |

|

| Волатильность (σ)* | 20,58% |

| Коэффициент бета (β)** | 1 |

|

Оценка по мультипликатору |

|

|

P/E*** |

17,06 |

Пояснение:

*волатильность – стандартное отклонение цены ETF фонда.

**коэффициент бета – изменчивость по отношению к индексу S&P 500 (если равно 1, то полностью копирует его движение)

*** P/E среди других ETF фондов «Большой капитализации» P/E <10 недооцененный фонд, P/E >20 переоцененный.

iShares Core S&P 500 ETF

ETF фонд iShares Core S&P 500 (IVV, основан в 2000 г.) отслеживает движение индекса S&P500. Включает в себя акции большой капитализации США и включает акции: ExxonMobil, Apple, IBM, GE и т.д. Основные параметры фонда следующие:

| Параметры фонда | Значение |

| Тикер | IVV |

| Тип | Фонды акций компаний большой капитализации |

| Затраты на вложение (Expense Ratio) | 0,04% |

| Количество активов | 505 |

|

Прибыльность |

|

| Доходность за 5 лет | 70% |

| Доходность за 3 года | 41% |

| Дивиденды | 2,27% |

|

Риск |

|

| Волатильность (σ) | 20,72% |

| Коэффициент бета (β) | 1 |

| Оценка по мультипликатору | |

| P/E |

19,41 |

На рисунке ниже показана динамика стоимости фонда за ближайшие 2 года. Можно заметить, что его движение сильно коррелируемо с фондом SPY, т.к. они оба имитируют движение индекса S&P 500 .

Vanguard Total Stock Market ETF

Фонд (VTI, основан 2001 г.) вкладывается во множество американских крупных компаний различных отраслей. Фонд следует за индексом CRSP US Total Market Index, и включает акции таких компаний как: Microsoft (MSFT), Amazon (AMZN), Facebook (FB), Alphabet (GOOG), Visa (V) и др. Параметры фонда следующие ↓

| Параметры фонда | Значение |

| Тикер | VTI |

| Тип | Фонды акций компаний большой капитализации |

| Затраты на вложение (Expense Ratio) | 0,03% |

| Количество активов | 1599 |

| Прибыльность | |

| Доходность за 5 лет | 65,9% |

| Доходность за 3 года | 38,8% |

| Дивиденды | 1,7% |

| Риск | |

| Волатильность (σ) | 10,9% |

| Коэффициент бета (β) | 1,03 |

| Оценка по мультипликатору | |

| P/E | 22 |

Из-за широкой диверсификации VTI имеет ровный повышательный тренд с низкой волатильностью.

CRSP US Total Market Index

ETF cтроится на основе следования за индексом S&P 500 (основан в 2010 г.). Включает крупнейшие американские компании крупной капитализации: Microsoft (MSFT), Amazon (AMZN), Facebook (FB), Berkshire Hathawaw (BRK.B), Johnson & Johnson (JNK) и др. В таблице представлены ключевые критерии фонда ↓

| Параметры фонда | Значение |

| Тикер | VOO |

| Тип | Фонды акций компаний большой капитализации |

| Затраты на вложение (Expense Ratio) | 0,03% |

| Количество активов | 504 |

| Прибыльность | |

| Доходность за 5 лет | 70,8% |

| Доходность за 3 года | 40,8% |

| Дивиденды | 1,8% |

| Риск | |

| Волатильность | 18,9% |

| Коэффициент бета (β) | 1 |

| Оценка по мультипликатору | |

| P/E | 22,5 |

Invesco QQQ

Один из старейших ETF фондов (основан 1999 г.) следует за движением индекса NASDAQ. Имеет большие объемы торгов на бирже и пользуется большой популярность у инвесторов. Включает в себя акции технологического сектора: Microsoft (MSFT), Amazon (AMZN), Facebook (FB), Intel (INTC), Cisco (CSCO), Adobe (ADBE) и др.

В таблице представлены ключевые критерии фонда ↓

| Параметры фонда | Значение |

| Тикер | QQQ |

| Тип | Фонд акций компаний большой капитализации |

| Затраты на вложение (Expense Ratio) | 0,02% |

| Количество активов | 104 |

| Прибыльность | |

| Доходность за 5 лет | 131%* |

| Доходность за 3 года | 72% |

| Дивиденды | 0,68% |

| Риск | |

| Волатильность | 16,8% |

| Коэффициент бета (β) | 1,03 |

| Оценка по мультипликатору | |

| P/E | 25,5 |

Примечание:

*фонд имеет одну из самых больших доходностей среди всех фондов акций крупной капитализации (макс. 148% у фонда FDN)

Фонд QQQ за последние 5 лет вырос на 131%. Можно заметить, что у него достаточно высокий коэффициент P/E, показывающий высокую перекупленность среди аналогов.

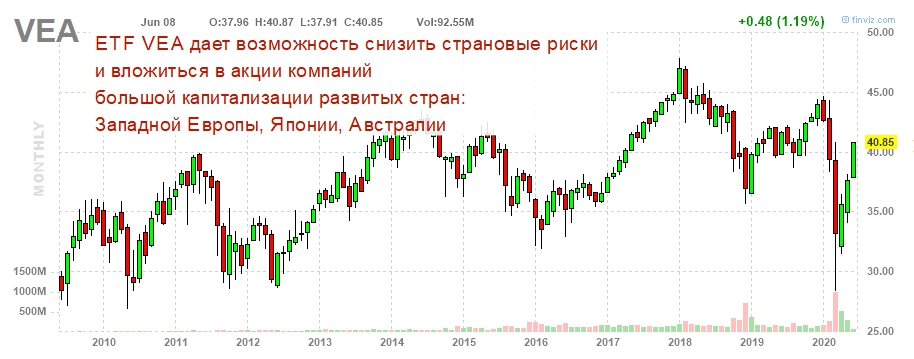

Vanguard FTSE Developed Markets ETF

Фонд (VEA, основан 2007 г.) предоставляет возможность вложиться в акции большой капитализации не только американских компаний, но и развитых иностранных рынков, включая западную Европу, Японию и Австралию. Осуществляет следование за индексом MSCI EAFE Index.

Фонд также как и Vanguard включает в себя более 1000 акций в совокупности со страновой диверсификацией. VEA включает в себя акции таких компаний: Nestle (NESN), Roche Holding (ROG), Samsung Electronics (005930), Novartis (NOVN), Toyota Motor (7203) и др.

В таблице представлены ключевые критерии фонда ↓

| Параметры фонда | Значение |

| Тикер | VEA |

| Тип | Фонды акций иностранных компаний большой капитализации |

| Затраты на вложение (Expense Ratio) | 0,05%* |

| Количество активов | 1845 |

| Прибыльность | |

| Доходность за 5 лет | 16,06% |

| Доходность за 3 года | 6,8% |

| Дивиденды | 3,2% |

| Риск | |

| Волатильность | 3,5% |

| Коэффициент бета (β) | 0,93 |

| Оценка по мультипликатору | |

| P/E | 15,9 |

Примечание:

*одна из самых низких комиссий на управление среди аналогичных фондов.

На рисунке ниже показана динамика стоимости ETF фонда VEA ↓ Фонд имеет достаточную устойчивость (низкие просадки) во время кризиса и подходит для консервативного инвестора.

iShares Core U.S. Aggregate Bond ETF

Фонд (AGG, основан в 2003 г.) предоставляет возможность вложения в американские облигации максимальной надежности. Фонд включает в себя различные национальные и корпоративные облигации США. ETF следует за индексом Barclays Capital U.S. Aggregate Bond Index. Более 40% занимают государственные облигации США.

В таблице представлены ключевые критерии облигационного ETF фонда ↓

| Параметры фонда | Значение |

| Тикер | AGG |

| Тип | Облигации |

| Затраты на вложение (Expense Ratio) | 0,05%* |

| Количество активов | 8899 |

| Прибыльность | |

| Доходность за 5 лет | 21% |

| Доходность за 3 года | 15,4% |

| Дивиденды | 2,48% |

| Риск | |

| Волатильность | 2,75% |

| Коэффициент бета (β) | -0,03% |

Примечание:

*одна из самых низких комиссий на управление среди аналогичных фондов облигаций.

На рисунке ниже показана динамика курсовой стоимости AGG. Фонд подходит для консервативных инвесторов, как инструмент распределения части активов в наиболее надежные финансовые инструменты фиксированной доходности.

iShares Core MSCI EAFE ETF

Фонд (IEFA, основан в 2012 г.) следует за индексом MSCI EAFE Investable Market Index. ETF включает помимо акций американских компаний акции компаний большой капитализации развитых рынков: Nestle (NESN), Roche Holding (ROG), Novartis AG (NOVN), ASML Holding (ASML), SAPE SE (SAP) и др. Всего более 2500 акций.

В таблице представлены основные характеристики фонда ↓

| Параметры фонда | Значение |

| Тикер | IEFA |

| Тип | Фонды акций иностранных компаний большой капитализации |

| Затраты на вложение (Expense Ratio) | 0,07% |

| Количество активов | 2514 |

| Прибыльность | |

| Доходность за 5 лет | 16,8% |

| Доходность за 3 года | 6,8% |

| Дивиденды | 3,47% |

| Риск | |

| Волатильность | 5,23% |

| Коэффициент бета (β) | 0,9 |

| Оценка по мультипликатору | |

| P/E | 13,73 |

На рисунке ниже показана динамика стоимости IEFA. Вложение в данный фонд подойдет для увеличения диверсификации портфеля с ориентацией на дивидендную доходность, т.к. рост самого ETF не выражен.

SPDR Gold Trust

Фонд (GLD, основан 2004 г.) основанный на следовании за ценой на золото. GLD используется как хеджирующий актив в портфеле. Включает в себя один единственный актив – золото.

В таблице ниже отражены основные характеристики фонда ↓

| Параметры фонда | Значение |

| Тикер | GLD |

| Тип | Товарный (драгоценные металлы) |

| Затраты на вложение (Expense Ratio) | 0,4% |

| Количество активов | 1 |

| Прибыльность | |

| Доходность за 5 лет | 42,4% |

| Доходность за 3 года | 30,4% |

| Риск | |

| Волатильность | 9,5% |

| Коэффициент бета (β) | -0,08 |

Составление инвестиционного портфеля из ETF

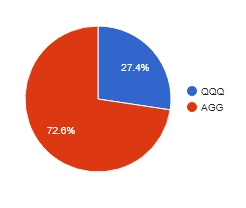

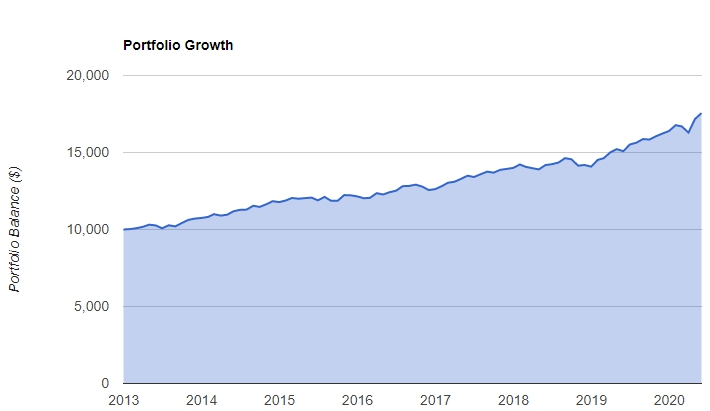

Из 9 разобранных крупнейших ETF я сделал портфель. В результате получились следующие показатели при историческом моделировании за 7 лет. Лучшее значение по коэффициенту Шарпа (доходность/риск) показал портфель составленный только из 2 активов: QQQ и AEG. Они имеют максимальное отличие в классе активов (акции, облигации).

На графике ниже показана динамика смоделированного портфеля из ETF с 2013 по 2020 год ↓

Итоговая доходность: 70%

Максимальная просадка по портфелю: -3,7% (что очень мало, несмотря на кризис 2014 и 2020 года)

Коэффициент Сортино 3.01 (очень хорошие показатели). см. → Коэффициент Сортино. Формула. Пример. Применение

Вывод

Использование ETF фондов позволяет широко диверсифицировать активы и подобрать их для своего инвестиционного портфеля максимизурующие доходность или снижающие риски в зависимости от стратегии инвестирования.

Здравствуйте. Как начать инвестировать на фондовом рынке США?

Я из Казахстана. В данное время изучаю материалы про биржевые индексные фонды ETF американского фондового рынка. Хочу начать инвестировать в биржевые индексные фонды ETF. С чего начать, если я живу в Казахстане? Как выбрать американского брокера для этих целей? Дело в том, что местным (казахстанским) брокерам я не доверяю.

Благодарю Вас за инф….интересная подборка.Надо взять на вооружение.Грамотно, доходчиво.Рад знакомству.Этот аспект ЕTF меня как раз сейчас интерисует для формировпния портфеля.Да и оценка 8.