Здравствуйте, с вами Иван Жданов, и в этой статье мы разберем показатель оценки эффективности Сортино управления инвестиционным портфелем, качества торговой стратегии или робота.

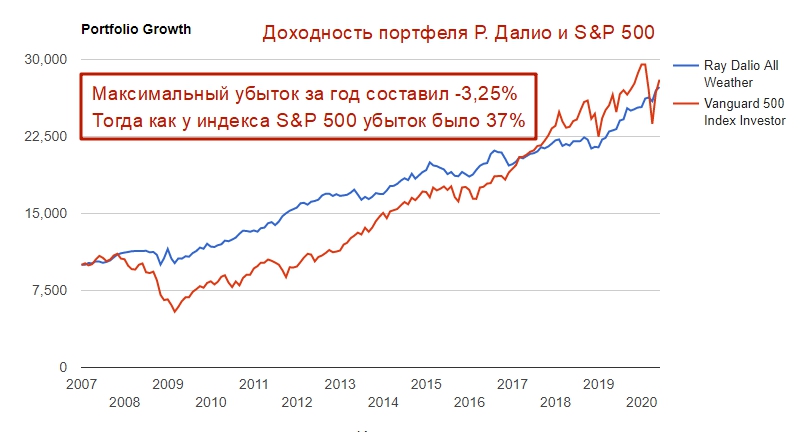

Коэффициент Сортино (англ. Sortino ratio) – относительный показатель оценки эффективности инвестиционного портфеля (ИП), торговой стратегии или инвестиционных фондов. Представляет собой отношение полученной (избыточной) доходности портфеля к риску. Данный критерий походит на более распространенный коэффициент Шарпа (Sharp ratio), ключевое отличие состоит в оценке риска, если в коэффициенте Шарпа берется волатильность инвестиционного портфеля, то в показателе Сортино – как нисходящая волатильность (отрицательная волатильность) ниже минимально допустимого уровня доходности портфеля MAR.

Показатель Сортино решал одну из важных недостаток коэффициента Шарпа – учет положительной волатильности («волатильности вверх»). Так как положительная волатильность не является риском, а в большей степени отражают положительный результаты инвестиционных фондов, а не убытки.

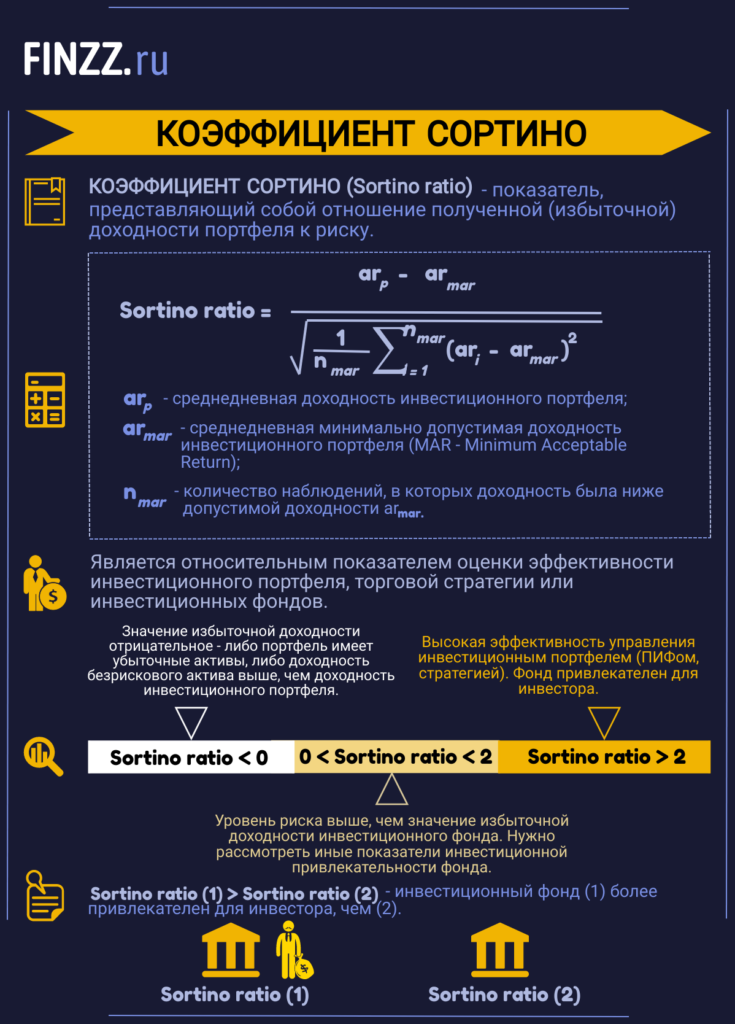

Инфографика. Коэффициент Сортино (основные моменты)

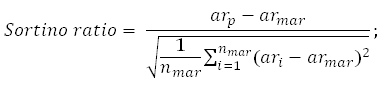

Коэффициент был предложен Ф.Сортино в 1981 году, формула расчета которого следующая:

где:

arp – среднедневная доходность инвестиционного портфеля;

armar – среднедневная минимально допустимая доходность инвестиционного портфеля (Minimum Acceptable Return или MAR);

nmar — количество наблюдений, в которых доходность была ниже допустимой доходности armar.

За значения минимально допустимой доходности зачастую берут безрисковую ставку по государственным облигациям (ГКО и ОФЗ для России), которые имеют крайне низкий уровень риска.

Интересным показателем является редко применяющий в отечественной инвестиционной практике коэффициент «Информационное отношение» (Information ratio). При расчете показателя берется «волатильность вверх», другими словами, он показывает эффективность управления активами по отношению к рынку. При пассивном управлении данный коэффициент будет равен 0. Про дополнительные 7 коэффициентов оценки портфеля читайте в статье: → Оценка эффективности инвестиций в ценные бумаги (оценка инвестиционного портфеля).

Коэффициент Сортино и другие инвестиционные коэффициенты вы можете рассчитать в нашей Excel-таблице

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Оценка инвестиционных портфелей по коэффициенту Сортино

При сравнении качества управления инвестиционным портфелем инвестору более привлекательным будет тот ИП, который имеет большее значение показателя. Также на основе анализа 100+ портфелей для американского фондового рынка, была выведены ограничения для отсева низко результативных портфелей. Данные результаты представлены в таблице.

| Значение показателя | Оценка эффективности управления |

| Sortino ratio >2 | Высокая эффективность управления инвестиционным портфелем (ПИФом, стратегии). Фонд привлекателен для инвестора |

| 2> Sortino ratio >0 | Уровень риска выше, нежели значение избыточной доходности инвестиционного фонда. Необходимо рассмотреть другие показатели инвестиционной привлекательности фонда |

| Sortino ratio <0 | Значение избыточной доходности отрицательное, т.е. либо портфель имеет убыточные активы, либо доходность безрискового актива выше чем доходность ИП |

| Sortino ratio1 > Sortino ratio2 | Первый инвестиционный фонд более привлекателен для вложения, чем второй |

Оценка коэффициента Сортино для иностранных инвестиционных портфелей

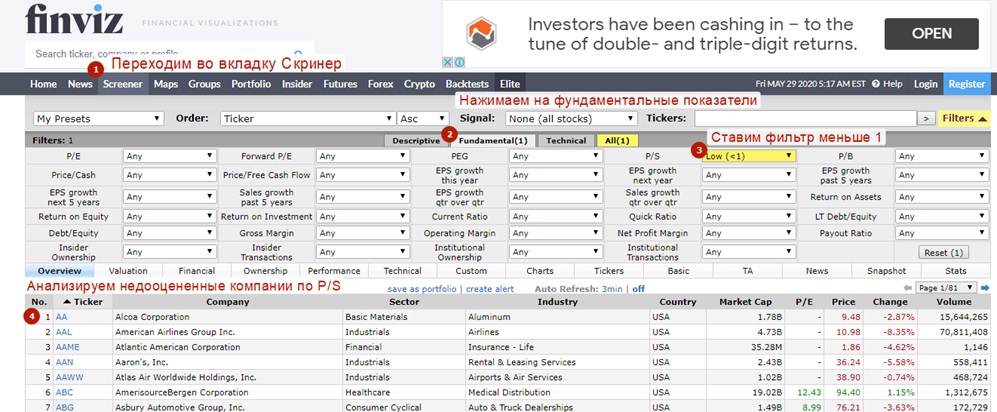

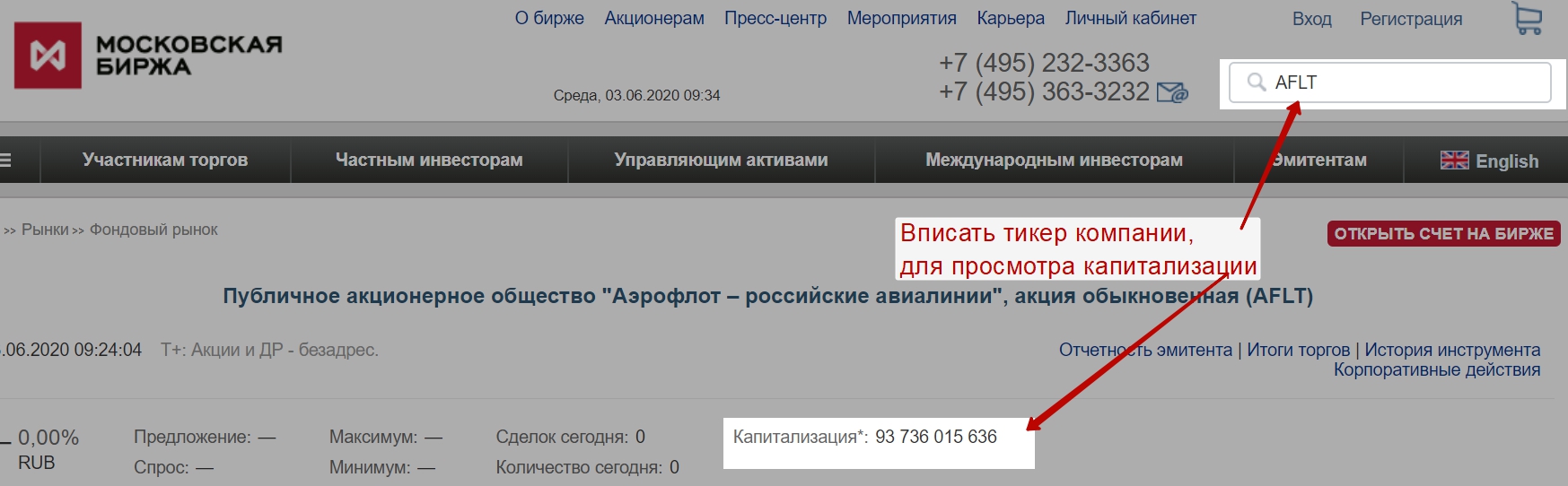

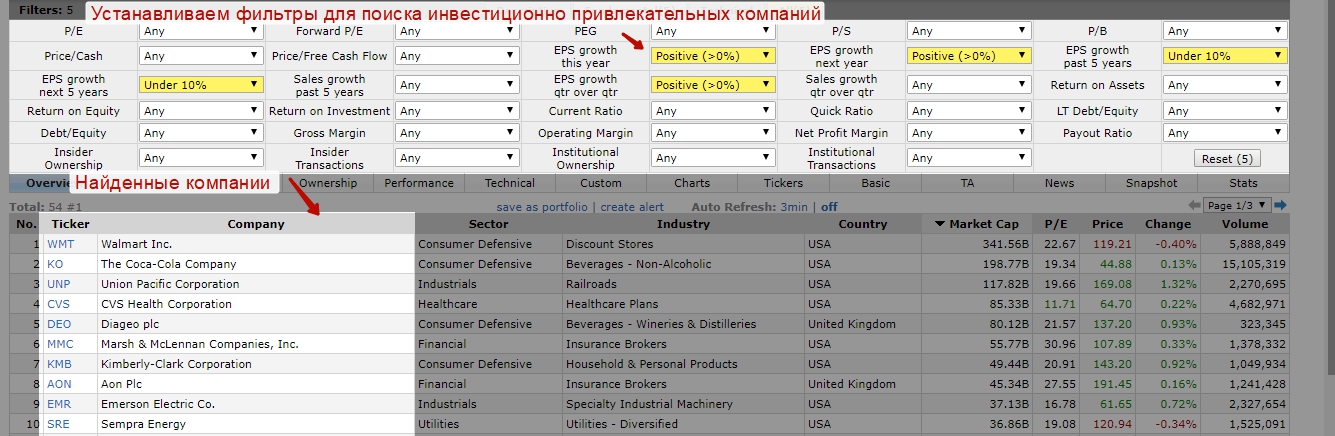

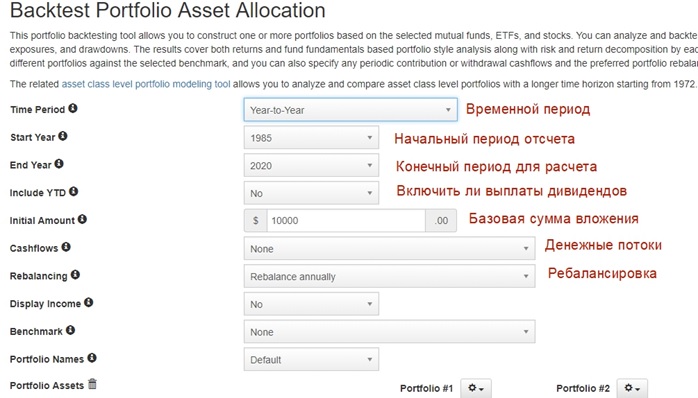

Одним из лучших портфельных анализаторов по составлению портфеля является онлайн сервис – Portfoliovisualizer.com и его сервис “Backtest Portfolio Asset Allocation” (находится во вкладке Tools). На картинке представил базовые установки, которые я не меняю. Опции на которые необходимо обратить дополнительное внимание – это:

- Ребалансировка (Rebalancing: годовая, квартальная месячная) – перекладывание между активами для сохранения первоначальной пропорции портфеля. Например, если у нас есть портфель, состоящий из 70% акций и 30% облигаций, при росте акций необходимо часть прибыли зафиксировать и вложить в облигации. Приведя соотношение капитала к первоначальным условиям.

- Денежный поток (Cash Flow) – это сумма, которая будет вноситься за выбранный период (месяц, квартал, год) в дополнение к первоначальным инвестициям. Есть опция добавить учет инфляции.

- Бенчмарк (Benchmark) – опция для сравнения с доходностью созданного портфеля, индекса S&P500 или с доходностью одного из успешнейших фондов Vanguard 500 Index.

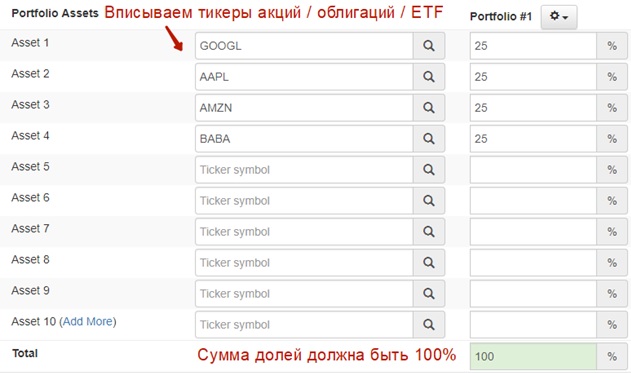

На следующем этапе необходимо составить портфель из активов (акций, облигаций, ETF, REIT). Сумма по всем активам должна быть 100%. Существует способ для того, чтобы на основе оптимизации определить доли активов в портфеле, которые максимизируют его доходности или минимизируют риск. В данной статье я взял равные доли активов, чтобы показать принцип построения и оценки по коэффициенту Сортино.

Для формирования портфеля были взяты лидеры технологического сектора: акции компаний: Google (GOOGL), Apple (AAPL), Amazon (AMZN), Alibaba (BABA).

Итог будет сравнение сформированного портфеля и выбранного бенчмарк (Vanguard 500 Index).

Важным моментом сравнения будет оценка коэффициентов эффективности портфелей и их показателей Сортино. В результирующей таблице показано, что Сортино у собранного портфеля лучше себя показал и увеличил инвестиции с 10 до 37 тысяч, при максимальной просадке в 23%, тогда как фонд Vanguard увеличил капитал до 15 тысяч с просадкой в -19%.

| Портфели | Инвестиции | Итоговый баланс | Стандартное отклонение (риск) | Максимальная просадка | Sortino Ratio |

| Собранный портфель | 10000$ | 37200$ | 22.26% | -23.71% | 2.21 |

| Vanguard 500 | 10000$ | 15659$ | 14.53% | -19.63% | 0.86 |

Сравнивая коэффициенты Сортино ИП, мы может выбрать тот портфель, который нацелен на максимизацию доходности.

Коэффициент Сортино и другие инвестиционные коэффициенты вы можете рассчитать в нашей Excel-таблице

Оценка коэффициента Сортино для отечественного фондового рынка

Удобным сервисом сравнения отечественных ПИФов с помощью коэффициента Сортино, можно считать –investfunds.ru. По каждому фонду рассчитывается не только коэффициент Шарпа, но и Сортино. Так например, для «Фонда облигаций» (RU000A0DNSP1) коэффициент Сортино составил 0,6, что является одним из самых лучших результатов среди 214 фондов.

Резюме

Применение коэффициента Сортино для оценки инвестиционных портфелей, стратегий, фондов позволяет оценить эффективность управления, дает более адекватную меру оценки риска по сравнению с показателем Шарпа. Чем выше значение коэффициента, тем более инвестиционно-привлекателен портфель. Для моделирования иностранных портфелей отлично подходит иностранный сервис Portfoliovisualizer, единственным недостатком его является ограниченность по количеству одновременно сравниваемых портфелей (до 3-х).

Автор: к.э.н. Жданов Иван Юрьевич