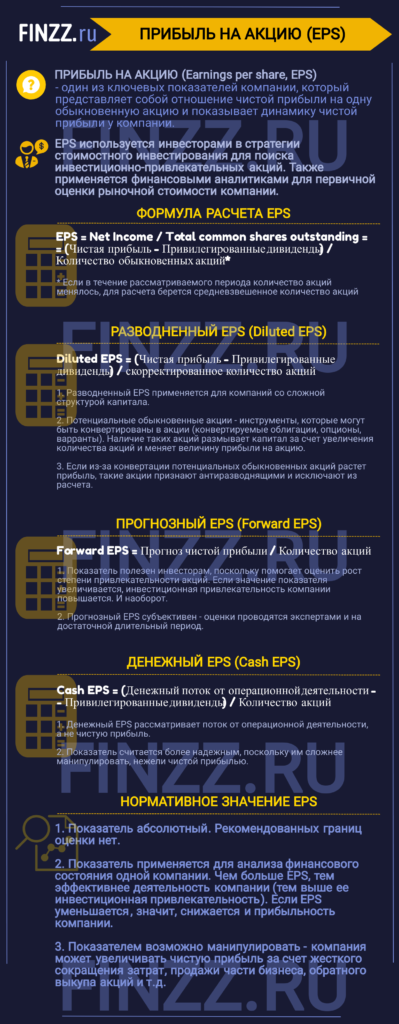

Прибыль на акцию (англ: Earnings per share, EPS; аналог: Basic EPS; перевод: Базовая прибыль на акцию доход на акцию или доход на акцию) – один из ключевых финансовых показателей компании, представляющий отношение чистой прибыли на 1 обыкновенную акцию. Показатель используется в стратегии стоимостного инвестирования (value investment) для поиска инвестиционно-привлекательных акций. Финансовые аналитики применяют EPS для первичной оценки рыночной стоимости компании.

Инфографика: Прибыль на акцию (EPS)

EPS раскрывается в публичной отчетности и является абсолютным показателем, поэтому его сложно применять для сравнения различных компаний между собой. Для сопоставления необходимо скорректировать его на рыночную цену. В итоге он служит основой для расчета коэффициента P/E (Цена/Прибыль на акцию).

Прибыль на акцию показывает динамику чистой прибыли у компании, которая является одним из фундаментальных показателей финансовой устойчивости и результативности компании. см. → Чистая прибыль. Формула. Виды. Пример

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

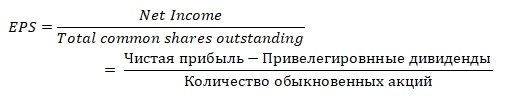

Формула расчета Прибыли на акцию (EPS)

Подход по расчету базовой прибыли на акцию EPS зафиксирован в международных стандартах финансовой отчетности: GAAP, IAS 33. В отечественном стандарте – РСБУ, данный показатель не представляется. Формула расчета (EPS или Basic EPS) имеет следующий вид:

Если количество акций в течение рассматриваемого периода (месяц, полугодие, год) менялось, то используется средневзвешенное количество акций.

При расчете прибыли на акцию в числителе вычитаются дивидендные выплаты, т.к. эта часть чистой прибыли уходит акционерам, а не направляется на развитие компании или погашение долгов и рост ее финансовой устойчивости.

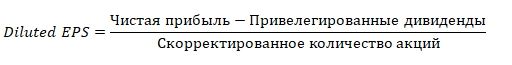

Разводненный EPS (Diluted EPS)

Существует ряд инструментов (конвертируемые облигации, опционы и варранты), которые могут быть конвертированы в акции (их называют потенциальные обыкновенные акции).

В результате это приводит к размытию капитала за счет увеличения количества акций и изменение прибыли на акцию. Формула расчета, которой следующая:

Разводненный EPS применяется для компаний со сложной структурой капитала.

Если конвертация потенциальных обыкновенных акций приводит к росту прибыли, то их признают антиразводнящими и они исключаются из расчета.

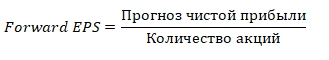

Прогнозный EPS (Forward EPS)

Данная модификация показателя более редкая и показывает прогнозную прибыль на акцию. Формула расчета коэффициента следующая:

Показатель интересен, прежде всего, инвесторам, так как позволяет оценить рост привлекательности акций. Как правило, прогноз осуществляется на квартал, год и 5-ку.

| Значение | Оценка |

| Forward EPS ↑ | Повышение инвестиционной привлекательности компании |

| Forward EPS ↓ | Снижение привлекательности |

(-) недостаток прогнозного EPS в его субъективности, т.к. оценки делаются экспертам и на достаточно длительный период. Посмотреть прогнозный EPS можно в сервисе Finviz

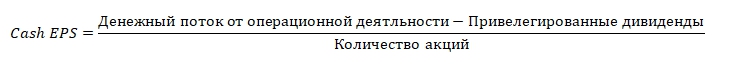

Денежный EPS (Cash EPS)

Показатель рассматривает не чистую прибыль, а поток от операционной деятельности. Cash EPS считается более финансово надежным, т.к. им сложнее манипулировать чем значением чистой прибыли.

Нормативное значение EPS

Показатель EPS абсолютный и не имеет рекомендованных границ оценки, поэтому его эффективнее применять для анализа финансового состояния в рамках одной компании. Чем больше значения EPS, тем эффективнее функционирует компания и выше ее инвестиционная привлекательность. Снижение прибыли на акцию является сигналом для инвестора о потери уменьшении ее прибыльности.

Манипулирование EPS

Из-за того что показатель EPS оказывает сильное влияние на принятие решений у инвесторов, его значением могут манипулировать. Манипулирование может происходить за счет увеличение чистой прибыли вследствие жесткого сокращение затрат, продажи части бизнеса или обратного выкупа акций (buy back). В результате в долгосрочной перспективе это снижает результативность компании, но в краткосрочном периоде это повышает интерес к акциям компании на фондовом рынке.

Такую стратегию применял «инвестор активист» К. Айкен, который скупал контрольные пакеты акций. После этого осуществлял давление на совет директоров и менял политику компании. Принуждал принимать не эффективные для компании решения: снижение затрат за счет увольнения персонала, продажи активов, обратный выкупа акций по завышенной цене.

Пример расчета EPS для российских акций

В российской отчетности нет отдельной строки отражающей значения EPS. Поэтому для расчета необходимо будет определить размер чистой прибыли в отчете о финансовых результатах и – количество торгуемых обыкновенны акций на фондовом рынке в карточке компании на Московской бирже.

Рассчитаем EPS для компании ПАО «Газпром» (GAZP). Для этого необходимо зайти на официальный сайт в раздел «Раскрытие информации» → Отчетность. В Финансовом отчете смотрим размер чистой прибыли (строка 2400).

Чтобы узнать количество акций необходимо зайти на сайт ММВБ на информационную карточку компании → информация по компании и в блоке «Параметры инструмента» найти объем выпуска обыкновенных акций.

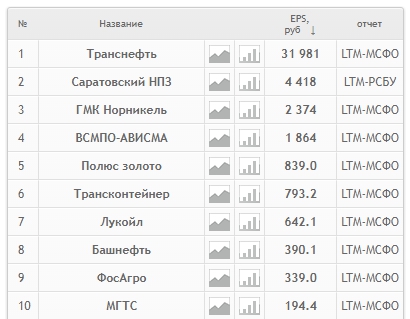

Для того чтобы ускорить расчет, можно воспользоваться сервисом smart-lab. В нем показан рейтинг компаний с самыми большими прибылями на акцию ↓

Источник: smart—lab

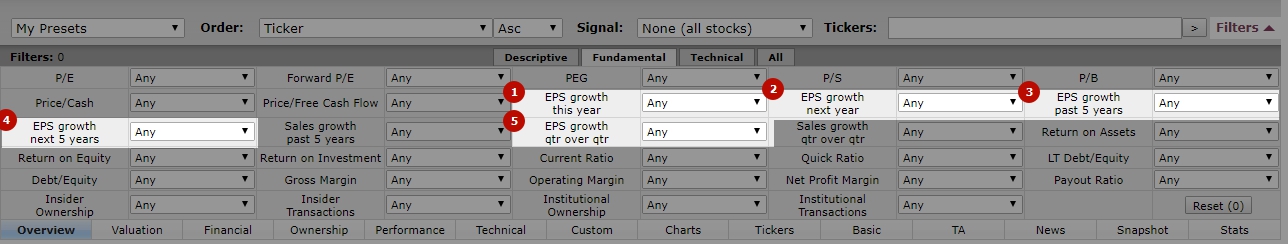

Пример расчета EPS для акций США

Для расчета EPS для иностранных копаний применяют сервисы оценки – скринеры. Рассмотрим как с помощью сервиса Finviz узнать прибыль на акцию. Заходим в «Screener» → «Fundamental».

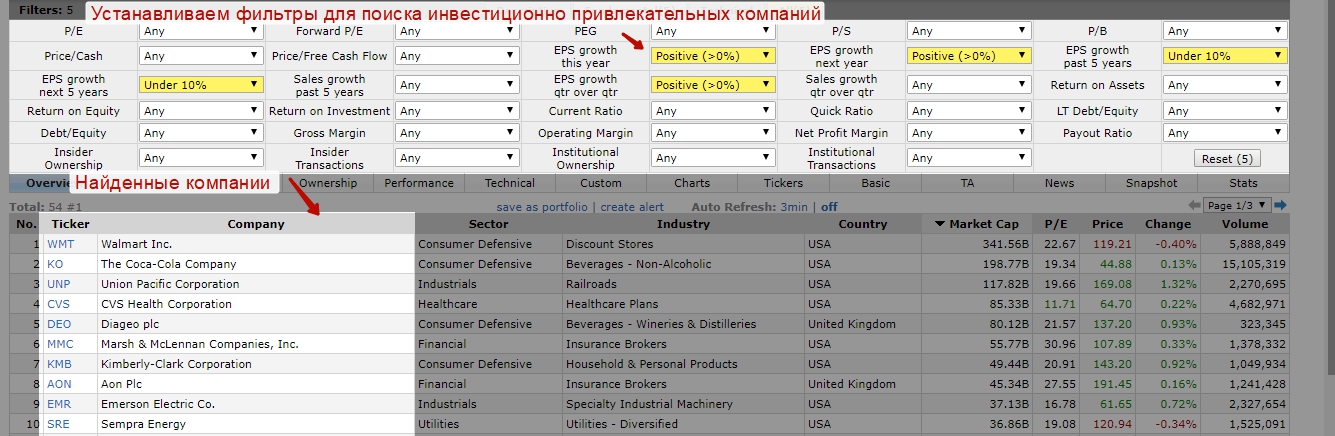

Для поиска инвестиционно-привлекательных акций устанавливаем значения EPS>0, также ставим, что прогнозный и прошлый EPS будет иметь (л) темп роста 10% годовых. Это необходимо для того чтобы выбрать финансово результативные компании. На рисунке ниже показан поиск и таких компаний ↓

Преимущества и недостатки EPS

Рассмотрим основные преимущества и недостатки показателя для инвестора:

(+) Простота и стандартизация расчетов.

(+) Распространенность. Один из популярных показателей оценки инвестиционной привлекательности акций.

(-) Представляет собой абсолютное значение. Это не позволяет адекватно сопоставлять компании между собой.

(-) Манипулирование прибылью. Значения показателя могут быть изменены.

(-) Изменчивость прибыли. Чистая прибыль подвержена сезонным колебаниям, переменным затратам и может искажать точечную оценку компании.

(-) Нет учета финансовых рисков. Чистая прибыль компании, которая привлекла заемный капитал за счет финансового рычага будет выше, чем аналогичная компания получившая прибыль за счет собственных средств. В первом случае EPS будет выше, но в тоже время будет выше и финансовый риск. Для решения этого недостатка, применяют модели оценки банкротства (Альтман, Пиотроски и др.), коэффициенты ликвидности (текущей, быстрой, абсолютной, общей) и финансовой устойчивости (концентрации заемного капитала, финансовой зависимости, структуры заемного капитала, маневренности собственного капитала).

Резюме

Показатель «Прибыль на акцию» является одним из фундаментальных показателей для оценки финансового состояния компании для инвестора. Рост показателя отражает увеличение ее чистой прибыли, а значит и эффективности управления активами и менеджмента. Снижение сигнализирует о возможных финансовых проблемах. Следует помнить, что снижение прибыли может быть вызвано сезонностью бизнеса или спадом во всей отрасли.

При анализе компании на EPS необходимо оценить также разводненную прибыль на акцию (особенно для компаний со сложной структурой капитала), т.к. после конвертации опционов или варрантов прибыль на акцию может уменьшиться.

Если есть сомнения по корректности отражения чистой прибыли применяем денежный EPS, который состоит из денежных потоков от операционной деятельности и показывает наличие средств у компании в текущий момент времени.

Для среднесрочных инвестиций необходимо оценить прогнозный EPS, как правило многие сервисы строят его на основе линейного прогнозирования данных прибыли на акцию за прошлые периоды.

Для целостной оценки необходимо также рассчитать коэффициенты рентабельности, финансовой устойчивости, деловой активности, ликвидности и риска банкротства.

к.э.н. Жданов Иван