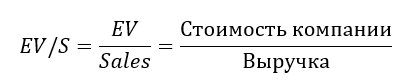

EV/S (Enterprise value/Sales) – мультипликатор, который показывает как продажи в компании покрывает ее стоимость. Используется для оценки инвестиционной привлекательности компании в стоимостном инвестировании. Похож на мультипликатор P/S, с той разницей, что мы берем вместо капитализации компании ее реальную стоимость.

Простыми словами EV/S означает сколько годовых выручек стоит компания.

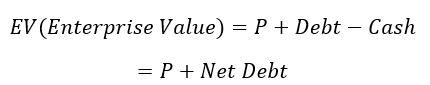

Формула расчета

Рыночная (справедливая) стоимость компании EV рассчитывается так:

P — это рыночная капитализация компании.

Debt — обязательства.

Cash — это деньги.

Net Debt — чистый долг компании.

Под Стоимостью компании в иностранных источниках понимается, стоимость всего Инвестированного капитала (сумма рыночной капитализации и ее обязательств), а в отечественных Собственный капитал.

Выручка по РСБУ = стр. 2110

EV/S может быть отрицательным только если Стоимость компании отрицательно, так как Выручка не может быть меньше нуля. Стоимость компании будет отрицательно только в случае большого количества денежных средств на балансе.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

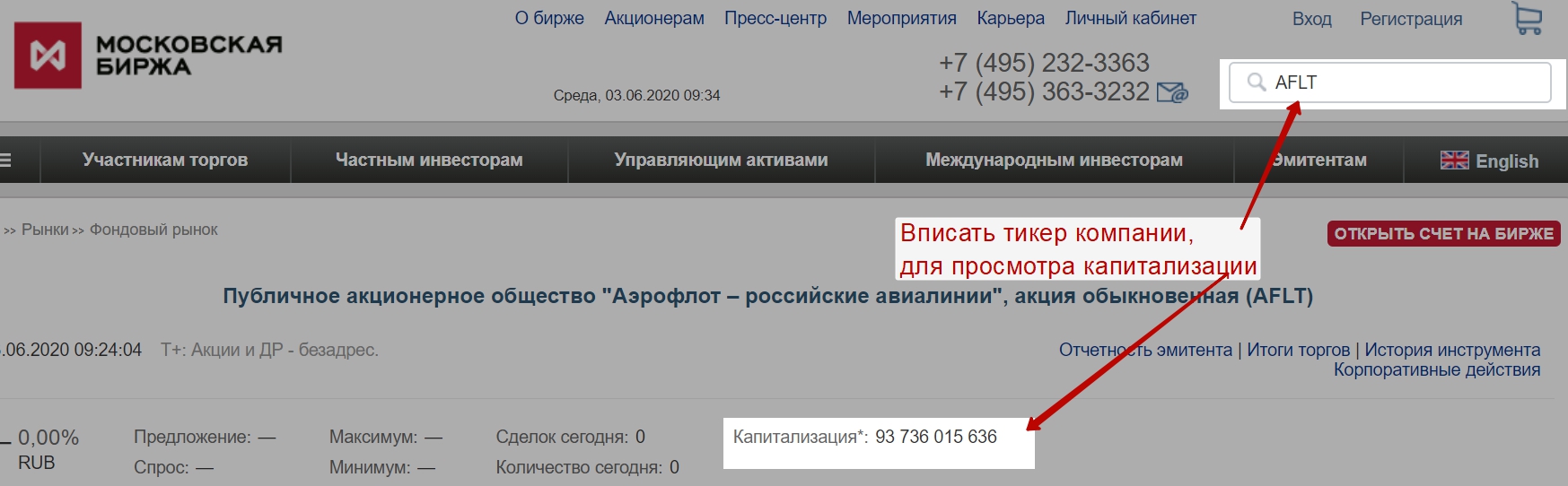

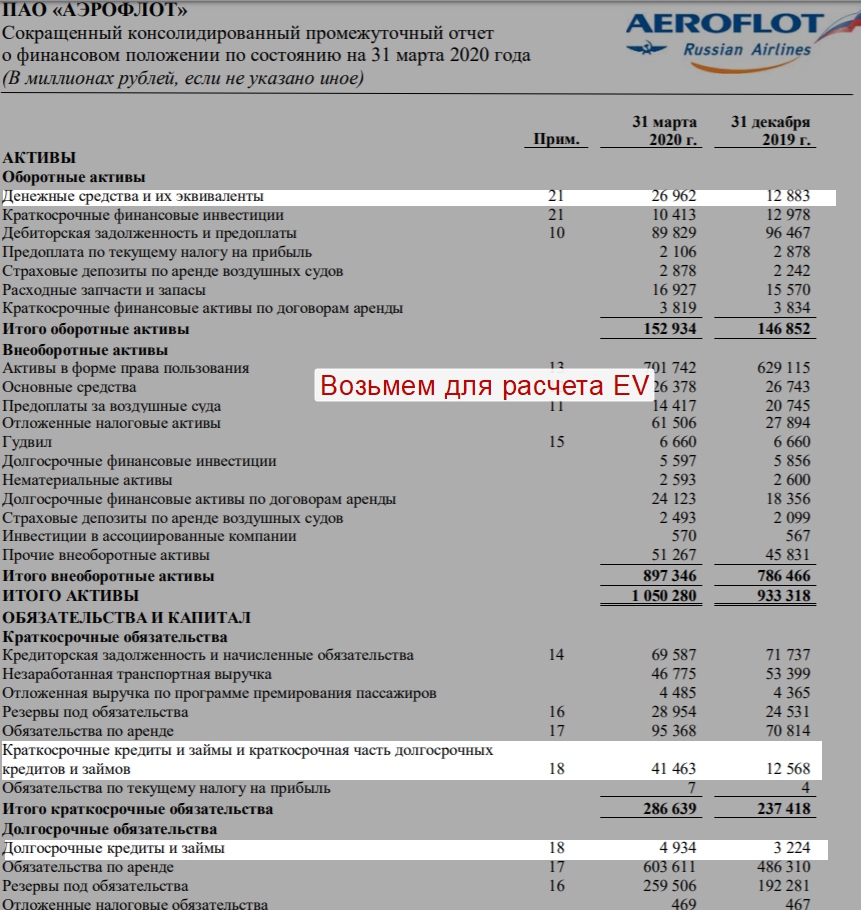

Пример расчета EV/S для ПАО «Аэрофлот»

Посчитаем стоимость компании EV. Возьмем консолидированный баланс за 3 месяца 2020 года с сервиса раскрытия информации disclosure.skrin.ru. А капитализацию с Московской биржи moex.ru.

EV = Рыночная капитализация + Долговые обязательства – Денежные средства = 97 736 015 636 + 41 463 000 000 + 4 934 000 000 – 26 962 000 000 = 117 171 015 636

Выручка АFLT = 123 894 000 000 (взяли также из консолидированной отчетности)

EV/S = 0,95

Это значение близко к нормативному 1-3. Можно сделать вывод, что Аэрофлот инвестиционно-привлекателен сейчас.

Видео о расчете мультипликатора EV/S

Плюсы и минусы показателя

(+) более точен по сравнению с P/S, так как учитывает долги и кэш компании

(+) сложно манипулировать со стороны компании.

(+) хорошо подходит для компаний из капиталоемких областей.

(+) позволяет сопоставлять предприятия с различной долговой нагрузкой

(-) EV нельзя взять напрямую из отчетности.

(-) трудности с расчетом рыночной стоимости обязательств компании, которые входят в состав EV.

Нормативные значения

Инвестиционно-привлекательным считаются значения от 1-3. Тем не менее, в зависимости от отрасли инвестиционно-привлекательное значение EV/S может сильно отличаться.

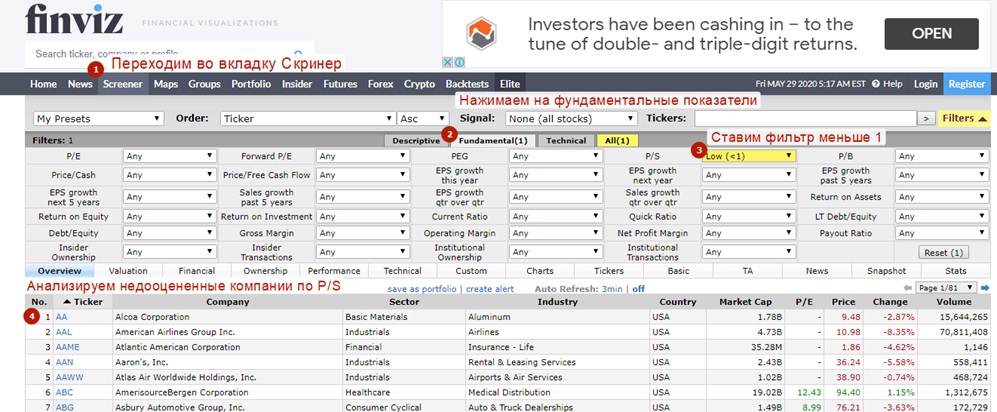

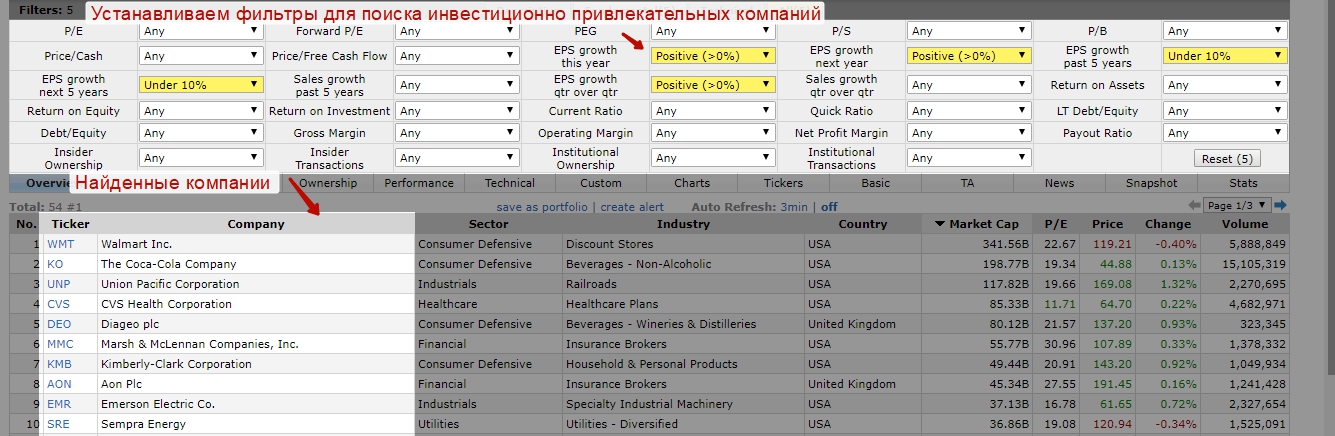

Как использовать

Чем ниже мультипликатор, тем компания более недооцененная. Так же можно сравнивать две компании одной отрасти по этому коэффициенту. EV/S1<EV/S2 означает что первая компания более инвестиционно-привлекательно. Полезно отслеживать динамику изменения мультипликатора в рамках одной компании для оценки инвестиционного потенциала. Используйте этот мультипликатор вместе с другими, чтобы лучше оценить компанию.