В статье рассмотрим составляющие инвестиционного портфеля (ИП), виды, примеры составления. Разберем, как управляют и формируют инвестиционные портфели гуру инвестиций (Уоррен Баффет, Карл Айкен, Билл Гейтс, Рэй Далио, Джордж Сорос, Чейза Колемана, Дэвид Таппер, А. Халворсен), и какие активы они в него включают.

- Суть инвестиционного портфеля

- 2 вида риска инвестиционного портфеля

- Виды и стратегии управления инвестиционным портфелем

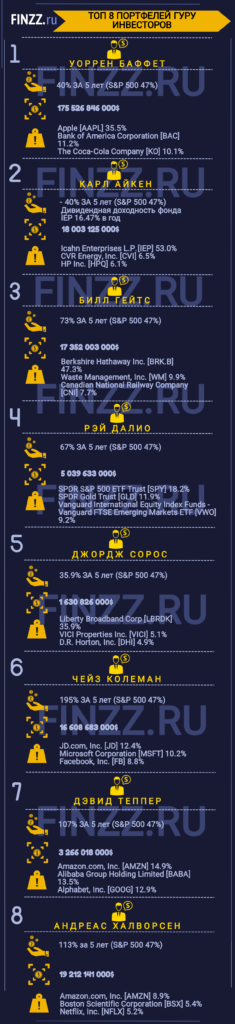

- Инфографика: ТОП 8 портфелей гуру инвесторов

- Инвестиционный портфель У. Баффета

- Инвестиционный портфель К. Айкана

- Инвестиционный портфель Билл Гейтса

- Инвестиционный портфель Рэя Далио («Все сезонный»)

- Инвестиционный портфель Дж. Сороса

- Инвестиционный портфель Ч. Колемана

- Инвестиционный портфель Дэвид Теппер (David Tepper)

- Инвестиционный портфель Андреаса Халворсена

Суть инвестиционного портфеля

Инвестиционный портфель (англ: invest portfolio) – это совокупность активов (акции, облигации, фьючерсы, и т.д.), удовлетворяющих требуемому уровню доходности и риска. Как правило, инвестор нацелен на максимизацию доходности при снижения риска. В портфель могут входить различные классы активов: ценные бумаги (акции, облигации, депозиты, фьючерсы), недвижимость, бизнес, каждый из которых имеют свою оценку риска доходности.

Включение в общую корзину различных активов позволяет снизить общий риск портфеля. Это формирует один из принципов портфельного инвестирования – Диверсификация.

Диверсификация инвестиционного портфеля – распределение инвестиций между различными классами активов, позволяющая снизить совокупный риск портфеля. На практике, на этом основывается один из классических методов распределения средств между облигациями и акциями. Где акции в периоды экономического роста позволяют получать прибыль портфеля, а в периоды экономической стагнации или кризиса облигации приносят фиксированный купонный доход и снижают убытки от акций.

Доходность инвестиционного портфеля – это изменение совокупной стоимости всех активов.

Риск инвестиционного портфеля – это изменчивость доходности портфеля, выраженная стандартным отклонением

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

2 вида риска инвестиционного портфеля

В портфельном инвестировании выделяют два вида риска:

- Систематический (аналог: недиверсифицируемый, рыночный) – риски и угрозы глобальной экономической системы и рынка. Сюда можно отнести:

- страновой – изменение платежспособности страны, можно оценить через кредитные рейтинги Moody’s, Syandard&Poors, Firch.

- региональный – влияние региональной экономики и политики на акции компании.

- политический – влияние политического режима на экономику, введение законов, изменение налоговых ставок и т.д.

- валютные – изменение курса валют.

- экономические – изменение цены на глобальном рынке на сырье и материалы.

- Несистематический (аналог: диверсифицируемый) – риск конкретной компании / акции из-за внутренних особенностей.

- риск ликвидности – не возможность продать оперативно ценную бумагу.

- фундаментальные – влияние показателей отчетности на изменение стоимости акции.

- риск банкротства – вероятность утраты платежеспособности и ликвидация компании.

Добавляя в портфель новый не коррелируемый актив общий риск снижается. Различные классы активов позволяют снизить несистематический риск отдельно взятой акции. Для оценки систематического риска применяется коэффициент бета (β). См. → Что показывает бета коэффициент. Формула. Пример расчета в Excel

Виды и стратегии управления инвестиционным портфелем

Форма составления портфеля зависит от стратегии, которую использует инвестор. Все стратегии оперируют двумя ключевыми метриками: доходность и риск. Бывает включают еще третий параметр — ликвидность. Но мы его учитывать не будем, т.к. будем рассматривать портфели на развитых рынках капитала с большими объемами торгов. В итоге, от того каким образом осуществляется управление этими критериями в итоге формируется портфель. Рассмотрим, какие существую разновидности портфелей:

| Отношение к Доходности — Риску | Название | Описание портфеля |

| Доходность: ↑ в прошлом | Портфель роста (grow invest) | В основе лежит стратегия поиска и включения акций растущих компаний (англ.: grow invest, инвестиции роста) . Составляется из акций компаний показывающих максимальный рост за последние периоды. Часто включаются акции компаний крупной капитализации, например: Apple (AAPL), Microsoft (MSFT) и др. |

| Доходность: ↑ в будущем | Портфель недооценённых компаний (value invest) | Формируется из акций недооцененных рынком компаний, имеющих потенциал для роста рыночной стоимости. Для поиска таких акций оценивают финансовое состояние компании и рассчитывают рыночные мультипликаторы.

Финансовое состояние оценивается с помощью: коэффициентов ликвидности, рентабельности, оборачиваемости, платежеспособности. Ключевые мультипликаторы акций: P/E, P/S, P/B, EV/EBIDTA, PEG, P/CF и др. Более подробно читайте в статье: →ТОП 10 мультипликаторов акций. Таблица. Формулы В более рискованный портфель могут даже включаться акции компаний, выходящих на IPO (публично размещение акций). У таких компаний нет оценки стоимости на рынке, но в тоже время может быть потенциал для сильного роста. |

| Доходность: const

Риск: мин |

Портфель фиксированной доходности и минимального уровня риска | В такой инвестиционный портфель включают активы, дающие фиксированный уровень доходности чаще всего: облигации, дивидендные акции (реже недвижимость, депозиты). см → ТОП 20 стратегий инвестиций в недвижимость

Отдельно можно выделить портфель, составленный из акций компаний «дивидендных аристократов» – это такие компании, которые регулярно и с постоянным увеличением выплачивают дивиденды уже более 25 лет. Как правило, это американские акции, отечественные компании выплачивают дивиденды не регулярно и их нельзя включать в портфель с целью получения регулярной дивидендной доходности. См. → ТОП 6 дивидендных стратегий инвестирования |

| Доходность: средняя

Риск: мин |

«Все сезонный портфель» | Вложение в различные, не коррелируемые классы активов. Такой портфель позволят приносить доходность независимо от экономической конъюнктуры рынка. Включать может в себя: акции, государственные облигация (макс надежность, риск=0), недвижимость, товарные фьючерсы (золото, платина, серебро и т.д.).

Так во время экономического роста – акции будут создавать максимальную доходность. Во время стагнации рынка – фьючерсы на золото, серебро будут компенсировать застой роста акций. В период кризиса – государственные облигации будут приносить хоть и небольшой, но фиксированный доход. Так в каждый «сезон» портфель создает доходность и снижает риск за счет диверсификации между классами с разным характером поведения. |

| Доходность: близка к рынку

Риск: близок к рыночному |

Индексная стратегия формирования портфеля | Заключается в следовании за рыночным индексом. Например: S&P 500, NYSE, ММВБ. Для этого портфель формируется в той же пропорции, что и акции из индекса. Для того чтобы минимизировать транзакционные издержки при вложении в каждую акцию и уменьшить трудозатраты. Инвесторы вкладывают средства в индексные ETF (торгуемые фонды). |

Как пошагово составить инвестиционный портфель в Excel: → Формирование инвестиционого портфеля Марковица в Excel, Формирование инвестиционного портфеля Тобина в Excel

Разберем примеры из каких активов составляют свои портфели гуру инвестиций и какие акции, облигации и ETF включают ↓

Инфографика: ТОП 8 портфелей гуру инвесторов

Инвестиционный портфель У. Баффета

«Когда мы покупаем доли в отличных компаниях с превосходным менеджментом — наш любимый срок инвестирования — навсегда»

Уоррен Баффет

Доходность портфеля: 40% за 5 лет (S&P 500 47%)

Ребалансировака: 1 раз в квартал

Капитализация: 175 526 846 000$

Инвестиционный портфель миллиардера, гуру-инвестиций, занимающего 4-е место в Forbs. Портфель является публичным и управляется фондом Berkshire Hathaway Inc. Структура портфеля пересматривается 1 раз в квартал и состоит из компаний лидеров своей отрасли: Apple (AAPL), Bank of America (BAC) – один из старейших банков США, Coca-Cola (KO) – производитель самого популярного напитка, American Express (AXP) – входит в 20-ку крупнейших банков США.

При выборе акций У. Баффет использует принцип «экономического рва», т.е. выбирает те компании которые имеют труднодостижимое для конкурентов преимущество: патенты, лицензии, бренды, монопольные права и т.д. Это делает из защищенными в долгосрочной перспективе и создают устойчивый их финансовый и рыночный рост.

Несмотря на то, что портфель состоит из 50 акций, 80% долю составляет 10 компаний. Также 1/3 занимает акции одной компании Apple. Нахождение этой акции в портфеле такого крупного фонда является прекрасным драйвером роста привлекательности и цены для других фондов и инвесторов. В таблице ниже представлены 10-ть ключевых акций ↓

| Тикер | Название | Капитализация в млн. | Доля в портфеле % |

|

AAPL |

Apple Inc. | 62,340.6 | 35.5% |

| BAC | Bank of America Corporation | 19,637.9 | 11.2% |

| KO | The Coca-Cola Company | 17,700.0 | 10.1% |

| AXP | American Express Company | 12,979.4 | 7.4% |

| WFC |

Wells Fargo & Company |

9,276.2 | 5.3% |

| KHC | The Kraft Heinz Company | 8,056.2 | 4.6% |

| MCO | Moody’s Corporation | 5,217.7 | 3.0% |

| JPM | JPMorgan Chase & Co. | 5,196.0 | 3.0% |

| USB | U.S. Bancorp | 4,563.2 | 2.6% |

| DVA | DaVita Inc. | 2,897.5 | 1.7% |

Более подробно про инвестиционный портфель У. Баффета читайте у меня в статье: → Портфель Баффета. ТОП 10 компаний

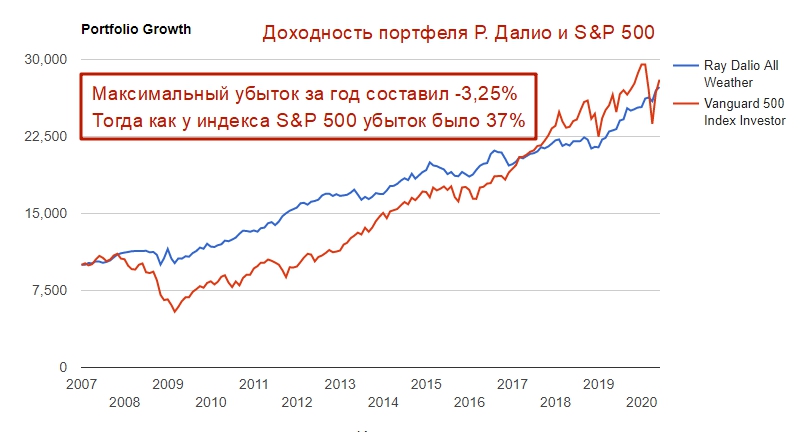

На рисунке ниже отражена динамика доходности ИП ↓

Инвестиционный портфель К. Айкана

«Если хотите иметь друга на Уолл-стрит — заведите собаку»

Карл Айкан

Доходность стоимости портфеля: -40% за 5 лет (S&P 500 47%)

Дивидендная доходность его фонда IEP: 16,47% в год

Капитализация: 18 003 125 000$

Карл Айкан – один из известнейших инвесторов-рейдеров (более мягко инвестор-активист). Основной капитал сделал на скупке контрольных пакетов компаний, вхождение в совет директоров и изменение всей внутренней политики компании. Например, он принуждал руководство принимать невыгодные для развития компании решения: обратный выкуп акций по повышенной цене (buy back), сокращение персонала, расходов, продажа активов и части бизнеса. Это создавало всплеск денежного потока от операционной деятельности (CF) и увеличивало инвестиционную привлекательность акций на фондовом рынке.

В настоящее время в портфель входят 19 компаний, 53% занимает фонд Icahn Enterprises LP (IEP).

| Тикер | Название | Капитализация в млн. | Доля в портфеле % |

| IEP | Icahn Enterprises L.P. | 9,541.1 | 53.0% |

| CVI | CVR Energy, Inc. | 1,176.9 | 6.5% |

| HPQ | HP Inc. | 1,092.0 | 6.1% |

| HLF | Herbalife Nutrition Ltd. | 1,027.2 | 5.7% |

| OXY | Occidental Petroleum Corporation | 1,026.3 | 5.7% |

| CZR | Caesars Entertainment Corporation | 772.3 | 4.3% |

| LNG | Cheniere Energy, Inc. | 675.2 | 3.8% |

| NWL | Newell Brands Inc. | 580.4 | 3.2% |

| XRX | Xerox Holdings Corporation | 444.3 | 2.5% |

| CLDR | Cloudera, Inc. | 431.2 | 2.4% |

Доходность портфеля

Распределение активов по размеру капитализации в портфеле Айкена.

Несмотря на то что доходность ИП была отрицательной в течение последних 5 лет. Главный актив портфеля фонд самого Айкена приносит существенную дивидендную доходность в размере 16,47%.

Портфельная стратегия Айкена заключается в скупке недооцененных акций, изменение менеджмента и политики взаимодействия собственников и инвесторов. Это приводит к росту инвестиционной привлекательности компании и ее цены на фондовом рынке. Плюс к этому регулярное получение дивидендной прибыли.

Проанализировать инвестиционный портфель К. Айкена можно на сайте GuruFocus → страница анализа.

Инвестиционный портфель Билл Гейтса

Доходность стоимости портфеля: 73% за 5 лет (S&P 500 47%)

Коэффициент Шарпа: 2,7 с 2013 года (очень высокое значение!)

Капитализация: 17 352 003 000$

Инвестиционный портфель Билла Гейтса включает в себя акции финансового сектора (47%), промышленности (29%), товары 1-й необходимости (9%), недвижимость (4,4%) и др. Можно заметить, что около 50% портфеля занимает вложение в фонд Berkshire Hathaway (BRK.B) – фонд включает самые разнообразные акции железнодорожных, автомобильный, энергетических, страховых, угледобывающих, аэрокосмических компаний. В фонд даже входят акции производителей шоколада: First Foods Group (FIFG).

Коэффициент Шарпа портфеля составляет 2,7 — это показывает его высокую эффективность управления рисками см. → коэффициент Шарпа простыми словами. Формула. Норматив.

Второе место в портфеле занимают акции Waste Management (WM) – экологическая компания занимается утилизацией производственных отходов. Третье место занимает Canadian National Railway Company (CNI) – транспортная компания железнодорожных перевозок: угля, древесины, металлов, автомобилей. CNI управляет более 20000 миль ж/дорог в Канаде и США. Она работает с морскими портами и осуществляет логистическую доставку грузов в крупнейшие города Монреаль, Ванкувер, Торонто и др. Walmart Inc. (WMT) – международная крупнейшая сеть розничных и оптовых магазинов, управляет торговыми центрами, супермаркетами, складами, дисконтными магазинами, интернет-площадками и др. Интересно заметить, то что акций Microsoft у Б. Гейтса меньше 1%.

В таблице ниже представлены 10-ть ключевых акций и активов портфеля Б. Гейтса ↓

| Тикер | Название | Капитализация в млн. | Доля в портфеле % |

| BRK.B | Berkshire Hathaway Inc. | 8,211.4 | 47.3% |

| WM | Waste Management, Inc. | 1,724.7 | 9.9% |

| CNI | Canadian National Railway Company | 1,329.6 | 7.7% |

| WMT | Walmart Inc. | 1,318.3 | 7.6% |

| CAT | Caterpillar Inc. | 1,306.7 | 7.5% |

| CCI | Crown Castle International Corp. (REIT) | 770.1 | 4.4% |

| ECL | Ecolab Inc. | 680.4 | 3.9% |

| UPS | United Parcel Service, Inc. | 422.8 | 2.4% |

| FDX | FedEx Corporation | 366.8 | 2.1% |

| SDGR | Schrödinger, Inc. | 301.0 | 1.7% |

Доходность портфеля по годам

Более детально про активы портфеля Б. Гейтса можно посмотреть на сайте CuruForus → страница анализа

Инвестиционный портфель Рэя Далио («Все сезонный»)

Доходность стоимости портфеля: 67% за 5 лет (S&P 500 47%)

Макс. Убыток за год: -3,25%

Макс. Просадка (drawdawn) -11,98%

Капитализация: 5 039 633 000 $

Портфелем управляет его хеджевый-фонд Bridgewater, который управляет активами на сумму более 160 млр. $. Его портфель называется «всезонным» потому что нацелен на создание прибыли в различные фазы экономического цикла. Рассмотрим, какие активы создают доходность в различные этапы цикла:

- Экономика растет (увеличение спроса). Акции развитых рынков растут, ↑ доходность облигаций развивающихся рынков растет ↑ корпоративные облигации ↑ биржевые товары ↑

- Экономика падает (падение спроса). Доходность получается за счет облигаций с защитой от инфляции (такие есть в США) ↑ и государственных облигаций ↑.

- Инфляция растет (деньги дешевеют). Облигации с защитой от инфляции растет ↑ облигации развивающихся рынков ↑ биржевые товары ↑.

- Инфляция падает (деньги дорожают). Акции развитых рынков растут ↑ государственные облигации ↑.

В результате такой инвестиционной политике его портфель имеет следующие пропорции:

- 30% в акциях

- 40% в долгосрочных облигациях

- 15% в среднесрочных облигациях

- 5% в золоте

- 5% в товарных активах (commodities), металлы, сахар, рогатый скот, нефть и тд.

Такая стратегия направлена на диверсификации между различными классами активов, чтобы максимально сгладить и снизить колебания доходности.

ТОП 10 акций из портфеля Рэя Далио

Если сравнить портфель с другими инвесторами, то в нем наблюдается большая сглаженность в весах, чем у У. Баффета, К. Айкена или Б. Гейтса, у которых более 50% доминировал какой то актив. Как видно доля золота в портфеле выросла до 11,9% – это связано с кризисом и увеличением доли защитных активов. Также можно увидеть, что есть вложения в развивающиеся рынки Бразилии (EWZ).

| Тикер | Название | Капитализация в млн. | Доля в портфеле % |

| SPY | SPDR S&P 500 ETF Trust | 918.6 | 18.2% |

| GLD | SPDR Gold Trust | 600.6 | 11.9% |

| VWO | Vanguard International Equity Index Funds — Vanguard FTSE Emerging Markets ETF | 465.5 | 9.2% |

| IVV | iShares Trust — iShares Core S&P 500 ETF | 332.0 | 6.6% |

| TLT | iShares Trust — iShares 20+ Year Treasury Bond ETF | 279.1 | 5.5% |

| LQD | iShares Trust — iShares iBoxx $ Investment Grade Corporate Bond ETF | 227.0 | 4.5% |

| EWZ | iShares, Inc. — iShares MSCI Brazil ETF | 192.6 | 3.8% |

| IAU | iShares Gold Trust | 176.0 | 3.5% |

| IEMG | iShares, Inc. — iShares Core MSCI Emerging Markets ETF | 134.6 | 2.7% |

| HYG | iShares Trust — iShares iBoxx $ High Yield Corporate Bond ETF | 115.2 | 2.3% |

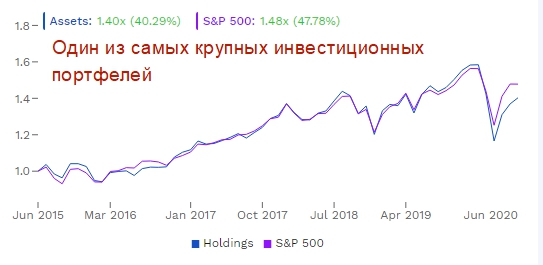

Доходность портфеля за 12 лет

На рисунке ниже показано абсолютное сравнение по влиянию ETF.

Составление портфеля Р. Далио из ETF

Можно составить имитированный портфель Р. Далио из ETF (торгуемые фонды). Многие ETF включают в себя множество различных видов активов и широко диверсифицированы. Ниже в таблице предложен портфель из ETF↓

| Название актива | Вес в ИП | ETF (тикер) |

| Долгосрочные облигации | 40% | TLT |

| Акции | 30% | VTI |

| Среднесрочные облигации | 15% | IEF |

| Золото | 7,5% | GLD |

| Товары | 7,5% | DBC |

Доходность портфеля составляет 170% за 12 лет, тогда как у S&P 500 было 180%. Несмотря на это риски, если бы мы вложились в портфель Р. Далио и индекс S&P 500 отличались в 5 раз! Просадка по ИП в худший год составила -3,25%, тогда как у индекса было -37%.

В периоды активного роста индекс будет приносить большую доходность, но в периоды кризиса распределение между различными классами сглаживает просадки баланса. Во время все более частых кризисов и экономической нестабильности портфель Рэя Далио себя уверенно показывает.

Инвестиционный портфель Дж. Сороса

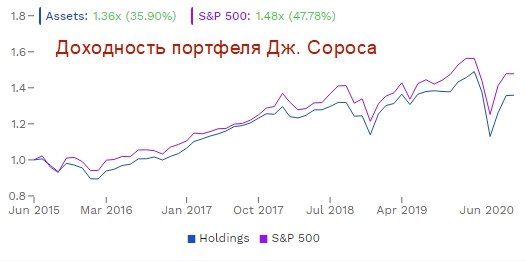

Доходность стоимости портфеля: 35,9% за 5 лет (S&P 500 47%)

Капитализация: 1 630 826 000$

Портфель Джорджа Сороса включает 83 акции из таких секторов как: финансы (16%), потребильские товары 1-й необходимости (12%), коммуникационные услуги (7,5%), здравоохранение (7,2%), недвижимость (6%), IT технологии (3,9%) и др. Ключевой актив – холдинг Liberty Broadband Corp (LBRDK), занимающий 35% в портфеле.

| Тикер | Название | Капитализация в млн. | Доля в портфеле % |

| LBRDK | Liberty Broadband Corp | 584.8 | 35.9% |

| VICI | VICI Properties Inc. | 82.8 | 5.1% |

| DHI | D.R. Horton, Inc. | 79.8 | 4.9% |

| PTON | Peloton Interactive, Inc. | 79.5 | 4.9% |

| ATVI | Activision Blizzard, Inc. | 65.4 | 4.0% |

| NLOK | NortonLifeLock Inc. | 50.4 | 3.1% |

| TDG | TransDigm Group Incorporated | 47.8 | 2.9% |

| GRFS | Grifols, S.A. | 46.9 | 2.9% |

| XLU | The Select Sector SPDR Trust — The Utilities Select Sector SPDR Fund | 44.3 | 2.7% |

| CYEUR | Cypress Semiconductor Corp | 40.6 | 2.5% |

Доходность портфеля

Более подробно про активы входящие в портфель Дж. Сороса можно посмотреть на сайте: → активы из инвестиционного портфеля Сороса

Инвестиционный портфель Ч. Колемана

Доходность стоимости портфеля: 195% за 5 лет (S&P 500 47%)

Капитализация: 16 608 683 000$

Инвестиционный портфель Чейза Колемана (англ: Chase Coleman) руководителя Tiger Global Management. Ключевые сегменты, в которые инвестирует Колеман: IT технологии (36%), производители товаров 1-й необходимости (31%), коммуникационные услуги (17%), финансовый сектор (8%). Так можно увидеть акции таких IT-гигантов: Microsoft, Facebook, Amazon, Alibaba, Netflix.

Топ 10 акций и активов из портфеля Колемана ↓

| Тикер | Название | Капитализация в млн. | Доля в портфеле % |

| JD | JD.com, Inc. | 2,051.3 | 12.4% |

| MSFT | Microsoft Corporation | 1,702.3 | 10.2% |

| FB | Facebook, Inc. | 1,459.6 | 8.8% |

| APO | Apollo Global Management, Inc. | 1,136.1 | 6.8% |

| AMZN | Amazon.com, Inc. | 1,076.9 | 6.5% |

| BABA | Alibaba Group Holding Limited | 873.5 | 5.3% |

| RNG | RingCentral, Inc. | 704.9 | 4.2% |

| NFLX | Netflix, Inc. | 582.4 | 3.5% |

| TDG | TransDigm Group Incorporated | 562.7 | 3.4% |

| SE | Sea Limited | 370.4 | 2.2% |

Доходность портфеля

Инвестиционный портфель Дэвид Теппер (David Tepper)

«Я, как и все, животное в каком-то стаде. Или меня съедят, или я получу самую сочную добычу».

Дэвид Теппер

Доходность стоимости портфеля: 107% за 5 лет (S&P 500 47%)

Капитализация: 3 266 018 000$

25 место по версии Forbes среди управляющих фондов

Можно заметить, что в настоящее время большую доходность приносят портфели составленные из бурно растущих компаний IT-сектора, их прибыльность за последние 5 лет не редко превышает 70-100%. Так доходность инвестиционного портфеля ДэвидаТеппер за последние 5 лет составила более 107%.

Дэвид Алан Теппер является основателем компании Appaloosa Management, которая управляет инвестициями более 3 миллиардов долларов. Теппер зарекомендовал себя как один успешнейших инвесторов на Уолл-Стрит. Основные доли портфеля составляют акции телекоммуникационных компаний (34%), производителей потребильских товаров 1-й необходимости (29%), IT-технологий (18,9%). В списке акций можно увидеть акции таких гигантов как Amazon, Alibaba, Alphabet, Facebook, Twitter.

| Тикер | Название | Капитализация в млн. | Доля в портфеле % |

| AMZN | Amazon.com, Inc. | 487.4 | 14.9% |

| BABA | Alibaba Group Holding Limited | 440.5 | 13.5% |

| GOOG | Alphabet Inc. | 419.8 | 12.9% |

| FB | Facebook, Inc. | 402.5 | 12.3% |

| MU | Micron Technology, Inc. | 372.7 | 11.4% |

| TWTR | Twitter, Inc. | 135.8 | 4.2% |

| AGNN | Allergan Plc | 123.1 | 3.8% |

| PCG | PG&E Corporation | 101.9 | 3.1% |

| NFLX | Netflix, Inc. | 95.8 | 2.9% |

| ET | Energy Transfer LP | 74.9 | 2.3% |

Динамика доходности портфеля

На рисунке ниже показан размер капитализации в портфеле Теппера отдельных акций и структура портфеля.

Более подробно изучить какие изменения активов портфеля Теппера → активы инвестиционного портфеля Д. Теппера

Инвестиционный портфель Андреаса Халворсена

Доходность стоимости портфеля: 113% за 5 лет (S&P 500 47%)

Капитализация: 19 212 141 000$

Андреас Халворсен руководитель фонда Viking Global Investors. Портфель включает 33% акций компаний здравоохранения, 20% производителей товаров 1-й необходимости, 13% IT-технологии. В инвестиционный портфель входят такие компании как Boston Scientific Corporation, BridgeBio Pharma, Uber, Netflix и др.

| Тикер | Название | Капитализация в млн. | Доля в портфеле % |

| AMZN | Amazon.com, Inc. | 1,715.9 | 8.9% |

| BSX | Boston Scientific Corporation | 1,038.2 | 5.4% |

| NFLX | Netflix, Inc. | 998.5 | 5.2% |

| CNC | Centene Corporation | 964.3 | 5.0% |

| ADPT | Adaptive Biotechnologies Corporation | 930.5 | 4.8% |

| MSFT | Microsoft Corporation | 772.8 | 4.0% |

| BBIO | BridgeBio Pharma, Inc. | 772.0 | 4.0% |

| JD | JD.com, Inc. | 763.8 | 4.0% |

| UBER | Uber Technologies, Inc. | 732.2 | 3.8% |

| CMCSA | Comcast Corporation | 615.5 | 3.2% |

Портфель показывает устойчивую динамику роста.

На рисунке ниже представлено распределение активов по величине капитализации.

Выводы

Мы рассмотрели различные инвестиционные портфели от ведущих инвесторов и гуру. Наибольшую доходность создавали портфели, которые включали акции так называемой большой 4-ки: Google, Amazon, Microsoft, Alibaba. Также превышение индекса в 2 раза принес фонд, имеющий приоритет в акциях фармакологических компаний и научных лабораторий.

Портфели классиков инвестирования: Дж. Сороса, У. Баффета, К. Айкена показали доходность близкую к индексу. Широкая диверсификация между акциями, облигациями и товарными ETF как в портфеле Рэя Далио показывает умеренную доходность, но в тоже время имеет минимальные убытки. Такая стратегия подходит для консервативных инвесторов.