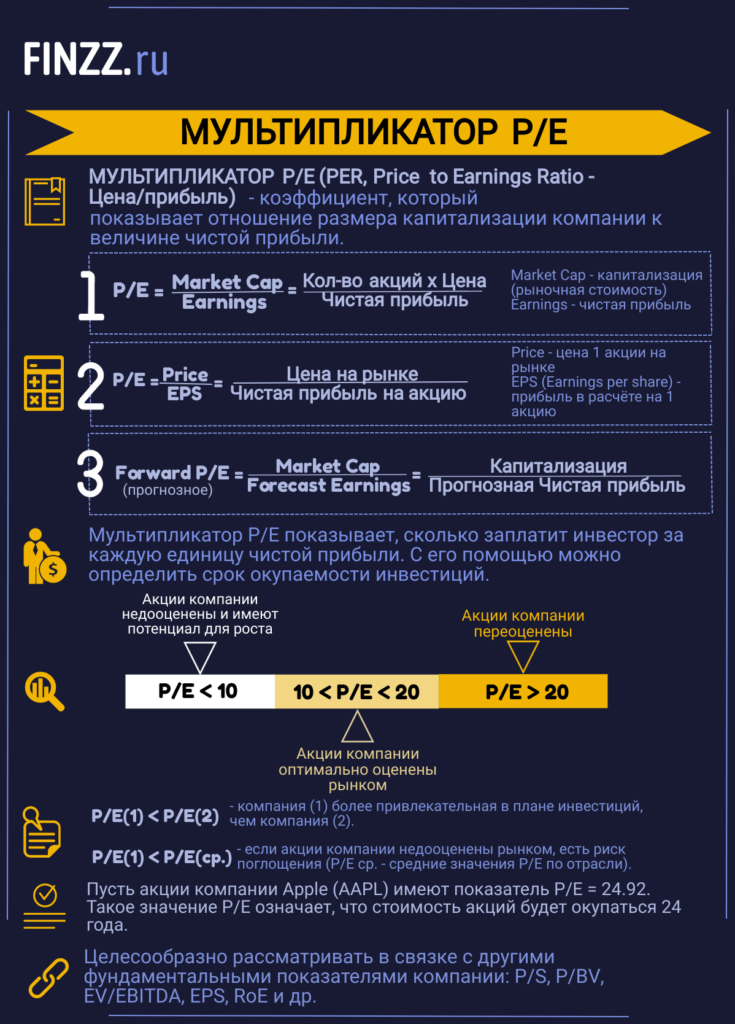

Мультипликатор P/E (англ: Price to Earnings ratio, аналог: PER, перевод: Цена / Прибыль ) – коэффициент, показывающий сколько платят инвесторы на каждую единицу чистой прибыли и представляющий отношение размера капитализации компании к величине чистой прибыли. Другими словами, мультипликатор показывает срок окупаемости инвестиций. Коэффициент позволяет найти недооцененные акции компаний, которые имеют потенциал для роста.

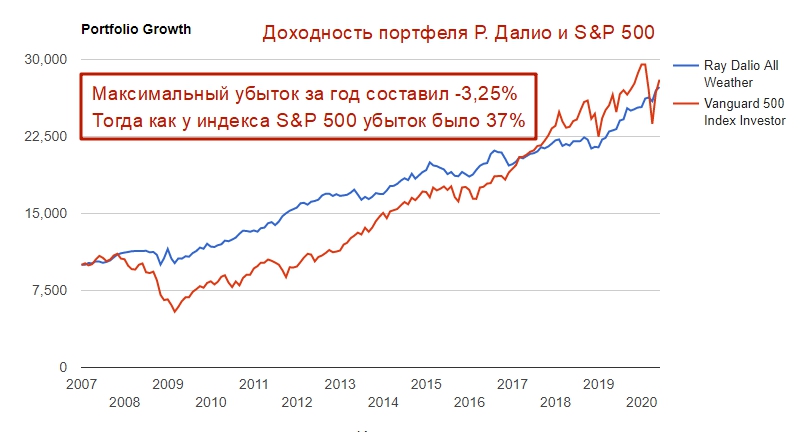

Стратегия поиска недооцененных акций была разработана Д. Гэхемом и Д.Доддом и сформировала такое направление как стоимостное инвестирование (value investment). В настоящее время ее применяет Уоррен Баффет для формирования своего инвестиционного портфеля. Сразу следует отметить, что она отличается от стратегии инвестирования в акции роста (grow investment), которая отслеживает акции с повышающей ценой.

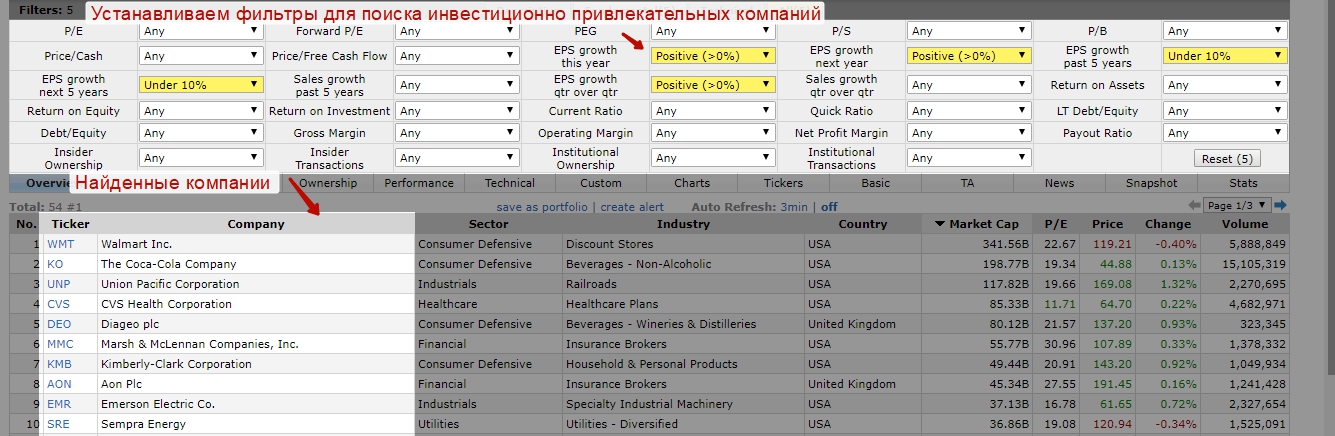

Стоимостное инвестирование строится на оценке фундаментальных показателей компании P/S, P/BV, EV/EBITDA, EPS, ROE, коэффициент текущей и быстрой ликвидности и др. соотнесенных с рыночной стоимость. В результате цель найти такие компании, которые имели бы высокие финансовые показатели как у аналогичных компаний, но более дешевых на рынке. В ожидание на то, что со временем будет выравнивание внутренней и внешней стоимости.

Инфографика. Мультипликатор P/E (основные моменты)

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Формула расчета Цена / Прибыль

Мультипликатор P/E имеет два варианта расчета.

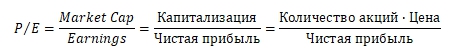

Вариант №1. Формула расчета показателя через чистую прибыль следующая:

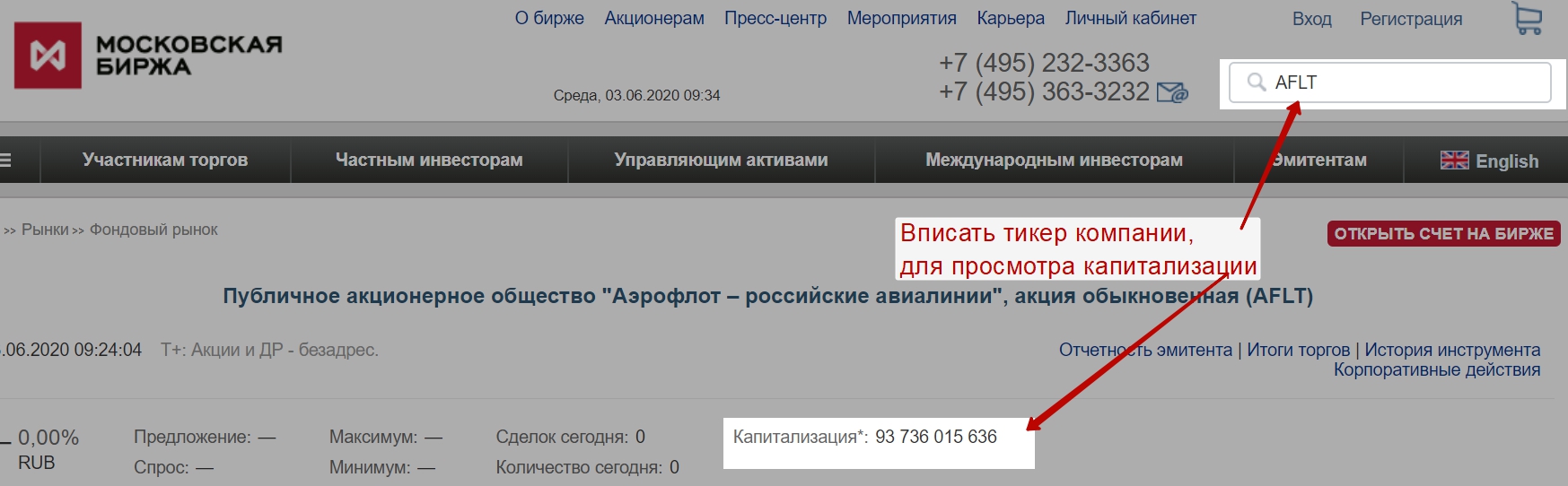

Капитализация – стоимость всех выпущенных акций на фондовом рынке компании (рыночная стоимость). Узнать размер капитализации отечественных компаний можно на официальном сайте биржи ММВБ, а также с помощью сервиса Tradingview.

Чистая прибыль – итоговый финансовый результат деятельности компании, очищенный от всех видов затрат. Величину чистой прибыли можно узнать из ежеквартальных / ежегодных отчетах компании по МСФО. В РСБУ чистая прибыль отражается в «Отчете о финансовых результатах» в строке 2400.

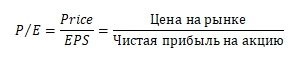

Вариант №2. Формула расчета показателя через прибыль на акцию (EPS) следующая:

Price – цена одной акции на фондовом рынке.

EPS (Earnings per share) – прибыль компании в расчете на 1 акцию.

Вариант №3. Расчет по прогнозным данным чистой прибыли:

Forward P/E — прогнозное значение мультипликатора.

Forecast Earnings — прогнозная чистая прибыль.

Где посмотреть значения P/E?

| Сайт | Особенности |

| finbox.com | На каждый год на 5 лет вперед для Forward P/E. За 5 лет назад если для P/E |

| finviz.com | Только в оценке на текущий момент |

Нормативное значение (что показывает)

Чем больше показатель P/E, тем менее инвестиционно-привлекательна компания для инвестора, т.к. ему приходится больше платить за каждую единицу чистой прибыли.

| Значение | Привлекательность |

| P/E < 10 | Акции компании недооценены и имеют потенциал для роста |

| 10 < P/E < 20 | Акции компании оптимально оценены рынком |

| P/E > 20 | Акции компании переоценены |

| P/E1 < P/E2 | Компания (1) более инвестиционно-привлекательна чем (2) |

| P/E1 < P/E* | Если акции компании недооценены рынком, то есть риск поглощения.

P/E* – средние значения мультипликатора по отрасли |

Например, акции компании Apple (AAPL) имеют P/E 24.92. Это говорит о том, что стоимость акций будут окупаться 24 года.

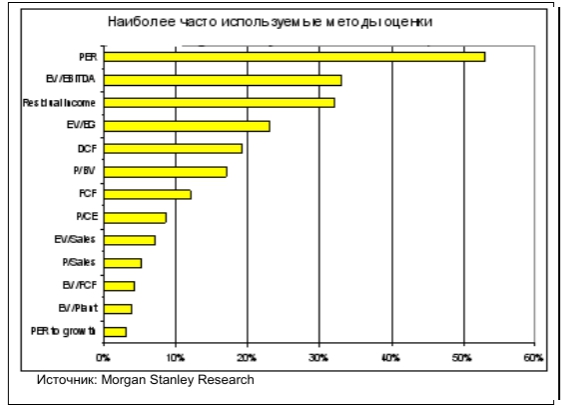

Рейтинг популярности P/E

Коэффициент P/E (PER) занимает лидирующее место по частоте использованию аналитиками.

Пример расчета P/E

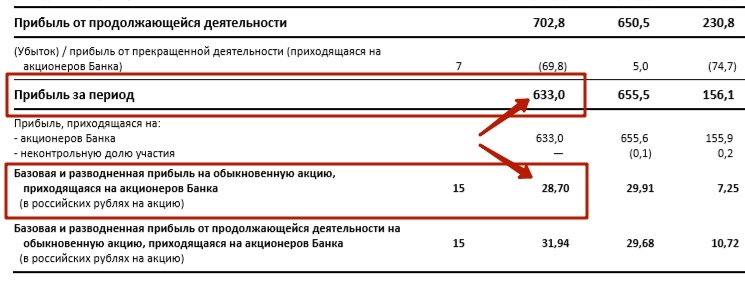

Разберем на практическом примере как рассчитать показатель для ПАО «Сбербанк». Для расчета необходимо получить публичную отчетность с официального сайта → публичная отчетность. В консолидированном отчете были данные по чистой прибыли за прошедший год и значение прибыли на обыкновенную акцию (EPS).

Первые данные получены. Далее необходимо узнать капитализацию компании на рынке и стоимость ее акций.

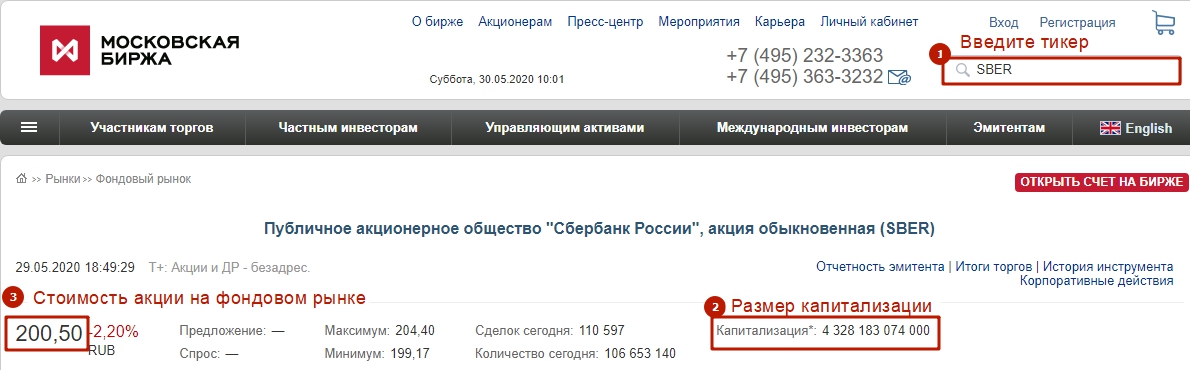

Для расчета капитализации воспользуемся официальным сайтом биржи ММВБ. В поле в правом углу вводим тикер Сберанка (SBER). Выбираем карточку компании и получаем все необходимые данные для расчета мультипликатора:

- Капитализацию

- Стоимость акции на фондовом рынке

Итоговый расчет P/E

При расчете через отношение капитализации к чистой прибыли получим следующие данные:

P/E = 4328 /633 = 6,8

Расчет показателя по второму способу как отношение цены на фондовом рынке к прибыли на обыкновенную акцию.

P/E = 200,50 / 28,70 = 6,9

Можно заметить, что возникает небольшая погрешность в расчетах по первому и второму варианту. Это связано с тем что, капитализация и цена за акцию на одну и туже дату могут быть рассчитаны по-разному. Следует всегда помнить, что финансовые коэффициенты в большей степени являются ориентирами для инвестора в принятии решений, а не точными и однозначными данными.

Преимущества и недостатки

Разберем преимущества и недостатки применения мультипликатора P/E:

(+) Универсальность. Позволяет сравнивать компании различных отраслей, сегментов, размеров активов.

(+) Простота расчета. Мультипликатор легко рассчитывается и может применяться для быстрой фильтрации и отбора компаний.

(-) Ограниченность по чистой прибыли. Невозможность корректно сравнить между собой компании, которые имеют отрицательную прибыль. Этот недостаток решен в мультипликаторе P/S, где в знаменателе используется выручка. Читайте более подробно «Как рассчитать P/S. Формула. Норма. Пример»

(-) Высокая изменчивость. Компания может получать существенную прибыль в некоторые периоды. В результате коэффициент будет достигать экстремальных значений. Это усложняет адекватную оценку компании.

(-) Полученная чистая прибыль может не выплачиваться инвесторам (акционерам) в виде дивидендов или выплачиваться только часть. Поэтому нельзя утверждать, что доход инвестора линейно зависит от чистой прибыли.

(-) Возможность манипулирования. Коэффициент строится на основе чистой прибыли из отчетов, размер которой зависит от учетной политики, учета затрат, взносов и других факторов. В отчете эта «бумажная прибыль» может быть скорректирована в ту или иную сторону.

(-) Не учтен финансовый риск. Компания, привлекающая заемные средства (финансовый рычаг) будет иметь большую прибыль и следовательно меньше коэффициент P/E, что формально более привлекательно для инвестора, а в реальности эта компания имеет повышенные риски. Поэтому при сравнении компаний между собой по P/E необходимо сопоставлять их финансовые рычаги.

Рекомендация! Для лучшего сравнения компаний, желательно их сопоставлять из одной страны, отрасли, сегмента, а также по уровню риска (вероятности банкротства). Так же рекомендуется P/E рассчитывать вместе с другими фундаментальными показателями.

Ошибка при работе с P/E

Одна из ошибок применения P/E является не учет цикличности прибыли компании. В некоторых сегментах (например в розничной торговле) пик продаж и скачок чистой прибыли резко увеличивается в предновогодние периоды. Расчет коэффициент в этот период исказит его оценку. В результате во время спада экономического цикла компании прибыль меньше, а P/E больше и наоборот на пике прибыль больше,а P/E меньше (эта особенность называется «эффект Молодовского»). Для сглаживания таких колебаний необходимо усреднять P/E на всем отрезке экономического цикла.

Применение P/E для России

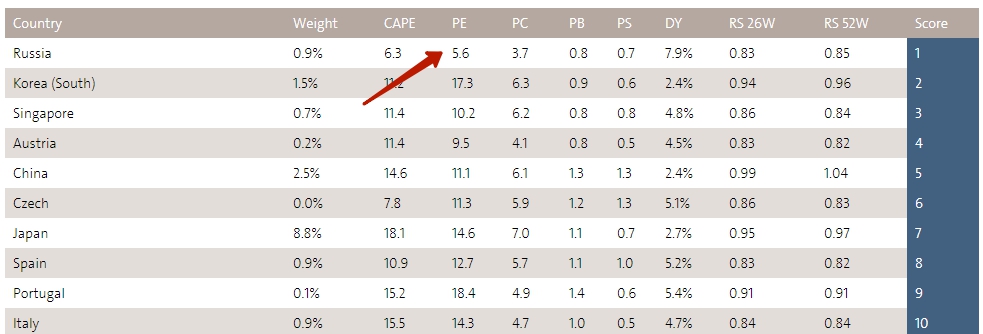

Одним из направления применения показателя P/E является использования для оценки инвестиционного потенциала страны. Для оценки можно воспользоваться сервисом на сайте StarCapital.de → актуальные данные

Для России, как мы видим, показатель P/E составляет 5,6. Это значение меньше нижней границы, что показывает о неоцененности отечественных компаний и инвестиционном потенциале для роста цен акций.

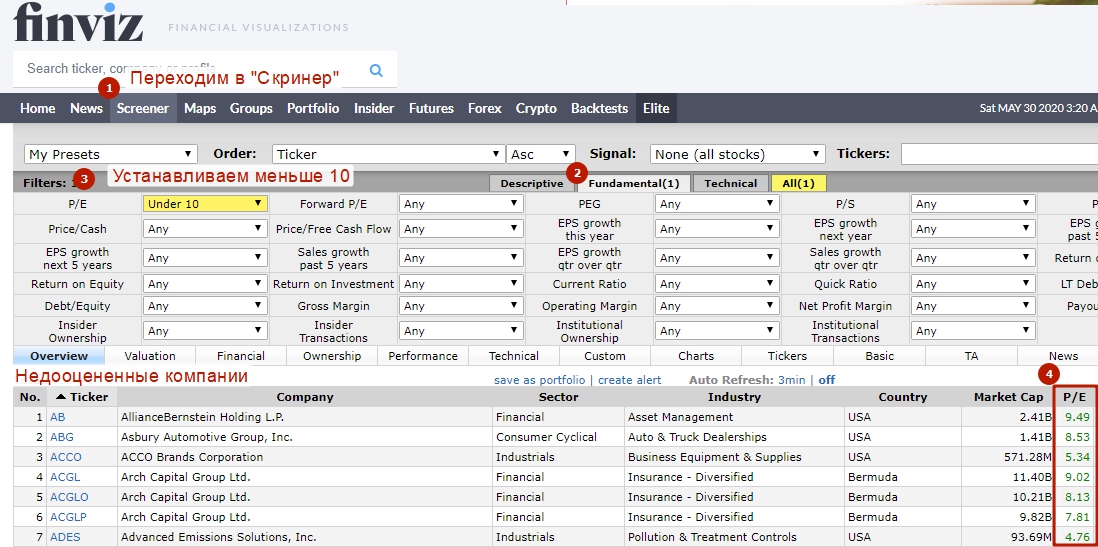

Применение P/E на рынке Америки

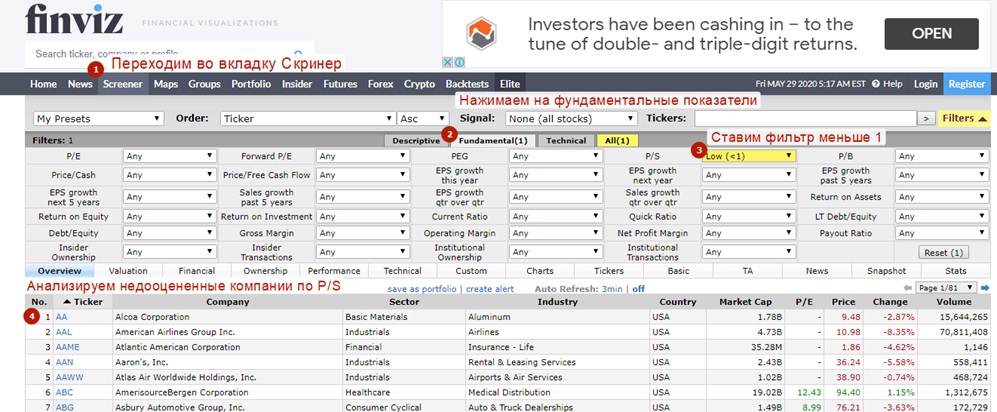

Для того чтобы оценить привлекательность иностранных акций можно воспользоваться сервисом Finviz, который позволяет быстро сравнить, отсеять и выбрать интересные для инвестирования акции. Для его использования заходим на сайт → переходим во вкладку Screener («Скринер») → Fundamental («Фундаментальные показатели») → ставим фильтр на коэффициент P/E меньше 10 (для поиска недооцененных компаний). Все эти действия отражены на рисунке ниже.

При выборе компании необходимо смотреть также на сектор (отрасль), страну и другие фундаментальные показатели.

На протяжении последних 100 лет 80% компаний Америки имели мультипликатор в интервале 10-20 и 60% находились в интервале 12-16. Среднее значение для развитых рынков составляет 14,5. Аналитиками было замечено что превышение P/E значения в 25 (зона сильной перекупленности) приводило к восстановлению до P/E = 17,5 в течение 2-3 лет.

Корректное применение P/E

При расчете коэффициента получаются точечные значения, которые показывают ситуацию только в текущий момент. Для более полной картины необходимо рассчитывать показатель за несколько периодов 4-8 (два года при ежеквартальных данных). И оценивать направление изменения показателя и его волатильность. Если наблюдается восходящий тренд показателя, следовательно внутренняя стоимость компании приводится в соответствии с рыночной и недооцененность закрывается.

Выводы

Коэффициент цена / прибыль позволяет быстро оценить перекупленность/перепроданность компании по отношению к аналогичным. Не может быть корректно рассчитан при отрицательной чистой прибыли и для сезонных компаний (например розничного сектора). Для более точной оценки лучше рассчитывать его в динамике за несколько периодов (4-8) для компаний одного сегмента (отрасли).

При сравнении P/E различных компаний прежде всего следует подбирать компании подобные по финансовому риску (на основе оценки размера привлеченных заемных средств и финансового рычага), а так как крупные и малые компании имеют различные риски, то их нельзя сопоставлять между собой по мультипликатору.

На основе исследования Тепловой Т.В. расчет P/E на основе исторических данных для рынков БРИКС лучше усреднять медианой, тогда как для рынков США, ЮАР лучше подходит среднеарифметическое. Отлично подходит для оценки финансового сектора.

Автор: к.э.н. Жданов Иван