Составление инвестиционного портфеля – необходимая составляющая для вложения средств. Без него невозможно так инвестировать, чтобы соблюдалось соотношение потенциальной доходности и рискованности. Чтобы научиться правильно это делать, существует современная теория портфеля. Несмотря на то, что она так называется, впервые о ней было упомянуто более 70-ти лет назад.

- Что такое современная теория портфеля?

- Что такое риск?

- Понятие эффективной границы

- Как балансирование в портфеле работает на практике?

- Коэффициент «бета»: как его использовать для определения чувствительности к риску рынка?

- Зачем осуществлять поиск альтернатив для диверсификации инвестиционного портфеля?

- Согласно исследованию Blackstone, рынки стали более волатильными

- Увеличились корреляции между активами

- Сложная макроэкономическая ситуация

Что такое современная теория портфеля?

Современная теория портфеля (СТП) была сперва сформулирована Гарри Марковицем в его статье «Выбор портфеля», размещенной в 1952 году. Ее суть заключается в диверсификации с использованием слабо коррелированных активов. То есть портфель должен состоять из активов, которые двигаются в различных направлениях в одной ситуации. Ни один из них не влияет на второй, а также у них нет общего фактора, который бы определял их стоимость.

Например, экономики России и Саудовской Аравии во многом связаны с нефтью. Поэтому не должно находиться валют этих стран в одном инвестпортфеле. Также не должно быть нефти, если используется актив одного из государств, экономика которого завязана на экспорте «черного золота».

Она применяет математический процесс, описывающий воздействие балансировки финансовых инструментов на отношение риска к доходности инвестпортфеля. Теперь принципы СТП используются для усовершенствования стратегий инвестирования как частными инвесторами, так и крупными институциональными игроками, включая хедж-фонды.

СТП основана на тезисе о взаимосвязи риска и вознаграждения. Это значит, что желание человека, инвестирующего средства, получить прибыль, безусловно, увеличит степень риска, и рационально выбрать менее опасный вариант между двумя инвестпортфелями с одинаковой потенциальной доходностью.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Что такое риск?

Риск относится к волатильности портфеля, то есть изменчивости его цены. Выражение волатильности происходит через статистическую метрику, называемую стандартным отклонением.

Современная теория портфеля говорит о том, что для каждой степени риска существует подходящая совокупность финансовых инструментов, увеличивающая доход. Еще одна идея, лежащая в основе этой теории, заключается в том, что за счет распределения активов между разными типами финансовых инструментов позволяет уменьшить волатильность. Таким способом мы либо увеличиваем доход при нужном риске, либо минимизируем его при достижении необходимой доходности.

В идеале, нужно добиться достижения обеих задач, но на практике это может быть довольно непросто.

Посмотрим, как это работает.

Понятие эффективной границы

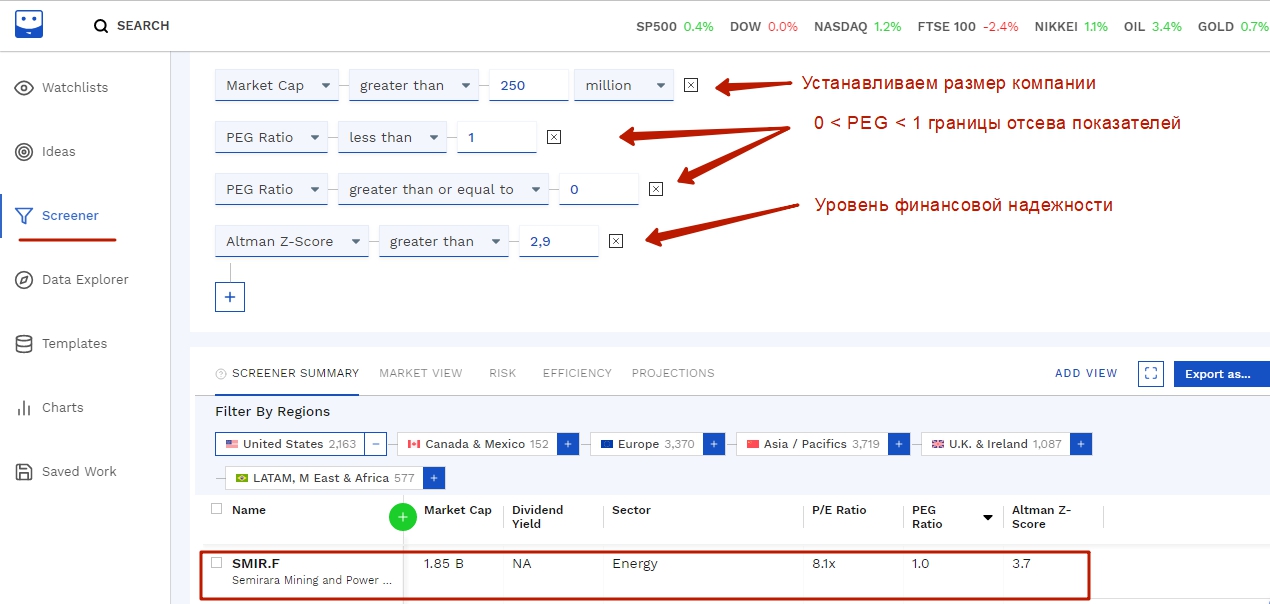

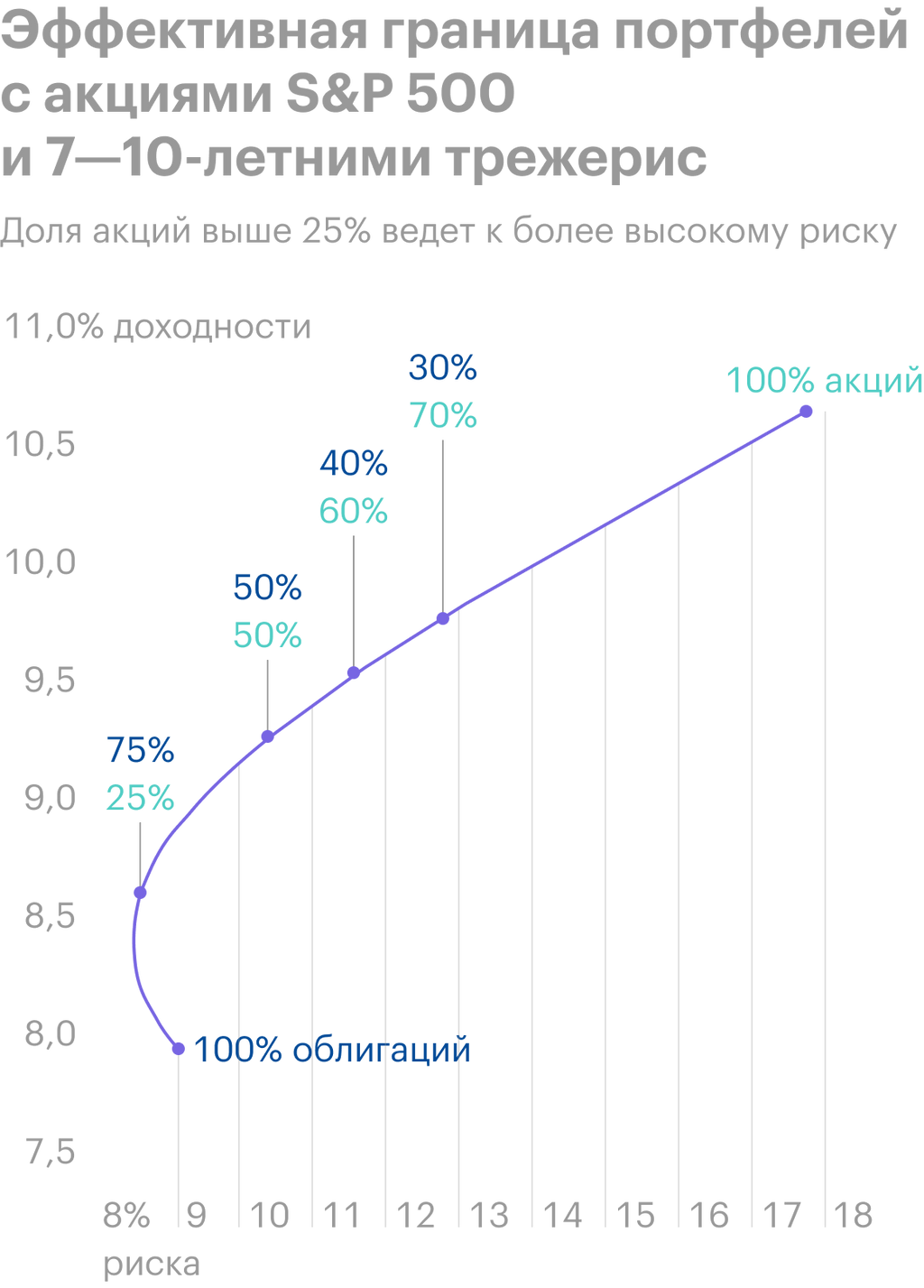

На приведенной ниже диаграмме показаны оптимальные границы для портфелей акций и среднесрочных государственных облигаций, распределенных в различных пропорциях.

Оптимальные границы показаны фиолетовой линией. Варианты, находящиеся в самом верху, недоступны — нет портфелей с таким соотношением риска / прибыли. А портфели ниже отметки неэффективны: они приносят меньше ожидаемой доходности или несут больший риск.

Если мы сравним портфель акций и облигаций 25/75, такой вариант будет привлекательнее портфеля из 100% облигаций. Первый сопряжен с меньшим риском благодаря диверсификации, а его прибыль больше благодаря определенной части акций, которые находятся в нем.

Не забываем о том, что исторически акции — это более рискованный финансовый инструмент, по сравнению с облигациями, но при этом позволяющий получать высокую прибыль при верном выборе активов.

Для достижения доходности инвестор должен увеличить часть акций в портфеле, но риски также увеличиваются. В среднем, стандартное отклонение для инвестпортфеля всех акций S&P 500 составляет 17%. При таком уровне риска возможны просадки до 30% от общей стоимости портфеля, а иногда и больше время от времени.

Если посмотреть на историю, это будет понятно наглядно: в марте 2020 года индекс S&P 500 набрал -35% от своего предыдущего максимума. Конечно, это связано с пандемией, и благодаря тому, что экономика была остановлена искусственно, процесс вернулся обратно вспять. Тем не менее, такие локальные кризисы могут происходить в разное время. Да и некоторые последствия (например, проблемы с чипами, транспортировкой из-за закрытых портов, и так далее) продолжаются спустя полтора года с этого момента.

Оптимизация инвестиционного портфеля – это поиск точки оптимума между риском и потенциальной прибылью. По этой причине важно заблаговременно определить желаемую доходность и комфортный уровень риска. Этот риск не означает полную потерю актива, но он может включать его, например, в случае банкротства компании. Но диверсификация решает эту проблему.

Как балансирование в портфеле работает на практике?

Балансируя пропорции активов, возможно увеличение ожидаемой доходности инвестпортфеля. Общий доход будет средневзвешенным доходом для каждого рассматриваемого актива.

Допустим, у инвестора есть портфель на 10 000 долларов, состоящий из 20/80 акций и облигаций. Это означает, что в абсолютном выражении акции составляют 2000 долларов, а облигации — 8000 долларов. Мы предполагаем, что ожидаемая доходность по акциям составляет 10%, а по облигациям — 5%.

На основе этих данных общая ожидаемая доходность портфеля рассчитывается следующим образом:

8000/10 000 × 5% + 2000/10 000 × 10% = 4% + 2% = 6%

Если инвестор желает доходность повыше, скажем, 7,5%, ему придется увеличить свою долю в акции. Тогда соотношение активов должно быть 50/50:

5000/10 000 × 5% + 5000/10 000 × 10% = 2,5% + 5% = 7,5%

Вы также можете балансировать доли активов, чтобы минимизировать риск. Посмотрим, как это работает.

Коэффициент «бета»: как его использовать для определения чувствительности к риску рынка?

Одним из индикаторов, отражающих чувствительность набора финансовых инструментов к системному рыночному риску, является бета. Этот индикатор демонстрирует уязвимость портфеля к глобальным рыночным происшествиям, над которыми инвестор власти не имеет.

Коэффициент бета — это индикатор, характеризующий направление и степень изменения стоимости финансового инструмента по отношению к рынку. Под последним, как правило, понимается индекс S&P 500, покрывающий 80% рыночной капитализации США и служит индикатором экономики США.

Бета может быть рассчитана для конкретной акции, так и для инвестпортфеля в целом. Для определения этого показателя, поведение актива сравнивается с эталоном в течение определенного периода времени. Например, Мосбиржа дает информацию о ежедневных бета-оценках для российских эмитентов по результатам 30-ти торговых сессий.

Давайте разберемся, о чем говорят те или иные значения:

- 0 <бета<1 — актив движется в одну сторону с S&P 500, но не колеблется так сильно — риск ниже рыночного.

- −1 <бета<0 — корреляция между активом и эталоном обратная. Они движутся в разные стороны, но актив ведет себя более стабильно.

- Бета <−1 — корреляция отрицательная, но актив несет больший риск, чем рынок.

- Бета > 1 – корреляция положительная, но волатильность выше рынка.

Давайте рассмотрим на реальном примере. Допустим, в портфель инвестора включены четыре актива.

| «Бета» | Доля | |

| Актив А | 1 | 25% |

| Актив B | 1,6 | 25% |

| Актив C | 0,75 | 25% |

| Актив D | 0,5 | 25% |

В этом случае общая «бета» портфеля рассчитывается следующим образом.

25% × 1 + 25% × 1,6 + 25% × 0,75 + 25% × 0,5 = 0,96

В результате, бета оказалась близкой к единице. Это означает, что риск портфеля сопоставим с риском S&P 500. Допустим, инвестор хочет получить более высокую доходность и готов пойти на больший риск: его устраивает бета-коэффициент портфеля, равный 1,2. Это может быть достигнуто путем корректировки долей активов. Например: мы берем по 5% актива A и по 10% активов C и D в пользу наиболее рискованного актива — B.

Итак, мы получаем новую бету кошелька:

20% x 1 + 50% x 1,6 + 15% x 0,75 + 15% x 0,5 = 1,19

Зачем осуществлять поиск альтернатив для диверсификации инвестиционного портфеля?

В сегодняшней реальности диверсификация исключительно за счет акций и облигаций не работает так хорошо, как несколько десятилетий назад. Изменилась природа рынков. Вот несколько причин, по которым вам следует добавить в свой портфель альтернативные инструменты.

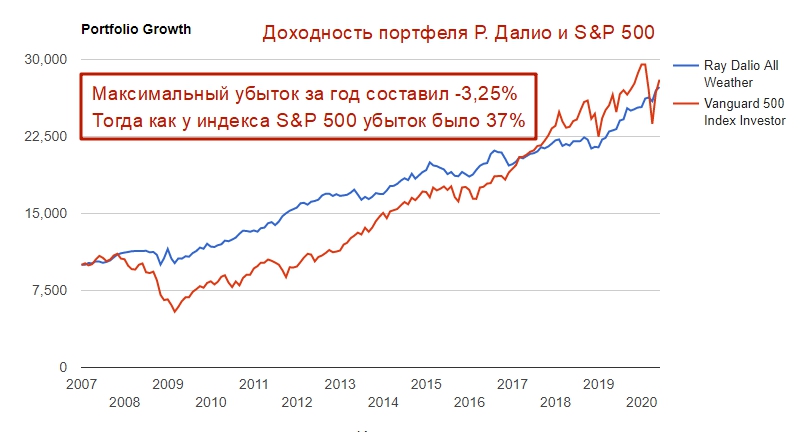

Согласно исследованию Blackstone, рынки стали более волатильными

Если вы посчитаете количество торговых сессий, когда S&P 500 изменился на 3% или более, то с 2000 по 2009 год их было 95. А за предыдущие 50 лет было только 81 случай.

Увеличились корреляции между активами

Это связано с более тесной интеграцией экономик, глобальных производственных цепочек и усилением влияния рынков друг на друга. Оглядываясь назад на десятилетие, предшествовавшее кризису 2008 года, можно сказать, что корреляция большинства классов активов с индексом S&P 500 была ниже 0,5. Однако после 2008 г. корреляция значительно увеличилась. Только облигации по-прежнему являются хорошим диверсификатором для акций, но их корреляция изменилась с отрицательной на положительную. Все это затрудняет диверсификацию.

Сложная макроэкономическая ситуация

В 2020 году мы вошли в рецессию: наблюдаем снижение темпов роста ВВП. В контексте коронавируса атаке подверглись многочисленные секторы: авиаперевозчики, отели, туризм, оффлайн-ритейл — многие компании оказались на грани банкротства и сократили свои дивиденды. В технологических отраслях оценка P / E акций резко выросла, поскольку акции стали дороже. Экономическая нестабильность и возможный пузырь на фондовом рынке заставляют инвесторов искать альтернативные классы активов.

Таким образом, мы разобрались в том, какие особенности имеет грамотно составленный инвестиционный портфель. Конечно, есть ряд других показателей и нюансов, которые нужно учитывать. Тем не менее, этих базовых сведений достаточно для того, чтобы составить первый в вашей жизни эффективный инвестпортфель.