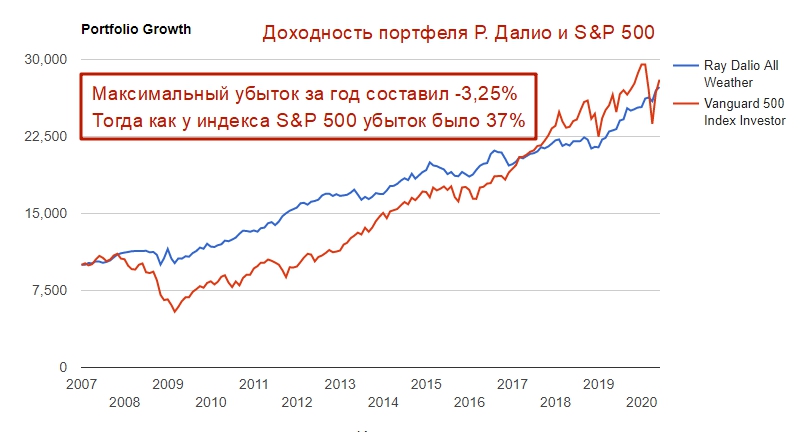

Фондовый рынок – это среда, где доходность и риск непосредственно взаимосвязаны. Чем большей прибыли хочет добиться инвестор, тем более волатильные инструменты ему необходимо использовать. Соответственно, и риск по ним также увеличивается. Но если правильно диверсифицировать инвестпортфель, зарабатывать можно больше, и при этом сохранять допустимый уровень риска. Так говорит современная теория портфеля.

Базовая идея — в том, что в портфель должны входить активы, которые ведут себя абсолютно по-разному. То есть, если один из них дешевеет, то второй дорожает. И инвестор должен найти такую комбинацию, которая позволяла бы добиться большей доходности при меньшем уровне риска.

Помимо этого, можно увеличить эффективность инвестиций за счет управления портфелем и оптимизации комиссионных и налоговых издержек. Сегодня рассмотрим эти методы.

Увеличение доли акций

Поскольку волатильность акций выше, чем у облигаций, то если увеличить их долю в инвестиционном портфеле, можно увеличить доходность. Если же добавить облигаций в определенной пропорции к акциям, то можно уменьшить риск при сохранении той же доходности.

Например, если добавить немного акций в портфель, в котором находится 100% облигаций, то риск снижается, а при этом доходность увеличивается. Акции и облигации находятся в слабой корреляции друг с другом. Отсюда и снижение риска.

А вот то, насколько этот эффект будет выраженным, зависит от исторического периода, который рассматривается. Например, отрезок с 1999 по 2009 год возьмем для примера. В это время индекс S&P 500 продемонстрировал 2-процентный убыток. И это несмотря на то, что были реинвестированные дивиденды.

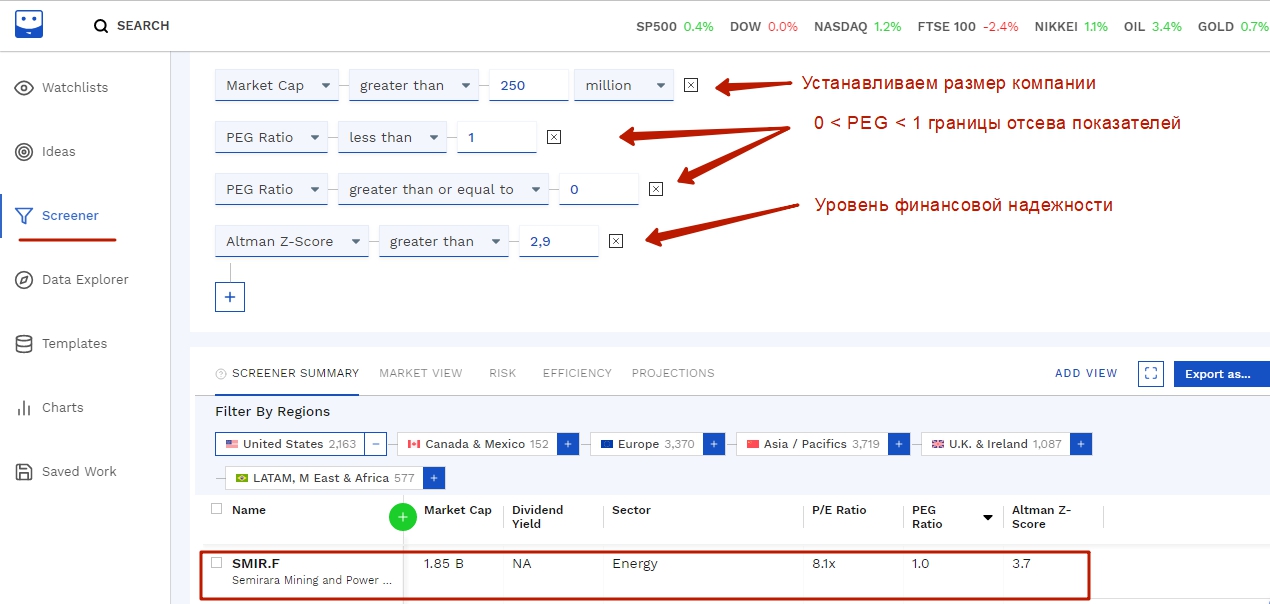

Но отрезки такого плана – чаще всего исключение. Дело в том, что акции превосходят облигации по доходности на больших временных промежутках. И это более важно для инвестора. Давайте приведем таблицу с портфелями, имеющими разные соотношения акций и облигаций.

В этой таблице приведена статистика портфелей, имеющих различное соотношение акций и 10-летних облигаций в период с с 1950 по 2012 года. В качестве портфеля акций использовался индекс S&P 500, который является для многих инвесторов главным индикатором состояния американского фондового рынка.

На этом историческом промежутке портфель, состоящий из облигаций, имеет такой же уровень риска, как и портфель, в котором акции и облигации были распределены поровну. В обоих случаях волатильность составляла 10,8%. При этом, годовая доходность портфеля 50/50 выше за счет доли акций на 2,4 процентных пункта.

Следовательно, портфель с соотношением 50/50 более эффективный по сравнению с портфелем, который состоит исключительно из облигаций. Коэффициент Шарпа у него значительно лучше. Необходимо учитывать, что оптимальное распределение долей акций и облигаций непосредственно зависит от горизонта планирования инвестиций.

Если анализировать сведения о динамике фондового рынка с 1802 по 2012 года, то оказывается, что при инвестициях сроком на год-два минимальный риск портфеля был при 13% акций в портфеле.

Если же берется пятилетний горизонт планирования, то тогда такой риск достигается при 25% акций в портфеле. А на 30-летнем промежутке времени 68% акций позволяют добиться такого риска.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Использование акций компаний малой и средней капитализации

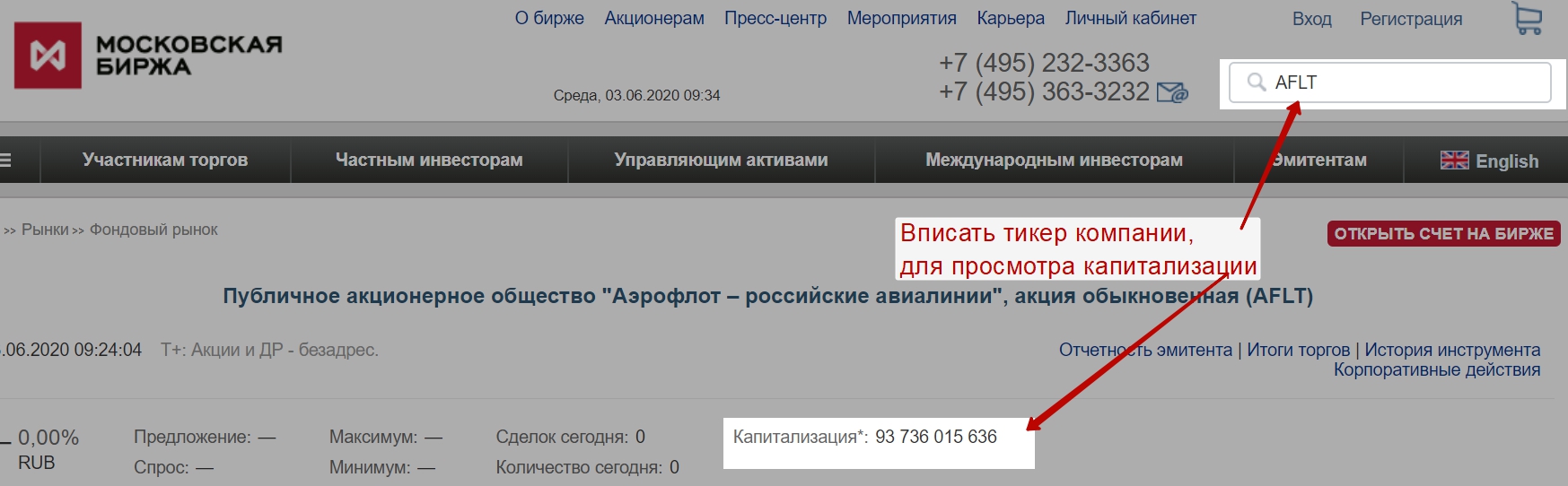

Под капитализацией подразумевают цену компании на фондовом рынке. Общепринято мнение, что чем более крупная организация, тем выше ее надежность и устойчивость.

По капитализации компании распределяются таким образом:

- До 2 миллиардов долларов – малые.

- До 10 миллиардов долларов – средние.

- От 10 миллиардов долларов – крупные.

В некоторых классификациях есть еще мега-компании, которые имеют капитализацию от 200 миллиардов долларов и микро, капитализация которых – до 300 миллионов долларов.

Статистически, чем более молодое предприятие, тем выше у него потенциал для развития. Тем не менее, риски вложения в такие организации выше. Их операционные показатели нестабильны, ниже кредитный рейтинг. Следовательно, им более трудно привлекать кредиты.

При этом, в период между 1972 и 2021 годами акции небольших и средних предприятий США стали более доходными, чем знаменитые «голубые фишки». Если последние имели среднегодовую доходность на уровне 10,62% без учета инфляции, то средние малые предприятия имеют доходность более высокую на 1,57 и 1,4 процентных пункта соответственно.

Тем не менее, волатильность акций таких компаний также выше. Это означает, что если изменяется индекс S&P 500, то компании средней капитализации изменяют свою стоимость на 10,7%, а малой – на 11,5%. При этом коэффициент Шарпа лучше у компаний, имеющих среднюю капитализацию. Следовательно, характеристики портфеля также должны улучшиться, если происходит увеличение части этого класса бумаг в нем.

Сочетание компаний стоимости и роста

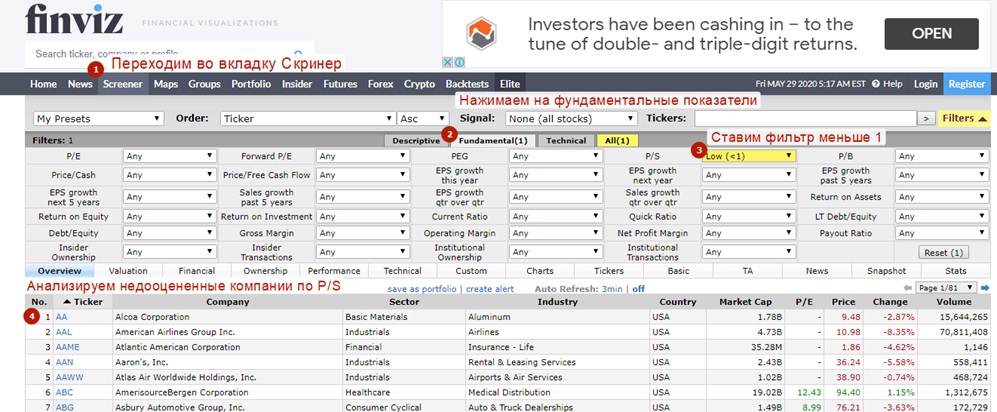

Инвесторы предпочитают один из двух подходов: стоимостный и инвестиции в растущие предприятия. В первом случае ставка делается на те ценные бумаги, которые оказались недооцененными рынком.

Акции роста – это те компании, в которых денежные потоки стабильно растут. Такие бумаги имеют коэффициенты P / E, P / S, P / B выше рынка. Эти компании перспективные, и для них характерен быстрый рост. Соответственно, и ожидания инвесторов от них значительно выше. Они и закладываются в стоимость акции.

В свою очередь, стоимостные компании не демонстрируют настолько потрясающей динамики, долг у них высокий, а темпы роста – небольшие. Как правило, это предприятия, которые находятся в традиционных сегментах экономики. Например, коммунальные организации. Их преимущество – стабильность выплаты дивидендов.

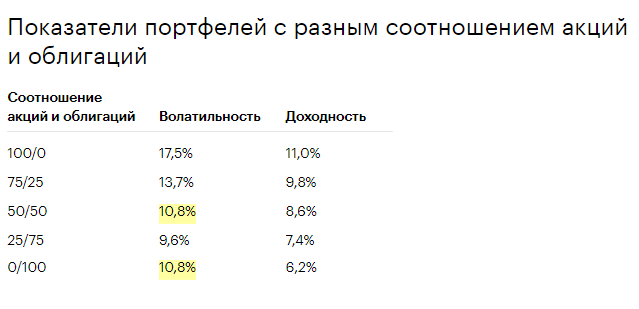

Стоимостные компании, как видно выше, чаще бывают проблемными. При этом в долгосрочной перспективе они могут опережать растущих визави, демонстрируя меньшую волатильность. Следовательно, коэффициент Шарпа будет значительно выше. Это и показано в таблице, и на графиках ниже.

В результате, на длинных горизонтах инвестирования акцент на стоимостные акции добавляет эффективности портфелю. А вот на краткосрочных отрезках времени ставка на стоимость может не сыграть. Так и произошло в последнем десятилетии: растущие акции превзошли стоимостные. Поэтому вместо того, чтобы выбирать один из этих подходов, лучше их совмещать в той или иной пропорции для достижения большей эффективности при инвестировании.

Использование альтернативных активов

Альтернативные инвестиции – это все те, которые не относятся к ценным бумагам и наличным. Такими являются венчурные инвестиции, вложение средств в предметы роскоши, сырьевые товары, золото, недвижимость и деривативы.

Исследование, сделанное специалистами Blackstone, показало, что добавление пятой части от портфеля в виде альтернативных инструментов приводит к значительному росту доходности.

Такой же тест проводился касаемо инвестиций в роскошь. Если добавить 10 компаний из сегмента лакшери в портфель с соотношением 80/20, то получившийся портфель покажет среднегодовую доходность на 1,03 процентных пунктов выше по сравнению с исходным.

Реинвестирование дивидендов

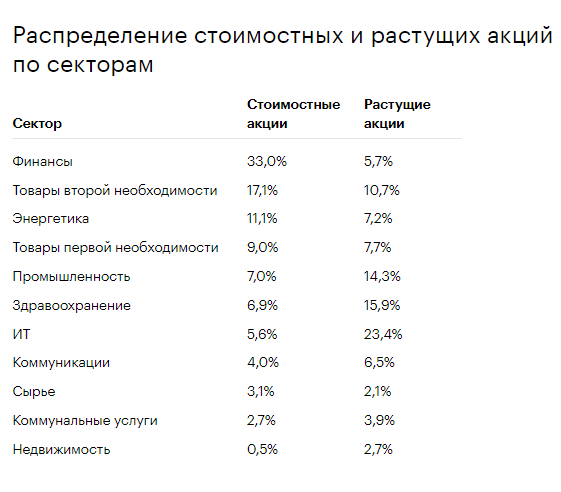

В период с 1980 по 2019 год наибольшую доходность обеспечило реинвестирование дивидендов. Сложные проценты – вещь, которая всегда в долгосрочной перспективе показывает хорошую динамику при условии даже низкой изначальной доходности.

График, который будет приведен ниже, демонстрирует 100-долларовый рост денег, которые были вложены 40 лет назад в S&P 500 как без учета дивидендов, так и с их инвестированием. Если их не учитывать, то рост индекса произошел в 17,9 раз, а с реинвестированием – в 52,9 раз.

Помимо эффекта сложного процента необходимо учитывать то, что дивидендные выплаты со временем могут расти. Особенно если из года в год компания становится все прибыльнее и прибыльнее.

Отдельно стоит упомянуть дивидендных аристократов – компании, которые на протяжении 25 лет регулярно платят дивиденды и даже увеличивают их. Ниже на графиках отчетливо видно, что такие компании на стратегических отрезках превосходят широкий рынок. При этом их волатильность значительно меньше.

Более активно управлять портфелем

В некоторых случаях активное управление может помешать. Но иногда без этого не обойтись. Особенно если рынок динамично изменяется. В этот метод входит сразу два: копирование ETF вручную и использование фундаментального анализа.

Отдельные акции

Если активно управлять портфелем, то его эффективность при правильном подходе может возрасти. Например, если вручную копировать состав фондов отдельными акциями. Почему? Потому что ETF и БИПИФ регулярно взимают от капитала определенную комиссию. Это плата инвестиционному фонду за то, что они ведут эту деятельность. Инвестор ее не платит самостоятельно, потому что она уже встроена в стоимость ETF.

В случае с ETF, торгуемыми на иностранных биржах, такая комиссия, как правило, не превышает 0,1%. Что касается тех фондов, которые торгуются на Московской бирже, то она может быть больше в 8-9 раз.

Помимо этого, ряд российских БПИФов физически не копируют состав, а самостоятельно приобретают готовый ETF, что приводит к дополнительным платежам. Поэтому иногда лучше купить отдельные акции, а не платить компании, которая их собрала и берет комиссию за управление.

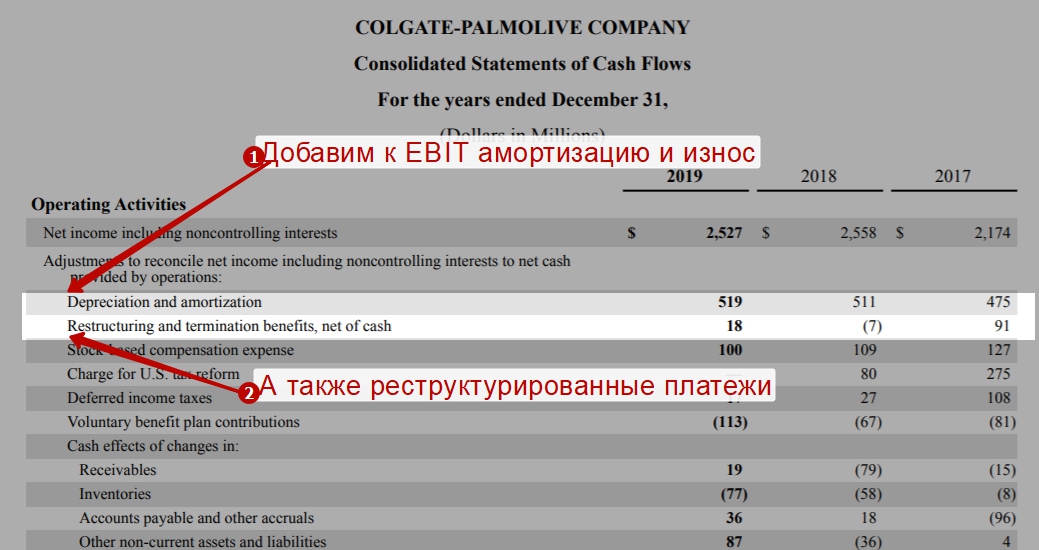

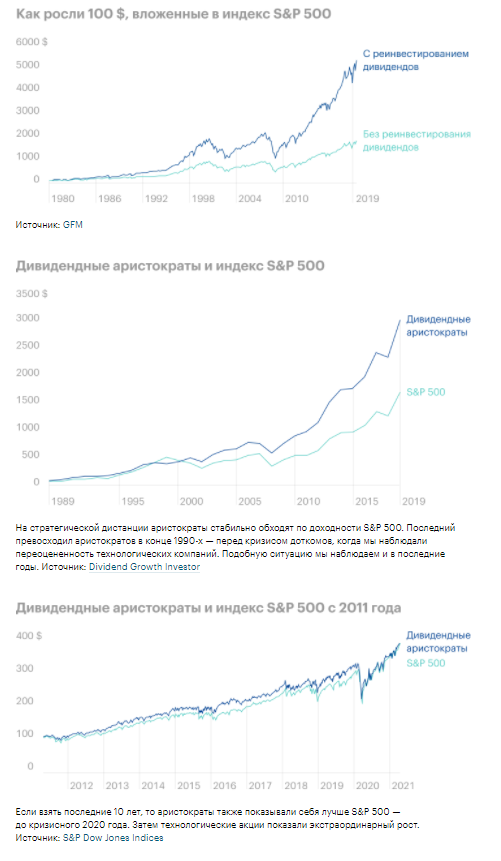

Фундаментальный анализ

Позволяет исключить неэффективных эмитентов из портфеля акций. Необходимо анализировать новости, информацию об отраслях, состоянии дел отдельной компании, и на основе этого продавать акции тех, которые не имеют хороших перспектив.