Стоимостное инвестирование (англ. value investing) – стратегия инвестирования, основанная на поиске и вложении в недооцененные активы (акции), но имеющих высокую внутреннюю стоимость. Внутренняя стоимость представляет собой скрытый потенциал, который со временем будет оценен инвесторами финансовых рынков, что вызовет рост цены акций.

Недооцененные акции – акции, стоимость которых на фондовом рынке ниже их внутренней стоимости.

Переоценённые акции – акции, стоимость которых выше, чем их реальная внутренняя стоимость.

Основоположниками такого подхода явились Бенджамин Грэм и Дэвид Додд, описавшие его принципы еще в 1934 году. Современным последователем и приверженцем этой стратегии является Уорен Баффет. Он вкладывается в акции, имеющих потенциал для роста на долгий период.

- Инфографика: ТОП 10 мультипликаторов акций (основная информация)

- Инструменты стоимостного инвестирования

- P/E Мультипликатор

- PEG мультипликатор

- P/S Мультипликатор

- Мультипликатор P/CF

- Мультипликатор P/B

- Мультипликатор D/E

- Мультипликатор EV/EBITDA

- Мультипликатор EV/S

- Рентабельность собственного капитала (ROE)

- Рентабельность активов (ROA)

- Принципы стоимостного инвестирования по Б. Грэму

- Дополнительные драйверы для роста стоимости на рынке

- Когда работает стратегия стоимостного инвестирования?

- Исследование Фамы и Френча о влиянии мультипликатора P/B на цену

- Где посмотреть мультипликаторы. Как оценить акции?

- Преимущества и недостатки стоимостного инвестирования

- Выводы

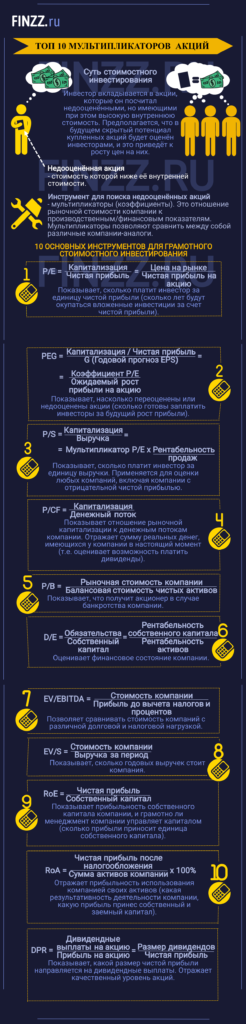

Инфографика: ТОП 10 мультипликаторов акций (основная информация)

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Инструменты стоимостного инвестирования

Для того чтобы найти недооцененную компанию, необходимо иметь инструменты для быстрого мониторинга и поиска. Были разработаны ряд коэффициентов, так называемых «мультипликаторов», которые решают эту задачу. Мультипликатор представляет собой отношение рыночной стоимости компании (или ее стоимости) к производственным или финансовым показателям и позволяет сравнить между собой различные компании аналоги.

![]()

Рассмотрим 10 полезных мультипликаторов, которые можно применять для оценки американских и российских акций. Каждый из них имеет свои особенности, преимущества и ограничения.

- P/E

- PEG

- P/CF

- P/B

- D/E

- EV/EBITDA

- EV/S

- ROE

- ROA

- DPR

P/E Мультипликатор

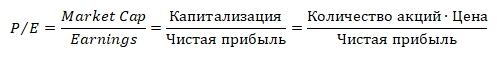

Мультипликатор P/E (англ: Price to Earnings, аналог: PER, перевод: Цена / Прибыль) – коэффициент, отражающий сколько платят инвесторы на каждую единицу чистой прибыли. Представляет отношение размера капитализации компании к величине ее чистой прибыли. Рассчитывается за квартал, полугодие или год. Другими словами, мультипликатор показывает, сколько лет будут окупаться вложенные инвестиции за счет чистой прибыли.

Чем больше значение показателя, тем больше срок возврата инвестиций, что хуже для инвестора.

Мультипликатор P/E рекомендуют применять для сравнения компаний внутри одного вида деятельности. Так как размеры чистой прибыли сильно разнятся от отрасли. Так производства будут иметь меньшие значения коэффициента P/E, чем IT-компании.

Формула расчета коэффициента следующая:

Вариант №1. Формула расчета показателя через чистую прибыль следующая:

Где:

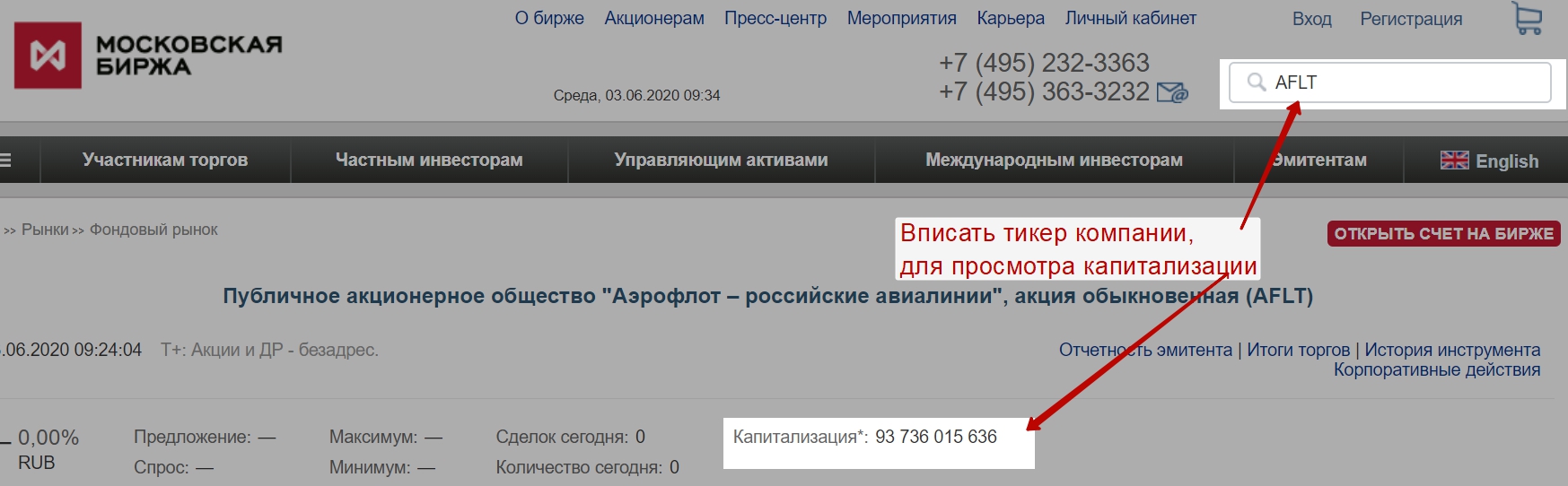

Market Cap (капитализация) – рыночная стоимость компании. Рассчитывается как стоимость всех выпущенных акций на фондовом рынке.

Earnings (чистая прибыль) – итоговый финансовый результат деятельности компании, показывающий результативность деятельности за вычетом всех затрат, налогов, взносов.

Если мы рассчитываем коэффициент по отчетности РСБУ, то чистая прибыль отражается в «отчете о финансовых результатах» в строке «2400». Все крупные отечественные компании, по закону о раскрытии информации, публикуют регулярно свои финансовые отчеты на своих официальных сайтах.

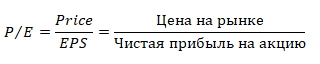

Вариант №2. Формула расчета коэффициента через прибыль на акцию (EPS):

Price (цена на рынке) – стоимость акций компании на фондовом рынке.

EPS (Earnings per share) – прибыль компании в расчете на 1 акцию. Данный показатель не отражается в отчетности по стандартам РСБУ, но есть в отчетности МСФО.

Нормативное значение показателя P/E

Если значения коэффициента меньше 10, то компания инвестиционно-привлекательна и имеет потенциал для роста. Если больше 20, то переоценена и ее стоимость на фондовом рынке может начать снижаться. По исследованию K. Ц. Джой Вей и Фуксе Хи Шеридан Титман (2002) компании имеющие P/E более 25, имели тенденцию терять рыночную стоимость в течение 2-3 лет до коэффициент P/E 17,5.

При сравнении аналогичных компаний по сфере деятельности и финансовым показателям, приоритет отдается той у которой меньшее значение P/E. Иногда P/E служит как индикатор для компаний, которые могут быть поглощены (куплены) конкурентами. В таблице показаны рекомендуемые нормативные значения ↓

| Значение | Привлекательность |

| P/E < 10 | Акции компании недооценены и имеют потенциал для роста |

| 10 < P/E < 20 | Акции компании оптимально оценены рынком |

| 20 < P/E > 25 | Акции компании переоценены |

| P/E > 25 | Акции компании сверх переоценены и возможна ценовая коррекция на фондовом рынке |

| P/E1 < P/E2 | Компания (1) более инвестиционно-привлекательна чем (2) |

| P/E1 < P/E* | Если акции компании недооценены рынком, то есть риск поглощения.

P/E* – средние значения мультипликатора по отрасли |

Преимущества и недостатки P/E

(+) Простой и самый используемый инвесторами показатель оценки компаний.

(-) Может быть некорректно отражен из-за сезонности получения чистой прибыли, учетной политики.

(-) Не учитывает единовременную прибыль или убыток.

(-) Сильно зависит от структуры долга компании. Игнорирует влияние на компанию долговых обязательств.

У. Баффет: «Инвестиционный анализ есть нечто большее, чем анализ P/E»

Более подробно про коэффициент P/E читайте в статье: → P/E простыми словами. Формула. Пример. Что показывает

PEG мультипликатор

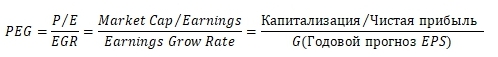

PEG (англ: Price Earnings Growth ratio) – показывает степень переоцененности или недооцененности акций. Является разновидностью коэффициента P/E и представляет собой отношение коэффициента P/E к темпу роста прибыли на акцию. Коэффициент отражает, сколько готовы заплатить инвесторы за будущий рост прибыли.

Формула расчета PEG следующая:

Где:

P/E – мультипликатор представленный как отношение капитализации компании к чистой прибыли (Earnings).

EGR (англ: Earnings Grow Rate) – ожидаемый рост прибыли на акцию (EPS, Earning Per Share).

Нормативное значение показателя PEG

Рекомендуется отсеивать акции со значениями больше 3, так как это слишком переоцененные рынком акции и цена на рынке может начать снижаться. Нормативные значения представлены в таблице ↓

| Значение | Инвестиционная привлекательность |

|

PEG < 0 |

Компания имеет отрицательную чистую прибыль. Невозможно оценить привлекательность компании |

| 0 <PEG < 1 | Компания имеет потенциал для роста – инвестиционно привлекательна для вложения |

| 3 > PEG > 1 | Оптимально оценённая на рынке компания |

| PEG > 3 | Акции не привлекательны для инвестора из-за высокой перекупленности |

Преимущества и недостатки PEG

(+) Главный плюс PEG в том, что он учитывает не точечную оценку как P/E, а делает его прогнозирование на перспективу развития компании на основе темпа роста прибыли

(-) Прогнозирование будущей прибыли на акцию проводят аналитики, что добавляет субъективности в оценке. Потому что может присутствовать слишком оптимистичные или негативные оценки темпа.

(-) Не возможность учета финансового риска (риска банкротства) компании. Для ее решения необходимо дополнительно анализировать: коэффициент текущей, быстрой ликвидности, Z-score Альтмана, Debt/Equity.

Более подробно про мультипликатор PEG и его модификации читайте: → PEG простыми словами. Формула. Пример расчета по балансу

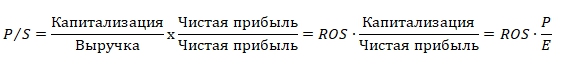

P/S Мультипликатор

Мультипликатор P/S (англ: Price to Sales ratio, перевод: Цена / Выручка) – показатель отражает, сколько платит инвестор за единицу выручки и представляющий отношение капитализации компании на фондовом рынке к ее выручке.

Коэффициент более универсальный, чем мультипликатор P/E, т.к. использует выручку. В результате он может применяться для оценки любых компаний, даже тех, которые имеют отрицательную чистую прибыль. Выручка местами более точный показатель, т.к. им сложнее манипулировать, чем чистой прибылью, т.к. ее размер зависит только от размера продаж, а на чистую прибыль влияет способ бухгалтерского учета. Такое манипулирование бывает выгодно для компании, которое нацелено показать свою инвестиционную привлекательность.

Вариант №1. Формула расчета мультипликатора P/S следующая:

Капитализация – рыночная стоимость компании на рынке (стоимость всех выпущенных акций на фондовом рынке компании).

Выручка – прибыль от реализации продукции / услуг. В РСБУ отчетности отражается «2110» строкой в «Отчете о финансовых результатах».

Вариант №2. Вариация расчета коэффициента через рентабельность продаж:

Где:

ROS – рентабельность продаж;

P/E – мультипликатор Цена/Прибыль.

Имеется явная взаимосвязь с рентабельностью продаж и чистой прибылью.

Нормативное значение показателя P/S

Если значения коэффициента меньше 1, то компания инвестиционно-привлекательна и имеет потенциал для роста. Если больше 2, то переоценена и ее стоимость на фондовом рынке может начать снижаться. Если компания имеет низкую рыночную стоимость при сильном производстве, объеме продаж, то ее могут поглотить конкуренты через сделки слияния и поглощения.

| Значение | Привлекательность |

| P/S < 1 | Компания недооценена и акции имеют потенциал для роста |

| 1 < P/S < 2 | Компания оптимально оценена рынком |

| P/S > 2 | Компания переоценена рынком и стоимость на рынке может начать снизаться |

| P/S1 <P/S2 | Компания (1) более инвестиционно-привлекательна чем (2) |

| P/S1 <P/S* | P/S (1) компании меньше среднерыночного значения (*). Компания (1) может быть поглощена конкурентами из-за ее низкой стоимости на фондовом рынке |

Преимущества и недостатки P/S

(+) Универсальный. Легко применяется для сравнения любых компаний, даже тех кто применяет различные стандарты ведения бухгалтерского учета.

(+) Стабильность. Изменчивость выручки значительно ниже, чем чистой прибыли.

(-) Не учитывает структуры издержек компании, финансовую устойчивость и рентабельность.

Более подробно про коэффициент P/S читайте в статье: → P/S мультипликатор. Формула. Норма. Пример расчета по балансу

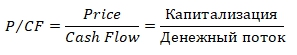

Мультипликатор P/CF

Мультипликатор P/CF (англ: Price to Cash Flow, перевод: Цена / Денежный поток) – показывает отношение рыночной капитализации к денежным потокам компании.

Формула расчета показателя следующая:

Где: Price (капитализация) – рыночная стоимость всех акций компании на фондовом рынке.

Cash Flow – денежный поток от операционной деятельности. Денежный поток не отражается в отчетности отечественных компаний и требуется внесение корректировок к чистой прибыли по амортизации, движению пассивов, изменение активов.

Денежный поток и чистая прибыль очень близкие показатели, но имеют ряд различий. Разберем их ↓

| Денежный поток (CF) | Чистая прибыль |

| Движение денежных средств в текущий момент времени | Отражается на итог рассматриваемого периода |

| Показывает весь объем денежных средств, которые поступили в компанию | Показывает прибыль, которая образовалась за период |

| Учитываются все поступления | В учет не входят некоторые поступления: субсидии, дотации, спонсорская помощь, кредиты, инвестиции и т.д. |

| Учитываются все денежные выплаты | Не учитываются выплаты: кредиты, погашение займов |

| Исключены затраты: амортизация, расходы будущих периодов | Включает все издержки |

Денежный поток лучше отражает финансовое состояние предприятия, чем чистая прибыль.

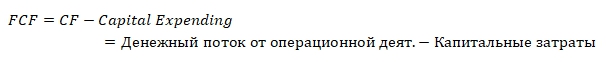

Значения денежного потока могут считаться двумя способами: прямым и косвенным методом. Поэтому более корректно использовать FCF (Free Cash Flow) – свободный денежный поток. Денежный поток (CF) не учитывает объем капитальных затрат компании.

Свободные денежные потоки могут быть двух видов:

- FCFF (Free Cash Flow for Firm) – свободный денежный поток фирмы (активов). Применяется инвесторами и кредиторами;

- FCFE (Free Cash Flow for Equity) – свободный денежный поток от капитала. Применяется акционерами и собственниками предприятия.

И оба этих значения могут применяться в формуле расчета.

См. более подробно → Чистый денежный поток (NCF). Виды. Формула. Пример расчета.

Дополнение. Также вместо свободных денежных потоком может применяться другой искусственно созданный показатель – CE (денежная прибыль). Это не бухгалтерский и не финансовый критерий, который не показывает доход акционеров, как например FCF. Но некоторые аналитике его применяют как один из видов прибыли

Нормативное значение показателя P/CF

| Значение | Привлекательность |

| P/FCF < 15 | Компания имеет перспективы роста (есть наличность). Есть возможность платить дивиденды акционерам или осуществлять обратный выкуп акций |

| 15 < P/FCF < 20 | Оптимальное финансовое состояние компании |

| P/FCF > 20 | Низкое финансовое состояние компании |

Преимущества и недостатки P/CF

(+) Большая информативность и сложность в манипулировании нежели показатель P/E.

(+) Показатель отражает реальные деньги, которые есть у компании в текущий момент. Именно по денежному потоку оценивается возможность компании платить дивиденды.

(-) Не подходят для оценки быстрорастущих компаний, которые имеют отрицательные денежные потоки или их высокую волатильность.

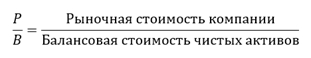

Мультипликатор P/B

Мультипликатор P/B (англ: Price to Book Value, аналог. P/BV, P/B ratio, перевод: Цена / Балансовая стоимость) – коэффициент, показывающий отношение рыночной стоимости акций к балансовой стоимости чистых активов (собственный капитал). Другими словами, отражает, что получит акционер в случае банкротства компании. В процессе ликвидации компании, ее имущество распродается и делится среди акционеров.

Формула расчета P/B показателя следующая:

Рыночная стоимость – рыночная капитализация (стоимость акций х количество).

Балансовая стоимость – имущество предприятия (чистые активы). Чистые активы представляют собой разницу между активами компании (Total Assets) и всеми его обязательствами (Total Liabilities).

Нормативное значение показателя P/B

Рассмотрим нормативные значения для данного коэффициента ↓

| Значение | Привлекательность |

| P/B < 0 | Балансовая стоимость имущества отрицательная. У компании больше обязательств, чем сумма ее активов. Есть риск банкротства |

| 0 < P/B < 1 | Стоимость имущества компании недооценена. Инвестиционно-привлекательны |

| P/B =1 | Компания оптимально оценена рынком |

| P/B > 1 | Компания на рынке оценена больше чем ее имущество |

| P/B > 5 | Акции компании переоценены |

| P/B1 <P/B2 | Компания (1) более инвестиционно-привлекательна чем (2) |

Преимущества и недостатки P/B

(+) Устойчивость. Значение коэффициента P/B устойчиво, т.к. основывается на имуществе компании.

(-) Не учет нематериальных активов. Коэффициент оценивает только сколько денег готовы платить инвесторы за единицу имущества компании и не включают нематериальные активы, репутацию, бренд и другие, сложно оцененные факторы. Поэтому P/B сложно оценивать высокотехнологические IT-компании.

(-) Не учет потенциала роста. Коэффициент не показывает возможности у компании через свободный денежный поток от капитала (FCFE) у акционеров, который может быть направлен на увеличение рентабельности собственного капитала компании (ROE).

Более подробно про коэффициент P/BV читайте в статье: → P/B простыми словами. Формула. Пример расчета. Что показывает

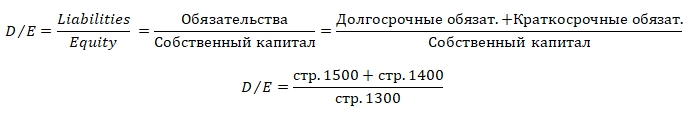

Мультипликатор D/E

D/E (англ: Debt to Equity ratio, аналог: Liverage, перевод: Долг / Собственный капитал) – коэффициент оценки финансового состояния компании, представляющий отношение заемных средств к размеру собственного капитала. Данный коэффициент близок к коэффициенту автономии (отличие: в знаменателе используются активы, которые представляют собой сумму собственных средств и заемных). Второе аналогичное название для мультипликатора D/E – коэффициент финансового ливериджа (финансового рычага, так же называют: кредитное плечо, кредитный рычаг).

Экономический смысл финансового рычага, в том, что применение заемных средств позволяет увеличить рентабельность компании. Данный принцип взят из физики, где с помощью рычага можно поднять больший вес, также и здесь он позволяет увеличить прибыль компании. Увеличение доли заемных средств в структуре капитала приводит к росту финансового риска (риска банкротства) и снижению финансовой надежности.

Вариант №1. Формула расчета коэффициента D/E по бухгалтерскому балансу (форма №1):

Обязательства – включают кредиты, капитальные затраты, долги предыдущих периодов, страховые взносы и т.д.

Вариант №2. Формула расчета коэффициента D/E через долгосрочные обязательства:

Вариант №3. Формула расчета коэффициента D/E через рентабельность:

![]()

Где: ROE – рентабельность собственного капитала

ROA – рентабельность активов.

Нормативное значение D/E

| Значение | Привлекательность |

|

Для российских компаний |

|

| D/E < 0,5 | Компания недополучает часть прибыли. |

| 0.5 < D/E < 1 | Уровень финансового риска низкий. Компания инвестиционно-привлекательна |

| D/E =1 | Оптимальное значения для отечественных компаний. (50% заемных и 50% собственных средств). |

| D/E > 1 | Высокий финансовый риск. Низкая инвестиционная привлекательность |

|

Для иностранных компаний |

|

| D/E = 1.5 | Оптимальное значение для иностранных компаний. |

| 1 < D/E < 2 | Компания финансово устойчивая и привлекательна для инвесторов |

| D/E < 1 | Компания не использует заемные средства для увеличения прибыли. Возникает упущенная прибыль |

| D/E >2 | Повышен финансовый риск. |

Анализировать данный коэффициент необходимо в динамике, сопоставляя со среднеотраслевыми значениями.

Коэффициент финансового рычага необходимо применять вместе с другими коэффициентами оценки инвестиционной привлекательности компании: P/E, P/B, P/S и т.д.

Более подробно про ливеридж читайте: → Коэффициент финансового ливериджа. Формул. Расчет, → Финансовый рычаг. Формула. Пример расчета для «Русгидро»

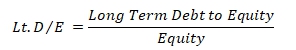

Мультипликатор EV/EBITDA

EV/EBITDA (англ: Enterprise value/Earnings before Interest, Taxes, Depreciation and Amortization) – коэффициент отражающий отношение справедливой стоимости компании к ее прибыли. Позволяет сравнить стоимость компании между собой. Данный показатель походит на коэффициент P/E и тоже показывает период окупаемости стоимости компании за счет прибыли до налогообложения и выплат на амортизацию.

Формула расчета показателя следующая:

EV (Enterprise Value или Firm Value) – стоимость компании.

EBITDA (Earnings Before Interest, Tax, Depreciation, Amortization) — прибыль компании до вычета расходов по выплате процентов, налогов, износа и начисленной амортизации.

P — это рыночная капитализация компании.

Debt — обязательства.

Cash — денежные средства.

Net Debt — чистый долг компании.

Показатель EV/EBITDA решает один из недостатков P/E – влияние заемного капитала (финансового рычага). Так компании, привлекающие денежные средства, имеют более привлекательный P/E, но в тоже время больший финансовый риск. У мультипликатора EV/EBITDA долговые обязательства отражаются в стоимость компании – EV.Таким образом, EV/EBITDA позволяет сравнить компании с различной долговой и налоговой нагрузкой.

Нормативное значение показателя EV/EBITDA

Рассмотрим нормативные значения для данного коэффициента ↓

| Значение | Привлекательность |

| EV/EBITDA < 0 | Компания не привлекательна из-за отрицательной прибыли |

| 0 < EV/EBITDA <3 | Компания недооценена рынком |

| 3<EV/EBITDA <7 | Оптимальное значение показателя |

| EV/EBITDA > 7 | Компания переоценена рынком |

| EV/EBITDA1 < EV/EBITDA2 | Компания (1) более инвестиционно-привлекательна чем (2) |

Преимущества и недостатки EV/EBITDA

(+) Легко рассчитывается по отчетности.

(+) Меньшая волатильность изменения EBITDA нежели прибыли у P/E

(+) Учет финансового риска. Сравнение компаний с различным финансовым рычагом в отличие от P/E.

(+) Оценка устойчивых компаний с низкими капитальными затратами.

(+) Учитывает амортизацию и налоговую нагрузку.

(-) Не учитывают капитальные затраты

(-) EBITDA учитывает не все денежные потоки. Поэтому его применяют с коэффициентом P/FCFE.

Более подробно про мультипликатор читайте: → EV/EBITDA простыми словами. Формула. Пример расчета

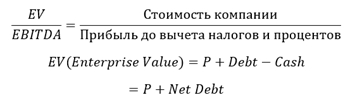

Мультипликатор EV/S

EV/S (англ: Enterprise value/Sales, перевод: Стоимость / Выручка) – коэффициент, показывающий сколько годовых выручек стоит компания. И представляет собой отношение стоимости компании к ее выручке за период (квартал, полугодие, год). Данный показатель является усложненной модификацией P/S, где рыночная капитализация имеет ряд поправок на обязательства и денежные средства.

Формула расчета показателя EV/S:

Где:

P (Price) — это рыночная капитализация компании.

Debt — обязательства.

Cash — денежные средства.

Net Debt — чистый долг компании.

Нормативное значение

Рассмотрим нормативные значения для данного коэффициента ↓

| Значение | Привлекательность |

| EV/S < 1 | Компания недооценена и имеет потенциал роста |

| 1 < EV/S < 3 | Оптимально оцененная компания |

| EV/S > 3 | Компания перекупленная. Может возникнуть негативная тенденция к снижению ее стоимости |

Преимущества и недостатки EV/S

(+) Дополнительные корректировки стоимости компании. Имеет поправки на размер долга и наличие денежных средств (в отличие от P/S).

(+) Устойчивость. Выручка подвержена меньшим изменениям, чем чистая прибыль (как например в P/E)

(-) Не учитывает финансовые риски и структуру капитала.

Более подробно про EV/S читайте: → Мультипликатор EV/S. Формула. Пример расчета

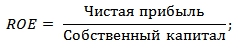

Рентабельность собственного капитала (ROE)

Рентабельность собственного капитала (англ. ROE, Return on shareholders’ Equity) – коэффициент показывающий прибыльность собственного капитала предприятия. Другими словами, сколько прибыли приносит единица собственного капитала. Показатель отражает эффективность управления капиталом менеджментом компании, что влияет на ее инвестиционную привлекательность и финансовую устойчивость.

Формула расчета ROE следующая:

Нормативное значение ROE

Чем больше рентабельность собственного капитала, тем более компания инвестиционно-привлекательна. Рассмотрим нормативные значения для данного коэффициента ↓

| Значение |

Привлекательность |

| ROE < 0 | Прибыль компании отрицательная. Финансовая устойчивость низкая. Не привлекательна для вложения |

| ROE > 0 | Прибыль положительная. Компания инвестиционно-привлекательна |

| ROE1 > ROE2 | Компания (1) более инвестиционно-привлекательна чем (2) |

| ROE1 > ROE* | ROE (1) компании больше среднерыночного значения (*). Эффективность управления капиталом выше среднерыночного. В связи с результативным менеджментом, системой снижения затрат, повышения качества продукции и т.д. Инвестиционно-привлекательна для инвестирования |

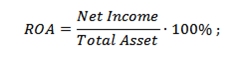

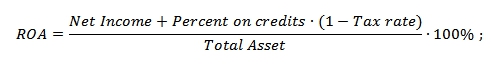

Рентабельность активов (ROA)

ROA (англ: Return on Assets, перевод: рентабельность активов) – коэффициент отражающий прибыльность использования компанией своих активов. Рассчитывается как отношение чистой прибыли к величине активов. Коэффициент является одним из основных показателей результативности и показывает какую прибыль принес собственный и заемный капитал.

Вариант №1. Формула расчета ROA:

где:

Net Income – чистая прибыль после налогообложения;

Total Asset – сумма активов компании.

Вариант №2. Формула расчета ROA:

где:

Tax rate – налоговая ставка;

Percent on credits – проценты по выданным кредитам.

Существуют различные модификации коэффициента ROA, основанные на использовании различных видах прибыли: EBIT (операционная прибыль), прибыль до налогообложения, маржинальная прибыль.

Нормативное значение ROA

Чем больше рентабельность активов, тем более инвестиционно-привлекательна компания в глазах инвесторов. Рассмотрим нормативные значения для данного показателя ↓

| Значение | Привлекательность |

| ROA < 0 | Прибыль компании отрицательная. Финансовая устойчивость низкая. Не привлекательна для инвестиций |

| ROA > 0 | Компания инвестиционно-привлекательна |

| ROA1 > ROA2 | Компания (1) более инвестиционно-привлекательна чем (2) |

| ROA1 > ROA* | ROA (1) компании больше среднерыночного значения (*). Эффективность управления собственными и заемными средствами выше среднерыночного значения.

Инвестиционно-привлекательна для инвестирования |

Анализ компаний по ROA необходимо проводить в одной отрасли, т.к. фондоемкие предприятия будут иметь меньшее значение, чем телекоммуникационные и it-компании.

Более подробно про коэффициент ROA читайте: → Рентабельность активов (ROA). Формула по балансу. Пример расчета

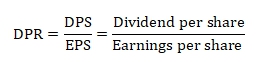

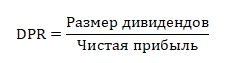

Коэффициент выплаты дивидендов (DPR)

DPR (англ: Dividend Payout Ratio, аналог: PR, Payout ratio, перевод: коэффициент выплаты дивидендов) – показатель отражающий какой размер чистой прибыли направляется на дивидендные выплаты. Коэффициент показывает качественный уровень акций.

Выделяют две возможные дивидендные политики:

- Подход согласно теории Модильяни-Миллера. Дивидендные выплаты направляются акционерам, после удовлетворения нужд компании в расширении, производства, капитальном строительстве, инвестировании.

- Подход Гордона. Дивидендные выплаты необходимо осуществлять постоянно и в растущем темпе. Для того чтобы создать рост инвестиционной привлекательности на фондовом рынке и удовлетворению интересов акционеров. См. → Модель Гордона. Формула. Пример расчета

Главная цель дивидендной политики компании – это так распределить прибыль и дивидендные выплаты, чтобы максимизировать стоимость компании.

В настоящее время доминирует второй подход по управлению выплатами дивидендов.

Вариант №1. Формула расчета DPR следующая:

Где:

DPS (Dividend per share) – размер дивидендных выплат на акцию.

EPS (Earnings per share) – прибыль на акцию.

Вариант №2. Формула расчета DPR через чистую прибыль:

Нормативное значение DPR

В инвестиционной практике были выделены следующие значения коэффициента Payout (DPR) ↓

| Значение |

Привлекательность |

| DPR < 0,3 | Компания не инвестиционно-привлекательна |

| 0,3 < DPR < 0,7 | Оптимальное значение |

| DPR >0,7 | Компания может иметь финансовые проблемы. Так как более 70% чистой прибыли направляются на выплаты акционерам |

При анализе коэффициента дивидендных выплат необходимо оценивать характер тренда. Так если он устойчиво повышательный то компания устойчиво расширяется. Если показатель имеет резки скачки, то это говорит о финансовой нестабильности и не грамотной управленческой политике. Многие стартапы и it-компании, не платят дивиденды, а все направляют на реинвестирование.

Значение коэффициента DPR может быть более 100%.Так показатель для American Campus Communities (ACC) = 240%. Размер дивидендных выплат не показывает финансовую устойчивость компании, а отражает ее дивидендную политику. Высокие значения, первый знак, что в ближайшем будущем дивидендные выплаты снизятся, а это негативный фактор для роста цен на акции.

Применять данный коэффициент к российским компаниям некорректно, т.к. они их либо вообще не платят, либо делают это нерегулярно.

Принципы стоимостного инвестирования по Б. Грэму

Рассмотрим ключевые принципы стоимостного инвестирования:

- Рынок ценных бумаг не эффективен. Другими словами, стоимость акции может отличаться от внутренней стоимости.

- Со временем существует тенденция выравнивания внутренней стоимости к реальной цене на рынке капитала. В результате этого процесса на фондовом рынке всегда присутствуют недооцененные и переоцененные активы.

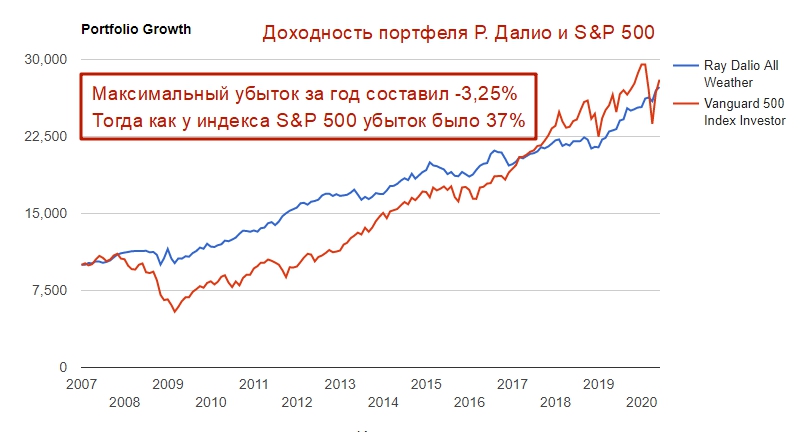

- Инвестиционный портфель, составленный из недооцененных акций, может принести доходность выше индекса S&P То есть стратегия стоимостного инвестирования может превзойти пассивную стратегию «buy&hold» вложения в индексы (индексные фонды).

Для поиска компании с максимальным потенциалом роста в дальнейшем выделяют три фактора влияния:

- Размер компании (материальные и нематериальные активы в два раза больше пассивов).

- Финансовая устойчивость.

- Отсутствие убытков (получение прибыли на протяжении 10 лет)

- Рост чистой прибыли не менее 30% за последние 10 лет.

- Положительная дивидендная история за последние 20 лет.

- Коэффициент текущей ликвидности >2.

- Денежные мультипликаторы.

- P/E < 15

- P/B < 1.5

- P/E * P/B < 22.5

Итоговым анализом будет наличие потенциала роста не менее 30% (по терминологии Гэрэма.так называем «маржа безопасности». Разница между реальной стоимостью и стоимостью на рынке).

Маржа безопасности – это ключевой момент, который отличает стратегии спекулянтов и инвесторов. Так спекулянты гонятся за текущими изменениями цены, тогда как инвесторы находят потенциал для устойчивого роста цены в будущем.

Дополнительные драйверы для роста стоимости на рынке

Существуют дополнительные факторы, влияющие на рост недооцененных акций:

Инвестиционные проекты. Расширение мощностей предприятий, строительство, реализация инвестиционных проектов приводит к увеличению активов предприятия и его внутренней стоимости.

Рост финансовых коэффициентов. Увеличение значения ключевых финансовых коэффициент (чистая прибыль, рентабельность, оборачиваемость, финансовая устойчивость, ликвидность) приводит к повышению интереса у инвесторов акций компании. Финансовые показатели отражаются в ежеквартальных отчетностях. Если показатели оказываются в разы лучше, чем прогнозировались, то это приводит к росту цены на фондовом рынке.

Слияние и поглощение. Реорганизация компании приводит к изменению ее структуры капитала и размера ее активов, что приводит к росту ее внутренней стоимости.

Погашение долга. Уменьшение размера долговой нагрузки улучшает финансовые показатели компании, и повышают ее привлекательность.

Ожидание и размер дивидендов. Объявление дивидендных выплат привлекают инвесторов их получить и создают «дивидендные ралли». Чем больше размер выплат, тем больше желающих получить выплаты и тем больше возникает рост цены до даты отсечки.

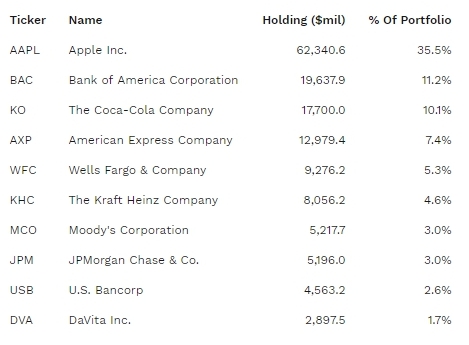

Портфель Уоррена Баффета

Рассмотрим портфель Баффета, как представителя школы стоимостного инвестирования на текущий момент ↓

Можно заметить, что он инвестирует компании лидеры своего сегмента. На текущий момент, он все-таки добавил акцию IT-компании (Apple), которая очень переоценена и имеет P/E =24,5. Она занимает более 30% в его портфеле!

Его портфель строится по следующим принципам, которые расширяют подход Грэма:

- Вложение в «понятные» для инвесторов компании. Например, Coca-Cola – потому что сам любит его пить.

- Рентабельность собственного капитала и маржа чистой прибыли высокие.

- Компания должна постоянно расти в прибыли.

- У компании есть потенциал для роста и масштабирования в своем секторе.

- Собственники компании имеют положительную репутацию.

Когда работает стратегия стоимостного инвестирования?

На 100% стратегия стоимостного инвестирования себя показывает во время кризиса. В периоды кризиса акции распродаются, потому что деньги и наличность получают больший приоритет. Падение во время кризиса, как правило, охватывает все компании и маленькие и большие. В результате, стоимость на рынке оказывается меньше чем стоимость имущества, которое они отражают.

Кризис – прекрасное время для вложения и местами беспроигрышная стратегия. Именно во время кризиса создаются многомиллиардные капиталы.

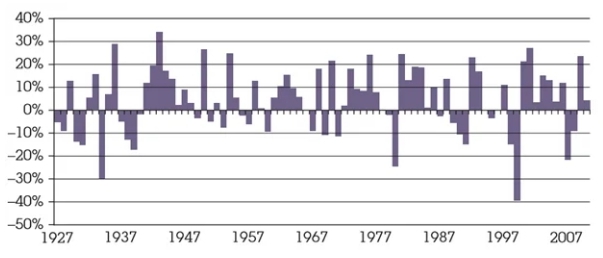

Исследование Фамы и Френча о влиянии мультипликатора P/B на цену

В 90-е годы Ю. Фама и К. Френч провели исследование влияния коэффициента BTM (балансовая стоимость к цене B/P, обратный мультипликатору P/B) на изменения стоимости акций компании. В анализе были использованы американские акции с 1963 – 1990 года, торгуемы на NYSE. В результате были получены интересные закономерности

На гистограмме показаны разницы между доходностью акций, отобранных на основе стоимостного анализа (P/B) и акций роста ↓

В результате более дешевые акции малых компаний, имеющие более высокие значения внутренней стоимости, показали 21% среднегодовую доходность. Тогда как акции крупных компаний роста показали доходность в 8%.

Френч и Фама также отметили, что дешевые акции имели низкий коэффициент «бета» (β) – отражающий рыночный риск, тогда как дорогие акции имели высокий коэффициент рыночного риска. Более подробно про коэффициент бета читайте в статье: → Коэффициент бета. Формула расчета в Excel. Современные модификации

Портрет недооцененной компании и компании роста по Френч и Фама

Рассмотрим, какие факторы определяют малые компании с потенциалом роста и крупные – переоценённые рынком. Как видно, они имеют прямо противоположные значения коэффициентов стоимости, эффективности производства, продаж и т.д.

| Малые компания | Крупные компании |

| 1. Высокое значение BTM (низкое P/B).

2. Низкое значение P/E (Капитализация / Чистой прибыли). 3. Низкая рентабельность капитала (ROE) и активов (ROA). 4. Медленный рост продаж. 5. Выплачивают дивиденды

|

1. Низкое значение BTM (высокое P/B).

2. Высокое значение P/E 3. Большая рентабельность ROE, ROA 4. Экспоненциальный рост прибыли 5. Увеличение продаж, доли рынка 6. Не выплачивают дивиденды |

Как определяется величина компании?

Размер компании определяется по анализируемой выборке компаний, расчетом всех возможных значений капитализаций и нахождение среднего значения. Этот критерий делит на две группы по размеру: малые и большие.

Результаты эксперимента

Малые недооценненные компании показали более высокую доходность, чем компании роста, но в тоже время стандартное отклонение доходностей (волатильность, риск) было у них выше. Результатом их исследования стало появления трехфакторной модели CAPM, которая говорит, что доходность акций (активов) определяет: рыночный риск, значение BTM (B/P) и размер компании.

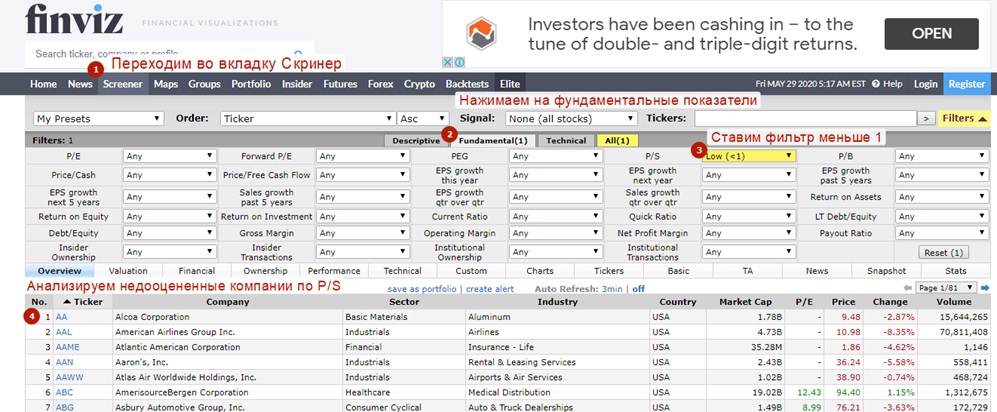

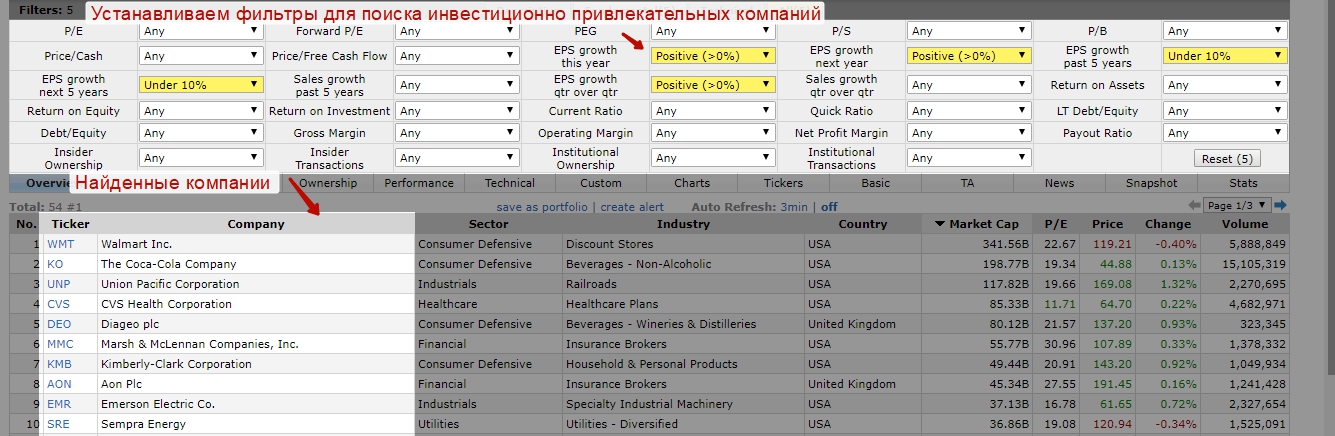

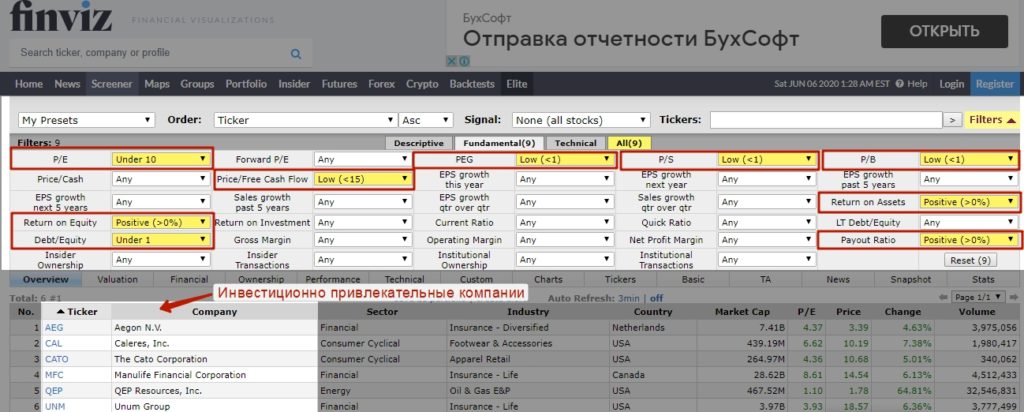

Где посмотреть мультипликаторы. Как оценить акции?

Оперативно оценить компании по фундаментальным показателям можно с помощью сервиса Finviz.com. На рисунке ниже я показал применение всех разобранных мультипликаторов на практике оценки недооцененных акций. Были выставлены жесткие условия по нормативным значениям. В результате отразились компании, удовлетворяющие требованиям фильтров.

Возьмем компанию CAL, занимающуюся производством обуви и аксессуаров. Если посмотреть график цены, то цена находится на минимуме за последние 9 лет. Это сильный признак для того чтобы рассмотреть включить ее в инвестиционный портфель. Оценка финансовых показателей и технических (на каких ценовых уровнях находится акция) позволяют принять решение о вложении в акцию.

Преимущества и недостатки стоимостного инвестирования

(+) Высокая доходность. Метод позволяет найти акции компаний, которые в перспективе 3-10 лет могут дать доходность выше среднерыночной.

(-) Трудоемко. Необходимо проанализировать довольно много компаний, чтобы найти инвестиционно-привлекательные.

(-) Длительный цикл инвестиций. Ожидать, что компания будет оценена справедливо рынком можно довольно долго. Российский рынок уже более 15 лет недооценен, но это не привлекло иностранных инвесторов для восстановления равновесия.

Выводы

Стоимостное инвестирование – представляет собой фундаментальный анализ финансовых, рыночных показателей компании и поиск тех, которые имеют потенциал роста в рыночной оценке. Применение только стоимостного инвестирования для поиска недооцененных акций недостаточно, необходимо также учитывать фазу развития компании, относительную стоимость на фондовом рынке, состояние экономики. Одним из лучших моментов применения стратегии стоимостного инвестирования является время кризиса, когда акции компаний обесцениваются, но в тоже время компании как имели оборудования, производства, инфраструктуру, кадровый потенциал так и имеют.

Для комплексной оценки компании необходимо оценивать мультипликаторы по различным группам: недооцененности на рынке (P/E, P/S или EV/S, PEG, EV/EBITDA), финансового состояния (D/E), прибыльности (ROA, ROE), дивидендной политики (DPR).