Разберем виды денежных потоков предприятия: экономический смысл показателей – чистый денежный поток (NCF) и свободный денежный поток, их формулу построения и практические примеры расчета.

- Чистый денежный поток. Экономический смысл

- Оценка значений показателя NCF

- Формула расчета чистого денежного потока

- Пример расчет чистого денежного потока

- Виды денежных потоков предприятия

- Свободный денежный поток фирмы и капитала FCFF, FCFE

- Использование денежных потоков в различных методах оценки инвестиционного проекта

Чистый денежный поток. Экономический смысл

Чистый денежный поток (англ. Net Cash Flow, Net Value, NCF, текущая стоимость) – является ключевым показателем инвестиционного анализа и показывает разницу между положительным и отрицательным денежным потоком за выбранный промежуток времени. Данный показатель определяет финансовое состояние предприятие и способность предприятия повышать свою стоимость и инвестиционную привлекательность. Чистый денежный поток представляет собой сумму денежного потока от операционной, финансовой и инвестиционной деятельности предприятия.

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут

Потребители показателя чистого денежного потока

Чистый денежный поток используется инвесторами, собственниками и кредиторами для оценки эффективности вложения в инвестиционный проект/предприятие. Значение показателя чистого денежного потока используется в оценке стоимости предприятии или инвестиционного проекта. Так как инвестиционные проекты могут иметь продолжительный срок реализации, то все будущие денежные потоки приводят к стоимости в настоящий момент времени (дисконтируют), в результате получается показатель NPV (Net Present Value). Если проект краткосрочный, то при расчете стоимости проекта на основе денежных потоков дисконтированием можно пренебречь.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Оценка значений показателя NCF

Чем выше значение чистого денежного потока, тем более инвестиционно привлекателен проект в глазах инвестора и кредитора.

|

NCF > 0 |

Инвестиционный проект привлекателен для осуществления вложения |

|

NCF ≤ 0 |

Инвестиционный проект не имеет денежных средств для увеличения стоимости и его необходимо отклонить |

|

NCF1 > NCF2 |

Инвестиционный проект (1) более привлекателен нежели (2) |

Формула расчета чистого денежного потока

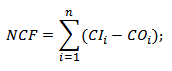

Рассмотрим две формулы расчета чистого денежного потока. Так чистый денежный поток рассчитывается как сумма всех денежных потоков и оттоков предприятия. И общую формулу можно представить в виде:

где:

где:

NCF – чистый денежный поток;

CI (Cash Inflow) – входящий денежный поток, имеющий положительный знак;

CO (Cash Outflow) – исходящий денежный поток с отрицательным знаком;

n – количество периодов оценки денежных потоков.

Распишем более подробно чистый денежный поток по видам деятельности предприятия в результате формула примет следующий вид:

![]() где:

где:

NCF – чистый денежный поток;

CFO – денежный поток от операционной деятельности;

CFF – денежный поток от финансовой деятельности;

CFI – денежный поток от инвестиционной деятельности.

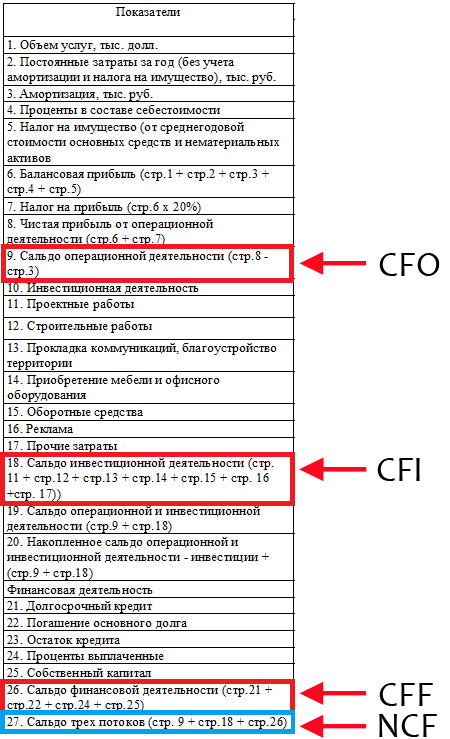

Пример расчет чистого денежного потока

Разберем на практике пример расчета чистого денежного потока. На рисунке ниже показан способ формирования денежных потоков от операционной деятельности, финансовой и инвестиционной.

Виды денежных потоков предприятия

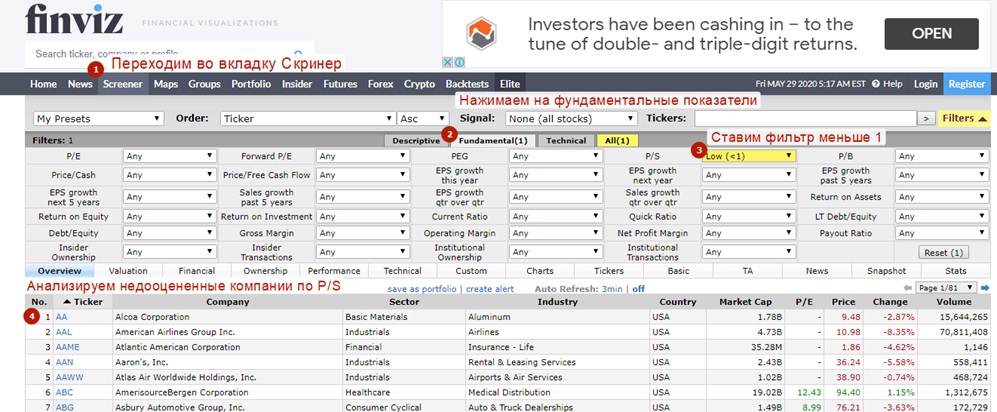

Все денежные потоки предприятия, которые формируют чистый денежный поток, можно разделить на несколько групп. Так в зависимости цели использования оценщиком выделяют следующие виды денежных потоков предприятия:

- FCFF – свободный денежный поток фирмы (активов). Используется в моделях оценки стоимости инвесторами и кредиторами;

- FCFE – свободный денежный поток от капитала. Используется в моделях оценки стоимости акционерами и собственниками предприятия.

Свободный денежный поток фирмы и капитала FCFF, FCFE

А. Дамодаран выделяет два вида свободных денежных потоков предприятия:

- Свободный денежный поток фирмы (Free Cash Flow to Firm, FCFF, FCF) – это денежный поток предприятия от ее операционной деятельности за исключением инвестиций в основной капитал. Свободный денежный поток фирмы зачастую называют просто свободный денежный поток, т.е. FCF = FCFF. Данный вид денежного потока показывает: сколько остается денежных средств у предприятия после вложения в капитальные активы. Данный поток создается активами предприятия и поэтому в практике его называют свободным денежным потоком от активов. FCFF используется инвесторами компании.

- Свободный денежный поток на собственный капитал (Free Cash Flow to Equity, FCFE) – это денежный поток предприятия только от собственного капитала предприятия. Данный денежный поток, как правило, используется акционерами компании.

Свободный денежный поток фирмы (FCFF) используется для оценки стоимости предприятия, тогда как свободный денежный поток на капитал (FCFE) используется для оценки акционерной стоимости. Главное отличие заключается в том, что FCFF оценивает все денежные потоки как собственного, так и заемного капитала, а FCFE оценивает денежные потоки только от собственного капитала.

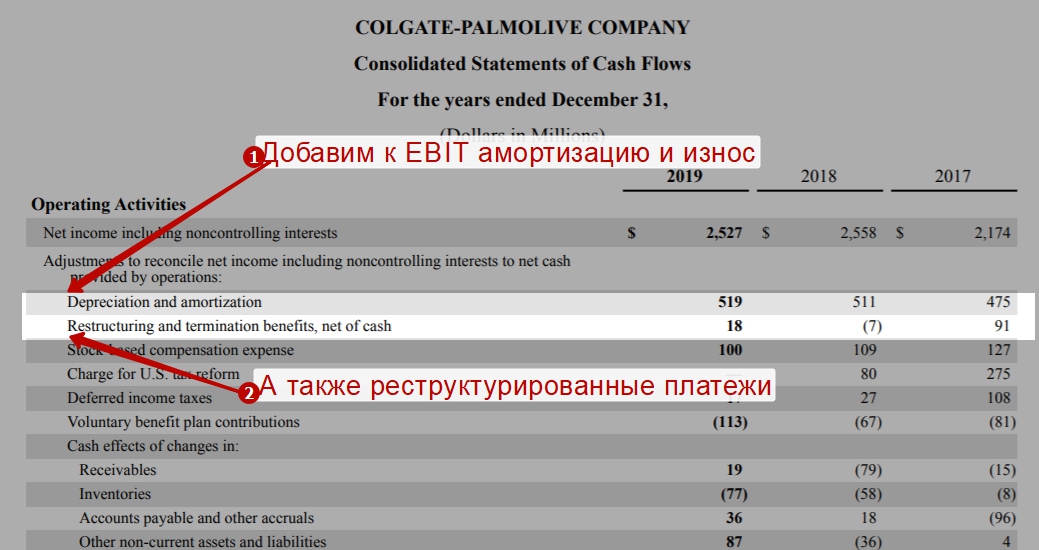

Формула расчета свободного денежного потока фирмы (FCFF)

![]()

где:

EBIT (Earnings Before Interest and Taxes) – прибыль до уплаты налогов и процентов;

Tax – процентная ставка налога на прибыль;

DA – амортизация материальных и нематериальных активов;

СNWC (Change in Net Working Capital) – изменение оборотного капитала, деньги потраченные на приобретение новых активов;

∆WCR – чистые капитальные затраты, которые также называются Capex (Capital Expenditure) .

Дж. Инглиш (2001 г.) предлагает вариацию формулы свободного денежного потока фирмы, которая выглядит следующим образом:

![]() где:

где:

CFO (Cash Flow from Operations) – денежный поток от операционной деятельности предприятия;

Interest expensive – процентные расходы;

Tax – процентная ставка налога на прибыль;

CFI – денежный поток от инвестиционной деятельности.

Формула расчета свободного денежного потока от капитала (FCFE)

Формула оцени свободного денежного потока капитала имеет следующий вид:

![]()

где:

NI (Net Income) – чистая прибыль предприятия;

DA – амортизация материальных и нематериальных активов;

∆WCR – чистые капитальные затраты, которые также называются Capex (Capital Expenditure);

Investment – размер осуществляемых инвестиций;

Net borrowing – разница между погашенными и полученными кредитами.

Использование денежных потоков в различных методах оценки инвестиционного проекта

Денежные потоки используются в инвестиционном анализе для оценки различных показателей эффективности проекта. Рассмотрим основные три группы методов, которые строятся на любых видах денежных потоков (CF):

- Статистические методы оценки инвестиционных проектов

- Срок окупаемости инвестиционного проекта (PP, Payback Period)

- Рентабельность инвестиционного проекта (ARR, Accounting Rate of Return)

- Текущая стоимость (NV, Net Value)

- Динамические методы оценки инвестиционных проектов

- Чистый дисконтированный доход (NPV, Net Present Value)

- Внутренняя норма прибыли (IRR, Internal Rate of Return)

- Индекс прибыльности (PI, Profitability index)

- Эквивалент ежегодной ренты (NUS, Net Uniform Series)

- Чистая норма доходности (NRR, Net Rate of Return)

- Чистая будущая стоимость (NFV, Net Future Value)

- Дисконтированный срок окупаемости (DPP, Discounted Payback Period)

- Методы учитывающие дисконтирование и реинвестирование

- Модифицированная чистая норма рентабельности (MNPV, Modified Net Rate of Return)

- Модифицированная норма прибыли (MIRR, Modified Internal Rate of Return)

- Модифицированный чистый дисконтированный доход (MNPV, Modified Present Value)

Более о методах оценки и практического расчета в Excel коэффициентов эффективности инвестиционных проектов вы можете узнать в статье: «6 методов оценки эффективности инвестиций в Excel. Пример расчета NPV, PP, DPP, IRR, ARR, PI«.

Во всех данных моделях оценки результативности проекта в основе лежат денежные потоки, на основе которых делается выводы о степени эффективности проекта. Как правило, инвесторы используют свободные денежные потоки фирмы (активов) для оценки данных коэффициентов. Включение в формулы расчета свободных денежных потоков от собственного капитала позволяет сделать акцент на оценку привлекательности проекта/предприятия для акционеров.

Резюме

В данной статье мы рассмотрели экономический смысл чистого денежного потока (NCF), показали, что данный показатель позволяет судить о степени инвестиционной привлекательности проекта. Рассмотрели различные подходы в расчете свободных денежных потоков, которые позволяет сделать акцент на оценку, как для инвесторов, так и для акционеров предприятия. Повышайте точность оценки инвестиционных проектов, с вами был Иван Жданов.

Автор: к.э.н. Жданов Иван Юрьевич

Добрый день!

Вопрос: Учитывается ли при расчете NPV в денежных потоках возврат займов, которые изначально привлекались под инвестиции в проект?