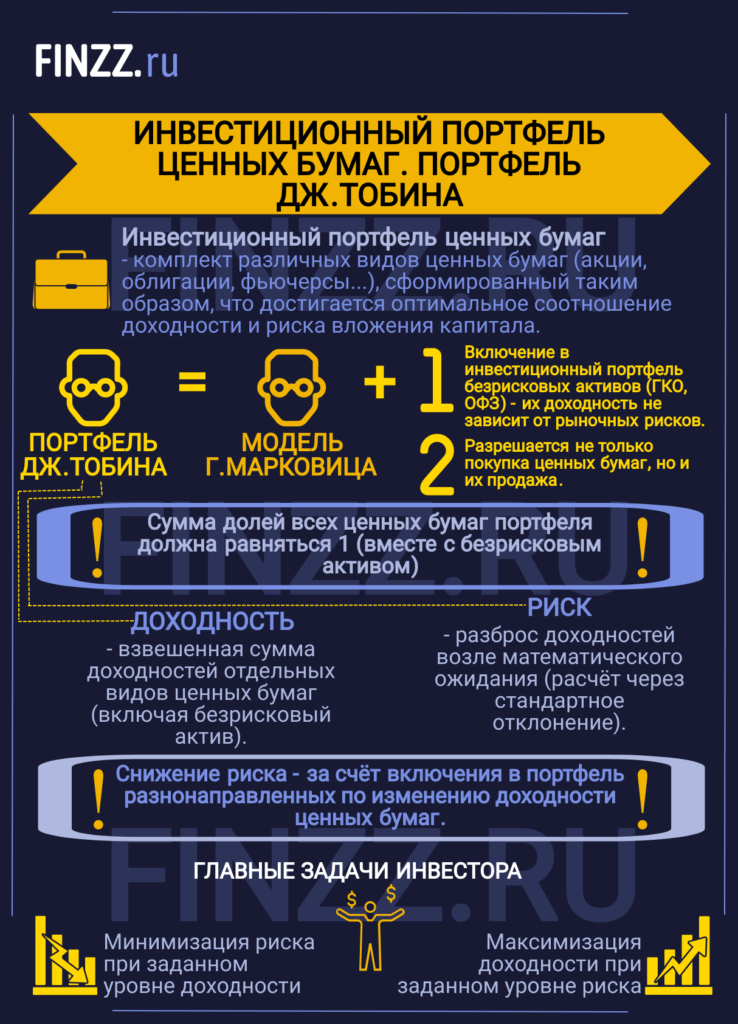

Поговорим об инвестиционном портфеле портфель ценных бумаг, построенный по модели экономиста Дж. Тобина. Данная модель явилась продолжением развития метода формирования оптимального инвестиционного портфеля Г. Марковица.

- Инвестиционный портфель ценных бумаг

- Инфографика: Инвестиционный портфель ценных бумаг. Портфель Дж. Тобина

- Инвестиционный портфель Дж. Тобина. Принципы построения

- Расчет доходности портфеля ценных бумаг в модели Тобина

- Расчет риска портфеля ценных бумаг

- Две ключевые задачи инвестиционного портфеля ценных бумаг

- Расчет инвестиционного портфеля ценных бумаг по модели Тобина в Excel

- Оптимизация инвестиционного портфеля ценных бумаг для минимального риска

- Оптимизация инвестиционного портфеля ценных бумаг для максимальной эффективности

Инвестиционный портфель ценных бумаг

Инвестиционный портфель ценных бумаг – представляет собой совокупность различных видов ценных бумаг (акции, облигации, фьючерсы и т.д.), выполняющая цели инвестора. Как правило, основная цель инвестора заключаются в достижении определенных соотношений доходности и риска вложения капитала. При группировке ценных бумаг в портфель происходит снижение уровня систематического (рыночного) риска.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Инфографика: Инвестиционный портфель ценных бумаг. Портфель Дж. Тобина

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут

|

★ Excel таблица для формирования инвестиционного портфеля ценных бумаг (рассчитай портфель за 1 минуту) + оценка риска и доходности |

|

★ Программа InvestRatio — расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Инвестиционный портфель Дж. Тобина. Принципы построения

Портфель Дж. Тобина строится аналогично модели Г. Марковица, но имеет два главных отличия:

- В инвестиционный портфель включаются безрисковые активы, доходность которых не зависит от рыночных рисков. К безрисковым активам относят государственные ценные бумаги (ГКО, ОФЗ) с максимальным уровнем надежности.

- В модели допускается не только покупка ценных бумаг в портфеле, но также и их продажа.

Ограничение на построение портфеля заключается в том, что сумма долей всех ценных бумаг портфеля должна равняться 1, вместе с безрисковым активом. Если вы хотите более подробно изучить построение инвестиционного портфеля Г. Марковица читайте статью: «Формирование инвестиционного портфеля Марковица в Excel«.

Расчет доходности портфеля ценных бумаг в модели Тобина

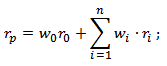

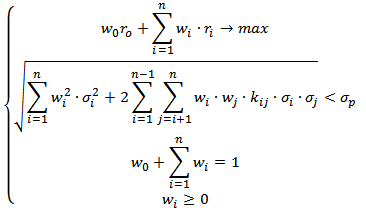

Доходность инвестиционного портфеля рассчитывается как взвешенная сумма доходностей отдельных видов ценных бумаг, включая безрисковый актив. Формула расчета доходности следующая:

где:

где:

rp – общая доходность инвестиционного портфеля;

wi – доля различных ценных бумаг в структуре портфеля;

wi – доля безрискового актива в структуре портфеля;

r0 – доходность безрискового актива;

ri – доходность ценных бумаг.

Расчет риска портфеля ценных бумаг

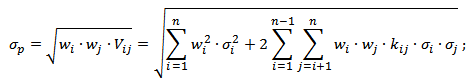

В модели Дж. Тобина для оценки риска портфеля ценных бумаг используется тот же подход, что и в модели Г. Марковица. Так как безрисковый актив максимально надежен, уровень риска его равен нулю. Формула расчета риска портфеля ценных бумаг будет иметь следующий вид:

где:

σp – общий риск инвестиционного портфеля;

σi – стандартное отклонение доходностей i-го ценной бумаги;

kij – коэффициент корреляции между I,j-м ценной бумагой;

wi – доля ценных бумаг в инвестиционном портфеле;

Vij – ковариация доходностей i-й и j-й ценной бумаги;

n – суммарное количество видов ценных бумаг в портфеле.

Следует заметить, что снижение общего риска портфеля происходит из-за включения в портфель разнонаправленных по изменению доходности ценных бумаг. То есть коэффициент корреляции между доходностями таких ценных бумаг отрицателен, в долгосрочной перспективе это позволяет снизить рыночный риск портфеля.

|

★ Программа InvestRatio — расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Две ключевые задачи инвестиционного портфеля ценных бумаг

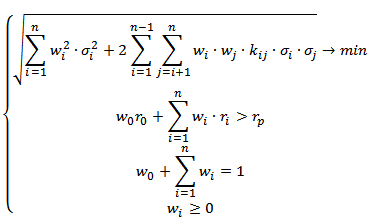

При составлении портфеля инвестор решает две задачи: минимизация риска портфеля при заданном уровне доходности и максимизация доходности (эффективности) портфеля при заданном уровне риска. Целью данных оптимизационных задач является определение структуры инвестиционного портфеля ценных бумаг, при котором выполняются заданные условия. В таблице ниже показан математический вид оптимизационной задачи, для расчета весов инвестиционного портфеля по модели Дж. Тобина.

| Портфель Тобина минимального риска | Портфель Тобина максимальной эффективности |

|

|

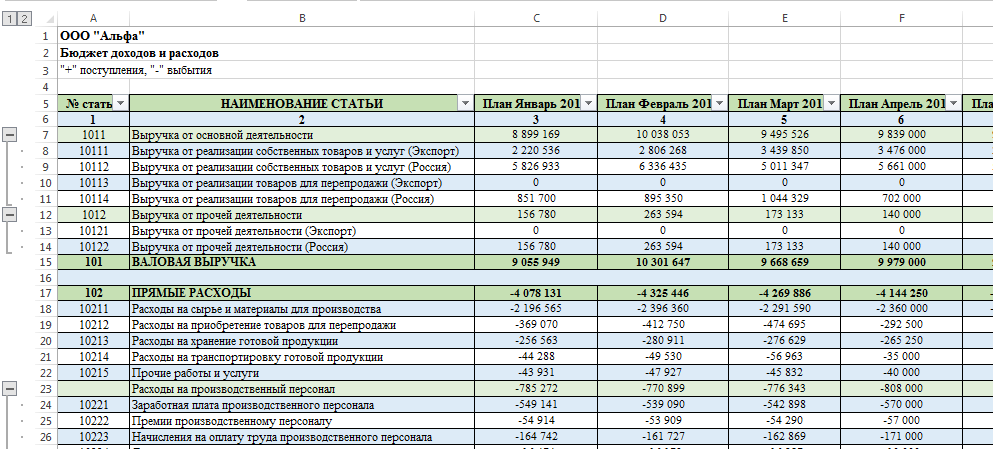

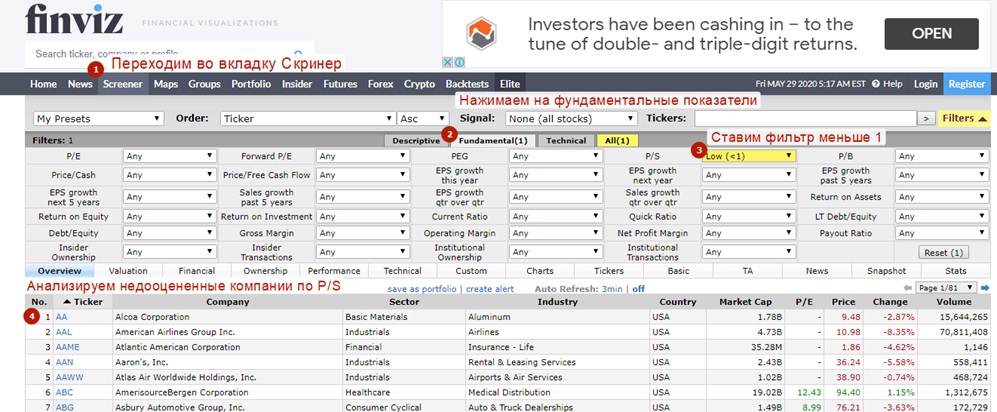

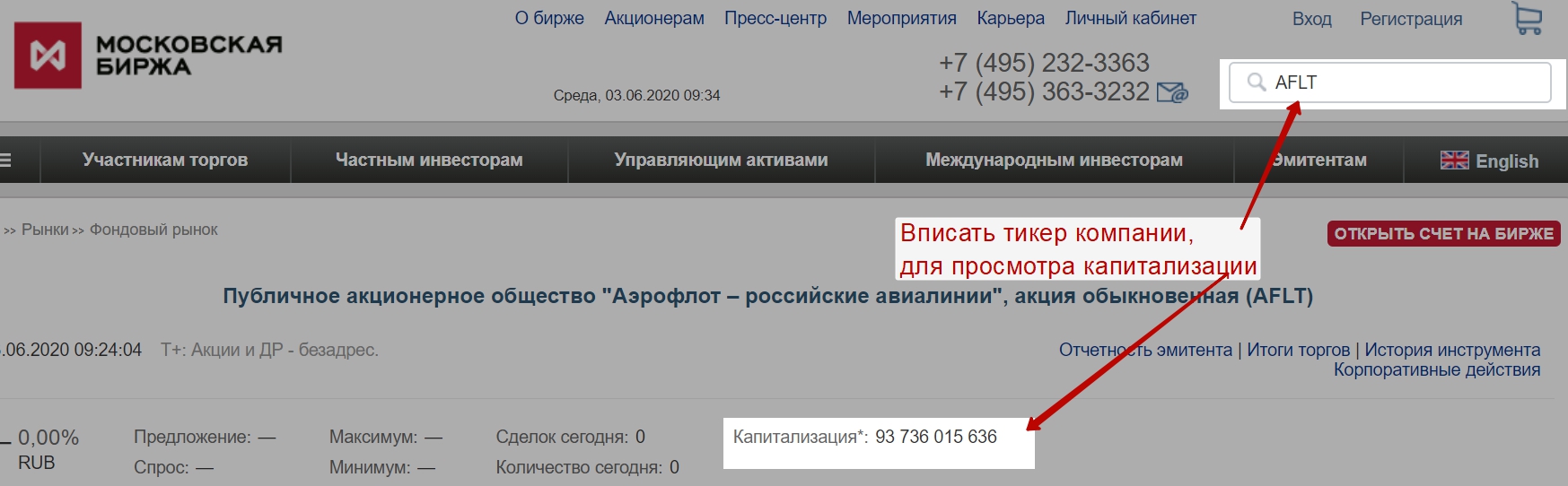

Расчет инвестиционного портфеля ценных бумаг по модели Тобина в Excel

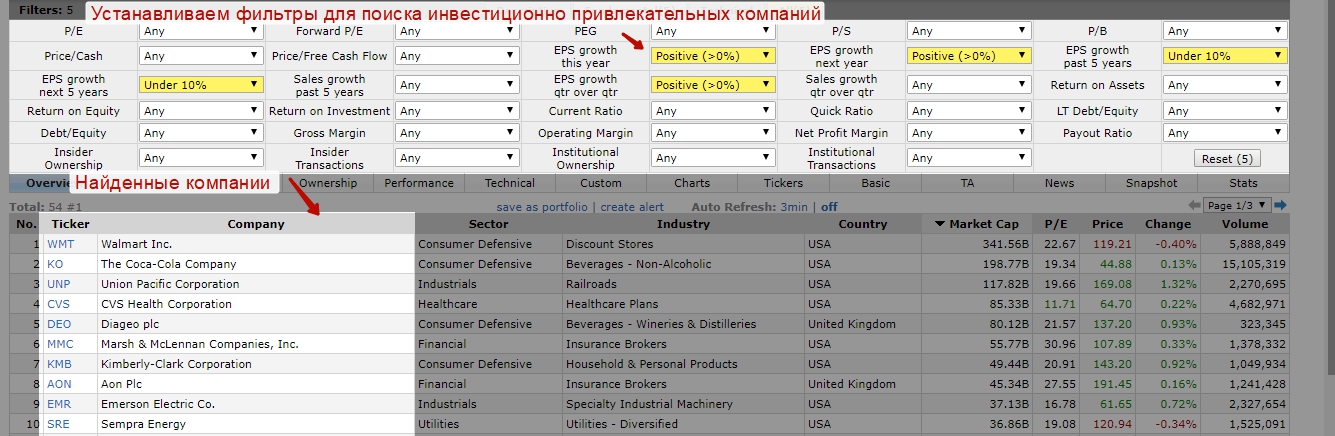

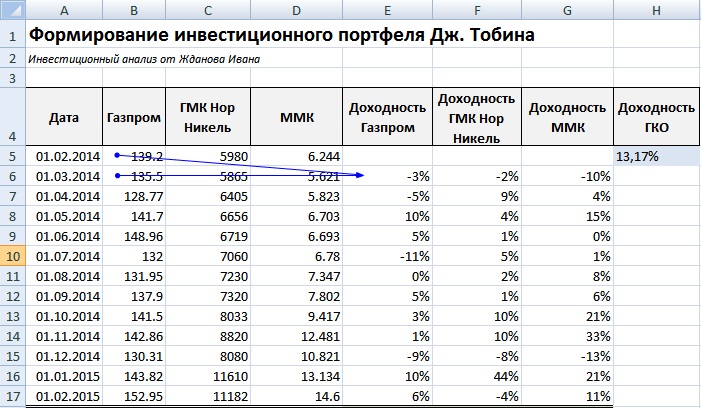

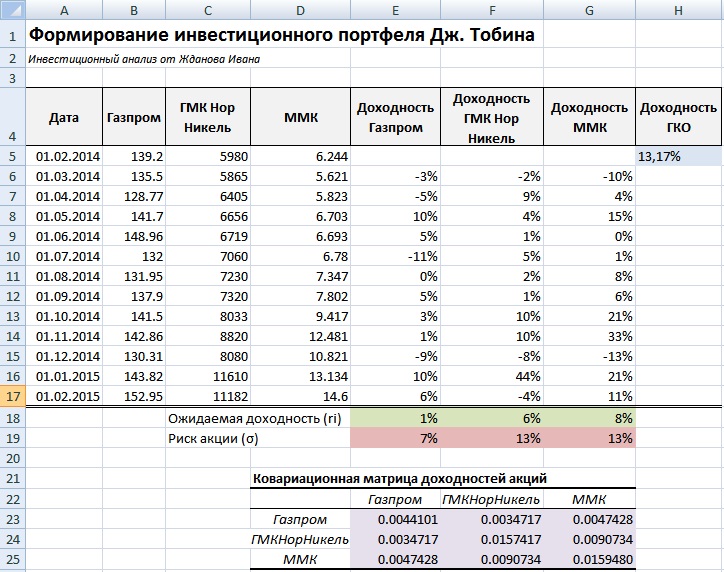

Рассмотрим на примере расчет инвестиционного портфеля ценных бумаг по модели Тобина. Для этого необходимо загрузить котировки ценных бумаг (можно с сервиса Финам.ру). Была получена стоимость обыкновенных акции: ОАО «Газпром», ОАО «ГМКНорНикель», ОАО «Магнитогорский металлургический комбинат» за период 1 февраля 2014 – 1 февраля 2015 года. Можно заметить, что при выборе ценных бумаг следует воспользоваться принципом диверсификации, который заключается в распределении капитала между ценными бумагами компаний различных отраслей и видов деятельности. Так же был взят безрисковый актив — государственные корпоративные облигации, на февраль 2015 года доходность, по которым составляет 13,17% годовых. На рисунке ниже отражена стоимость ценных бумаг.

На следующем этапе необходимо рассчитать доходность ценных бумаг, для этого применим формулы в Excel, представленные ниже. Помимо ценных бумаг в портфель будет включен безрисковый актив – государственные краткосрочные облигации, доходность которых можно получить с официального сайта ЦБ РФ.

Доходность Газпром =(B6-B5)/B5

Доходность ГМКНорНикель =(C6-C5)/C5

Доходность ММК =(D6-D5)/D5

Годовая доходность ГКО = 13,17%

Ежемесячная доходность ГКО = 1,1%

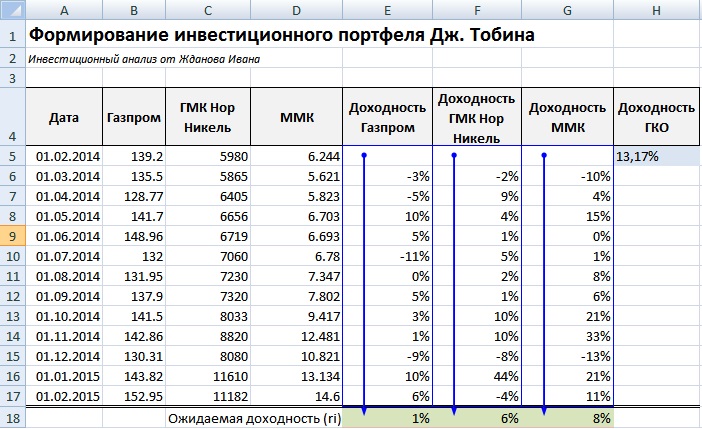

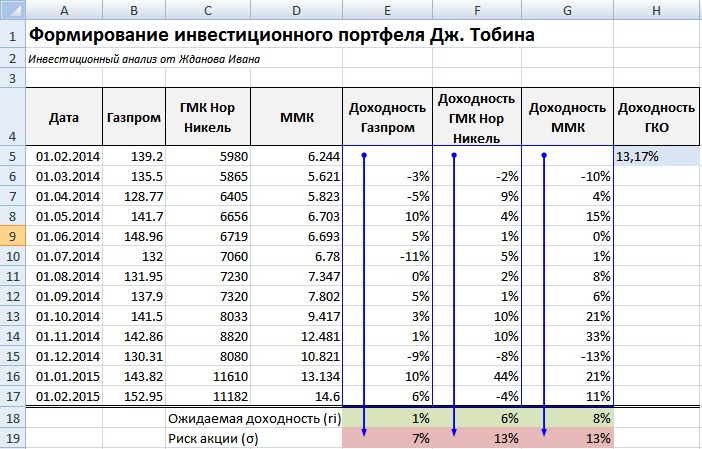

Расчет доходности всего инвестиционного портфеля состоит из оценки доходности каждой ценной бумаги, входящей в него. Оценка будущей доходности ценной бумаги осуществляется с помощью определения математического ожидания. Для этого рассчитывается среднеарифметическое значение всех доходностей за выбранный период времени по формулам в Excel:

Доходность акций Газпром =СРЗНАЧ(E5:E17)

Доходность акций ГМКНорНикель =СРЗНАЧ(F5:F17)

Доходность акций ММК =СРЗНАЧ(G5:G17)

Риск всего портфеля определяется через оценку изменчивости доходности каждой акции и их взаимной корреляции. Для начала оценим риск каждой ценной бумаги через стандартное отклонение от средней доходности. Формулы расчета риска ценных бумаг представлены ниже:

Риск акций Газпром =СТАНДОТКЛОН(E5:E17)

Риск акций ГМКНорНикель =СТАНДОТКЛОН(F5:F17)

Риск акций ММК =СТАНДОТКЛОН(G5:G17)

После оценки риска каждой акции необходимо оценить риск и доходность всего портфеля. Оценка риска портфеля ценных бумаг будет представлять собой взвешенное произведение ковариаций доходностей ценных бумаг (аналитическая формула была представлена выше).

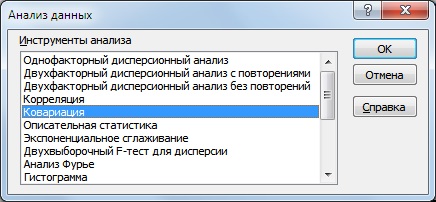

Рассчитаем ковариационную матрицу доходностей акций, для этого воспользуемся надстройкой в Excel «Ковариация» (Главное меню → «Данные» → «Анализ данных» → «Ковариация»). Ковариация отражает степень взаимозависимости статистических величин.

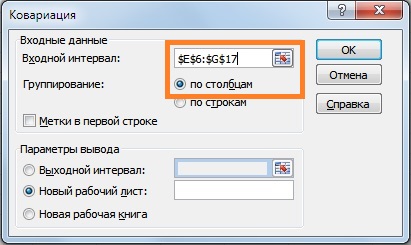

Заполним в открывшейся форме «входной интервал» и выберем опцию по столбцам, так как доходности акций изменяются по столбцам.

В итоге мы получим ковариацию между доходностями акций, представленную на рисунке ниже.

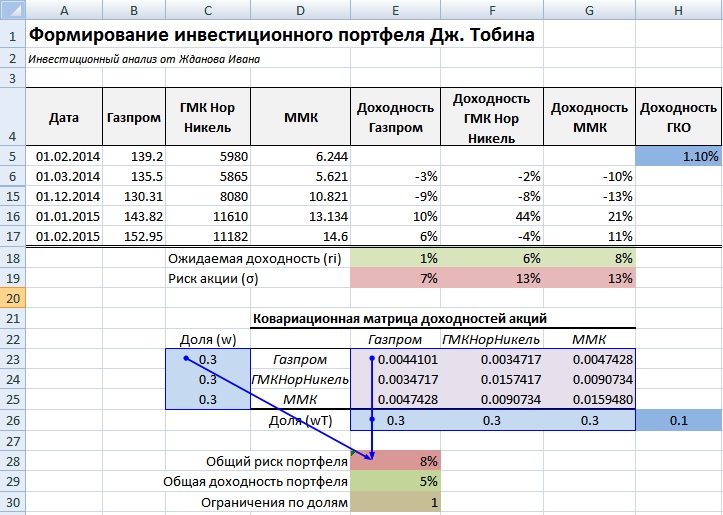

Рассчитаем доходность инвестиционного портфеля в целом, для этого определим первоначальные доли в нашем еще неоптимизированном портфеле: 0.3, 0.3, 0.3 и 0.1 у Газпрома, ГМКНорНикель, ММК и ГКО. Для расчета в Excel необходимо составить транспонированную матрицу весов акций в портфеле (Tw). Общая доходность портфеля представляет собой взвешенную сумму доходностей ценных бумаг и безрискового актива. К тому же сумма долей не должна превышать единицы. Общий риск и доходность портфеля, а также ограничение по долям рассчитывается по формулам:

Риск портфеля акций =КОРЕНЬ(МУМНОЖ(МУМНОЖ(E26:G26;E23:G25);C23:C25))

Доходность инвестиционного портфеля =E18*E26+F18*F26+G26*G18+H5*H26

Ограничения по долям портфеля =СУММ(E26:H26)

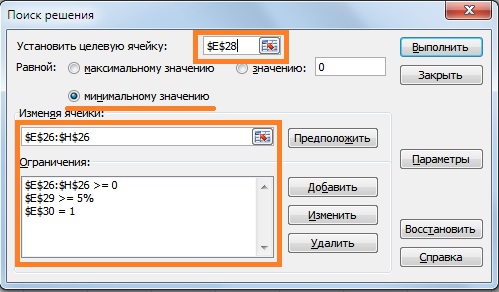

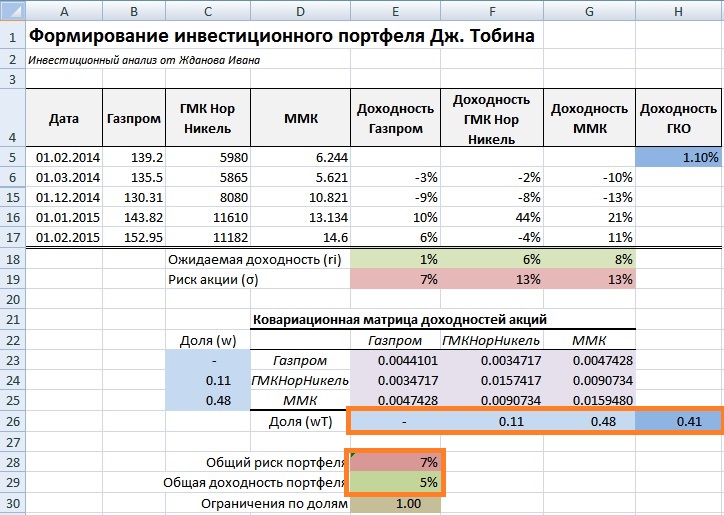

Оптимизация инвестиционного портфеля ценных бумаг для минимального риска

Оптимизация проводится с помощью надстройки «Поиск решений» (Главное меню Excel → «Данные» → «Поиск решений»). В открывшемся окне необходимо ввести целевые функции, которые будут максимизироваться или минимизироваться (доходность и риск). Далее выставляются ограничения по долям ценных бумаг. Портфель формируется за счет изменения долей ценных бумаг при соблюдении выставленных условий. Возьмем уровень минимальной требуемой доходности rp ≥ 5% и проведем оптимизацию портфеля.

Итоговый результат представлен на рисунке ниже. Как мы видим, доля ОАО «Газпром» составляет 0 , доля ОАО «ГМКНорНикель» 0.11, доля ОАО «ММК» 0.48 и доля ГКО 0.41. Общий риск составил 7% при доходности портфеля в 5%.

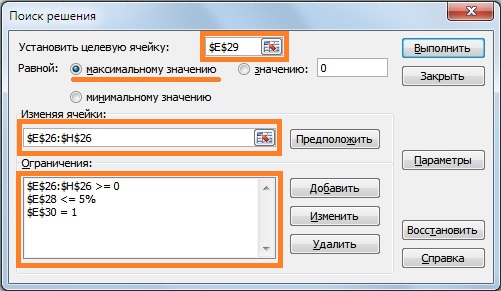

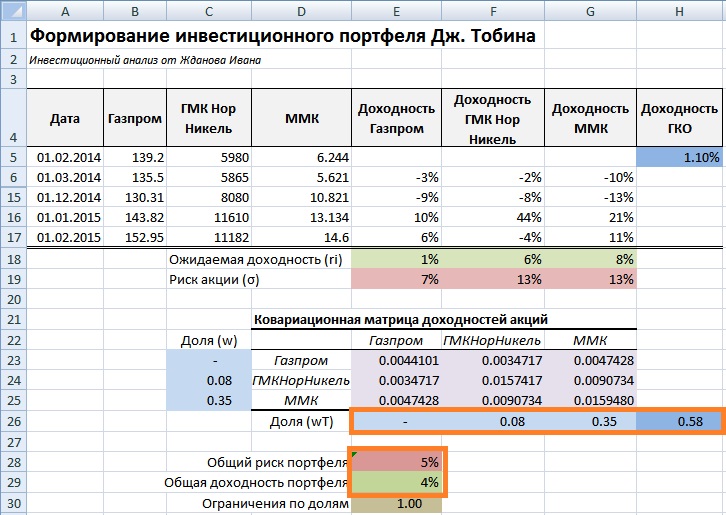

Оптимизация инвестиционного портфеля ценных бумаг для максимальной эффективности

Вторая задача портфельного инвестирования заключается в определении такой структуры портфеля, при котором инвестиционный портфель имеет максимальный уровень доходности при заданном уровне риска. Для решения поставленной задачи воспользуемся надстройкой в Excel «Поиск решений». В ячейке целевой функции устанавливается ссылка на формулу доходности портфеля. Необходимо установить флажок на опции «максимальному значению», для максимизации целевой ячейки при изменении долей акций и актива. Также следует указать ограничения на доли и на уровень риска портфеля. Максимальный уровень риска возьмем σp≤5%.

Результат имеет следующий вид, представленный ниже. Доля акций ОАО «Газпром» составила 0, доля акций ОАО «ГМКНорНикель» 8%, доля акций ОАО «ММК» 35% и доля безрискового актива 58%. Общий уровень портфеля не превысил ограничения в 5% и доходность составила 4%.

Модель Дж. Тобина позволяет учесть не только ценные бумаги, но и безрисковые активы к которым можно отнести государственные ценные бумаги (ГКО, ОФЗ) и различные облигационные выпуски высоконадежных эмитентов. Портфель Тобина расширяет возможности составления портфеля не только из акций, но и из облигаций, недвижимости и других безрисковых активов.

|

★ Программа InvestRatio — расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Резюме

Портфель Дж. Тобина является разновидностью модели инвестиционного портфеля Г. Марковица. Модель Тобина позволяет учесть в формировании портфеля безрисковые активы: государственные облигации, облигации высоконадежных эмитентов (евробонгды) и недвижимость. Оценка риска и доходности имеет ряд недостатков: сложность прогнозирования будущей доходности ценных бумаг на основании только изменения цены. Данные недостатки решаются с помощью многофакторных методов прогнозирования риска и доходности.

Автор: к.э.н. Жданов Иван Юрьевич