Дивиденды — это и часть прибыли, полученной организацией и компанией, которая распределяется между владельцами ее акций или ценных бумаг. Полученная прибыль направляется компанией либо на реинвестирование, либо на выплату акционерам и инвесторам. На реинвестирование направляют прибыль, как привило, молодые компании или компании роста. В IT секторе мало кто платит дивиденды инвесторам, т.к. основная доля прибыли идет на расширение и масштабирование.

Дивидендные компании привлекает инвесторов по нескольким причинам:

- Во-первых, акции таких компаний более активно растут.

- Во-вторых, возможность получить доходность за довольно короткий промежуток времени.

Следует помнить, если компания имеет убытки, то как правило, дивиденды не выплачиваются.

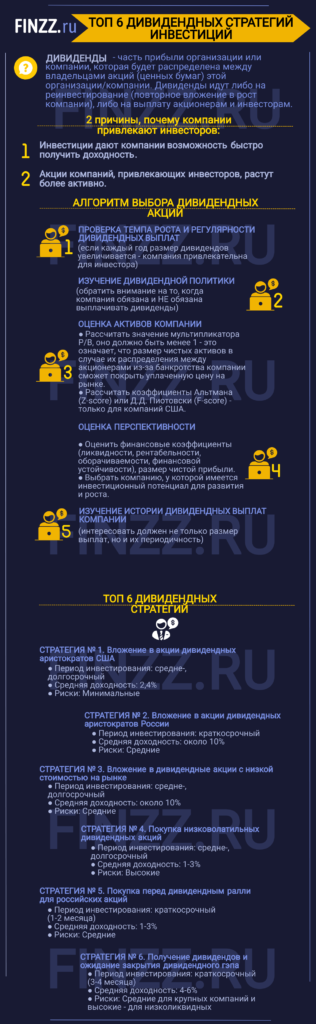

- Инфографика: ТОП 6 дивидендных стратегий инвестиций

- Как выбрать дивидендные акции (алгоритм)

- Стратегия №1. Вложение акций в дивидендных аристократов США

- Стратегия 1.1. Вложение в ТОП 5 дивидендных аристократов США с максимальной доходности

- Стратегия №2. Вложение акций в дивидендных аристократов России

- Стратегия №3. Вложение в дивидендные акции с низкой стоимостью на рынке

- Стратегия №4. Покупка низковолатильных дивидендных акций

- Стратегия №5. Покупка перед дивидендным ралли для российских акций

- Стратегия №6. Получение дивидендов и ожидание закрытия дивидендного гэпа

- Стратегия №6.1. Покупка акций после дивидендного «гэпа»

Инфографика: ТОП 6 дивидендных стратегий инвестиций

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Как выбрать дивидендные акции (алгоритм)

Определим пошаговую инструкцию, как проанализировать дивидендные компании:

- Регулярность и темп роста. Повышение каждый год размера дивидендов хороший знак для инвесторов. Отечественные компании, не имеют устойчивого темпа роста выплат. Дивиденды увеличивают только крупные: Сбербанк, Новатек, Лукойл и др.

- Изучение дивидендной политики. Необходимо посмотреть, когда компания обязана, а когда нет платить дивиденды.

- Оценка активов компании. Необходимо оценить риск банкротства. Ведь если компания будет ликвидирована, то выплат уже не будет. Для этого оцениваем коэффициент P/B (Price/Book Value) см. → мультипликаторв P/B. Формула. Норматив. Его значение должно быть меньше 1. То есть размер чистых активов, который в случае банкротства будет распределен между акционерами, покроет заплаченную цену на рынке. Для американских компаний можно рассчитать коэффициент Альтмана (Z-score) или показатель Д.Д. Пиотовски (F-score). См.→ коэффициент Альтмана (Z-score). Формула. Пример расчета.

- Оценка перспективности. Вкладываем в компанию, которая имеет инвестиционный потенциал для развития и роста. Для этого оцениваем финансовые коэффициенты: ликвидности, рентабельности, оборачиваемости, финансовой устойчивости. Одним из обобщающих показателей финансовой успешности компании является размер ее чистой прибыли (см. → чистая прибыль. Виды. Формула).

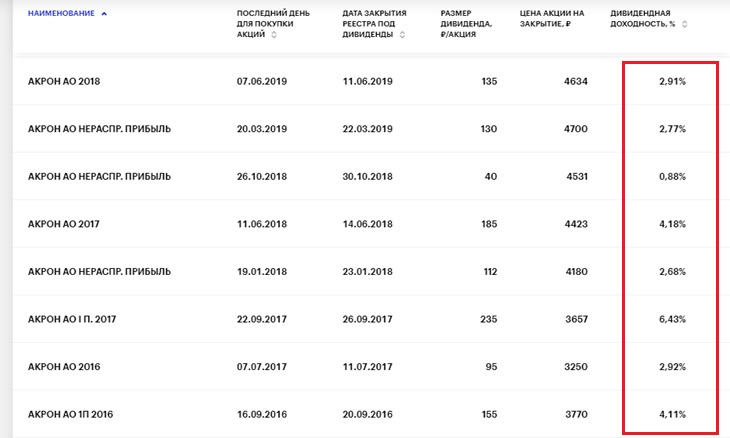

- История дивидендных выплат компании. Здесь необходимо определить какого размера были выплаты, и с какой периодичностью. Наличие устойчивых дивидендных выплат хороший знак. На рисунке показаны размеры дивидендных выплат по АКРОН за последние года. Мы видим, что компания устойчиво платит и средняя доходность составляет 2-4%.

Такая динамика способствует созданию около компании лояльных инвесторов, которые повышают рыночную стоимость компании. Отечественные предприятия имеют более рваную периодичность выплат, чем американские. В США, Канаде есть компании, регулярно выплачивающие дивиденды уже более 50 лет с ежегодным ростом их размера. Их называют «дивидендными аристократами», о том, как найти их читайте в статье: → 64 дивидендных аристократа США (список).

Стратегия №1. Вложение акций в дивидендных аристократов США

Период инвестирования: среднесрочный, долгосрочный

Средняя доходность: 2,4%

Риски: минимальные

Дивидендные аристократы (англ: dividend aristocrats) – компании, платящие дивидендные выплаты регулярно в течение более 25 лет, постоянно увеличивая их размер. В дивидендной политике многих американских компаний стоят жесткие условия по выплатам дивидендов для повышения инвестиционной привлекательности. Весь их менеджмент зачастую имеет нацеленность на повышение стоимости компании и если дивиденды ее повышают, то компании активно их выплачивают. Так по коэффициенту Payback ratio, есть предприятия, которые выплачивают больше 100% прибыли. Это возможно из-за того что для выплат компания занимает средства.

Отечественные предприятия не придерживаются такой практики и достаточно нерегулярно выплачивают. В отечественной стратегии управления нет принципов VBM (Value Based Management) и нацеленности на рост стоимости бизнеса.

Я рассчитал среднюю доходность по 64 дивидендных аристократа США, входящие в индекс S&P 500, она составила 2,4% годовых. Например, это такие гиганты как: AbbVie Inc. (ABBV) 47 лет выплат и доходность 5,5%, Amcor (AMCR) 25 лет выплат, доходность 2,2%, Coca-Cola (KO), 57 лет регулярных выплат и доходность 2,7% и др.

Несмотря на небольшую доходность, стратегия вложения в акции таких компаний имеет повышенную надежность, т.к. большинство компаний являются монополистами своей отрасли или занимают доминирующее положение. Зачастую эти компании имеют так называемый «экономический ров», термин который ввел У. Баффет. Экономический ров – это особые условия, ограждающие компанию от конкурентов: патенты, лицензии, бренд, монопольность и др. Это позволяет им долгое время существовать и удерживать лидерство.

Вложение в дивидендных аристократов приносит не только курсовой рост, но также и дает регулярные дивиденды. На рисунке ниже показан график доходности от вложения в индекс S&P 500 и инвестиционный портфель, сформированный из дивидендных аристократов.

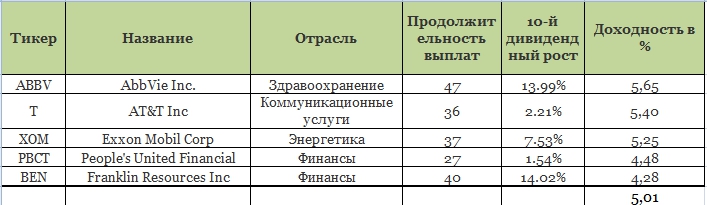

Стратегия 1.1. Вложение в ТОП 5 дивидендных аристократов США с максимальной доходности

Период инвестирования: среднесрочный, долгосрочный

Средняя доходность: 5%

Риски: минимальные

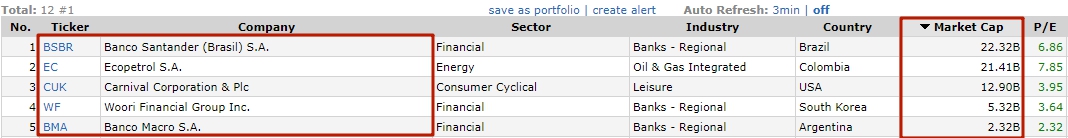

Один из вариантов модификации стратегии вложения в дивидендных аристократов США является инвестиции в пять предприятий с максимальной дивидендной доходностью. На рисунке ниже показана средняя доходность по 5-ти компаниям ↓

Средняя доходность инвестиций составит 5,01%. Также можно заметить, что инвестиционный портфель, составленный из этих компаний, достаточно диверсифицирован по отраслям.

Стратегия №2. Вложение акций в дивидендных аристократов России

Период инвестирования: краткосрочный

Средняя доходность: ~10%

Риски: средние

Отечественные компании попадают в класс дивидендных аристократов, если удовлетворяют ряду требований:

- Торгуются на московской бирже ММВБ.

- Регулярный рост дивидендных выплат в течение 5-ти лет.

Таких компаний немного: ЛУКОЙЛ, НОВАТЭК, ТГК-1, НЛМК, Татнефть.

| Тикер | Название компании | Доходность (за 2019 год) |

| LKOH | ЛУКОЙЛ | 10,2% |

| NVTK | НОВАТЭК | 3% |

| TGKA | ТГК-1 | 7,8% |

| NLMK | НЛМК | 12,8% |

| TATN | Татнефть | 11,2% |

Вложение в отечественные компании имеет большую доходность, но в тоже время они могут принять решение об отказе в выплате. Составить портфель из таких акций проще, чем из американских, в техническом плане. Ключевой риск вложения в такие акции – это возможность снижения стоимости компании на рынке и обесценивание. Это может заморозить деньги на долгий период и здесь дивиденды не покроют потерю в стоимости на рынке.

Стратегия №3. Вложение в дивидендные акции с низкой стоимостью на рынке

Период инвестирования: среднесрочный, долгосрочный

Средняя доходность: ~10%

Риски: средние

Включение в долгосрочный инвестиционный портфель акций, которые помимо роста котировок имеют дивидендные выплаты.

Точка входа – поиск дивидендных акций, которые показывают минимумы, при этом имеют устойчивые фундаментальные показатели.

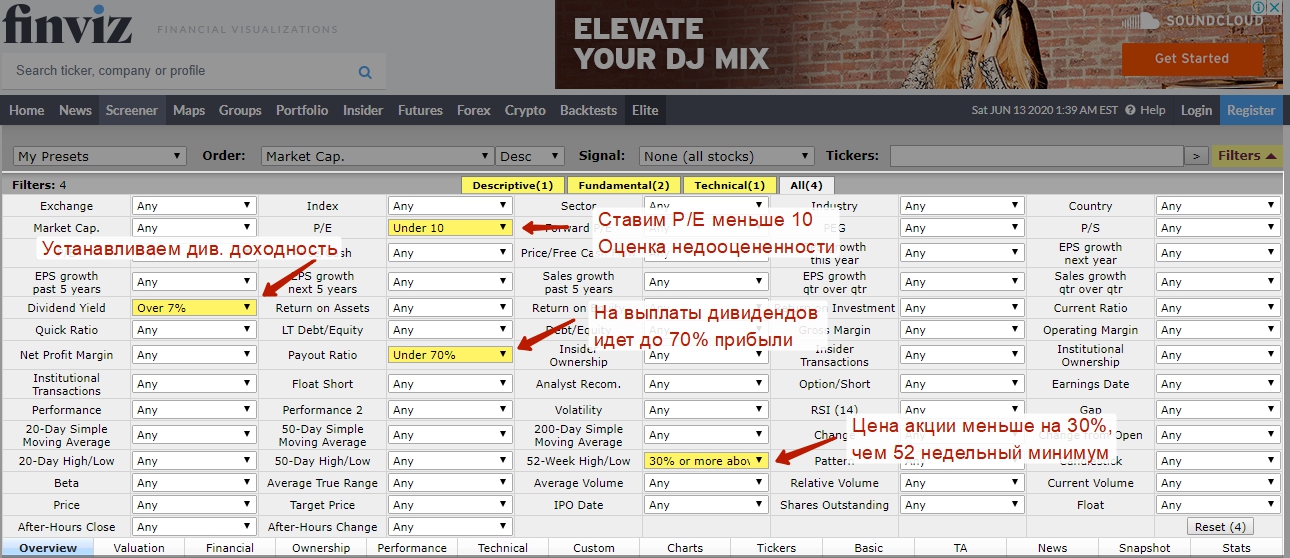

Для того чтобы найти такие акции, можно воспользоваться сервисом Finviz. Будем работать с вкладкой «Screener» и установим фильтр по размеру дивидендов Dividends Yields > 7% годовых. Компании должны быть недооценены, для этого ставим P/E <10 (см. → мультипликатор P/E. Формула. Нормативное значение).

Далее коэффициент Payout ratio устанавливаем в размере до 70%. Если на выплату идет слишком много, то компания в большей степени удовлетворяет интересы инвесторов, а не собственников. Это может привести к стагнации ее развития, снижения прибыли, конкурентоспособности и банкротству. Поэтому здесь важен баланс, между тем, что отдается инвесторам и что реинвестируется в бизнес.

Чтобы найти компании, которые находятся на ценовом «дне» воспользуемся фильтром 52 Week High/Low и установим значение меньше на 30% от минимума за последние 52 недели.

Далее я смотрю на компании, которые имеют максимальную капитализацию на рынке. Это позволяет отсечь компании, имеющие слабое влияние на рынке.

На последнем этапе, смотрим на движение цены акции, и есть ли сейчас удобная точка входа. Это можно определить по свечам («крест», «молот») и отскокам от границ канала.

Можно заметить что коэффициент P/B немного хуже нормы, я рекомендую, чтобы он был меньше 1, т.к. в случае банкротства капитала компании (имущества, активов) не хватит для того чтобы покрыть заплаченную на рынке цену.

Стратегия №4. Покупка низковолатильных дивидендных акций

Период инвестирования: среднесрочный, долгосрочный

Доходность: 1-3%

Риски: высокие

Эта стратегия частично походит на предыдущую, где инвестиции осуществляются в акции, достигшие своего «дна». Отличие в том, что задача найти не просто акцию с минимум цены, а найти акцию, цена которой меняется в боковом канале или имеет невыраженную динамику. Найти компанию, которая имела низкую волатильности и высокие выплаты достаточно сложно, т.к. всегда интерес к компании либо растет, либо падает.

На рисунке ниже показана акция Banco Bradesco (BBDO) изменяющая в боковом канале. Дивидендная доходность составляет 1,03%.

Риск вложения

Одним из рисков такого способа инвестирования – ежегодное снижение курсовой стоимости акции на размер дивидендов. Получается прибыль от такого вложения накапливаться не будет. На рисунке ниже показано вложение в компанию SLMBP SLM Corporation с дивидендами в 7%, что для рынка США достаточно высоко. Но можно заметить ежегодное снижение стоимости более чем 15%.

Поэтому не следует выбирать компанию только по размеру дивидендов, необходимо оценивать ее инвестиционную привлекательности как фундаментальную, так и техническую.

Стратегия №5. Покупка перед дивидендным ралли для российских акций

Период инвестирования: краткосрочный 1-2 месяца

Доходность: 1-3%

Риски: средние

Такая стратегия строится на том, что за один-два месяца до даты выплат дивидендов, акции таких компаний получают дополнительный интерес со стороны инвесторов. Это служит мощным драйвером роста стоимости акций. Как правило, эта стратегия применяется на развивающихся рынках капитала. В результате можно наблюдать рост до даты закрытия реестра.

На рисунке ниже показана динамика цены для Ленэнерго (LSNGP) перед дивидендными выплатами за 2 месяца (точка 1). Ближе к дате закрытия можно видеть экспоненциальный рост интереса и цены. В последние 1-2 дня часть инвесторов закрывают свою позицию (точка 2) и возникает просадка.

Последа даты закрытия реестра возникает «дивидендный гэп» – по размеру близкому к размеры дивидендов. Быстрое восстановление происходит, как правило, у крупных, ликвидных компаний из «голубых фишек» в растущем тренде. Для средних компаний закрытие может составлять 6-8 месяцев. На покупке акции после выплаты дивидендов строится следующая стратегия.

Стратегия №6. Получение дивидендов и ожидание закрытия дивидендного гэпа

Период инвестирования: краткосрочный 3-4 месяца

Доходность: 4-6%

Риски: средние для крупных компаний

высокие для низколиквидных

Стратегия заключается в покупке акции компании до закрытия реестра и получении фиксированной дивидендной доходности. Узнать даты закрытия реестров, можно узнать в дивидендном календаре. После даты закрытия, компания выплачивает обозначенные дивиденды. Доходность по ним может составлять 2-10% для отечественного рынка и 1-5% для американского. Но после выплаты на рынке возникает так называемый «дивидендный гэп» (разрыв между ценой, англ: Gap). Размер гэпа близок к величине дивидендных выплат. Поэтому стратегия заключается в получении выплаты и ожидании закрытия этого разрыва.

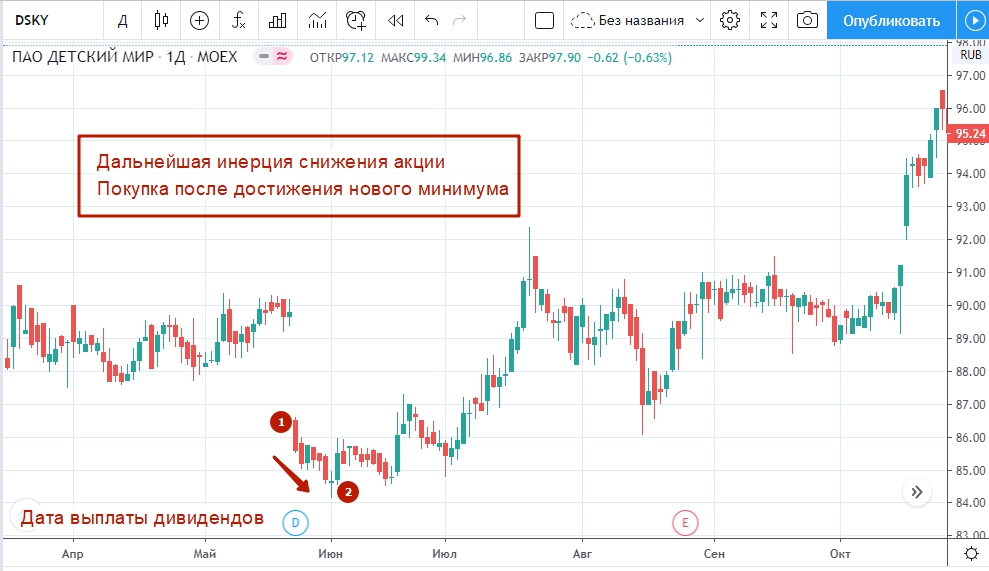

Рыночный гэп создает понижательный импульс для акции и некоторый период акция может продолжить снижаться.

Поэтому выбираем дивидендные акции в повышательном тренде. Тренд быстро можно определить по 20-ти дневной скользящей средней (MA, moving average). Если она находится над 50-ти дневной MA – это сигнал что преобладает растущий тренд, если было пересечение индикаторов, то тренд изменился.

На рисунке виден дивидендный гэп (разрыв цен и резкое снижение цены 1-2) и последующее восстановление в течение 2-3 месяцев. Восстановление характерно для ликвидных компаний, которые имеют устойчивые фундаментальные финансовые показатели и являются лидерами рынка.

Риски возникают в том, что не все дивидендные гэпы закрываются. Проведенное нами исследование показало, что каждый год есть российская компания, гэп который не закрылся уже более 5 лет. Долгое закрытие характерно для фондовых рынков с низкими объемами торгов и волатильностью.

Стратегия №6.1. Покупка акций после дивидендного «гэпа»

Период инвестирования: краткосрочный 3-4 месяца

Доходность: 4-6%

Риски: средние для крупных компаний

высокие для низколиквидных

Рыночный гэп создает понижательную динамику, и цена акции может еще снизиться. Любые сильные изменения на рынке долго не остаются без внимания инвесторов, и этот интерес влияет на рост цены. На рисунке ниже показана понижательная динамика после выплаты дивидендов до точки (2). Позиция ожидания более низкой цены, позволяет вложиться на волне закрытия гэпа.

Данная стратегия не подходит для малых и низковолатильных компаний в нисходящем тренде. Так как для них характерно дальнейшее снижение цены.

Выводы

Включение дивидендных акций в долгосрочные или среднесрочные инвестиционные портфели позволяют увеличить его доходность. Поэтому для консервативных инвесторов подойдет стратегия инвестирования в акции «дивидендных аристократов».

Краткосрочные стратегии, построенные на «дивидендном ралли» или «восстановлении гэпа» более спекулятивные, чем инвесторские. Понимание того как дивидендные выплаты влияют на характер цены акции важно для прогнозирования будущей прибыли.

Американские акции имеют большую надежность и регулярность платежей, чем российские. У отечественных акций доходность может достигать 10% и выше, тогда как для акций США в среднем 2-5%.

Автор: к.э.н. Жданов Иван