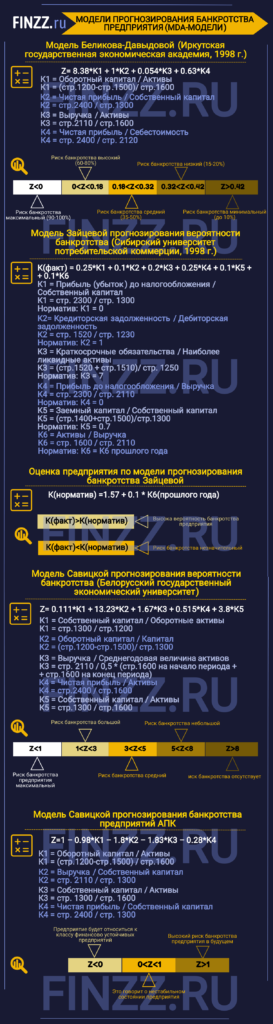

Разберем отечественные модели прогнозирования банкротства, построенные с помощью инструментария множественного дискриминантного анализа (MDA). В прошлой статье мы уже рассказывали о зарубежных моделях банкротства, которые были разработаны в США, Канаде и Великобритании. Российские ученые и эксперты также разрабатывали и разрабатывают свои интегральные модели для оценки и прогнозирования финансовой устойчивости предприятия.

- Инфографика: Модели прогнозирования банкротства предприятия (MDA-модели)

- Модели прогнозирования банкротства

- Модель Беликова-Давыдовой (Иркутская государственная экономическая академия, 1998 г.)

- Модель Зайцевой прогнозирования вероятности банкротства (Сибирский университет потребительской коммерции, 1998 г.)

- Оценка предприятия по модели прогнозирования банкротства Зайцевой

- Модель Савицкой прогнозирования вероятности банкротства (Белорусский государственный экономический университет)

- Оценка предприятия по модели прогнозирования банкротства Савицкой

- Модель Савицкой прогнозирования банкротства предприятий АПК

Инфографика: Модели прогнозирования банкротства предприятия (MDA-модели)

Напомню, что такое MDA-модели прогнозирования банкротства. Данные модели позволяют классифицировать наше анализируемое предприятие в один из двух классов (банкрот/ небанкрот). Если предприятие попадает в класс банкротов, то это означает, что высока вероятность того, что оно станет банкротом через 1 год (как правило, все MDA-модели делают прогнозный вывод на 1 год).

В сущности модели прогнозирования банкротства статистические регрессионные модели, построенные с использованием двух выборок: в первую входят предприятия ставшие банкротами, а во вторую предприятия, которые остались финансово устойчивыми.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Модели прогнозирования банкротства

Ниже приведу наиболее известные модели прогнозирования банкротства для отечественных предприятий и комментарии к ним. Все модели были построены с помощью множественного дискриминантного анализа, но на различных выборках предприятий, а также с использование различных финансовых коэффициентов.

Модель Беликова-Давыдовой (Иркутская государственная экономическая академия, 1998 г.)

Одна из первых отечественных моделей прогнозирования банкротства предприятия была предложена А.Ю. Беликовым в своей диссертации в 1998 году. Научным руководителем у него была Г.В. Давыдова. Поэтому более правильно называть эту модель оценки финансовой устойчивости предприятия – модель Беликова. Зачастую эту модель называют моделью ИГЭА. Регрессионная формула модели выглядит следующим образом:

Одна из первых отечественных моделей прогнозирования банкротства предприятия была предложена А.Ю. Беликовым в своей диссертации в 1998 году. Научным руководителем у него была Г.В. Давыдова. Поэтому более правильно называть эту модель оценки финансовой устойчивости предприятия – модель Беликова. Зачастую эту модель называют моделью ИГЭА. Регрессионная формула модели выглядит следующим образом:

Z= 8.38*K1 + 1*K2 + 0.054*K3 + 0.63*K4

|

Коэффициент |

Формула расчета |

Расчет по РСБУ |

|

К1 |

К1 = Оборотный капитал / Активы | (стр.1200-стр.1500)/ стр.1600 |

|

К2 |

К2=Чистая прибыль / Собственный капитал |

стр.2400 / стр.1300 |

|

К3 |

К3 = Выручка / Активы |

стр.2110 / стр.1600 |

| К4 | К4 = Чистая прибыль / Себестоимость |

стр. 2400 / стр. 2120 |

Примечание:

Коэффициент К1 в модели Беликова-Давыдовой взят из модели Альтмана, а финансовый коэффициент К3 использовался в модели банкротства Таффлера. Остальные финансовые коэффициенты ранее не использовались зарубежными авторами. Большое значение в определении банкротства предприятия по модели Беликова-Давыдовой имеет первый финансовый коэффициент (К1). Связано это с тем, что у него стоит удельный вес 8,38, что несравненно больше чем у остальных финансовых коэффициентов в модели. Модель была построена на выборке торговых предприятий, которые стали банкротами и остались финансово устойчивыми.

Оценка предприятия по модели прогнозирования банкротства ИГЭА

Если Z<0, риск банкротства максимальный (90-100%).

Если 0<Z<0.18, риск банкротства высокий (60-80%).

Если 0.18<Z<0.32, риск банкротства средний (35-50%).

Если 0.32<Z<0.42, риск банкротства низкий (15-20%).

Если Z>0.42, риск банкротства минимальный (до 10%).

Модель Зайцевой прогнозирования вероятности банкротства (Сибирский университет потребительской коммерции, 1998 г.)

Следующая модель прогнозирования вероятности банкротства была предложена профессором О.П. Зайцевой. Регрессионная формула расчета следующая:

Следующая модель прогнозирования вероятности банкротства была предложена профессором О.П. Зайцевой. Регрессионная формула расчета следующая:

Кфакт = 0.25*К1 + 0.1*К2 + 0.2*К3 + 0.25*К4 + 0.1*К5 + 0.1*К6

|

Коэффициент |

Формула расчета |

Расчет по РСБУ |

Норматив |

|

К1 |

К1 = Прибыль (убыток) до налогообложения / Собственный капитал | стр. 2300 / стр. 1300 |

К1 = 0 |

|

К2 |

К2= Кредиторская задолженность / Дебиторская задолженность |

стр. 1520 / стр. 1230 |

К2 = 1 |

|

К3 |

К3 = Краткосрочные обязательства / Наиболее ликвидные активы |

(стр.1520+стр1510)/ стр. 1250 |

К3 = 7 |

|

К4 |

К4 = Прибыль до налогообложения / Выручка |

стр. 2300 / стр. 2110 |

К4 = 0 |

|

К5 |

К5 =Заемный капитал / Собственный капитал |

(стр.1400+стр.1500)/стр.1300

|

К5 = 0,7 |

|

К6 |

К6 = Активы / Выручка |

стр. 1600 / стр. 2110 |

К6=К6 прошлого года |

Примечание:

Коэффициент К1 иногда называют коэффициентом убыточности предприятия. А коэффициент К3 является обратно противоположным коэффициенту абсолютной ликвидности. Финансовый коэффициент К4 в литературе называется коэффициентом финансового рычага или ливериджа, а также коэффициентом капитализации.

Оценка предприятия по модели прогнозирования банкротства Зайцевой

Для определения вероятности банкротства предприятия необходимо произвести сравнение фактическое значение интегрального показателя с нормативным. Кфакт сравнивается с Кнорматив. Нормативное значение Кнорматив рассчитывается по следующей формуле:

Кнорматив = 0.25 * 0 + 0.1 * 1 + 0.2 * 7 + 0.25 * 0 + 0.1 * 0.7 + 0.1 * К6прошлого года

Если все сократить, то получается:

Кнорматив =1.57 + 0.1 * К6прошлого года

Если Кфакт> Кнорматив, то высока вероятность банкротства предприятия. Если наоборот, то риск банкротства незначительный.

Модель Савицкой прогнозирования вероятности банкротства (Белорусский государственный экономический университет)

Модель построена на 200 производственных предприятиях за период 3 года. Формула расчета интегрального показателя следующая:

Модель построена на 200 производственных предприятиях за период 3 года. Формула расчета интегрального показателя следующая:

Z= 0.111*К1 + 13.23*К2 + 1.67*К3 + 0.515*К4 + 3.8*К5

|

Коэффициент |

Формула расчета |

Расчет по РСБУ |

|

К1 |

К1 = Собственный капитал / Оборотные активы |

стр.1300 / стр.1200 |

|

К2 |

К2= Оборотный капитал / Капитал |

(стр.1200-стр.1500)/ стр.1300 |

|

К3 |

К3 = Выручка / Среднегодовая величина активов |

стр. 2110 / 0,5 * (стр.1600на начало периода + стр.1600на конец периода) |

|

К4 |

К4 = Чистая прибыль / Активы | стр.2400/стр.1600 |

|

К5 |

К5 = Собственный капитал / Активы | стр.1300 / стр.1600 |

Примечание:

Коэффициент К3 называется коэффициентом оборачиваемости совокупного капитала. В формуле его расчета присутствует усредненное значение величины активов. Берутся значения активов на начало отчетного периода и конец периода и делятся на 2.

В регрессионном уравнении большой вес имеет К2 (13,2). На мой взгляд, это слишком большое значение удельного веса при коэффициенте, и оно может сильно искажать интегральное значение. Получается так, что остальные коэффициенты не сильно влияют интегральный расчет и, по сути, могут быть убраны из формулы.

Оценка предприятия по модели прогнозирования банкротства Савицкой

Z>8, риск банкротства отсутствует,

5<Z<8, риск банкротства небольшой,

3<Z<5, риск банкротства средний,

1<Z<3, риск банкротства большой,

Z<1, риск банкротства предприятия максимальный.

Модель Савицкой прогнозирования банкротства предприятий АПК

Вторая дискриминантная модель оценки финансового состояния предприятия созданная Г.В. Савицкой имеет следующий вид:

Z=1 — 0.98*K1 — 1.8*K2 — 1.83*K3 — 0.28*K4

|

Коэффициент |

Формула расчета |

Расчет по РСБУ |

|

К1 |

К1 = Оборотный капитал / Активы |

(стр.1200-стр.1500)/ стр.1600 |

|

К2 |

К3 = Выручка / Собственный капитал |

стр.2110 / стр. 1300 |

|

К3 |

К4 = Собственный капитал / Активы |

стр. 1300 / стр. 1600 |

|

К4 |

К5 = Чистая прибыль / Собственный капитал |

стр.2400/стр.1300 |

Примечание:

Коэффициент К1 также используется в модели Э. Альтмана и в модели ИГЭА. Коэффициент К3 также называется в литературе коэффициентом оборачиваемости собственного капитала. Коэффициент К5 – рентабельность собственного капитала (ROE).

Модель имеет нетипичную форму расчета, поскольку обычно составляющие модели складываются между собой.

Модель создана для прогнозирования банкротства сельскохозяйственных предприятий (АПК).

Помимо представленных двух моделей оценки риска банкротства предприятия Г.В. Савицкая предлагает использовать рейтингово-балльную систему оценку финансовой устойчивости предприятия.

Оценка предприятия по модели прогнозирования банкротства Савицкой

Если Z<0, то предприятие будет относиться к классу финансово устойчивых предприятий.

Если 0<Z<1, то это говорит о нестабильном состоянии предприятия.

Если Z>1, высокий риск банкротства предприятия в будущем.

⊕ читайте статью про модели оценки Украинских и Белорусских предприятий с формулами расчета

Резюме

Итак, мы разобрали наиболее известные отечественные модели прогнозирования банкротства. Все эти модели построены с помощью множественного дискриминантного анализа (MDA-анализ) на различной статистической выборке. Также в процессе описания предприятия использовались разные финансовые коэффициенты. Про другие подходы к прогнозированию финансового состояния предприятия смотрите в статье: «Оценка финансового состояния предприятия».

Спасибо за внимание! Удачи!

Автор: Жданов Василий Юрьевич, к.э.н.

Здравствуйте! Скажите, пожалуйста, если предприятие за период получило убыток, а не прибыль, то для расчета числителя показателя Х4 в R-модели, где указано «Чистая прибыль», нужно брать сумму убытка с минусом, или же подставить 0? Спасибо.