Рассмотрим модель Чессера и модель Змиевского оценки вероятности банкротства у предприятия. С помощью них можно провести экспресс-диагностику финансового состояния предприятия или оценить кредитоспособность предприятия. Рассмотрим две модели одна, из которых была построена на инструментарии logit-регрессии, а другая на инструментарии probit-регрессии. Обе эти модели являются разновидностями моделей бинарного выбора, где в результате можно отнести предприятие либо к классу банкротов либо к классу небанкротов.

- Что такоеlogit/probit-модель оценки финансового состояния предприятия?

- Кем используются модели оценки финансового состояния?

- Модель Чессера(1974 г.)

- Формула расчета модели по балансу

- Экспресс-оценка финансового состояния по модели Чессера

- Детальная оценка финансового состояния по модели

- Модель Змиевского (1984 г.)

- Формула расчета модели

- Расчетprobit-модели Змиевского вExcel

- Экспресс-оценка финансового состояния по модели

Что такое logit/probit-модель оценки финансового состояния предприятия?

Logit/probit-модели – статистические прогнозные модели, которые позволяют оценить вероятность наступления банкротства у предприятия. Как правило, прогноз составляет интервал от 1 до 3 лет. Для ее разработки используются две выборки предприятий: одна группа предприятий банкротов по решению арбитражного суда, а другая группа предприятий финансово устойчивых. Для этих групп предприятий рассчитываются финансовые коэффициенты, а затем с помощью инструментария логистической регрессии строится регрессионная модель наиболее точно описывающая эти две выборки.

Отличие logit-модели от probit-модели заключается в том, что первая дает значение от 0 до 1, а вторая только бинарное значение 0 или 1, где 0 в данном случае означает, что предприятие финансово устойчиво, а 1 – банкрот.

| Logit-модель | Probit-модель | |

| Модель используется | в медицине, социологии, в экономике | в социологии, медицине (токсикологии) |

| Разработка математического инструментария | 50-60-е года 20 века | 30-40-е года 20 века |

| Результат использования | Значение в интервале от 0 до 1 | Бинарное значение 0 или 1 |

|

Используемое распределение |

Логистическое |

Нормальное |

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Кем используются модели оценки финансового состояния?

Основные пользователи данных моделей являются банки, которые оценивают предприятия на предмет его кредитоспособности. Изначально именно банки оценивали с помощью них кредитоспособность заемщика. Помимо этого такие модели оценки можно использовать самим предприятиям в качестве собственной экспресс-диагностики финансового положения, а также для финансовой оценки своих партнеров. Перейдем к разбору первой модели оценки платежеспособности – модели Чессера.

Модель Чессера (1974 г.)

В 1974 году Д. Чессер разработал одну из первых logit-моделей оценки финансового состояния предприятия (Chesser, Delton «Predicting loan noncompliance», Journal of commercial bank lending, 1974). Модель была создана для банков с целью оценки кредитоспособности заемщиков. Для ее построения Чессер использовал данные банков по 37 неудовлетворительным займам и 37 удовлетворительным.

Формула расчета модели по балансу

Z= -2.0434 – 5.24*X1 + 0.0053*X2 – 6.6507*X3 + 4.4009*X4 – 0.0791*X5 – 0.102*X6

P = 1/(1+e—z)

| Коэффициент | Формула расчета | Расчет по РСБУ |

| Х1 | (Наличность + Легко реализуемые ценные бумаги) / Активы | (стр.1250+стр.1240) / стр.1600 |

| Х2 | Нетто-продаж / (Наличность + Легко реализуемые ценные бумаги) | стр.2110 / (стр.1250+стр.1240) |

| Х3 | (Брутто-доходы) / Активы | (стр.1200-стр.1500) / стр.1600 |

| Х4 | (Краткосрочная + Долгосрочная задолженность) / Активы | (стр. 1400+стр.1500) / стр.1600 |

| Х5 | Основной капитал / Чистые активы | стр.1300 / см. примечание |

| Х6 | Оборотный капитал / (Нетто-продажи) | (стр.1200 – стр.1500) / стр.2110 |

Примечание:

P – вероятность банкротства предприятия(значение показателя находится в интервале от 0 до 1)

В коэффициенте Х3 в числителе стоит «Нетто-продаж», которое равно Выручке от продаж.

В коэффициенте Х2 в знаменателе используются «Легко реализуемые ценные бумаги», которое условно можно приравнять к «Финансовым вложениям» по РСБУ. Повторю, что условно.

В коэффициенте Х5 используются «Чистые активы», чтобы их рассчитать можно воспользоваться Приказом Минфина России от 28.08.2014 №84н «Об утверждении Порядка определения стоимости чистых активов».

Оборотный капитал = чистый оборотный капитал = рабочий капитал.

Экспресс-оценка финансового состояния по модели Чессера

Если P<0.5, то можно сделать вывод, что финансовое положение у предприятия стабильное и риск банкротства невелик.

Детальная оценка финансового состояния по модели

В зависимости от различной оценки вероятности можно сделать более детальный вывод о финансовом состоянии предприятия. Ниже в таблице представлены интервалы оценки вероятности банкротства предприятия и его характеристика финансового состояния.

| Вероятность банкротства | Характеристика финансового состояния предприятия |

| 0.8<P<1 | Финансовое положение предприятия критическое |

| 0.6<P<0.8 | Платежеспособность предприятия на грани риска банкротства |

| 0.4<Р<0.6 | Финансовое состояние предприятия удовлетворительное |

| 0.2<Р<0.4 | Кредитоспособность предприятия на хорошем уровне |

| 0<Р<0.4 | Финансовое положение предприятия отличное |

Модель Змиевского (1984 г.)

В 1984 году М. Змиевский предлагает одну из первых probit-моделей оценки финансового состояния предприятия (Zmijewski, M., E., Methodological issues related to the estimation of financial distress prediction models, Journal of accounting research 24, 1984). Модель строилась на основании трех финансовых коэффициентов, а также на выборке 40 предприятий банкротов и 800 предприятий небанкротов с 1972 по 1978 года с NYSE. Для формирования модели использовался инструментарий probit-регрессии.

Формула расчета модели

Z = -4.3 — 4.5*X1 + 5.7*X2 – 0.004*X3

P = f(Z)

| Коэффициент | Формула расчета | Расчет по РСБУ | Расчет по МСФО |

| X1 | Чистая прибыль / Активы | стр.2400 / стр.1600 | Net income / Total assets |

| X2 | (Долгосрочные обязательства + Краткосрочные обязательства) / Активы | (стр.1400+стр.1500) / стр.1300 | Total debt / Total assets |

| X3 | Оборотные активы / Краткосрочные обязательства | стр. 1200 / стр. 1500 | Current assets / Current liabilities |

Примечание:

f – функция стандартного нормального распределения. Стандартное нормальное распределение имеет математическое ожидание 0 и стандартное отклонение 1.

Р – вероятность банкротства.

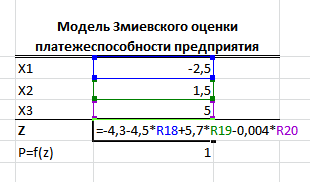

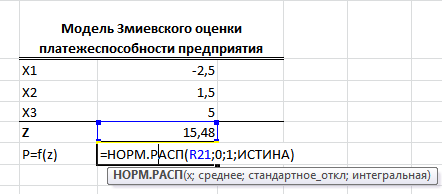

Расчет probit-модели Змиевского в Excel

Для примера рассмотрим расчет пробит-модели оценки финансового состояния предприятия в Excel.

Х1 – Х3 – финансовые коэффициенты в probit-модели Змиевского.

Z – интегральное значение по модели.

f(Z) — функция стандартного нормального распределения.

P — бинарная величина принимающая значение 0 или 1 (небанкрот / банкрот).

Чтобы определить существует ли риск банкротства у предприятия необходимо рассчитать функцию стандартного нормального распределения. В Excel для этого подходит две формулы:

=НОРМ.РАСП(Z;0;1; ИСТИНА)

=НОРМ.СТ.РАСП(Z;ИСТИНА)

Это одинаковые формулы, только вторая формула уже создана для функции стандартного нормального распределения.

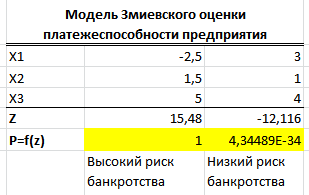

Давайте для примера рассмотрим две ситуации, когда предприятие имеет высокий риск банкротства и предприятие, имеющие низкий риск банкротства по probit-модели Змиевского.

Для первого набора финансовых коэффициентов (-2.5, 1.5, 5) предприятие можно определить к классу банкротов. Второй набор финансовых коэффициентов (3,1,4) определяет высокую кредитоспособность предприятия, т.к. P =0 (не пугайтесь этих больших чисел, т.к. это число очень небольшое) .

Экспресс-оценка финансового состояния по модели

Оценка финансового состояния предприятия происходит аналогично модели Чессера, только без выдачи вероятности банкротства. Предприятие будет определяться в класс банкротов при P=1 и к классу финансово устойчивых при P=0.

Резюме

Итак, мы разобрали две статистические модели оценки риска банкротства предприятия (модель Чессера и модель Змиевского). Одна построена с помощью логистической регрессии, а другая с помощью пробит-регрессии. Эти две модели были пионерами в области использования нового математического аппарата для оценки финансового состояния предприятия. Использовать их можно в качестве экспресс-диагностики финансового состояния предприятия.

Спасибо за внимание! Удачи!

Автор: Жданов Василий Юрьевич, к.э.н.