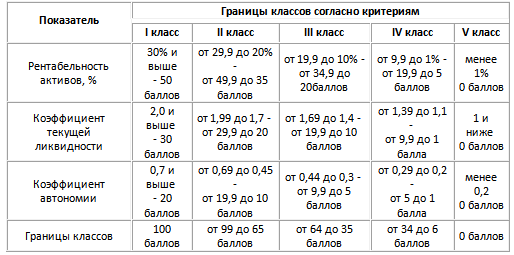

Рассмотрим американскую методику определения платежеспособности предприятия. В основе его метода лежит вычисление трех коэффициентов: рентабельности активов, коэффициента текущей ликвидности, коэффициента финансовой независимости (коэффициента автономии), в соответствии со значениями которых предприятие относится к одному из пяти классов по степени риска.

В таблице представлена классификация предприятий по уровню платежеспособности. Дюран выделяет 5 классов платежеспособности у предприятия, а также предлагает балловую методику их определения.

Методика Дюрана. Формула расчета баллов

Формула расчета интегрального показателя оценки платежеспособности:

Iduran=kперерасчета-roa+kперерасчета-ктл+kперерасчета-кавт

Алгоритм расчета платежеспособности по методике Дюрана

- Рассчитываем три финансовых коэффициента (ROA, Kтл, Кавт).

- Определяем k1, k2, k3 — коэффициенты пересчета в баллы финансовых коэффициентов в соответствии с таблицей.

- Суммируем все баллы коэффициентов перерасчета и получаем интегральный показатель Iduran.

- Оцениваем платежеспособность предприятия по этому показателю

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

5 классов оценки платежеспособности предприятия

I — предприятия с хорошим запасом финансовой устойчивости, позволяющим быть уверенным в возврате заемных средств;

II — предприятия, демонстрирующие некоторую степень риска по задолженности, но еще не рассматриваются как рискованные;

III — проблемные предприятия;

IV — предприятия с высоким риском банкротства даже после принятия мер по финансовому оздоровлению;

V — предприятия высочайшего риска, практически несостоятельные.

Пример расчета по методике Дюрана

К примеру, наше предприятие имеет следующие финансовые коэффициенты (и баллы исходя из таблицы Дюрана):

ROA=45%, это соответствует 50 баллам (kперерасчета-roa)

Ктл=1, это соответствует 0 баллам (kперерасчета-ктл)

Кавт=0.9, это соответствует 20 баллам (kперерасчета-кавт)

⊕ Читайте статьи про расчеты этих коэффициентов: расчет ROA для АО «КБ Сухой», расчет коэффициента текущей ликвидности, расчета коэффициента автономии для АО «Северсталь».

Iduran=50+0+20=70 баллов — это второй класс платежеспособности предприятия.

Одна из сложностей расчета этой балльной модели заключается в расчете цены деления при определении баллов.