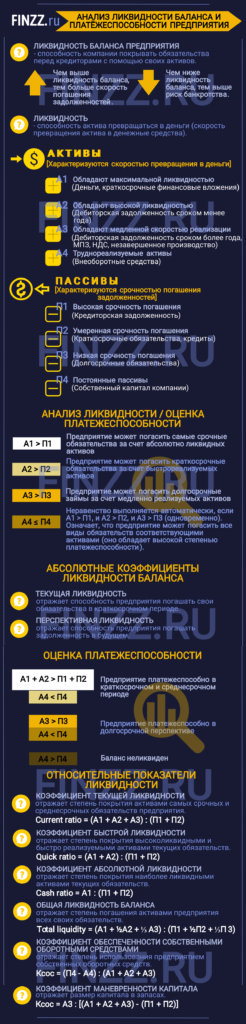

Постараемся разобраться как проводится анализ ликвидности баланса предприятия, и какие существуют основные виды коэффициентов ликвидности для оценки.

- Инфографика: Анализ ликвидности баланса и платежеспособности предприятия

- Ликвидность баланса предприятия

- Анализ ликвидности баланса предприятия. Оценка платежеспособности

- Мастер-класс: «Пример анализа и оценки ликвидности баланса»

- Коэффициенты ликвидности баланса. Абсолютные и относительные

- Мастер-класс: «Пример оценки коэффициентов ликвидности для ОАО «Газпром». Пример с выводами

Инфографика: Анализ ликвидности баланса и платежеспособности предприятия

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Ликвидность баланса предприятия

Ликвидность баланса предприятия – способность компании с помощью своих активов покрывать обязательства перед кредиторами. Ликвидность баланса является одним из важнейших финансовых показателей предприятия и напрямую определяет степень платежеспособности и уровень финансовой устойчивости. Чем выше ликвидность баланса, тем больше скорость погашения задолженностей предприятия. Низкая ликвидность баланса – это первый признак риска банкротства.

Анализ ликвидности баланса представляет собой группировку всех активов и пассивов предприятия. Так активы ранжируются по степени их реализуемости, т.е. чем больше ликвидность актива, тем выше его скорость трансформации в денежные средства. Сами денежные средства обладают максимальной степенью ликвидности. Пассивы предприятия ранжируются по степени срочности погашения. В таблице ниже представлена группировка активов и пассивов предприятия.

|

★ Горизонтальный и вертикальный анализ в Excel за 5 минут (проведение горизонтального и вертикального анализа по балансу) куплено > 200 excel таблиц с формулами, расчетами и графиками |

| Виды активов предприятия | Виды пассивов предприятия | ||||

| А1 | Обладают максимальной скоростью реализации | Денежные средства и краткосрочн. фин. вложения | П1 | Высокая срочность погашения | Кредиторская задолженность |

| А2 | Обладают высокой скоростью реализации | Дебиторская задолженность <12 мес. | П2 | Умеренная срочность погашения | Краткосрочные обязательства и кредиты |

| А3 | Обладают медленной скоростью реализации | Дебиторская задолженность >12 мес., запасы, НДС, незавершенное производство | П3 | Низкая срочность погашения | Долгосрочные обязательства |

| А4 | Труднореализуемые активы | Внеоборотные средства | П4 | Постоянные пассивы | Собственный капитал компании |

Анализ ликвидности баланса предприятия. Оценка платежеспособности

Для осуществления оценки ликвидности баланса предприятия необходимо провести сопоставительный анализ между размером активов и пассивов соответствующих групп. В таблице ниже представлен анализ ликвидности предприятия.

| Анализ ликвидности | Оценка платежеспособности |

| А1 > П1 | Предприятие может погасить наиболее срочные обязательства с помощью абсолютно ликвидных активов |

| А2 > П2 | Предприятие может рассчитать по краткосрочным обязательствам перед кредиторами быстро реализуемыми активами |

| А3 > П3 | Предприятие может погасить долгосрочные займы с помощью медленно реализуемых активов |

| А4 ≤ П4 | Данное неравенство выполняется автоматически, если соблюдены все три неравенства. Предприятие обладает высокой степенью платежеспособности и может погасить различные виды обязательств соответствующими активами. |

Анализ и выполнение неравенств для различных видов активов и пассивов предприятия позволяет судить о степени ликвидности баланса. Если выполняются все условия, то баланс считается абсолютно ликвидным. При анализе баланса следует учесть, что более ликвидные активы могут покрывать менее срочные обязательства.

Мастер-класс: «Пример анализа и оценки ликвидности баланса»

Коэффициенты ликвидности баланса. Абсолютные и относительные

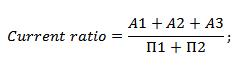

На следующем этапе анализа ликвидности оцениваются показатели платежеспособности предприятия, и рассчитываются следующие два абсолютных коэффициента:

Текущая ликвидность – показатель отражающий способность предприятия погашать свои обязательства в краткосрочном периоде.

Перспективная ликвидность – показатель отражающий способность предприятия погашать задолженность в будущем.

| Оценка платежеспособности | |

| А1+А2 > П1+П2 и А4 < П4 |

Предприятие платежеспособно в краткосрочном и среднесрочном периоде |

| А3 > П3 и А4 < П4 | Предприятие платежеспособно в долгосрочной перспективе |

| А4 > П4 | Баланс неликвиден |

Анализ ликвидности баланса позволяет определить наличие ресурсов для погашения обязательств перед кредиторами, но он является общим и не позволяет точно определить платежеспособность предприятия. Для этого, на практике, используют относительные показатели ликвидности. Рассмотрим их более подробно.

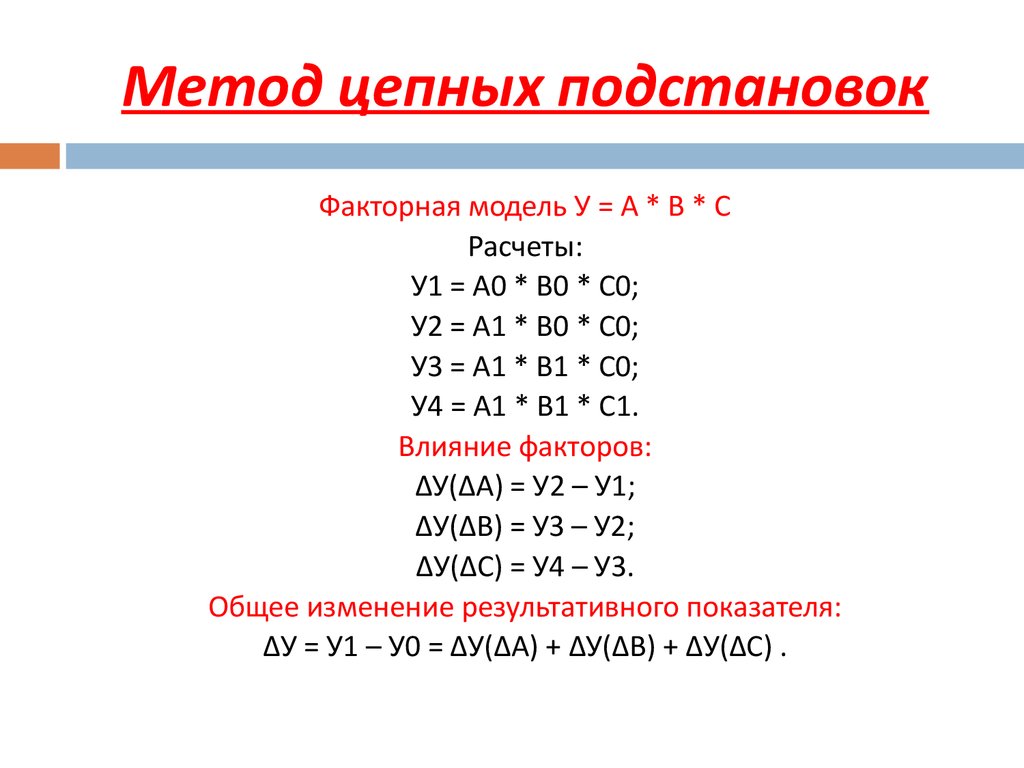

Коэффициент текущей ликвидности (Current ratio) – показатель отражающий степень покрытия активами наиболее срочных и среднесрочных обязательств предприятия. Формула расчета коэффициента следующая:

Нормативным значением данного коэффициента на практике считают Current ratio > 2. Более подробно про коэффициент текущей ликвидности читайте в статье: «Коэффициент текущей ликвидности предприятия (Curret Ratio). Формула. Норматив«.

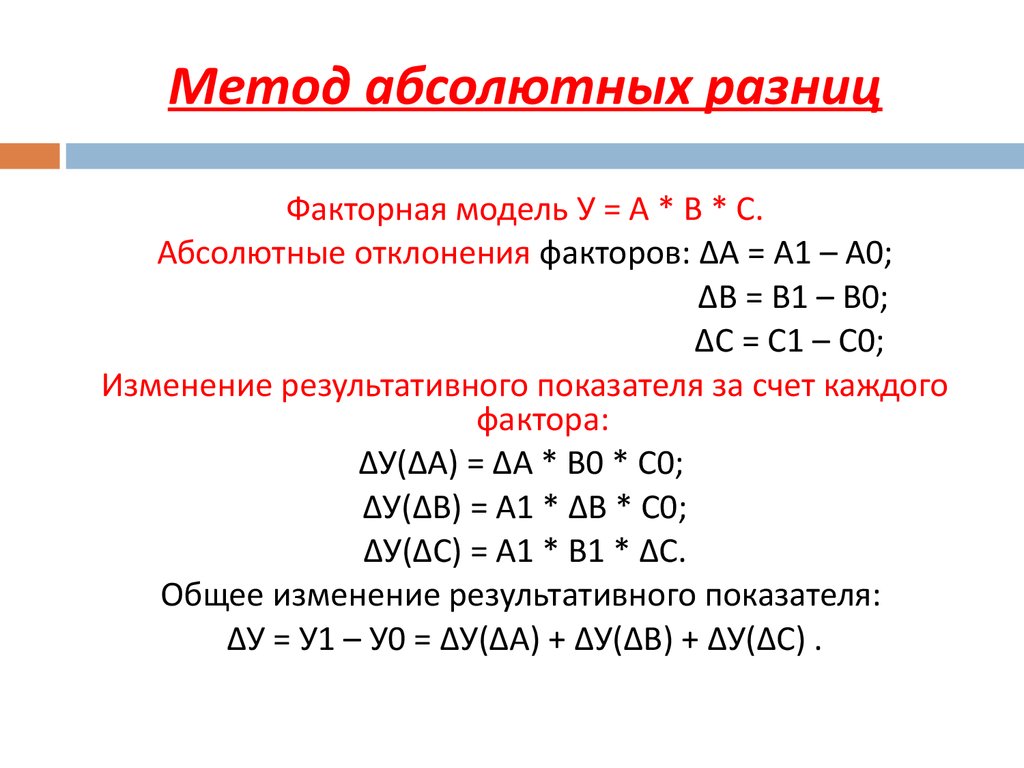

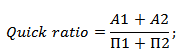

Коэффициент быстрой ликвидности (Quick ratio) – показатель отражающий степень покрытия высоколиквидными и быстро реализуемыми активами текущих обязательств предприятия. Формула расчета коэффициента абсолютной ликвидности следующая:

Оптимальным значением данного показателя на практике считают Quick ratio > 0,7.

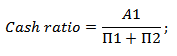

Коэффициент абсолютной ликвидности (Cash ratio)– показывает степень покрытия наиболее ликвидными активами текущих обязательств предприятия. Формула расчета быстрой ликвидности имеет следующий вид:

Оптимальным значением данного показателя на практике считают Cash ratio > 0,2.

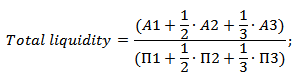

Общая ликвидность баланса (Total liquidity) – показатель, отражающий степень погашения активами предприятия всех своих обязательств. Рассчитывается как отношение взвешенной суммы активов и пассивов по формуле:

Оптимальным значением данного показателя на практике считают Total liquidity > 1.

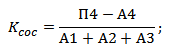

Коэффициент обеспеченности собственными оборотными средствами – отражает степень использования предприятием собственных оборотных средств. Формула представлена ниже:

Нормативным значением показателя считается Ксос > 0,1.

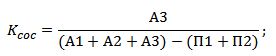

Коэффициент маневренности капитала – отражает размер капитала в запасах. Формула расчета имеет следующий вид:

Данный показатель анализируется в динамике и его оптимальным считается его тенденция к снижению. Помимо представленных показателей для анализа ликвидности баланса предприятия используют показатели включающие операционную деятельность компании, размер денежных поток, показатели маневренности капитала и т.д.

Мастер-класс: «Пример оценки коэффициентов ликвидности для ОАО «Газпром». Пример с выводами

Резюме

Анализ ликвидности баланса является важной задачей предприятия по состояния активов и пассивов, а также способности своевременно и в полном объеме рассчитываться по своим обязательствам перед заемщиками. Чем выше ликвидность баланса, тем выше платежеспособность компании и меньше риск банкротства. При оценке платежеспобности предприятия необходимо анализировать коэффициенты в динамике и в сопоставлении со средними значениями по отрасли. Это позволит выявить возможные угрозы по риску банкротства.

Автор: к.э.н. Жданов Иван Юрьевич