IAS 36 представляет собой международный стандарт финансовой отчетности, регламентирующий правила обесценения активов, а также требования к отражению их в бухгалтерском учете. Надо отметить, что согласно данному НПА, стоимость финансовых инструментов, подвергшихся обесценению, не может быть выше, чем реальная сумма, полученная при реализации активов.

- Назначение и правовое регулирование стандарта IAS 36

- Понятие обесценения активов

- Тест на обесценение

- Обесценивание активов: внутренние признаки

- Обесценивание активов: внешние признаки

- Правила оценки возмещаемой стоимости активов по IAS 36

- Возмещаемая величина: справедливая стоимость

- Возмещаемая величина: ценность использования

- ЕГД для обесценения группы активов: понятие и назначение

- Учет обесценения активов по IAS 36

- Порядок учета обесцененных активов

- Пример учета обесценения активов

- Возмещение обесценения активов

Назначение и правовое регулирование стандарта IAS 36

Основным назначением международного стандарта IAS 36 является установление правил определения стоимости обесцененных активов таким образом, чтобы их цена не превысила сумму, полученную компанией при их реализации. Если говорить простыми словами, стандарт направлен на предупреждение безосновательного обогащения фирмы вследствие неверной оценки суммы возмещения.

IAS 36 регламентирует:

- случаи обесценивания активов организации;

- правила признания восстановления затрат;

- перечень информации, раскрываемой в ходе формирования финансовой отчетности.

МСФО IAS 36 утвержден Приказом Министерства финансов РФ, зарегистрированным в 2015 году под номером 217н. Правовое регулирование применения стандарта осуществляется Минфином России.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Понятие обесценения активов

Обесценением активов называют процесс, в ходе которого их балансовая стоимость становится ниже величины возмещения. То есть, процедура обесценивания применяется тогда, когда компания не сможет выручить за финансовые инструменты сумму, по которой они отражены в балансе.

Важно! Не ко всем активам возможно применить нормы МСФО IAS 36.

| № п.п. | Активы предприятия, которые нельзя обесценить по правилам МСФО IAS 36 | Активы предприятия, которые можно обесценить по правилам МСФО IAS 36 |

| 1 | МПЗ | Оборудование и другие основные средства, используемые предприятием |

| 2 | Финансовые и сельскохозяйственные активы | Недвижимость, приобретенная с целью инвестирования, которая учитывается по себестоимости |

| 3 | Налог на прибыль | НМА |

| 4 | Вознаграждения, выплачиваемые сотрудникам предприятия | Рыночная стоимость компании за вычетом СК |

| 5 | Суммы по договору строительства и страхования | Филиалы фирмы, оцениваемые по себестоимости |

| 6 | Недвижимость, приобретенная с целью инвестирования, которая учитывается по справедливой стоимости | Другие активы, учитываемые по переоцененной стоимости |

| 7 | Внеоборотные активы, приобретенные для дальнейшей перепродажи | — |

Таким образом, обесценить можно финансовые инструменты, долгое время используемые в процессе деятельности предприятия, приобретаемые не для продажи.

Тест на обесценение

Тест на обесценение активов проводится путем поиска признаков, указывающих на существенное снижение их стоимости. Различают внутренние и внешние показатели, характеризующие обесценивание финансовых инструментов.

Обесценивание активов: внутренние признаки

МСФО IAS 36 раскрывает перечень внутренних признаков, указывающих на обесценивание активов. К ним относят:

- порчу или физический/моральный износ финансовых инструментов (например, устаревшее, либо сломанное оборудование);

- снижение использования актива в производстве (например, неприменение оборудования в связи с простоем компании) и дальнейшая его перепродажа;

- факты, указывающие на то, что экономическая активность инструмента ниже, чем была ранее, или чем ожидалось.

Важно! В некоторых случаях обесценения как такового может и не быть, даже при наличии признаков, указывающих на снижение стоимости активов.

Обесценивание активов: внешние признаки

К внешним признакам обесценивания активов относят следующие случаи:

- в процессе использования инструмента его стоимость снизилась гораздо быстрее или в значительно большем объеме, чем предполагалось ранее;

- на рынке появились более технологичные активы, что привело к снижению рыночной цены находящихся в собственности компании финансовых инструментов;

- повышение процентной ставки в случае приобретения актива в кредит;

- изменения условий использования актива.

То есть, к внешним признакам обесценивания активов относят любую ситуацию, произошедшую не по вине компании, которая привела к снижению стоимости финансовых инструментов.

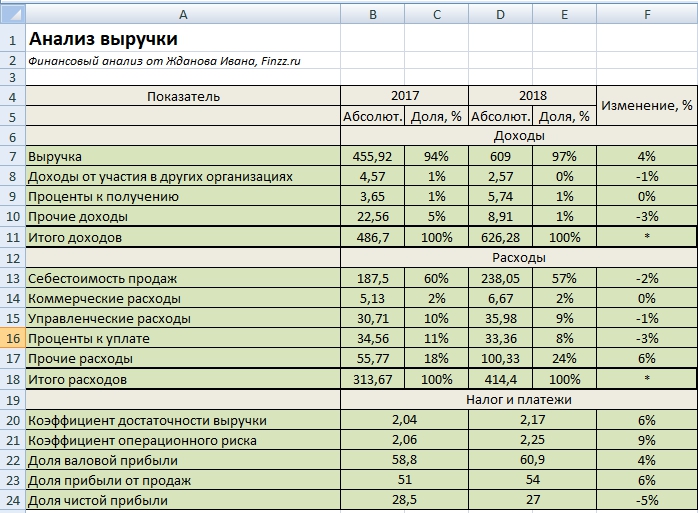

Правила оценки возмещаемой стоимости активов по IAS 36

После того, как компания поняла, что актив потерял часть своей балансовой стоимости, необходимо провести оценку возмещения. Надо отметить, что стандарт регламентирует понятие возмещаемой величины, которая представляет собой наибольшую из двух величин — справедливую стоимость или ценность использования.

Определив данные параметры, компания понимает, обесценился актив, или нет. Если величина хотя бы одного исследуемого показателя выше балансовой стоимости финансового инструмента, значит, его ценность не снизилась.

Возмещаемая величина: справедливая стоимость

Справедливой стоимостью называют наиболее вероятную рыночную цену актива в момент его оценки. Данный показатель определяют с применением норм международного стандарта IFRS 13. Если справедливая стоимость за вычетом затрат на выбытие актива ниже суммы, по которой он отражен в балансе, значит, произошло обесценение.

Под расходами на реализацию финансового инструмента понимают затраты, направленные на его продажу или дарение, например, на оплату юридических услуг компании, сопровождающей сделку, на демонтаж оборудования и его транспортировку.

Возмещаемая величина: ценность использования

Под ценностью использования активов понимают денежные потоки, которые компания сможет получить от дальнейшего применения финансового инструмента. Она определяется по правилам, отраженным в международном стандарте IAS 36. Согласно стандарту, нужно вычислить не только финансовые обороты, но и ставку дисконтирования.

При вычислении ценности использования инструментов необходимо учитывать следующие показатели:

- Финансовые поступления в случае дальнейшего применения активов предприятия. К учету принимается период, равный пяти годам.

- Расходы, полученные компанией от будущего использования инструментов. К ним можно отнести траты на обслуживание или ремонт.

- Чистый финансовый оборот, полученный фирмой вследствие выбытия актива после окончания срока его полезного применения.

Средства, направляемые на усовершенствование инструмента, его модернизацию или капитальный ремонт, не используются для оценки степени ценности.

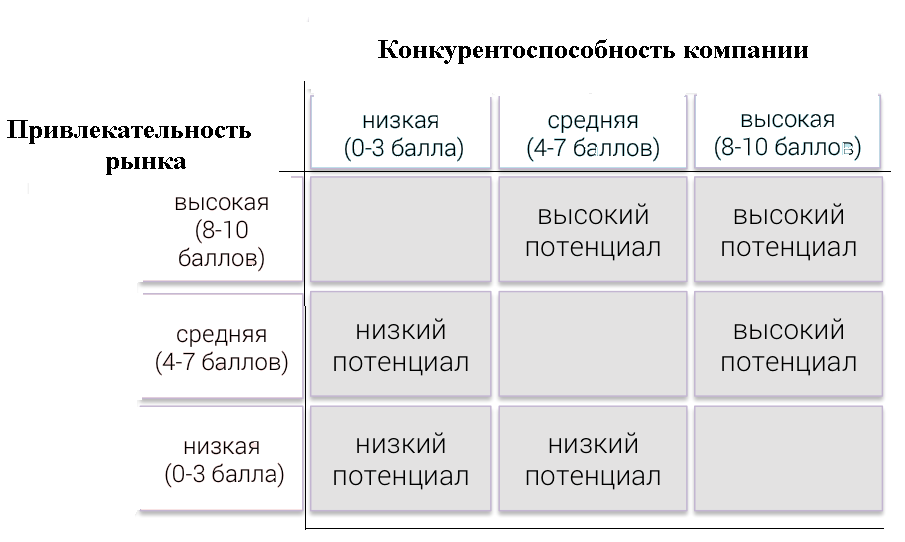

ЕГД для обесценения группы активов: понятие и назначение

Если финансовый оборот, который применяется для вычисления ценности актива, образуется в связи с использованием нескольких инструментов, проверку на обесценение проводят для их группы. В таком случае нужно ознакомиться с понятием единицы, генерирующей денежные средства (ЕдГДСр). ЕдГДСр представляет собой самое наименьшее из возможных объединений инструментов, которое образует финансовые потоки.

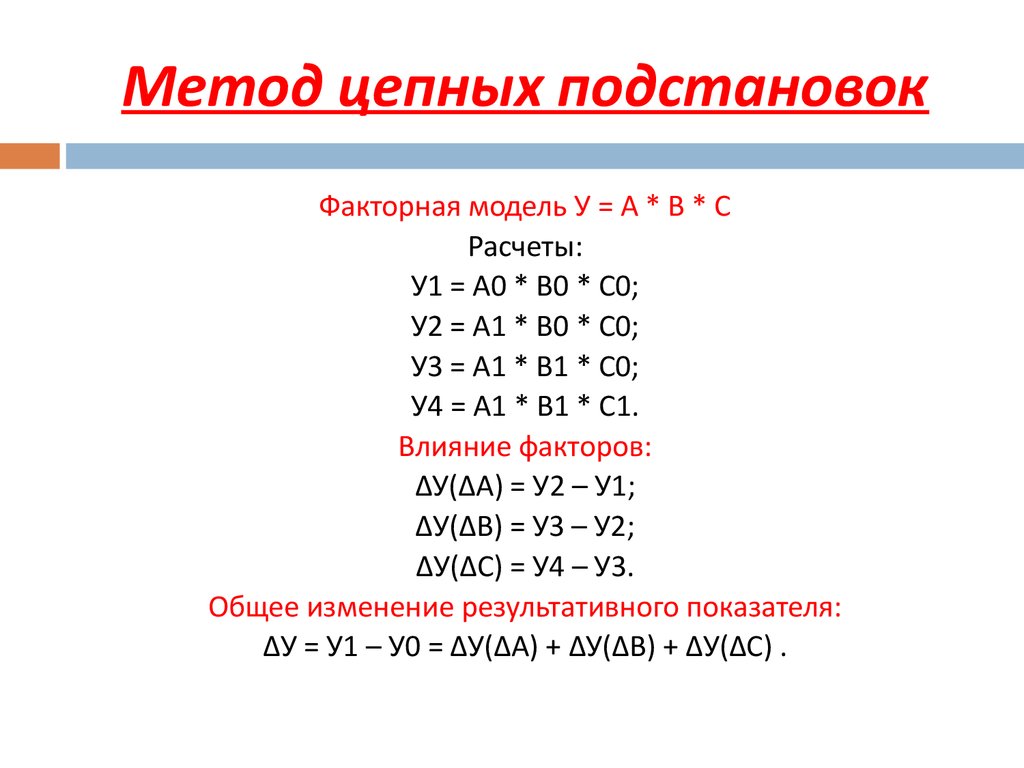

Учет обесценения активов по IAS 36

В случае обесценения активов компании, необходимо признать полученный убыток в составе расходов предприятия. Для этого балансовую цену финансового инструмента уменьшают на полную сумму возмещения. В связи с тем, что после обесценения балансовая стоимость активов изменится, важно провести процедуру корректировки амортизационных отчислений.

Если обесценивается группа активов, их учет производится немного по-другому. Затраты распределяются между всеми инструментами, входящими в ЕдГДСр. В первую очередь, важно уменьшить стоимостную оценку гудвила, а затем иных активов в размере, пропорциональном сумме, по которой они отражены в балансе.

Порядок учета обесцененных активов

Обесценение активов происходит в следующем порядке:

- В первую очередь проводится тест на обесценение, который указывает на наличие признаков для обоснованного снижения стоимости финансовых инструментов.

- Следующий этап заключается в оценке возмещаемой стоимости активов. В результате, компания выясняет их потенциальную упавшую цену.

- После оценки активы принимаются к учету.

- Заключительный этап – восстановление затрат от обесценения активов.

Важно! Если ценность финансового инструмента представлена не одним активом, а группой, то обесценение проводится с применением единицы, генерирующей денежные средства (далее ЕдГДСр).

Пример учета обесценения активов

В декабре 2020 года ООО «Лес-Комплект» приобрело новый деревообрабатывающий станок по цене 120 тыс. рублей. В марте 2021 года произошел пожар, который привел оборудование в полную негодность. Теперь компания не сможет использовать его по назначению. Однако станок выполнен из металла, поэтому руководством принято решение сдать его на металлолом.

Справедливая оценка показала, что доход от реализации останков деревообрабатывающего станка составит 15 тыс. рублей. Операция по обесцениванию актива в бухгалтерском учете отразится следующим образом:

- списываем станок в сумме 120 тыс. рублей;

- принимаем к учету останки станка в сумме 15 тыс. рублей;

- разницу между покупной ценой оборудования и справедливой оценкой в размере 105 тыс. руб. заносим в прибыли и убытки;

- при реализации останков станка оформляем их выбытие и доход от реализации.

Таким образом, компания получила убыток в размере 105 тыс. рублей.

Возмещение обесценения активов

Под возмещением обесценения активов понимают возврат суммы, на которую раньше была уменьшена стоимость финансового инструмента. Восстановленную величину учитывают в составе дохода предприятия и отражают в отчете о прибылях и убытках.

Надо отметить, что возместить убытки от обесценения гудвила невозможно, а для восстановления затрат ЕдГДСр потребуется раздробить единицу на отдельные активы.