Анализ финансово-хозяйственной деятельности (далее АФХД) предприятия необходим для оценки экономического состояния компании, для своевременного выявления рисков и благоприятных факторов. АФХД помогает выстроить дальнейшую стратегию развития фирмы.

Понятие АФХД предприятия

АФХД называют мероприятия, направленные на накопление, систематизацию и обработку информации, связанной с экономическими показателями фирмы. Он необходим для управления движением ресурсов, а также для своевременного принятия целесообразного решения о дальнейшем развитии предприятия.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Цели АФХД компании

Различают 2 вида АФХД: внутренний и внешний. Первый проводится работниками фирмы. В процессе анализа исследуется более широкий спектр информации, которая не находится в открытой отчетности.

Выполнение внешнего АФХД поручают сторонним сотрудникам, которые являются партнерами фирмы либо представителями кредитной организации. Зачастую проведение АФХД руководство дозволяет специализирующимся на подобной работе компаниям. Внешний анализ деятельности предприятия могут проводить и контролирующие органы, например, налоговая служба, СМИ и др. заинтересованные в финансовом состоянии фирмы лица.

К целям внешнего АФХД относят:

- выявление рискованности инвестирования в данную компанию;

- прогноз возможного дохода от инвестирования;

- выявление конкурентоспособности;

- определение рентабельности и ликвидности фирмы.

Надо отметить, что внешний анализ отличается от внутреннего тем, что первый просто констатирует факт. Есть компания, и у нее такие-то показатели. А последний – это более глубокое исследование, которое способно рассказать о причинах и следствии того или иного факта. Например, прибыль компании выросла из-за увеличения активов. А рост кредиторской задолженности произошел по причине приобретения оборудования.

Задачи АФХД предприятия

К задачам АФХД относят:

- оценку финансового состояния компании на конкретное число;

- нахождение причинно-следственных связей;

- выявление резервов и рисков;

- прогноз развития предприятия;

- разработку мер по дальнейшей деятельности компании.

Задачи внешнего АФХД напрямую связаны с целями. Его проведение необходимо для экономической оценки компании с точки зрения ее привлекательности для инвестирования. В свою очередь, налоговые органы занимаются проверкой финансовой деятельности предприятия для выявления правильности исчисления и уплаты налогов.

Кто заинтересован в проведении АФХД

Внутренний АФХД необходим всем участникам хозяйственной деятельности предприятия. К ним можно отнести:

- руководство фирмы;

- работников — например, экономистов и бухгалтеров;

- собственников компании;

- акционеров.

Внешний АФХД проводят лица, заинтересованные в финансовых показателях предприятия. К ним относят:

- налоговые органы;

- покупателей и заказчиков;

- инвесторов;

- поставщиков и подрядчиков;

- арбитражных управляющих.

Внешний АФХД может понадобиться и средствам массовой информации.

Источники информации для проведения АФХД

АФХД проводят на основании финансовой документации, характеризующей деятельность предприятия.

| Документ | № формы | Сведения, содержащиеся в документе |

| Бухгалтерский баланс | 1 | Пассивы и активы компании на начало отчетного периода и на его окончание |

| Отчет о денежных потоках | 4 | Информация об обороте денежных средств в компании |

| Отчет о доходах и потерях | 2 | Данные о поступлениях, расходах, а также об объеме полученной прибыли или убытка |

| Отчет о движении капитала | 3 | Сведения об объеме собственного и заемного капитала компании, а также об его изменении. |

При АФХД могут быть использованы лишь некоторые из перечисленных в таблице документов. Все зависит от того, кто будет являться пользователем исследования.

Важно! Зачастую для проведения АФХД компании используют специализированные программы, что позволяет снизить риск допущения ошибок и ускорить процесс.

Как выполнить АФХД

Для того, чтобы понять, как выполнить АФХД, необходимо выбрать методику и разобрать этапы его проведения.

Методика АФХД

Зачастую при проведении АФХД компании используют сразу несколько методик. Это позволяет сформировать более достоверную картину.

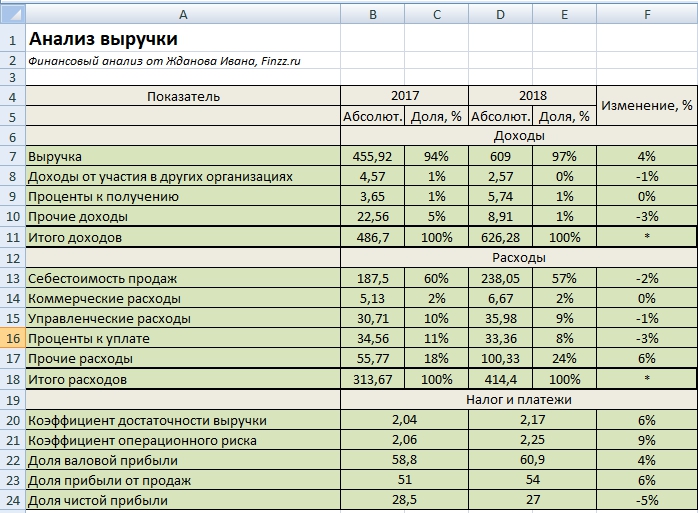

- В процессе вертикального анализа выявляют удельный вес каждого показателя. При помощи него исследуют активы, капитал и денежный поток.

- Горизонтальный или динамичный АФХД выполняется путем сравнения текущих показателей с данными прошлого года или плановыми. Его всегда проводят в дополнение к вертикальному исследованию.

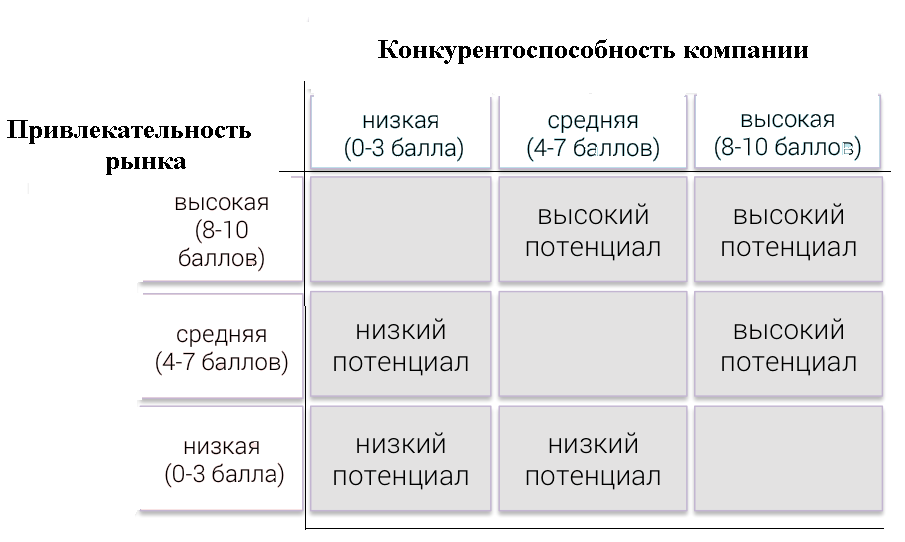

- Сравнительный анализ проводится в том случае, если есть необходимость сопоставить схожие показатели финансовой деятельности. Например, провести оценку конкурентоспособности или выявить, какой из филиалов работает лучше.

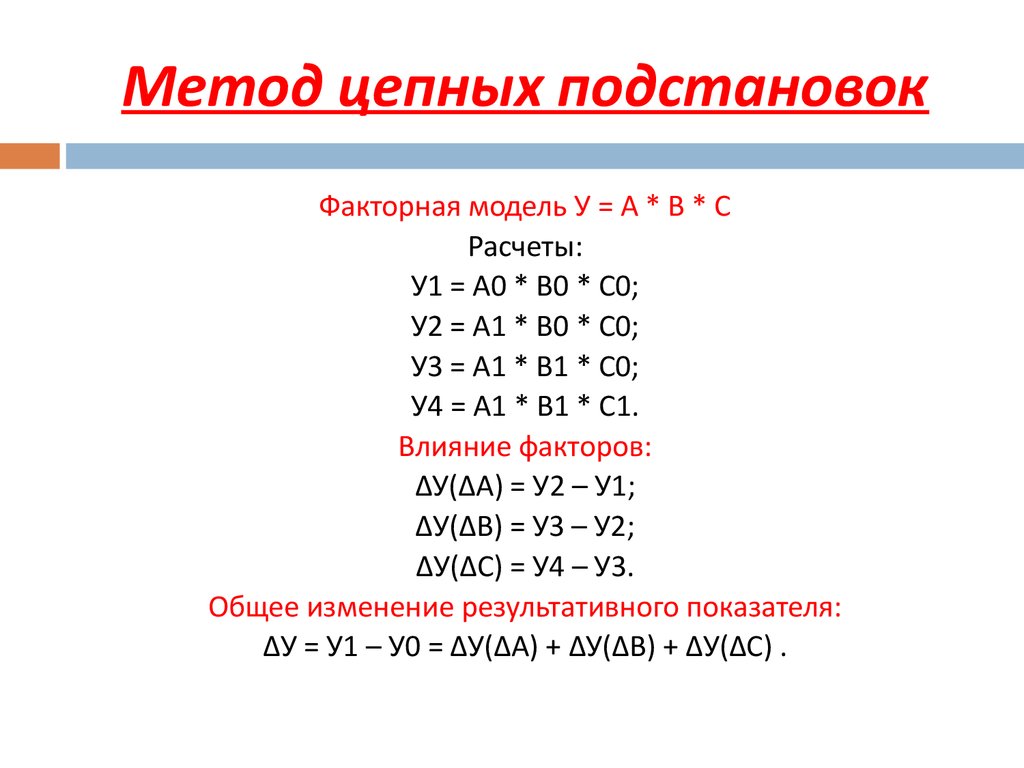

- Интегральный АФХД помогает понять, какие факторы оказали воздействие на текущие показатели финансово-хозяйственной деятельности предприятия.

- Анализ коэффициентов – это один из важнейших методик АФХД. Он позволяет выяснить показатели ликвидности и платежеспособности фирмы.

Зачастую внешний АФХД включает в себя горизонтальный и вертикальный анализ, а также исследование относительных показателей (коэффициентов).

Этапы проведения АФХД

В первую очередь, нужно определить цели и задачи анализа. Далее — понять, кто является пользователем информации. После этого можно приступать к проведению самого анализа. Если выполнялось внутреннее исследование, в заключение следует подвести итоги. Сам АФХД делится на несколько этапов:

| Наименование этапа АФХД | Проведение | Используемые формулы |

| Определение целей, задач, а также формы анализа | На этом этапе нужно ответить на вопросы:

|

|

| Сбор информации | Исходя из целей проведения АФХД, подготавливают финансовые документы, главным из которых ставится бухгалтерский баланс | |

| Анализ имущественного положения предприятия | На этом этапе рассчитывают следующие коэффициенты: | |

| Текущей ликвидности | Ат / От | |

| Срочной ликвидности | (Дс + ФВк + Зд) / От | |

| Абсолютной ликвидности | (Дс + ФВк) / От | |

| Анализ структуры капитала | На этом этапе рассчитывают следующие коэффициенты: | |

| Концентрации СК (более 0,5) | Ск / Ок | |

| Финансовой зависимости (менее 2) | Ок / Ск | |

| Маневренности СК (более 0,5) | СОС / Ск | |

| Концентрации ЗК (менее 0,5) | ЗК / Ск | |

| Анализ эффективности использования ресурсов | На этом этапе рассчитывают следующие коэффициенты: | |

| Оборачиваемости оборотных активов | ОР / Соа | |

| Оборачиваемости внеоборотных активов | ОР / Сва | |

| Анализ соответствия плану | Сравниваются плановые и фактические показатели путем занесения их в таблицу | |

| Анализ рентабельности предприятия | На этом этапе рассчитывают следующие коэффициенты рентабельности: | |

| Продаж | (ЧП / СОП) * 100 | |

| Собственного капитала | (ЧП / Ск) * 100 | |

| Текущих активов | (ЧП / ОбС) * 100 | |

| Внеоборотных активов | (ЧП ОС) * 100 | |

| Анализ структуры баланса предприятия | На этом этапе рассчитывают следующие коэффициенты: | |

| Утраты платежеспособности (не менее 1) | (Кл1 + КМ / Опм * (Кл1 –Кл0)) / Клн | |

| Восстановления платежеспособности (если он больше 1, то восстановление платежеспособности высоковероятно) | (Кл1 + ВПч / Опм (КЛ1 – Кл0) / 2 | |

Расшифровка обозначений в формулах:

- Ат – текущие активы;

- От – текущие обязательства;

- Дс – денежные средства;

- ФВк – краткосрочные финансовые вложения;

- Зд – дебиторская задолженность;

- Ск – собственный капитал;

- Ок – общий капитал;

- СОС – собственные оборотные средства;

- ЗК – заемный капитал;

- ОР – объем реализации;

- Соа – средняя стоимость оборотных активов;

- Сва – средняя стоимость внеоборотных активов;

- ЧП – чистая прибыль;

- ЧОП – чистый объем продаж;

- ОбС – оборотные средства;

- ОС – основные средства;

- Кл1 – коэффициент текущей ликвидности на конец отчетного периода;

- КМ – число месяцев, в течение которых предприятие не было платежеспособным;

- Опм – число месяцев в отчетном периоде;

- Кл0 – коэффициент текущей ликвидности за сравниваемый период;

- Клн – коэффициент текущей ликвидности по норме;

- ВПч – число месяцев на восстановление платежеспособности.

После проведения АФХД делают выводы об экономической стабильности предприятия, определяют причины, которые привели к данным показателям и разрабатывают дальнейший план действий.

Пример анализа финансовой устойчивости компании

Для определения финансовой устойчивости предприятия необходимо рассчитать ряд коэффициентов. Возьмем для анализа бухгалтерский баланс компании за 2019 и 2020 годы со следующими показателями:

- в 2019 году собственный капитал был равен 1,5 млн. рублей, а в 2020 – 1,8 млн. руб.;

- краткосрочные обязательства в 2019 году были равны 0,8 млн. рублей, а в 2020 году – 0,82 млн. рублей;

- долгосрочные обязательства в 2019 году составили 0,1 млн. рублей, а в 2020 году – 0,15 млн. руб.;

- в 2019 году объем заемных средств составлял 0,9 млн. руб., а в 2020 году – 0,97 млн. рублей;

- валюта баланса за 2019 год – 3,9 млн. рублей, в 2020 году – 4,2 млн. руб.

На основании имеющихся данных можно провести анализ финансовой устойчивости путем определения девяти коэффициентов:

| Коэффициент | Показатель | Динамика | |

| 2019 год | 2020 год | ||

| Концентрации собственного капитала | 0,38 | 0,43 | 0,05 |

| Концентрации заемного капитала | 0,23 | 0,23 | 0 |

| Финансовой зависимости | 2,6 | 2,33 | — 0,27 |

| Текущей задолженности | 0,21 | 0,2 | — 0,01 |

| Устойчивого финансирования | 0,41 | 0,46 | 0,05 |

| Экономической независимости | 0,79 | 0,92 | 0,13 |

| Экономической зависимости | 0,06 | 0,08 | 0,02 |

| Платежеспособности | 1,6 | 1,85 | 0,25 |

| Финансового риска | 0,6 | 0,54 | — 0,06 |

Исходя из полученных данных, можно сделать вывод о том, что предприятие находится в отличном финансовом состоянии и мало зависит от сторонних организаций. Об этом говорит высокий коэффициент независимости.

Также об устойчивости предприятия рассказывает показатель платежеспособности, который за последний год увеличился на 0.25, и низкий финансовый риск, уменьшенный в текущем периоде. Кроме того, концентрация собственного капитала выше, чем заемного, и наблюдается его положительная динамика.