Рассмотрим оценку финансового состояния предприятия с помощью различных моделей, как отечественных, так и западных. В большей степени приведем модели для российской экономики. Будем рассматривать рейтинговые модели оценки финансового состояния предприятия. Представим все это в виде таблицы с выводами

Что такое рейтинговая модель оценки?

Ключевое отличие рейтинговой модели оценки финансового состояния предприятия от других интегральных моделей заключается в том, что весовые коэффициенты в модели получаются экспертным путем либо с помощью нормирования значения коэффициента. К примеру, для сравнения в интегральных моделях оценки весовые коэффициенты получаются с помощью математического инструментария (множественного дискриминантного анализа, логистической регрессии).

- Оценка финансового состояния предприятия по модели Селезневой – Ионовой

- Формула расчета модели

- Оценка финансового состояния предприятия по модели

- Оценка финансового состояния предприятия по модели Сайфуллина-Кадыкова

- Формула расчета модели

- Оценка финансового состояния предприятия по модели

- Оценка финансового состояния предприятия по модели Постюшкова

- Формула расчета четырехфакторной модели

- Формула расчета пятифакторной модели

- Оценка финансового состояния предприятия по модели

- Оценка финансового состояния предприятия по модели Зайцевой

- Формула расчета модели

- Оценка финансового состояния предприятия по модели

- Оценка финансового состояния предприятия по модели Кондракова

- Шестифакторная рейтинговая модель оценки финансового состояния предприятия

- Оценка финансового состояния предприятияпо модели Дронова-Резника-Буниной

- Формула расчета модели

- Оценка финансового состояния предприятия по модели Де Паляна

- Формула расчета модели

- Оценка финансового состояния предприятия по модели

Оценка финансового состояния предприятия по модели Селезневой – Ионовой

Начнем с первой рейтинговой модели оценки финансового состояния предприятия Н.Н. Селезневой и А.Ф. Ионовой.

Формула расчета модели

R = 25*N1 + 25*N2 + 20*N3 + 20*N4 + 10*N5

|

Коэффициент |

Формула расчета | Расчет по РСБУ |

| К1 | К1 = Выручка / Средняя величина запасов |

стр.2110 / [(стр.1210нп.+стр.1210кп.)*0,5] |

|

К2 |

К2= Оборотные активы / Краткосрочные обязательства | стр.1200 / (стр.1520 + стр. 1510+стр. 1550) |

| К3 | К3 = Собственный капитал / (Краткосрочные + Долгосрочные обязательства) |

стр.1300 / (стр.1400+стр.1500) |

|

К4 |

К4 = Чистая прибыль / Активы | стр.2400 / стр.1600 |

| К5 | К5 =Чистая прибыль / Выручка |

стр.2400 / стр.2110 |

Примечание:

К1 – коэффициент оборачиваемости запасов (н.п. – данные на начало периода, к.п. – данные на конец периода),

K2 – коэффициент текущей ликвидности,

К3 – коэффициент структуры капитала,

К4 – коэффициент рентабельности активов (ROA),

К5 – коэффициент эффективности или рентабельность продаж (ROS).

Модель походит на другую рейтинговую модель оценки финансового состояния предприятия: модель Сайфуллина и Кадыкова. Ее мы рассмотрим следующей. Для того, чтобы рассчитать значения N1-N5 для вычисления рейтингового числа R — необходимо значение коэффициента разделить на его норматив. Нормативные значения для каждого коэффициента приведены в таблице ниже.

|

Коэффициент |

Название | Норматив |

| К1 | Коэффициент оборачиваемости запасов |

3 |

|

К2 |

Коэффициент текущей ликвидности | 2 |

| К3 | Коэффициент отношения собственных и заемных средств |

1 |

|

К4 |

Рентабельность активов по прибыли | 0.3 |

| К5 | Коэффициент рентабельности выручки по прибыли от продаж (эффективность управления предприятием) |

0.2 |

Оценка финансового состояния предприятия по модели

Если R>100, то можно сделать вывод, что предприятие финансово устойчиво. При обратной ситуации необходимо произвести более детальное исследование финансов предприятия для определения узких мест.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Оценка финансового состояния предприятия по модели Сайфуллина-Кадыкова

Следующая рейтинговая модель оценки финансового состояния предприятия – модель Р.С. Сайфуллина, и Г.Г. Кадыкова.

Формула расчета модели

R = 2*K1 + 0.1*K2 + 0.08*K3 + 0.45*K4 + K5

|

Коэффициент |

Формула расчета | Расчет по РСБУ |

| К1 | К1 = (Собственный капитал — Внеоборотные активы) / Оборотные активы |

(стр.1300-стр.1100) / стр.1200 |

|

К2 |

К2= Оборотные активы / Краткосрочные обязательства | стр.1200 / (стр.1520 + стр. 1510+стр. 1550) |

| К3 | К3 = Выручка от продаж / Среднегодовая стоимость активовобязательства) |

стр.2110 / [(стр.1600н.п.+стр.1600кп.)*0.5]

|

|

К4 |

К4 = Чистая прибыль / Выручка | стр.2400 / стр.2110 |

| К5 | К5 = Чистая прибыль / Собственный капитал |

стр.2400 / стр.1300

|

Примечание:

К1 – коэффициент обеспеченности собственными оборотными средствами,

К2 – коэффициент текущей ликвидности,

К3 – коэффициент оборачиваемости активов запасов (н.п. – данные на начало периода, к.п. – данные на конец периода),

К4 – рентабельность продаж (ROS)

К5 – рентабельность собственного капитала (ROE).

Модель оценки, по словам разработчиков, может применяться для экспресс-оценки предприятий различных сфер деятельности и отраслей, а также различного масштаба.

По используемым финансовым коэффициентам модель близка к рейтинговой модели Постюшкова А.В. Отличается только коэффициент К3. А также большинство коэффициентов используются в модели Селезневой-Ионовой. Модель Постюшкова мы рассмотрим следующей по списку.

Оценка финансового состояния предприятия по модели

Если значение рейтингового показателя R<1, то финансовое состояние предприятия низкое, если R>1, то финансовое состояние предприятия можно оценить как высокое.

Оценка финансового состояния предприятия по модели Постюшкова

Оценка финансового состояния предприятия по модели А.В. Постюшкова производится по двум моделям: четырех- и пятифакторной.

Формула расчета четырехфакторной модели

R = 0.125*K1 + 2.5*K2 + 0.4*K3 + 1.25*K4

Формула расчета пятифакторной модели

R = 0.1*K1 + 2*K2 + 0.08*K3 + 1*K4 + 0.45*К5

|

Коэффициент |

Формула расчета | Расчет по РСБУ |

| К1 | К1= Оборотные активы / Краткосрочные обязательства |

стр.1200 / (стр.1520 + стр. 1510+стр. 1550) |

|

К2 |

К2 = (Собственный капитал — Внеоборотные активы) / Оборотные активы | (стр.1300-стр.1100) / стр.1200 |

| К3 | К3 = Выручка от продаж / Среднегодовая стоимость активовобязательства) |

стр.2110 / [(стр.1600н.п.+стр.1600кп.)*0.5]

|

|

К4 |

К4 = Чистая прибыль / Собственный капитал | стр.2400 / стр.1300 |

| К5 | К5 = Чистая прибыль / Выручка |

стр.2400 / стр.2110 |

Примечание:

Оценка финансового состояния по модели Постюшкова имеет горизонт прогнозирования наступления банкротства 6 месяцев. Ее можно использовать для предприятий любой отрасли, а также масштаба деятельности. Модель по финансовым коэффициентам близка к модели Сайфуллина-Кадыкова.

К1 – коэффициент текущей ликвидности,

К2 – коэффициент обеспеченности собственными оборотными средствами,

К3– коэффициент оборачиваемости собственного капитала (н.п. – данные на начало периода, к.п. – данные на конец периода),

К4 – коэффициент рентабельности собственного капитала (ROE),

К5 – рентабельность продаж (ROS).

Оценка финансового состояния предприятия по модели

Если R<1, то финансовое состояние предприятия низкое и есть высокий риск банкротства через 6 месяцев. Если R>1 то финансовое состояние устойчивое. Для пятифакторной модели точно такие же интервалы оценки по рейтинговому числу.

Оценка финансового состояния предприятия по модели Зайцевой

Еще одна рейтинговая модель для экспресс-диагностики предприятия была предложена профессором О.П. Зайцевой (г. Новосибирск, Сибирский университет потребительской коммерции, кафедра аудита).

Формула расчета модели

Кфакт = 0,25*К1 + 0,1*К2 + 0,2*К3 + 0,25*К4 + 0,1*К5 + 0,1*К6

|

Коэффициент |

Формула расчета | Расчет по РСБУ | Норматив |

| К1 | К1 = Прибыль (убыток) до налогообложения / Собственный капитал | стр. 2300 / стр. 1300 |

К1 = 0 |

|

К2 |

К2= Кредиторская задолженность / Дебиторская задолженность | стр. 1520 / стр. 1230 | К2 = 1 |

| К3 | К3 = Краткосрочные обязательства / Наиболее ликвидные активы | (стр.1520+стр1510)/ стр. 1250 |

К3 = 7 |

|

К4 |

К4 = Прибыль до налогообложения / Выручка | стр. 2300 / стр. 2110 | К4 = 0 |

| К5 | К5 =Заемный капитал / Собственный капитал | (стр.1400+стр.1500)/стр.1300 |

К5 = 0,7 |

| К6 | К6 = Активы / Выручка | стр. 1600 / стр. 2110 | К6=К6 прошлого года |

Примечание:

Коэффициент К1 иногда называют коэффициентом убыточности предприятия. А коэффициент К3 является обратно противоположным коэффициенту абсолютной ликвидности. Финансовый коэффициент К4 в литературе называется коэффициентом финансового рычага или ливериджа, а также коэффициентом капитализации.

Оценка финансового состояния предприятия по модели

Для определения вероятности банкротства предприятия необходимо произвести сравнение фактическое значение интегрального показателя с нормативным. Кфакт сравнивается с Кнорматив. Нормативное значение Кнорматив рассчитывается по следующей формуле:

Кнорматив = 0.25 * 0 + 0.1 * 1 + 0.2 * 7 + 0.25 * 0 + 0.1 * 0.7 + 0.1 * К6прошлого года

Если все сократить, то получается:

Кнорматив =1.57 + 0,1 * К6прошлого года

Если Кфакт> Кнорматив, то высока вероятность банкротства предприятия. Если наоборот, то риск банкротства незначительный.

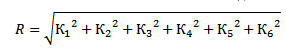

Оценка финансового состояния предприятия по модели Кондракова

Продолжим рассматривать рейтинговые модели оценки финансового состояния предприятия. Русский экономист Н.В. Кодраков в своих работах предлагает рассчитывать рейтинговую оценку по следующее формуле:

![]()

|

Коэффициент |

Формула расчета | Расчет по РСБУ |

| Xтл | К2= Оборотные активы / Краткосрочные обязательства |

стр.1200 / (стр.1520 + стр. 1510+стр. 1550) |

|

Xсос |

К2 = (Собственный капитал – Внеоборотные активы) / Оборотные активы |

(стр.1300-стр.1100) / стр.1200 |

Примечание:

Хс/тл – стандартизированный коэффициент текущей ликвидности;

Хс/сос – стандартизированный коэффициент обеспеченности оборотных активов собственными источниками.

Формула для определения стандартизированного коэффициента текущей ликвидности и стандартизированного коэффициента обеспеченности оборотных активов собственными источниками следующая:

Хс/тл = Хтл по балансу /2

Хс/сос = Хсос по балансу / 0.1

Шестифакторная рейтинговая модель оценки финансового состояния предприятия

Помимо описанной выше формулы в своих научных трудах Кондаков предлагает другую формулу для рейтинговой оценки, с помощью 6 финансовых коэффициентов.

- Коэффициент автономии.

- Коэффициент маневренности собственного капитала.

- Коэффициент обеспеченности оборотных активов собственными источниками.

- Коэффициент устойчивости экономического роста (чистая прибыль / собственный капитал).

- Коэффициент чистой выручки

- Коэффициент соотношения производственных активов

Формула расчета модели

Оценка финансового состояния предприятия по модели Дронова-Резника-Буниной

Еще одна интересная рейтинговая модель была разработана Дроновым-Резником-Буниной. Рейтинговая оценка строится на финансовых коэффициентах из трех групп: финансовая устойчивость, ликвидность, финансовая деятельность.

|

Группа показателей финансовой устойчивости |

| Коэффициент автономии – К1, Коэффициент соотношения заемных и собственных средств – К2, Коэффициент обеспеченности запасами и затратами из собственных источников – К3, Коэффициент реальной стоимости имущества производственного назначения – К4, Коэффициент структуры капитала – К5, Коэффициент финансовой зависимости – К6, |

|

Группа показателей ликвидности |

| Коэффициент текущей ликвидности – К7, Коэффициент фактической платежеспособности предприятия – К8, Коэффициент абсолютной ликвидности – К9, |

|

Группа показателей финансовой деятельности |

| Коэффициент рентабельности продаж – К10, Коэффициент рентабельности основных средств и прочих внеоборотных активов – К11, Коэффициент оборачиваемости материальных оборотных средств – К12, Коэффициент фондоотдачи основных средств и прочих внеоборотых активов – К13. |

Формула расчета модели

R = 0.45*(0.25*K1+0.15*K2+0.1*K3+0.2*K4+0.15*K5+0.15*K6) + 0.35*(0.1*K7+0.3*K8+0.6*K9) + 0.2*(0.4*K10+0.2*K11+0.2*K12+0.2*K13)

Из интересных особенностей модели можно выделить весовые значения у групп финансовых коэффициентов. Так наибольший вес имеют показатели из группы финансовой устойчивости (0.45).

Оценка финансового состояния предприятия по модели Де Паляна

Рассмотрим зарубежную модель, в которой весовые значения подбирались экспертно. Будем говорить о модели французского ученого Ж. Де Паляна (Depalyan J.). Иногда в литературе эта модель имеет название метод credit-men.

Формула расчета модели

R = 25*K1 + 25*K2 + 10*K3 + 20*K4 + 20*K5

|

Коэффициент |

Формула расчета | Расчет по РСБУ |

| К1 | К1= (Денежные средства + Краткосрочные обязательства + Краткосрочная дебиторская задолженность) / Краткосрочные обязательства |

(стр.1240+стр.1250) / (стр.1510+ стр.1520стр.1540+стр.1550)

|

|

К2 |

К2 = Собственный капитал / (Краткосрочные + Долгосрочные обязательства) | стр.1300 / (стр.1400+стр.1500) |

| К3 | К3 = Собственный капитал / Внеоборотные активы |

стр.1300 / стр.1100

|

|

К4 |

К4 = Выручка / Средняя величина запасов | стр.2110 / [(стр.1210нп.+стр.1210кп.)*0,5] |

| К5 | К5 = Выручка от продаж / Средняя сумма дебиторской задолженности |

стр.2110 / [(стр.1230нп.+стр.1230кп.)*0,5]

|

Примечание:

Расшифровка названий коэффициентов, используемых в модели, представлена ниже.

К1 – коэффициент быстрой ликвидности (Quick Ratio),

К2 – коэффициент кредитоспособности (Debt Ratio),

К3 – коэффициент иммобилизации собственного капитала,

К4 – коэффициент оборачиваемости запасов,

К5 – коэффициент оборачиваемости дебиторской задолженности.

Наибольшие веса имеют первые два коэффициента К1 и К2. Именно они определяют в большей степени рейтинговый показатель.

Оценка финансового состояния предприятия по модели

Если R>100 – финансовая ситуация предприятия не вызывает опасений.

Если R<100 – финансовая ситуация является критической и предприятие в будущем возможно станет банкротом.

Резюме

Давайте подведем итоги разбора рейтинговых моделей оценки финансового состояния предприятия. В статье делался упор на отечественные модели. Связано это с тем, что веса при финансовых коэффициентов получаются экспертным путем (это является одной из отличительных особенностей рейтинговых моделей.) либо с помощью нормирования, и они будут отличаться для стран с различной экономикой. Также для улучшения диагностики финансов предприятия можно помимо точечной прогнозной оценки исследовать динамику изменения данной оценки в времени. Это позволит определить тренд изменения финансового состояния предприятия.

Спасибо за внимание! Удачи!

Автор: Жданов Василий Юрьевич, к.э.н.