Разберем методы и подходы управления рисками в банке. Будем рассматривать один из основных рисков в банковской деятельности – это риск ликвидности банка. Чтобы его контролировать и в дальнейшем принимать антикризисные мероприятия необходимо его оценивать. Рассмотрим один из методов оценки риска ликвидности банка, предложенный Шеметьевым А.А.

Модель Шереметьева оценки риска банка

Экономист предлагает модель оценки риска ликвидности банка. Модель оценки представляет собой статистическую logit-модель позволяющую спрогнозировать вероятность наступления банкротства банка в течение 550 дней. Для построения модели Шеметев использовал 21 банк не банкрот и 2 банка банкрота.

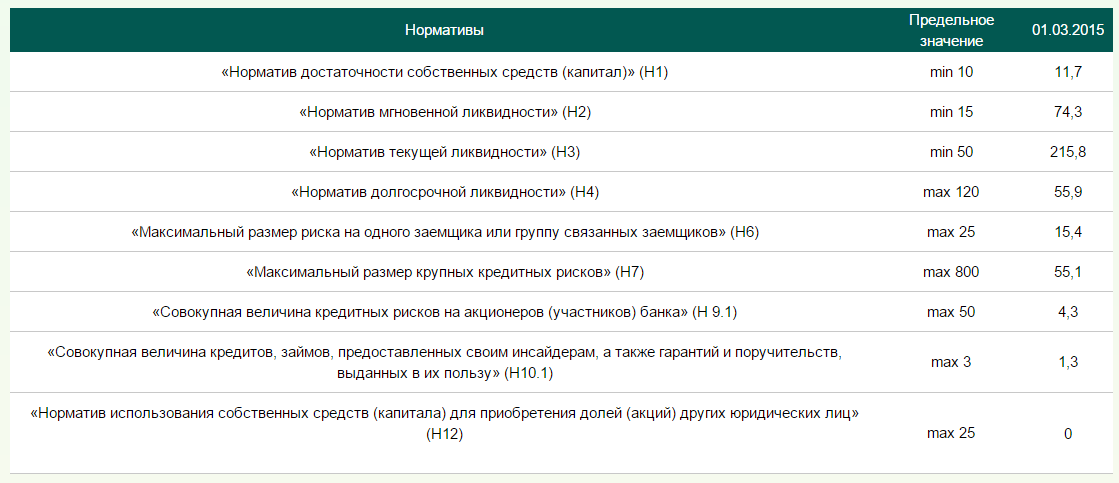

Для анализа риска ликвидности банка по разработанной модели необходимо воспользоваться формой отчета об обязательных нормативах, которая публикуется на веб-сайтах банков (как правило, в разделе «Финансовые показатели»). Методика оценки риска банка используется следующие нормативы:

Н1 – достаточность капитала на покрытие ссуд,

Н2, Н3, Н4 – ликвидность банка и его способность в срок покрывать краткосрочные, среднесрочные и долгосрочные обязательства.

Показатели берутся за последний отчетный период.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Формула расчета риска ликвидности банка

Y = -446.64 + 487.73*X1 – 297.01*X2 – 219.6*X3 + 620.131*X4 – 762.3*X5

P = 1/(1+e—y)

|

Коэффициент |

Описание коэффициента | Расчет по обязательным нормативам банка |

| X1 | Совокупный показатель достаточности активов банка для покрытия обязательств |

H1+H2+H3+H4 |

| X2 | Мгновенная ликвидность / Текущая ликвидность | H2/H3 |

| X3 | Текущие ликвидные средства / Средства долгосрочной ликвидности | Н3/Н4 |

| X4 | Н1 за последний отчетный период | Н1 |

| X5 | Н2 за последний отчетный период | Н2 |

Примечание:

P – вероятность банкротства предприятия(значение показателя находится в интервале от 0 до 1.

Модель для оценки риска ликвидности может также применяться для крупных коммерческих банков.

Один из недостатков модели, на мой взгляд – небольшая выборка предприятий банкротов (2) для построения модели оценки. Из-за нехватки предприятий в статистической выборке полученное интегральное уравнение не достаточно точно может описать группу предприятий банкротов. Тем не менее, это одна из немногих отечественных моделей позволяющая определить вероятность банкротства и дать прогнозную оценку.

Анализ риска ликвидности банка

Если вероятность банкротства 0%, то у банка нулевой риск банкротства.

Если вероятность банкротства до 15%, то у банка имеются внутренние проблемы, которые не приведут к банкротству.

При вероятности в 100% банк имеет критический риск ликвидности и возможно его банкротство в течение 550 дней.

Пример расчета модели оценки риска ликвидности для ОАО «СКБ-банк»

Для примера рассчитаем модель оценки ликвидности банка ОАО «СКБ-банк» (головной офис г. Екатеринбург). Смотрите ниже подробное видео по расчету риска ликвидности у банка.

| → Скачать пример расчета риска ликвидности банка в формате .xls |

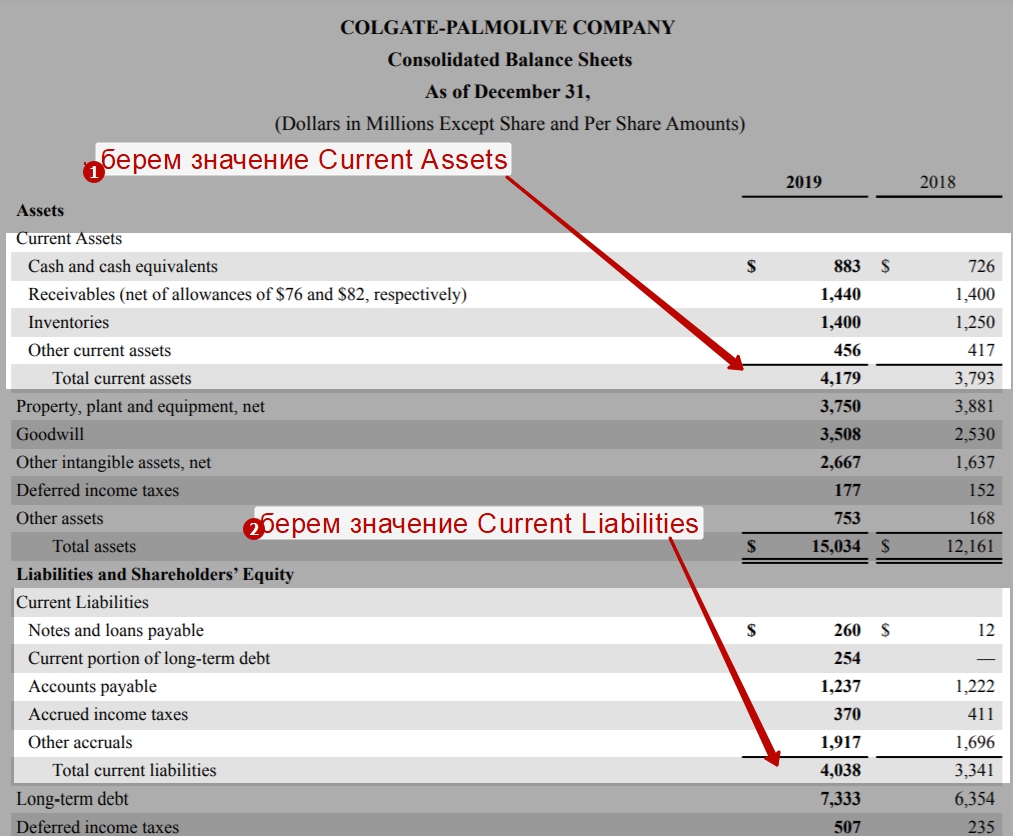

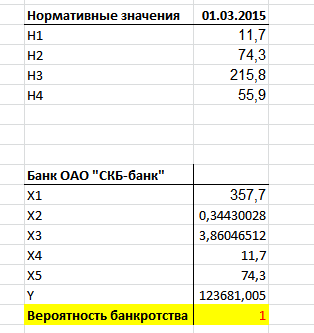

Данные берем из публичной финансовой отчетности из раздела «Финансовые показатели» на сайте банка. Затем смотрим нормативы и подставляем их в формулу.

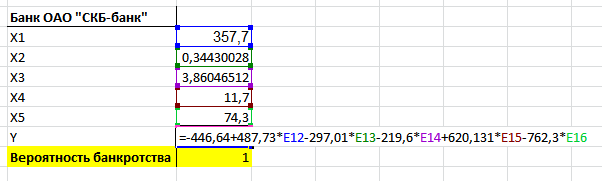

Вписываем все значения нормативов в таблицу Excel. Для начала рассчитаем интегральный показатель Y, используя значения с сайта банка.

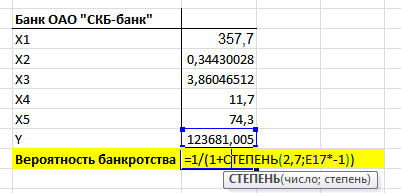

Затем подставим полученное интегральное значение (123681.005) в формулу определения вероятности банкротства банка.

В Excel формула определения вероятности будет иметь следующий вид:

=1/(1+СТЕПЕНЬ(2,7;E17*-1))

После подстановки мы получили вероятность банкротства равную 1. Ликвидность у ОАО «СКБ-банк» низкая и присутствует большой риск банкротства в течение 550 дней.

Резюме

Подведем итоги статьи. В ней мы рассмотрели одну из методик оценки риска ликвидности банка, которая представляет собой logit-модель оценки риска банкротства у банка. Модель применима для коммерческих банков в целях оценки риска ликвидности. Про другие подходы к оценке финансового состояния банка и предприятия смотрите в статье: «Оценка финансового состояния предприятия», в ней рассматриваются основные методики финансовой экспресс-диагностики.

Спасибо за внимание! Удачи!

Автор: Жданов Василий Юрьевич, к.э.н.