Рассмотрим практические аспекты построения модели оценки капитальных активов CAPM с помощью Excel для отечественных акций ОАО «Газпром».

Модель оценки капитальных активов (англ. Capital Assets Price Model, CAPM) – модель оценки (прогнозирования) будущей доходности актива для инвесторов. Подход оценки активов был теоретически разработана еще в 50-е годы Г.Марковицем, и окончательно сформирован в виде модели в 60-е годы У.Шарпом (1964), Дж. Трейнором (1962), Дж. Линтнером (1965), Ж. Мосином (1966).

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут

Модель CAPM основывается на гипотезе эффективного рынка капитала (Efficient Market Hypothesis, EMH), созданной еще в начале 20-го века Л. Башелье и активно продвигаемую Ю.Фамой в 60-е годы. Данная гипотеза имеет ряд условий по способу распространению информации и действию инвесторов на эффективном рынке капитала:

- Информация свободно распространяется и доступно всем инвесторам, рынок имеет совершенную конкуренцию. Другими словами, отсутствуют инсайдеры, которые обладают большим преимуществом в принятии решений и получении сверхдоходности (выше среднерыночной).

- Любое изменение информации о компании сразу приводит к изменению стоимости ее активов (акций). Это исключает возможность использования любой активной стратегии инвестирования для получения сверхприбыли. Данная предпосылка исключает возможность арбитражных сделок, когда инвестор заранее имеет полезную информацию, тогда как цена на активы компании еще не изменилась.

- Инвесторы на эффективном рынке имеют долгосрочный горизонт вложения. Это исключает возникновение резких изменений цен на активы (акции) и кризисов.

- Активы имеют высокую ликвидность и абсолютно делимы.

Исходя из гипотезы эффективного рынка, У. Шарп сделал предположение, что на будущую доходность акции будут оказывать влияние только рыночные (системные) риски. Другими словами, будущую доходность акции будут определять общее настроение рынка. Поэтому, кстати, он и был сторонником пассивного инвестирования, когда инвестиционный портфель не пересматривается от получения новой информации. Следует отметить, что на эффективном рынке невозможно получить сверхприбыль. Это делает любое активное управление инвестициями (инвестиционным портфелем) не целесообразным и ставит под сомнение эффективность вложения в ПИФы. В результате, модель У. Шарпа имеет всего один фактор – рыночный риск (коэффициент бета). Анализируя данные постулаты эффективного рынка, можно заметить, что в современной экономике многие из них не выполняются. Модель CAPM в большей степени является теоретической моделью и может использоваться на практике в общем случае.

|

★ Excel таблица для формирования инвестиционного портфеля ценных бумаг (рассчитай портфель за 1 минуту) + оценка риска и доходности |

|

★ Программа InvestRatio — расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

- Модель CAPM. Формула расчета

- Расчет модели CAPM в Excel

- Расчет коэффициента бета с помощью формул Excel

- Расчет коэффициента бета через надстройку «Регрессия»

- Что показывает коэффициент бета в модели CAPM?

- Расчет безриковой ставки для модели CAPM

- Расчет средней доходности рынка

- Расчет будущей доходности по модели CAPM

- Преимущества и недостатки модели CAPM

Модель CAPM. Формула расчета

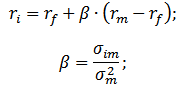

Формула оценки будущей доходности актива (акции) по модели CAPM имеет следующий аналитический вид:

где:

r – ожидаемая доходность актива (акций);

rf – доходность по безрисковому активу;

rm – среднерыночная доходность;

β – коэффициент бета (мера рыночного риска), который отражает чувствительность изменения стоимости активов в зависимости от доходности рынка. Данный коэффициент иногда называют коэффициент Шарпа.

Модель представляет собой уравнение линейной регрессии и показывает линейную взаимосвязь между доходностью (r) и рыночным риском (β);

σim – стандартное отклонение изменения доходности акции от изменения доходности рынка;

σ2m – дисперсия рыночной доходности.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Расчет модели CAPM в Excel

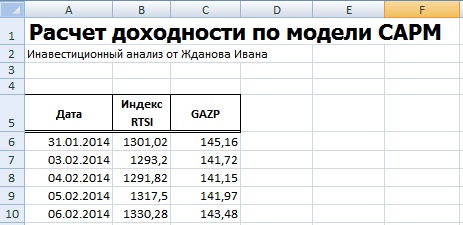

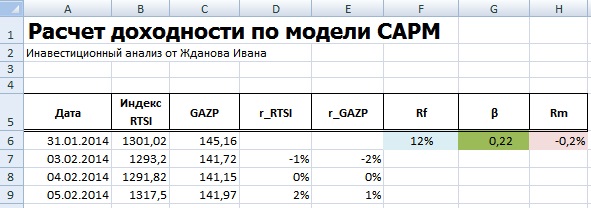

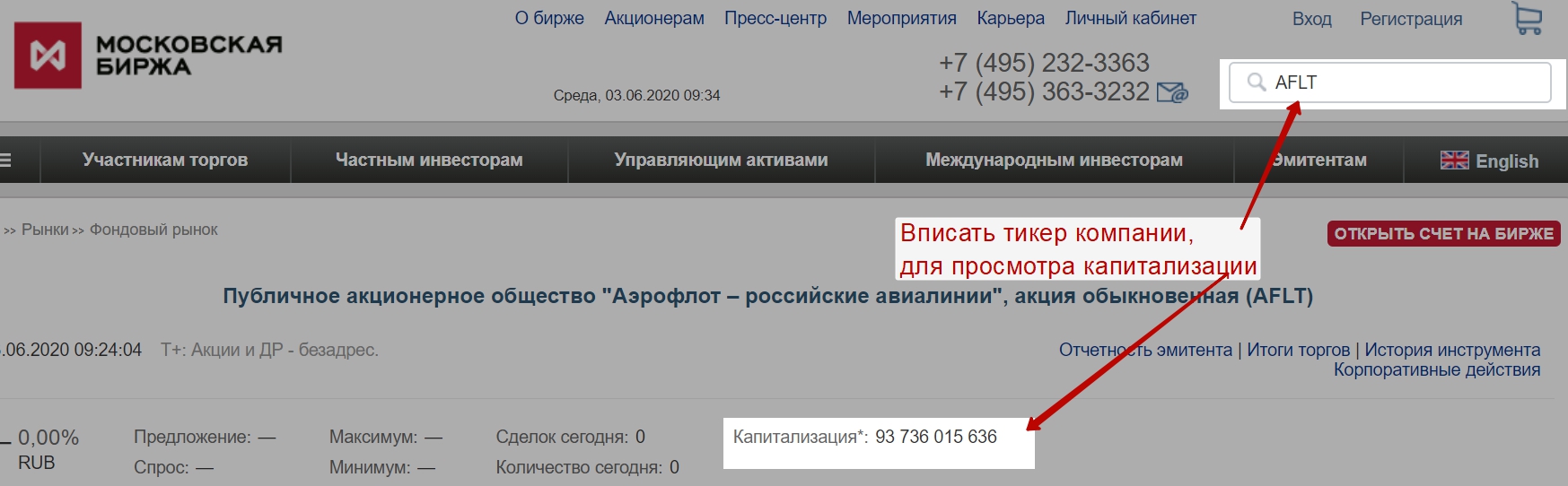

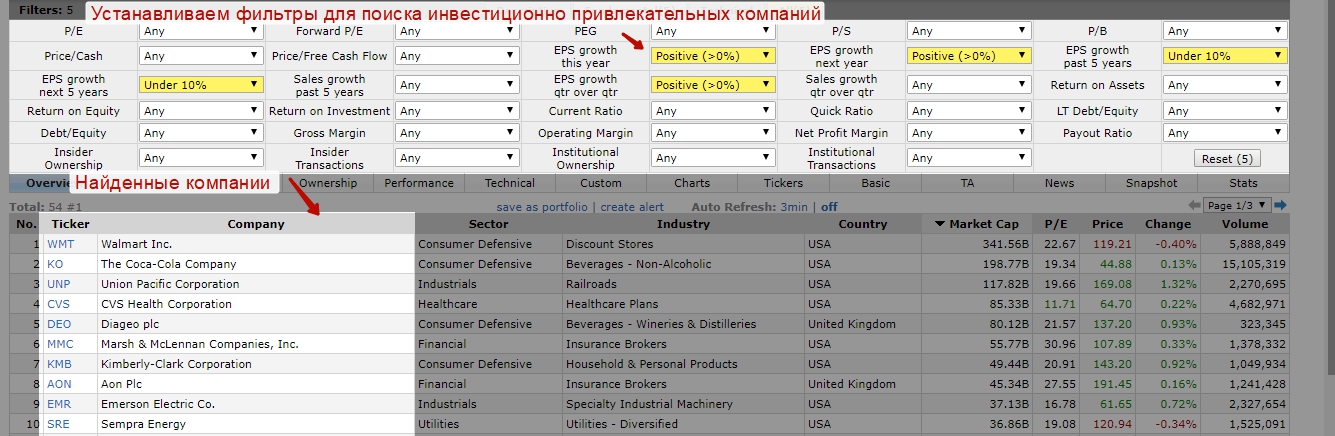

Для того чтобы лучше понять модель CAPM разберем ее на реальном примере акций предприятия ОАО «Газпром». Для этого воспользуемся программой Excel. Получить котировки акций можно на сайте finam.ru в разделе «Про рынок» → «Экспорт данных».

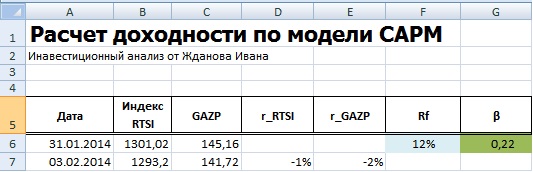

В нашей формуле за рыночную доходность будем брать изменения индекса РТС (RTSI), также это может быть индекс ММВБ (MICECX). Для американских акций зачастую берут изменения индекса S&P500. Были взяты ежедневные котировки акции и индекса за 1 год (250 данных), начиная с 31.01.2014 по 30.01.2015 г.

Далее необходимо рассчитать доходности акции (E) и индекса (D), по формулам:

=(B7-B6)/B6

=(C7-C6)/C6

Хочется заметить, что для оценки доходностей могла быть использована также формула расчета через натуральный логарифм:

=LN(B7/B6)

=LN(C7/C6)

Итоговый результат расчета доходности одинаковый.

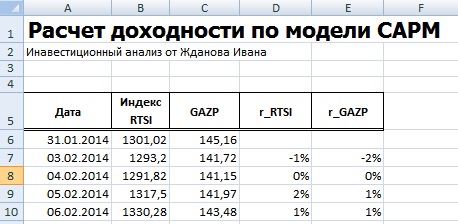

На следующем этапе необходимо рассчитать значение коэффициента бета, отражающего рыночный риск акции. Для этого есть два варианта расчета.

Расчет коэффициента бета с помощью формул Excel

Для расчета коэффициента бета можно воспользоваться формулой ИНДЕКС и ЛИНЕЙН, первая позволяет взять индекс b из формулы линейной регрессии между доходностями акции и индекса, который соответствует коэффициенту бета. Формула расчета будет следующая:

=ИНДЕКС(ЛИНЕЙН(E7:E256;D7:D256);1)

Расчет коэффициента бета через надстройку «Регрессия»

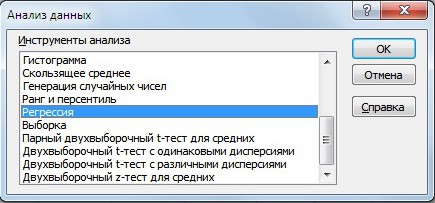

Второй вариант расчета рыночного риска модели заключается в использовании надстройки в разделе «Главное меню» → «Данные» →«Анализ данных» → «Регрессия».

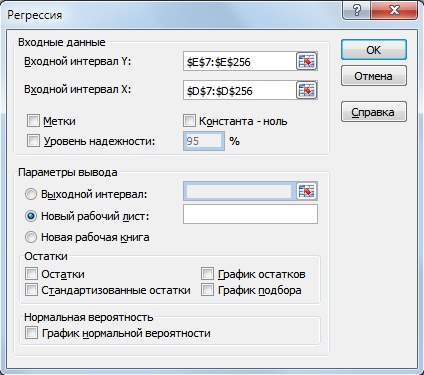

В открывшемся окне необходимо заполнить два поля: «Входной интервал Y» и «Входной интервал Х» доходностями индекса и акции соответственно.

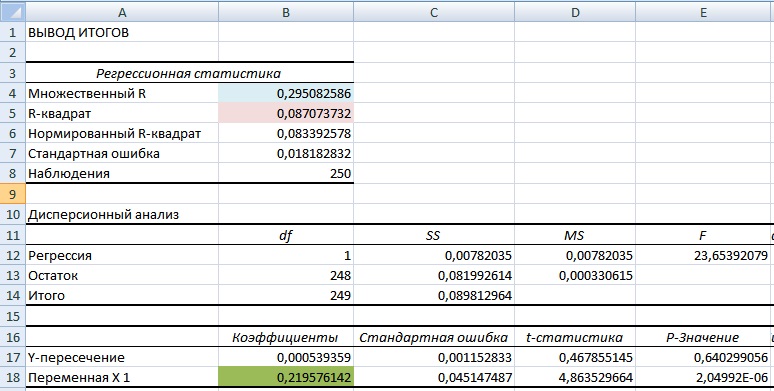

На новом листе Excel появится основные параметры модели линейной регрессии. В ячейке В18 отразится рассчитанный коэффициент линейной регрессии – коэффициент бета. Рассмотрим другие полученные параметры анализа. Так показатель Множественной R (коэффициента корреляции) между доходностью акции и индекса составляет 0,29, что показывает низкую степень зависимости доходности акции от доходности индекса. Коэффициент R-квадрат (коэффициент детерминированности) отражает точность полученной модели. Точность составляет 0,08, что очень мало для того чтобы принимать адекватные решения о прогнозировании будущей доходности на основе взаимосвязи только с уровнем риска рынка.

|

★ Программа InvestRatio — расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Что показывает коэффициент бета в модели CAPM?

Коэффициент бета показывает чувствительность изменения доходности акции и доходности рынка. Другими словами, отражает рискованность вложения в тот или иной актив. Коэффициент бета служит мерой рыночного риска. Знак перед показателем отражает их однонаправленное или разнонаправленное движение. Рассмотрим более подробно значение бета в таблице ниже:

| Значение коэффициента бета | Комментарии |

| β > 1 | Доходность акция более чувствительная к изменению, доходности рынка |

| β = 1 | Доходность акции совпадает доходности рынка |

| 0 < β < 1 | Доходность акции менее чувствительна к изменениям доходности рынка |

| β = 0 | Доходность акции не зависит от доходности рынка полностью |

В нашем примере, мы получили значение бета равной 0,22 – это показывает малую степень влияния рыночного риска на доходность акции ОАО «Газпром». На следующем этапе необходимо рассчитать безрисковую ставку (rf).

Расчет безриковой ставки для модели CAPM

Безрисковая ставка представляет собой гарантированный уровень доходности, который получил бы инвестор при осуществлении альтернативного инвестирования. На практике за безрисковую процентную ставку берут процентные ставки государственных ценных бумаг (ГКО – государственные краткосрочные бескупонные облигации, ОФЗ – облигации федерального займа ) и (доходность 30-летних облигаций США). Доходности по российским ценным бумагам можно посмотреть на сайте ЦБ РФ «Ставки рынка ГКО-ОФЗ». На текущий момент, процентная ставка составляет около 12% годовых. Отразим полученные данные в таблице Excel.

Расчет средней доходности рынка

Расчет средней доходности рынка (индекса РТС) проходит простой формуле Excel:

=СРЗНАЧ(D6:D256)

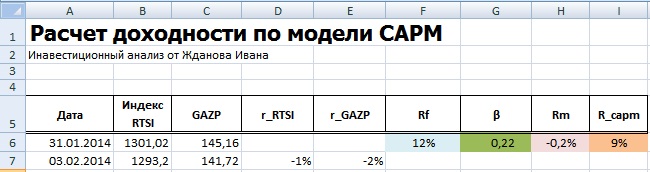

Расчет будущей доходности по модели CAPM

Рассчитаем будущую доходность акции ОАО «Газпром» на основе модели CAPM (R_capm). Формула оценки следующая:

=F6+G6*(H6-F6)

Как мы видим, что по модели CAPM ожидается доходность акции ОАО «Газпром» в размере 9%, что ниже, чем доходность по безрисковому активу. Доходность рынка составила отрицательное значение (-0,2%). Это объясняется тем, что сейчас наблюдается кризис на фондовом рынке, что приводит к оттоку капитала и созданию неустойчивой инвестиционной среды. Современные методы оценки инвестиций и инвестиционных портфелей вы можете прочитать в моей статье: «Оценка эффективности инвестиций, инвестиционного портфеля, акций на примере в Excel«.

Преимущества и недостатки модели CAPM

К преимуществам модели можно отнести ее фундаментальный принцип о взаимосвязи между уровнем рыночного риска (системного риска) и уровнем будущей доходности акции.

Рассмотрим недостатки модели CAPM.

Во-первых, модель оперирует только одним фактором, влияющим на будущую доходность акции. В 1992 году Ю. Фама К. Френч доказали, что на будущую доходность также влияют такие факторы как: размер компании и отраслевая принадлежность.

Во-вторых, модель имеет ряд ограничений: модель не учитывает налоги, трансакционные затраты, непрозрачность финансового рынка и т.д.

В-третьих, для прогнозирования будущей доходности используют ретроспективный уровень рыночного риска, что приводит к ошибке прогноза.

Резюме

В данной статье мы рассмотрели на практическом примере расчет будущей доходности акции ОАО «Газпром» в Excel. Следует отметить, что модель CAPM может применяться в условиях эффективного рынка капитала. В настоящее время увеличивается количество кризисов на финансовых рынках, это делает затруднительным использование модели в долгосрочной оценки активов. Несмотря на это, модель может быть использована как метод анализа силы влияния рыночного риска на будущую доходность акции. Спасибо за внимание, с вами был Иван Жданов.

Автор: к.э.н. Жданов Иван Юрьевич

По модели Марковитца определяются показатели, характеризующие объем инвестиций и риск что позволяет сравнивать между собой различные альтернативы вложения капитала с точки зрения поставленных целей и тем самым создать масштаб для оценки различных комбинаций.

Средняя доходность по рынку рассчитывается по дневным наблюдениям, а безрисковая ставка принята к расчету годовая.