Метод кумулятивного построения – это способ расчета ставки дисконтирования и показателя капитализации. Применяется для оценки нормы доходности различных видов активов (машин, оборудования, недвижимости, нематериальных активов).

Метод кумулятивного построения используется также для расчета коэффициента капитализации. Так как показатель капитализации получается как разница между ставкой дисконтирования и средними долгосрочными темпами роста доходности бизнеса / недвижимости.

Сравнение методов расчета ставки дисконтирования и их применимость

Чтобы лучше понять метод кумулятивного построения для расчета ставки дисконтирования необходимо понимать какое место занимает данный подход среди других методов оценки нормы доходности и для каких целей он применим, а для каких нет. В таблице ниже приведены существующие модели и методы оценки ставки дисконтирования ⇓.

| Метод оценки ставки дисконтирования | Применение | Преимущества | Недостатки |

| Модель оценки капитальных активов САРМ (модель У.Шарпа) и ее модификации (модели: MCAPM, Е.Фамы и К.Френча, М. Кархарта) | Используется для оценки крупных компаний имеющих акции на фондовом рынке | Основывается на ключевом принципе связи доходности и риска, позволяет точно оценить норму прибыли компании (будущую доходность) | Во внимание в модели включается только рыночный риск

Метод не учитывает влияние налогов Плохо применим для российского фондового, т.к. для рынка характерна низкая ликвидность торгов |

| Модель дивидендов постоянного роста (модель Гордона) | Применение для оценки крупных компаний имеющих эмиссию обыкновенных акций на фондовом рынке и выплачивающие дивиденды | Позволяет точно оценить будущую норму доходности компании на основе дивидендного дохода | Плохо подходит для оценки российских компаний, т.к. мало компаний выплачивает дивиденды либо выплаты неравномерны |

| Средневзвешенная стоимость капитала (модель WACC) | Применяется для оценки крупных компаний (привлекающих дополнительное финансирование) и инвестиционных проектов | Позволяет оценить норму доходности как собственного, так и заемного капитала | Доходность собственного капитала рассчитывается по моделям CAPM, Гордона, показателей рентабельности, кумулятивный способ и имеет их недостатки |

| Оценка на основе рентабельности капитала (показатели: ROA, ROE, ROCE, ROACE) | Применяется для оценки нормы доходности компаний, НЕ имеющих выпуски акций на фондовом рынке или компаний с видом деятельности: ЗАО, ООО, ТОО | Позволяет оценить любые компании, которые имеют финансовую отчетность | Позволяет оценить текущую прибыльность капитала компании, а не будущую (прогнозную) норму доходности |

| Кумулятивный метод | Используется для оценки степени капитализации недвижимости; инвестиционных проектов, компаний, стартапов | Позволяет комплексно оценить риски влияющие на доходность бизнеса / инвестиционного проекта или недвижимости

Подходит для оценки нормы доходности стартапов, которые еще не имеют финансовых показателей |

Оценка носит субъективный характер |

Формула расчета кумулятивного метода

Для расчета ставки дисконтирования по кумулятивному методу необходимо рассчитать безрисковую процентную ставку, премию за риск (степень влияния различных рисков) и провести корректировку на инфляцию.

![]()

где:

r – ставка дисконтирования;

rf – безрисковая процентная ставка;

rp – премия за риски компании;

rp – премия за страновой риск (используется для оценки и сравнения международных компаний);

I – процент инфляции (корректировка на рост потребительских цен).

Рассмотрим более подробно, как можно рассчитать все элементы формулы.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Расчет безрисковой процентной ставки

Можно выделит следующие способы расчета безрисковой процентной ставки:

- Оценка доходности на основе доходности государственных ценных бумаг (ГКО, ОФЗ). Так как данные ценные бумаги выпускает Министерство финансов, то они имеют максимальный кредитный рейтинг надежности. Размер доходности можно посмотреть на официальном сайта ЦБ РФ. Следует заметить, что абсолютной надежности не обладает ни один из финансовых инструментов.

- Оценка безрисковой доходности на основе доходности по наиболее надежным банковским вкладам. Один из самых надежных банков – Сбербанк (международный кредитный рейтинг Moody’s: Ваа3 и Fitch BBB-). Рейтинг имеет умеренные кредитные риски и рассматривается для долгосрочных вложений. Доходность по вкладам Сбербанка составляет на текущим момент 5,59%.

Более подробно про способы расчета безрисковой процентной ставки читайте в стать: → «5 способов расчета безрисковой процентной ставки».

Расчет премии за риск

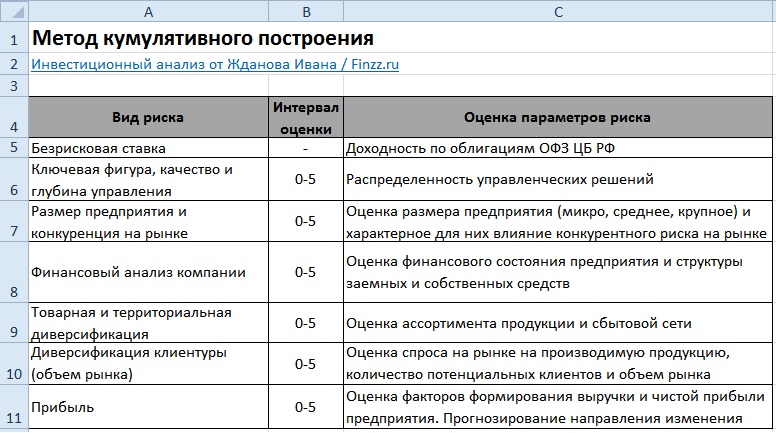

Если мы рассматриваем проекты внутри страны, то можно исключить из рассмотрения страновой риск, т.к. данный риск присущ будет всем компаниям. Расчет премии за риск будет осуществляться с помощью метода кумулятивного построения, где необходимо выделить все возможные риски, влияющие на доходность компании. В таблице ниже рассмотрены основные факторы риска, которые используются для оценки ставки дисконтирования ⇓.

Так как метод экспертный, то факторы риска определяются экспертно. Как правило, выделяют 5-7 наиболее значимых рисков.

Данные 6 факторов были выделены как области, максимально сильно оказывающие влияние на устойчивое развитие компании и его доходность. Так «ключевая фигура и глубина управления» характеризует прозрачность менеджмента и распределенность в принятии решений советом директоров компании. Размер предприятия и конкуренция на рынке отражает уровень конкурентности на рынке, количество и размер крупных игроков данной отрасли. Финансовый анализ компании может быть проведен по финансовой отчетности и оценке коэффициентов: ликвидности, рентабельности, оборачиваемости и финансовой устойчивости. Если наблюдаются отклонения от нормативных значений, либо какой то из коэффициентов сильно завышен / занижен, то можно сделать вывод о неудовлетворительном финансовом состоянии (см. → Экспресс оценка финансового состояния предприятия). Товарная и территориальная диверсификация показывает уровень распределения риска в производстве товара на основе широты ассортимента. Широкий ассортимент позволяет крупным компаниям быть более устойчивыми. Диверсификация клиентуры оценивает уровень спроса на товары и услуги компании и объем рынка потребления. Прибыль отражает итоговый результат деятельности компании, результативность управленческих и технологических решений выраженных в финансовом эквиваленте. Оценка динамики и волатильности прибыли показывает возможность предприятия реинвестировать в развитие основных фондов, создание нематериальных активов повышение квалификации персонала и т.д. Интервал оценки для каждого фактора риска составляет 5%. Данное значение было выбрано экспертно и субъективно. На следующем этапе необходимо будет оценить каждый из факторов риска.

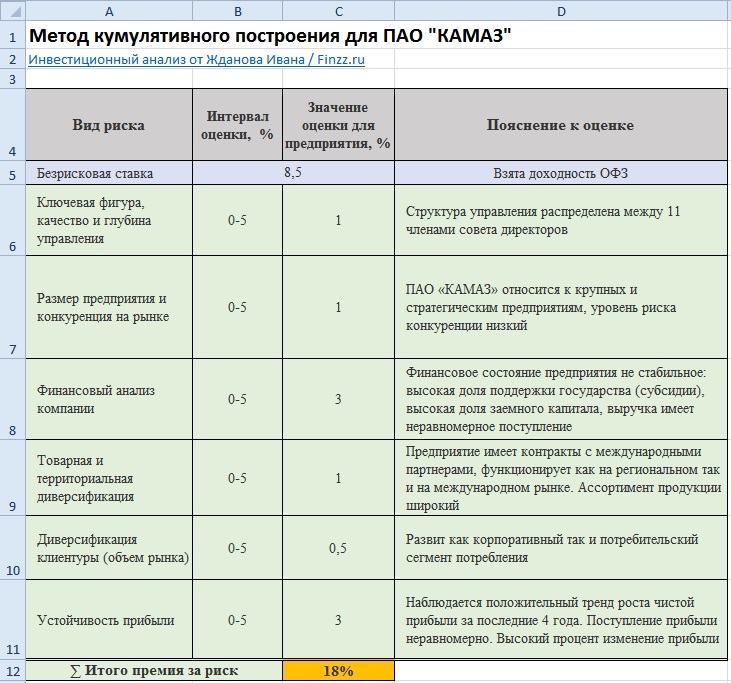

Пример проведения оценки кумулятивным методом

Пример расчетов по оценке ставки дисконтирования проведем для отечественной компании ПАО «КАМАЗ». Более подробно изучить политику и финансовые показатели можно с публичных отчетов предприятия на его официальном сайте. В таблице ниже рассмотрена оценка рисков предприятия ⇓.

Безрисковая ставка была взята как доходность облигаций федерального займа (ОФЗ) с официального сайта ЦБ РФ (см. → изменение доходности ОФЗ). Суммарная премия за риск составила 18%.

Следующим этапом необходимо рассчитать коэффициент инфляции, который показывает изменение стоимости на потребительские товары. Для расчета используются данные Федеральной службой государственной статистики. За 2016 год коэффициент инфляции составил 5,38%.

В итоге ставка дисконтирования по методу составит = 18% + 5,38% = 23,38%

⊕ Скачать пример расчета ставки дисконтирования кумулятивным методом в Excel

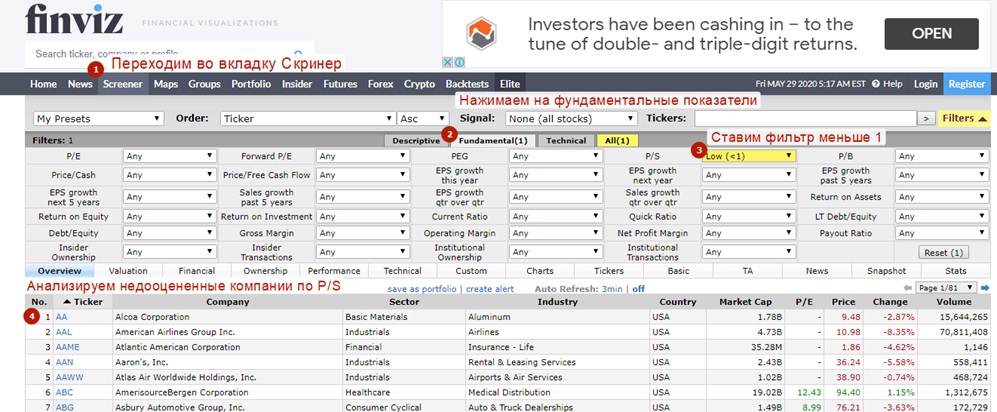

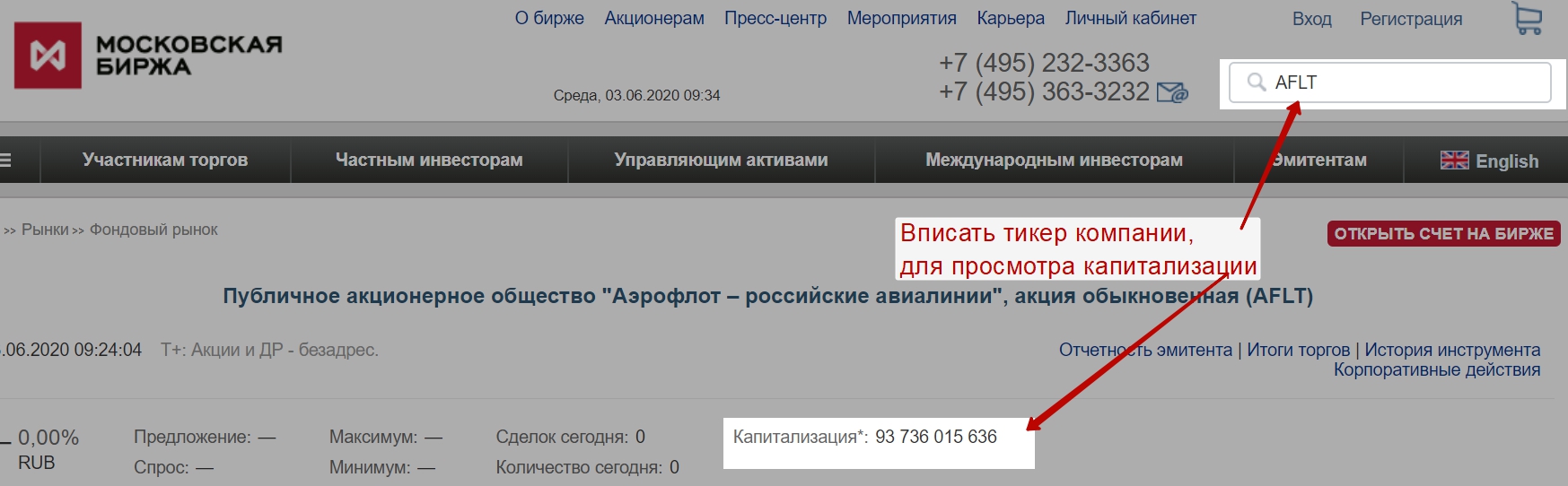

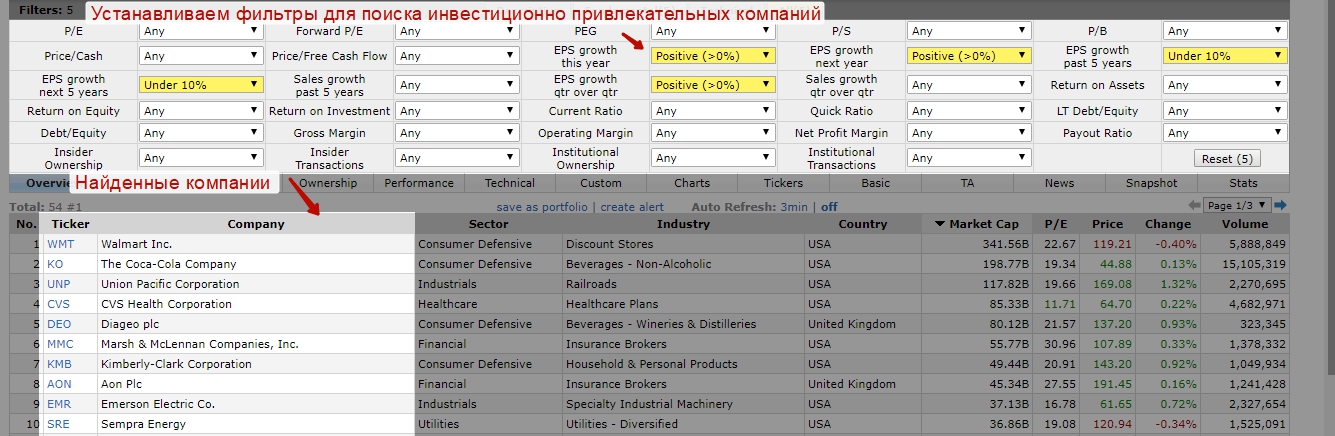

Оценка международных компаний методом кумулятивного построения

Если компания будет сравниваться на глобальном рынке, то необходимо рассчитать значение странового риска. Страновой риск – отражает платежеспособность национальной экономики в целом. Одним из самых простых способов его оценки будет использование международных страновых кредитных рейтингов (S&P, Moody’s или Fitch). На рисунке ниже представлены значения страновых рисков для международных кредитных рейтингов, данные были получены с официального сайта Moody’s ↓.

| Рейтинг страны | Страновой риск, % | Пояснение |

| ААА | 0,2 | Верхний инвестиционный класс |

| АА | 0.75 | |

| А | 1.25 | |

| ВВВ+ | 1.5 | Нижний инвестиционный класс |

| ВВВ | 2 | |

| ВВВ- | 2.5 | |

| ВВ+ | 3 | Уровень риска не платежеспособности высок |

| ВВ | 3.5 | |

| ВВ- | 4 | |

| В | 5 |

На текущий момент кредитный рейтинг Moody’s → Ba1 , S&P → BB+, что показывает высокие страновые риски для международных инвесторов, и которые необходимо учитывать при расчете ставки дисконтирования. Так для предприятия ПАО «КАМАЗ» ставка дисконтирования составит с учетом странового риска 26,38%.

Резюме

Метод кумулятивного построения ставки дисконтирования применяется для расчета ставки дисконтирования и коэффициента капитализации как производного. Применение метода учитывает трудноформализованные риски компании, тем самым повысить точность оценки нормы доходности. Несмотря на это, применение экспертных методов вносит в оценку долю субъективизма. Выходом из этого является применение группы экспертов, где их оценки могут усредняться или быть присвоен вес оценки для каждого участника.