Средневзвешенная стоимость капитала (англ. WACC, Weighted Average Cost of Capital, аналог: средневзвешенная цена капитала) применяется для оценки доходности капитала компании, нормы прибыльности инвестиционного проекта и бизнеса. В статье мы рассмотрим как происходит расчет средневзвешенной стоимости капитала WACC в Excel с использованием модели оценки капитальных активов (CAMP) и на основе финансовой отчетности и баланса.

- Формула расчета средневзвешенной стоимости капитала

- Направления применения средневзвешенной стоимости капитала

- Сложности применения метода WACC на практике

- Методы расчета доходности собственного капитала

- Пример №1. Расчет WACC в Excel на основе модели CAPM

- Расчет WACC для компаний ЗАО

- Пример №2. Расчет WACC по балансу в Excel

- Модификация формулы WACC

Формула расчета средневзвешенной стоимости капитала

Суть WACC заключается в оценке стоимости (доходности) собственного и заемного капитала компании. В собственный капитал входят: уставной капитал, резервный капитал, добавочный капитала и нераспределенной прибыли. Уставной капитал -это капитал внесенный учредителями. Резервный капитал — это денежные средства предназначенные для покрытия убытков и потерь. Добавочный капитал — это денежные средства полученные в результате переоценки имущества. Нераспределенная прибыль — это денежные средства полученные после вычета всех выплат и налогов.

Формула расчета средневзвешенной стоимости капитала WACC следующая:

![]()

где: re — доходность собственного капитала организации;

rd — доходность заемного капитала организации;

E/V, D/V – доля собственного и заемного капитала в структуре капитала компании. Сумма собственного и заемного капитала формирует капитал компании (V=E+D);

t – процентная ставка налога на прибыль.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Направления применения средневзвешенной стоимости капитала

Модель WACC используется в инвестиционном анализе как ставка дисконтирования в расчетах показателей эффективности инвестиционного проекта: NPV, DPP, IP. (⊕ 6 методов оценки эффективности инвестиций в Excel. Пример расчета NPV, PP, DPP, IRR, ARR, PI)

В стратегическом управлении для оценки динамики изменения стоимости организации. Для этого WACC сопоставляется с рентабельностью активов (ROA). Если WACC>ROA, то экономическая добавленная стоимость (EVA) уменьшается и компания «теряет» стоимость. Если WACC<ROA, то добавленная стоимость компании растет.

| Индикатор | Пояснение | Стоимость компании |

| WACC>ROA | Компания развивается и увеличивает свою стоимость | EVA ↑ |

| WACC<ROA | Затраты на капитал превышают эффективность управления, стоимость компании уменьшается | EVA ↓ |

В оценке сделок слияния и поглощения М&А. Для этого WACC компании после слияния сравнивают с суммой WACC всех компаний до объединения.

В оценке бизнеса, как ставка дисконтирования в оценке ключевых показателей бизнес плана.

Применения модели WACC можно разбить на два направления: для оценки ставки дисконтирования и для оценки эффективности управления капиталом компании. Более подробно про методы расчета ставки дисконтирования читайте в статье: → 10 методов расчета ставки дисконтирования.

Сложности применения метода WACC на практике

Рассмотрим основные проблемы использования подхода оценки средневзвешенной цены капитала:

- Сложность оценки ожидаемой доходности собственного капитала (Re). Так как существует множество способов ее оценки (прогнозирования), результаты могут сильно варьироваться.

- Невозможность рассчитать значения WACC для убыточных компаний или находящихся в стадии банкротства.

- Сложности применения метода WACC для оценки цены капитала стартапов и венчурных проектов. Так как компания еще не имеет устойчивых денежных поступлений и прибыли, сложно прогнозировать доходность собственного капитала. Для решения данной проблемы разработаны экспертные и бальные методы оценки.

Методы расчета доходности собственного капитала

Самым сложным в расчете показателя WACC является расчет доходности собственного капитала (Re). Существует множество различных подходов в оценке. В таблице ниже рассмотрены ключевые модели оценки результативности собственного капитала и направления их применения ↓

| Методы и модели | Направления применения |

| Модель Шарпа (CAPM) и ее модификации:

· MCAPM · Модель Фамы и Френча · Модель Кархарта |

Применяется для оценки доходности собственного капитала для компаний имеющих эмиссии обыкновенных акций на фондовом рынке |

| Модель Гордона (модель дивидендов постоянного роста) | Применяется для компаний имеющих выпуски обыкновенных акций с дивидендными выплатами |

| На основе рентабельности капитала | Применяется для компаний, не имеющих выпусков акций на фондовом рынке, но с открытой финансовой отчетностью (например для ЗАО) |

| На основе премии за риск | Применяется для оценки эффективности собственного капитала стартапов и венчурных бизнесов |

Пример №1. Расчет WACC в Excel на основе модели CAPM

Для корректного расчета доходности собственного капитала в модели WACC с помощью модели оценки капитальных активов (CAPM или модель Шарпа) необходимо наличие эмиссии обыкновенных акций на фондовом рынке (ММВБ или РТС), другими словами акции должны иметь достаточно волатильные котировки на рынке. Более подробно про расчет по модели CAPM читайте в статье: → Модель оценки капитальных активов – CAPM (У. Шарпа) в Excel.

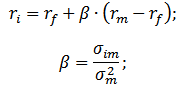

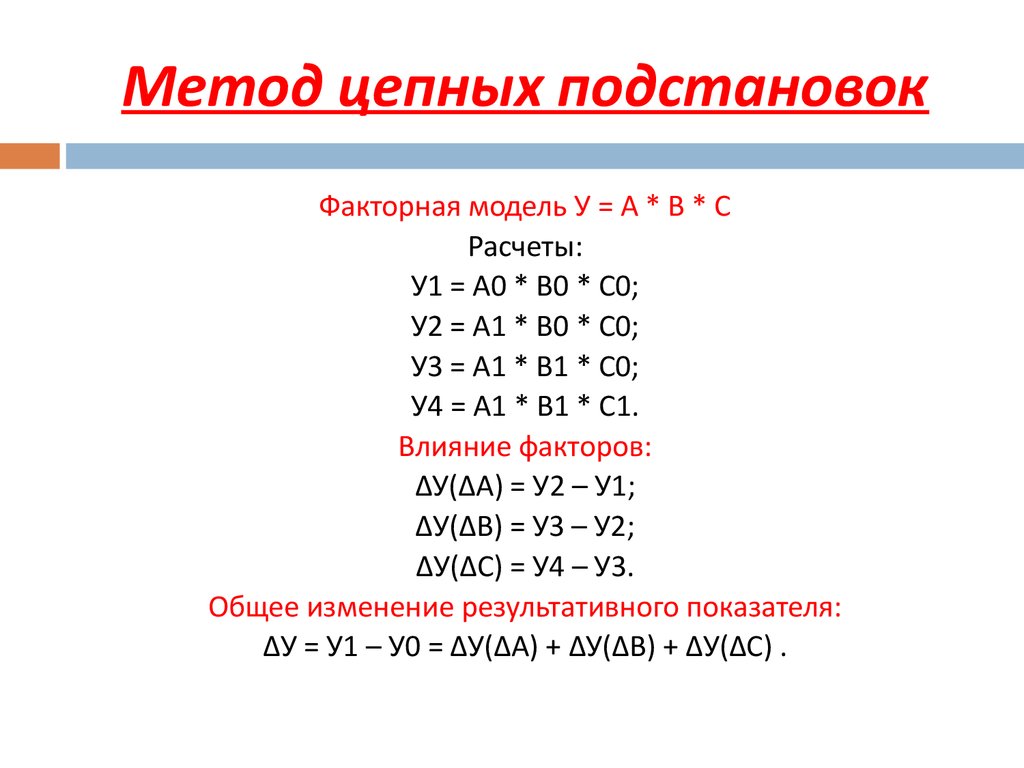

Стоимость акционерного (собственного) капитала организации рассчитывается по модели CAPM по формуле:

где:

r – ожидаемая доходность собственного капитала компании;

rf – доходность по безрисковому активу;

rm – доходность рыночного индекса;

β — коэффициент бета (чувствительность изменения доходности акции к изменению доходности индекса рынка);

σim – стандартное отклонение изменения доходности акции от изменения доходности рыночного индекса;

σ2m – дисперсия доходности рыночного индекса.

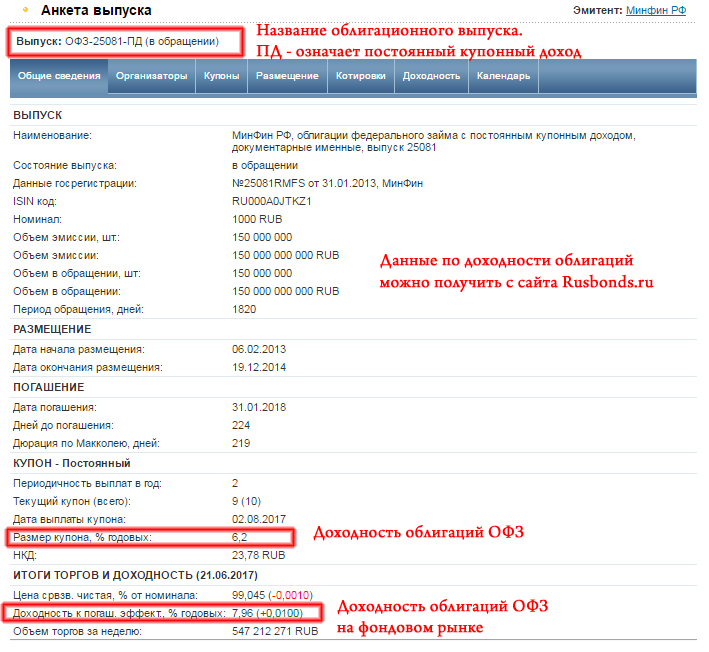

Доходность по безрисковому активу (Rf) может быть взята как доходность государственных облигаций ОФЗ. Данные доходности облигаций можно посмотреть на сайте rusbonds.ru. Для расчета мы будем использовать купонный доход 6,2%. На рисунке ниже показана карточка облигаций ОФЗ-ПД ⇓

Среднерыночная доходность (Rm) представляет собой среднюю доходность рыночного индекса РТС или ММВБ (на сайте Московской биржи → Посмотреть архив данных индекса). Нами был взята доходность в размере 7%.

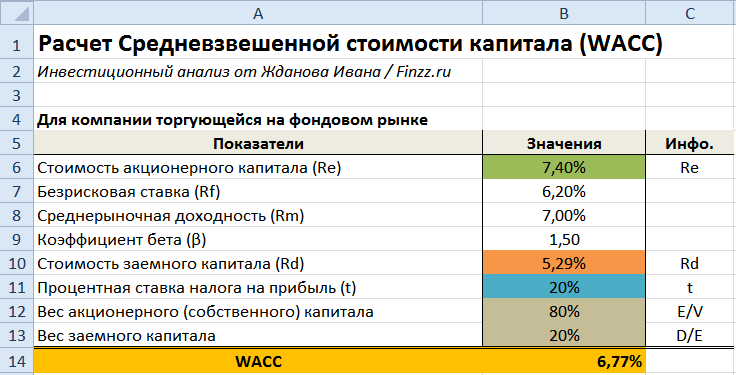

Коэффициент бета показывает чувствительность и направленность изменения доходности акции к доходности рынка. Данный показатель рассчитывается на основе доходностей индекса и акции. Более подробно про расчет коэффициента бета читайте в статье: → Расчет коэффициента бета в Excel. В нашем примере коэффициент бета равен 1.5, что означает высокую изменчивость акции по отношению к рынку. Формула расчета стоимости собственного (акционерного) капитала следующая:

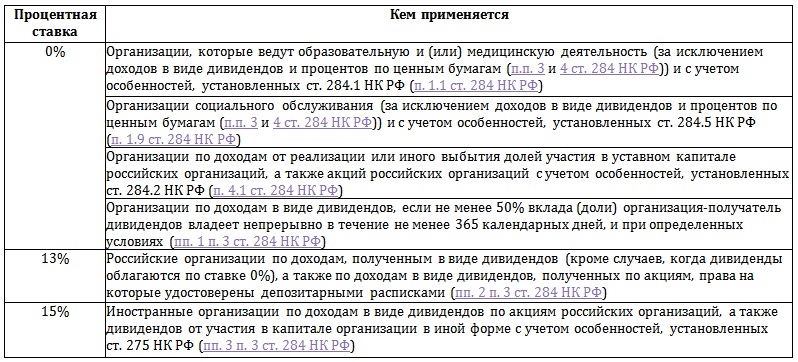

Стоимость собственного капитала = B7+B9*(B8-B7)

Стоимость заемного капитала (Rd) — представляет собой плату за пользованием заемными денежными средствами. Данное значение мы можем получить на основе баланса компании, пример расчета данных значений разобран ниже. Процентная ставка налога на прибыль составляет 20%. Ставка налога на прибыль может меняться в зависимости от вида деятельности компании.

Вес акционерного и заемного капитала были в примере взяты за 80 и 20% соответственно. Формула расчета WACC следующая:

WACC = B6*B12+(1-B11)*B13*B10

Скачать пример расчета средневзвешенной стоимости капитала WACC по модели CAPM в Excel

Расчет WACC для компаний ЗАО

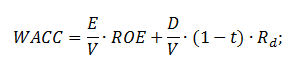

В одном из этапов расчета средневзвешенной цены капитала необходимо рассчитать прогнозируемую доходность собственного капитала (Re), которая, как правило, рассчитывается с помощью модели CAPM. Для корректного применения данной модели необходимо наличие торгуемых на рынке обыкновенных акций. Так как компании ЗАО не имеют публичных эмиссии акций, то оценить доходность капитала рыночным способом невозможно. Поэтому доходность собственного капитала может быть оценена на основе финансовой отчетности – коэффициента ROE (рентабельность собственного капитала). Данный показатель отражает какую норму прибыли создает собственный капитал компании. В результате Re = ROE

Формула расчета WACC будет модифицирована.

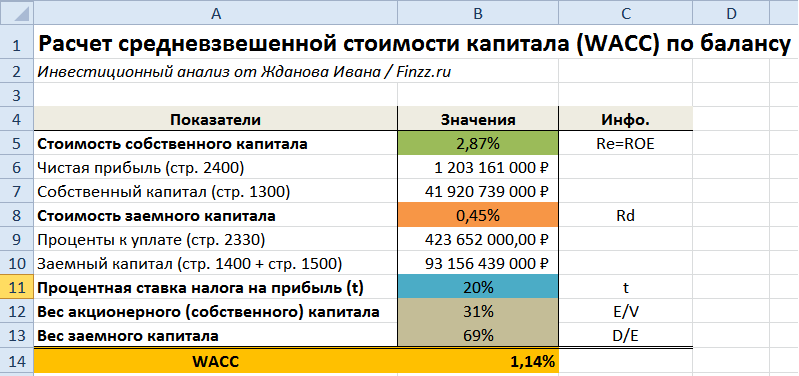

Пример №2. Расчет WACC по балансу в Excel

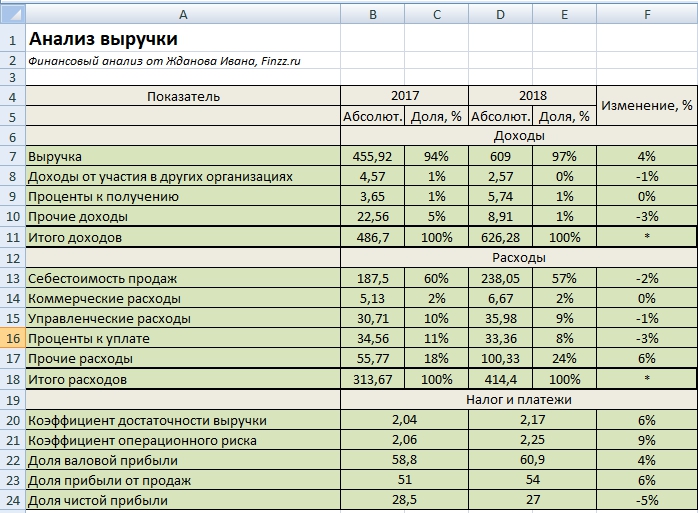

Разберем пример расчета WACC по балансу организации. Данный подход применяется когда компания не имеет эмиссии обыкновенных акций на фондовом рынке или они низковолатильны, что не позволяет на основе рыночного подхода оценить доходность (эффективность) капитала компании.

Оценку будем проводить на основе баланса ОАО КАМАЗ. Несмотря на то что данная компания имеет обыкновенные акции их волатильность на рынке слишком слабая, чтобы можно было адекватно оценить доходность собственного капитала по модели CAPM.

Баланс организации можно скачать с официального сайта или → скачать Финансовая отчетность ОАО КАМАЗ в формате .PDF. Первый параметр формулы — стоимость собственного капитала, которая будет рассчитываться как рентабельность собственного капитала организации. Формула расчета следующая:![]()

Чистая прибыль отражается в строке 2400 в отчете о финансовых результатах, размер собственного капитала в строке 1300 бухгалтерского баланса. Вносим данные в Excel.

Стоимость собственного капитала = B6/B7

На следующем этапе необходимо рассчитать стоимость заемного капитала, которая представляет собой плату за пользование заемными средствами, другими словами процент который организация платит за привлеченные денежные средства. Проценты уплаченные на конец отчетного года представлены в строке 2330 бухгалтерского баланса, величина заемного капитала представляет собой сумму долгосрочных и краткосрочных обязательств (строка 1400 + строк 1500) в отчете о финансовых результатах. Формула расчета стоимости заемного капитала следующая:

Стоимость заемного капитала =B9/B10

На следующем этапе вносим значения процентной ставки налога. Размер налога на прибыль составляет 20%. Для расчета долей собственного и заемного капитала необходимо применить уже имеющие данные и формулы:

Вес собственного капитала = B7/(B7+B10)

Вес заемного капитала = B10/(B7+B10)

WACC = B5*B12+(1-B11)*B13*B8

Скачать пример расчета средневзвешенной стоимости заемного капитала WACC по балансу в Excel

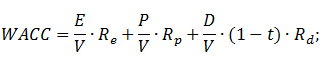

Модификация формулы WACC

Рассмотрим один из вариантов модификации формулы расчета средневзвешенной стоимости капитала. Если организация имеет привилегированные и обыкновенные акции на фондовом рынке, то формула расчета WACC видоизменяется:

где:

E/V – доля обыкновенных акций в собственности организации;

P/V – доля привилегированных акций в собственности компании;

D/V – доля заемного капитала (Сумма E+P+D=V);

Re – доходность обыкновенных акций;

Rp – доходность привилегированных акций;

Rd – стоимость заемного капитала;

t – налог на прибыль.

Резюме

Модель средневзвешенной стоимости (цены) капитала WACC актуально применять при расчете по финансовой отчетности, так как в этом случае доходность собственного капитала рассчитывается по балансу. Если для расчета доходности собственного капитала применяется методы CAPM, модель Гордона и т.д., то значение WACC будет искажено и не будет иметь практического применения. Метод, как правило, используется для оценки уже существующих бизнесов, проектов и компаний и менее применим для оценки стартапов.

У вас ошибка в первой таблице, индикаторы поменяйте местами.

Классная статья, Спасибо вам, а вот если у меня есть WACC годовой то как мне сделать на его основе месячный ? Например вакк 35% годовой и затем обратно ?!

Добрый день. Могу ли обратиться за помощью при расчёте EVA

Добрый день. Покритикуйте, пожалуйста, подход: при расчете стоимости WACC по балансу

подставлять в формулу среднюю стоимость собственного капитала и среднюю стоимость заемного капитала ((стоимость на начало периода + стоимость на конец периода)/2), у нашей организации в течение года происходило погашение займов, так что на конец года стоимость заемного капитала сильно снизилась, а выплаченные % в течение года (строка 2330 Ф2) превышают стоимость займов на конец года..