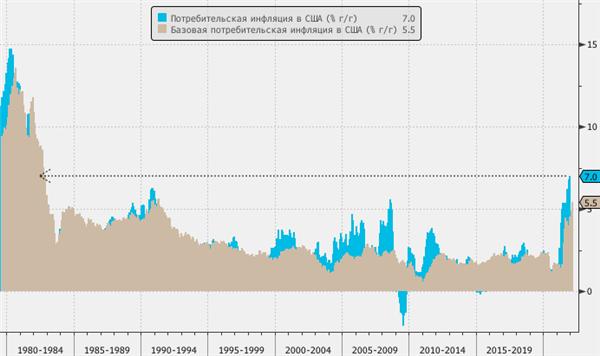

Потребительские цены в США выросли в декабре 2021 года до самого высокого уровня почти за 40 лет, постепенно укрепляя основу для того, чтобы ФРС начала повышать процентные ставки с марта 2022 года. Согласно данным, опубликованным в среду, 12 января, Министерством труда США, потребительский индекс цен вырос в последнем месяце прошлого года на 0,5% м/м и 7% г/г — самое большое годовое увеличение — годовая база с июня 1982 г. В то же время базовая потребительская инфляция увеличилась на 5,5% по состоянию на декабрь 2020%.

Если углубиться в отчет, влияние узких мест в цепочке поставок остается весьма заметным. Цены на сырье выросли на 1,2%, что стало самым большим месячным ростом с июня. Основными драйверами инфляции стали одежда (+1,7%) и новые и подержанные автомобили (+1,8%). Дефицит в конце года повлиял на рост цен на автомобили.

Влияние деформации омикрон не было отражено в декабрьском отчете по инфляции. Это ожидается только в январе. А в декабре цены на туристические услуги выросли на 0,2%, при этом подорожание в ресторанах составило 0,6%, а общественный транспорт подорожал достаточно резко, на 2%.

Цены на энергоносители упали в декабре. Однако это временное явление, судя по текущим биржевым ценам на нефть и газ. Компонент стоимости жилья также снизился в месячном исчислении из-за более слабого роста цен на отели и мотели. Базовые жилищные платежи и арендная плата, эквивалентная владению жилой недвижимостью, составляют почти треть индекса потребительских цен. Эта составляющая может составить основное повышательное давление на инфляцию в 2022 г., о чем свидетельствуют различные индексы стоимости аренды жилья.

Рынки позитивно отреагировали на данные по инфляции. На фондовых рынках США и Европы наблюдалась определенная положительная динамика. Доходность казначейских облигаций падает третий день подряд после роста до нового 2-летнего максимума в понедельник (1,8064% по 10-летним облигациям). Цена доллара снизилась на фоне снижения доходности казначейских облигаций. В то же время темпы снижения доллара были подкреплены техническим пробитием нижней границы 2-месячного диапазона индекса доллара.

Рынок фьючерсов на ставку по федеральным фондам предполагает 87-процентную вероятность того, что ФРС совершит первое повышение ставки в марте. Рынок на 100% уверен, что до конца 2022 года будет три повышения ставки и с вероятностью 52% предполагает, что к концу декабря ставка будет повышена не в три, а в четыре раза. Еще сутки назад рынок с вероятностью 85% предполагал первое повышение в марте, и только 42% закладывало в цены возможное четвертое повышение до конца года.