Метод капитализации доходов – подход оценки стоимости бизнеса или инвестиционного проекта на основе приведения доходов к единой стоимости. Метод применяется для экспресс оценки стоимости бизнеса, инвестиционных проектов и недвижимости, а также для проведения сравнения о определения более инвестиционно привлекательных объектов. В данной статье мы сделаем акцент на разбор метода капитализации доходов для оценки бизнеса или уже существующего инвестиционного проекта.

- Преимущества и недостатки метода капитализации доходов

- Формула расчета стоимости компании методом капитализации

- Какой вид дохода выбрать для оценки?

- Какой показатель дохода использовать в модели для расчета базы?

- Методы расчета ставки капитализации

- Расчет по методу рыночной экстракции

- Расчетный метод определения коэффициента капитализации

- Пример расчета стоимости компании в Excel для ПАО «КАМАЗ»

Преимущества и недостатки метода капитализации доходов

Рассмотрим преимущества и недостатки метода оценки бизнеса на основе капитализации его доходов в таблице ниже ↓.

| Преимущества | Недостатки |

| Позволяет сравнить на основе доходов инвестиционную привлекательность бизнеса или инвестиционного проекта

Простота проведения расчета Применяется для развитых, крупных компаний, которые имеют достаточное количество финансовых данных для точного прогнозирования будущих доходов и темпа роста |

Применим при стабильно функционирующем предприятии (бизнесе), когда можно корректно прогнозировать будущие денежные поступления и доходы.

Не подходит для оценки венчурных проектов и стартапов, которые не имеют денежных потоков совсем, еще не создали устойчивую сбытовую сеть и равномерные поступления доходов Объекты оценки находятся на модернизации и реконструкции Не походит для оценки бизнеса с убытками Не подходит для оценки бизнеса с активным реинвестированием и изменчивым темпом роста |

Из-за того что на практике сложно получить постоянные финансовые данные, поэтому в оценке чаще применяют метод дисконтирования денежных потоков.

Следует заметить, что метод капитализации доходов для оценки бизнеса является разновидностью метода дисконтирования денежных потоков с условием того, что темп роста доходов постоянный.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Формула расчета стоимости компании методом капитализации

Формула расчета капитализации доходов имеет следующий вид:

где:

V (англ. value) – стоимость бизнеса (проекта);

I (англ. income) – доход;

R – ставка капитализации.

В таблице ниже более подробно описано как рассчитать показатели модели ↓.

| Показатель модели | Описание | Измерение | Особенности применения |

|

V |

Стоимость бизнеса |

Руб. |

Показывает рыночную стоимость имущества компании |

|

I |

Доход |

Руб. |

Рассчитывается на основе показателей отчета о финансовых результатах (форма №2). Доход может быть следующих видов:

· Выручка от реализации продукции / услуг · Чистая прибыль компании (стр. 2400) · Прибыль до уплаты налогов (стр. 2300) · Размер дивидендных выплат · Денежные потоки Данные показатели берутся на текущую дату оценки, если они сильно менялись за последние года, то усредняют за несколько лет (3-5 лет) |

|

R |

Ставка капитализации |

% |

Необходимо определить метод расчета коэффициента. Он зависит от того для какого периода данных будет расчет (по ретроспективным или прогнозным данным дохода) |

Как видно из таблицы, для проведения оценки необходимо определить какой будет выбран доход для капитализации: чистая прибыль, прибыль до уплаты налогов или прибыль от дивидендных выплат. На следующем этапе необходимо выбрать метод расчета ставки капитализации и получить ее оценку.

Какой вид дохода выбрать для оценки?

Выбор того или иного вида дохода зависит от того с каким другим бизнесом проводится сравнение и какая финансовая отчетность имеется. Если предприятия располагают только

выручкой от продаж, то данный показатель берется за капитализируемую базу. Можно выделить, что в оценке может использоваться различные виды данных ↓.

| Вид данных | Направление применения |

| Ретроспективные данные (исторические) | Для оценки существующих компаний с финансовой отчетностью за несколько последних лет.

Используются исторические значения дохода (чистой прибыли) предприятия за прошедшие периоды (3-7 лет). Данные усредняются и корректируются с учетом инфляции на текущий момент. |

| Прогнозные данные | Применяется для оценки будущей стоимости инвестиционного проекта и его инвестиционной привлекательности.

Используются ретроспективные данные для прогнозирования будущих значений прибыли. Глубина прогноза, как правило, составляет 1-3 года. |

| Комбинирование ретроспективных и прогнозных данных | Применяется для оценки инвестиционной привлекательности предприятия.

Используются и как ретроспективные данные, так и прогнозные. |

Какой показатель дохода использовать в модели для расчета базы?

Рассмотрим, какие показатели дохода выбираются для оценки бизнеса.

Выручка применяется, как правило, для оценки предприятий в сфере услуг.

Чистая прибыль используется для оценки крупных компаний.

Прибыль до уплаты налогов применяется для небольших предприятий, чтобы исключить влияние федеральных и региональных льгот и субсидий в формирование дохода.

Доходы в виде дивидендных выплат применяются для оценки компании с обыкновенными акциями на фондовом рынке.

Денежные потоки используются для расчета капитализированной базы для компаний, у которых преобладают основные средства. При этом может быть использован поток только от собственного капитала или инвестиционного (собственный + заемный).

Более подробно про виды прибыли читайте в статье: → «Чистая прибыль прибыль предприятия: формула расчета, анализ«.

После выбора дохода необходимо его скорректировать – на текущие цены, для этого может использовать изменения значения потребительских цен из статистики Росстат, и также необходимо исключить доходы и расходы от активов, которые имели разовый характер и в будущем не будут повторяться.

- Доходы / расходы полученные от продажи / покупки основного актива.

- Внереализационные доходы / расходы: страховые выплаты , потери от заморозки производства, штрафы и пени по судебным искам и т.д.

- Доходы от активов не относящиеся к основной деятельности компании.

Методы расчета ставки капитализации

Ставка капитализации – текущая норма доходности капитала бизнеса. Ставка капитализации представляет собой стоимость капитала (имущества) на момент оценки.

Расчет по методу рыночной экстракции

Данный метод применяется для расчета стоимости бизнеса на основе существующих сделок на рынке по продаже / покупке таких же видов бизнеса. При этом необходимо знать показатели дохода у продаваемых бизнесов или проектов. Способ применяется для тиражируемого бизнеса, например для франшизы.

Коэффициент капитализации рассчитывается по следующей формуле:

где:

R – ставка капитализации;

V – стоимость компании;

Iai – размер дохода созданный i-й компанией аналогом;

Vai – стоимость продажи на рынке i-й компании;

n – количество аналогичных компаний.

Расчет коэффициента как среднерыночная цена проданных компаний довольно трудоемкий процесс и часто может быть нехватка финансовых данных по доходам или объему сделок аналогичных предприятий. Второй способ расчета на основе ставки дисконтирования более распространен на практике.

Расчетный метод определения коэффициента капитализации

При использовании данного метода необходимо рассчитать ставку дисконтирования. Коэффициент капитализации будет равен разнице между нормой прибыли и средними темпами роста доходов (чистой прибыли). Более подробно про способы расчета ставки дисконтирования читайте в статье: → «10 современных способов расчета ставки дисконтирования». Формулы расчета следующие:

|

Формула №1 |

Формула №2* |

где: R – ставка капитализации ; r – ставка дисконтирования (норма прибыли); g – прогнозируемые средние темпы рота доходов компании (на основе прогнозируемой доходности); |

где: R – ставка капитализации ; r – ставка дисконтирования (норма прибыли); g – прогнозируемые средние темпы рота доходов компании (на основе ретроспективных данных дохода). |

*можно заметить что вторая формула соответствует коэффициенту дисконтирования в модели Гордона.

Наиболее часто применимы следующие методы оценки ставки дисконтирования:

- Модель оценки капитальных активов (CAPM, модель Шарпа) и ее модификации.

- Модель средневзвешенной стоимости капитала WACC.

- Метод кумулятивного построения.

Какое отличия ставки капитализации и ставки дисконтирования?

В таблице ниже представлены различия между понятиями ставки дисконтирования и ставки капитализации ↓.

| Ставка дисконтирования | Ставка капитализации |

| Оценивает и показывает будущую норму прибыли (доходность) капитала компании | Оценивает текущую норму прибыли (доходности) капитала компании без учета темпа роста компании |

Пример расчета стоимости компании в Excel для ПАО «КАМАЗ»

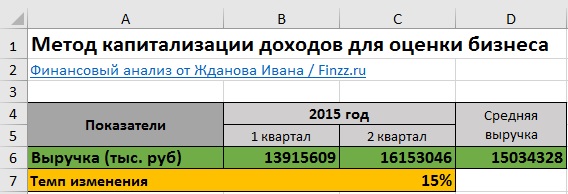

Для практики рассмотрим оценку стоимости компании ПАО «КАМАЗ» в Excel. Для этого необходимо получить финансовую отчетность функционирования предприятия за последние несколько лет. Для этого можно зайти на официальный сайт компании. Возьмем 2015 год 1 и 2 квартал. Из-за того что чистая прибыль имеет высокую волатильность, то возьмем изменение выручки предприятия и определим средний темп ее роста.

Темп изменения выручки (g) = LN(C6/B6)

Средний размер выручки =СРЗНАЧ(B6:C6)

На следующем этапе необходимо рассчитать ставку дисконтирования. Так как ПАО «КАМАЗ» не имеет достаточно волатильных акций на фондовом рынке, то для расчета нормы дисконта можно применить кумулятивный метод оценки. Для этого необходимо оценить риски по следующим направлениям ⇓.

|

Вид риска |

Интервал оценки, % | Параметры риска | Значение оценки для предприятия, % |

Пояснение к оценке |

| Безрисковая ставка * |

8,5 |

Доходность по облигациям ОФЗ ЦБ РФ | 8,5 | — |

| Ключевая фигура, качество и глубина управления |

0-5 |

Распределенность управленческих решений |

1,0 |

Структура управления распределена между 11 членами совета директоров |

| Размер предприятия и конкуренция на рынке |

0-5 |

Оценка размера предприятия (микро, среднее, крупное) и характерное для них влияние конкурентного риска на рынке |

1,0 |

ПАО «КАМАЗ» относится к крупных и стратегическим предприятиям, уровень риска конкуренции низкий |

| Финансовый анализ компании |

0-5 |

Оценка финансового состояния предприятия и структуры заемных и собственных средств |

3,0 |

Финансовое состояние предприятия не стабильное: высокая доля поддержки государства (субсидии), высокая доля заемного капитала, выручка имеет неравномерное поступление |

| Товарная и территориальная диверсификация |

0-5 |

Оценка ассортимента продукции и сбытовой сети |

1,0 |

Предприятие имеет контракты с международными партнерами, функционирует как на региональном так и на международном рынке. Ассортимент продукции широкий |

| Диверсификация клиентуры (объем рынка) |

0-5 |

Оценка спроса на рынке на производимую продукцию, количество потенциальных клиентов и объем рынка |

0,5 |

Развит ка корпоративный так и потребительский сегмент потребления |

| Устойчивость прибыли |

0-5 |

Оценка факторов формирования выручки и чистой прибыли предприятия. Прогнозирование направления изменения |

3,0 |

Наблюдается положительный тренд роста чистой прибыли за последние 4 года. Поступление прибыли неравномерно. Высокий процент изменение прибыли |

|

∑ Итого ставка дисконтирования: |

18,0 |

|||

*безрисковая процентная ставка берется как доходность государственных облигаций ОФЗ (см. → изменение доходности) или доходность высоконадежных вкладов в ПАО «Сбербанк» с кредитным рейтингом А3.

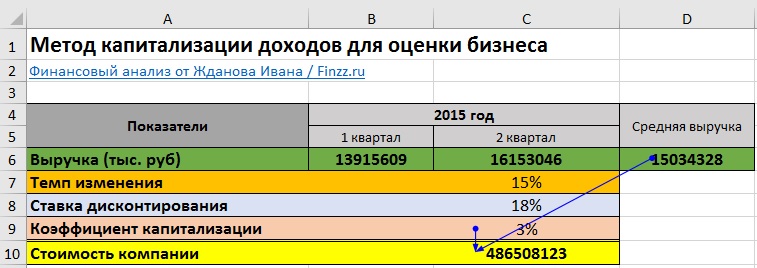

Коэффициент капитализации = ставка дисконтирования — средний темп роста

Коэффициент капитализации = 18-15 = 3%

Стоимость компании = D6/C8

Стоимость компании составила 486508123 тыс. руб.

На рисунке ниже рассчитаны основные показатели для оценки стоимости компании ⇓.

⊕ Скачать пример использования метода капитализации для оценки бизнеса в Excel

Выводы

Метод капитализации дохода применяется для оценки компаний с устойчивыми денежными поступлениям за период 5 и более лет. В ситуации высокой конкуренции прибыли компаний имеют сильную волатильность, что затрудняет адекватное применение данного метода. Также подход имеет множество корректировок дохода и экспертных решений в оценке рисков, что делает его субъективным в принятии решений. Наибольшую точность метод имеет при рыночной оценке коэффициента капитализации и стоимости компании в сопоставлении с аналогичными.

Стоимость зданий и сооружений оценена в 25% от общей стоимости собственности, продолжительность их экономической жизни – 60 лет, ставка дисконта – 10,5%, чистый операционный доход 18 млн. руб. Рассчитайте средневзвешенный коэффициент капитализации и на его основании стоимость земли, на которой располагается недвижимость.

Метод капитализации доходов. Почему в примере по КАМАЗу средний темп выручки (g) рассчитывается по формуле LN(C6/B6)?