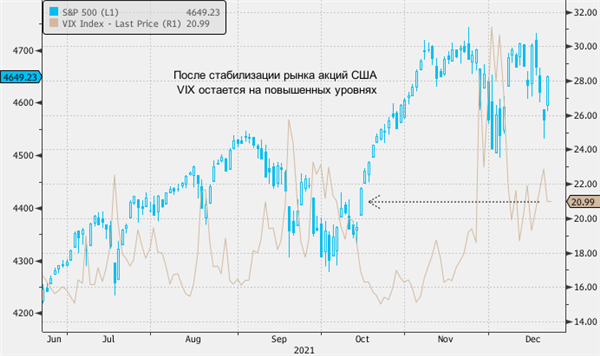

Обнаружение нового вида Covid-19-Omicron, о котором было объявлено 26 ноября, заметно встревожило инвесторов. Это было проиллюстрировано не только резким падением фондового рынка США и связанным с этим скачком подразумеваемой волатильности, но и инверсией фьючерсной кривой VIX. Более того, даже после резкого отскока S&P 500 индекс VIX остается высоким, что говорит о стабилизации рынка.

Как правило, кривая фьючерсов на индекс волатильности VIX обычно контанго, поскольку отдаленное будущее считается более неопределенным, чем ближайшее. Это означает, что чем дальше в будущее, тем выше подразумеваемая волатильность (ожидаемая волатильность) рынка. Однако после открытия Omicron кривая VIX ненадолго инвертировалась.

Примерно через месяц фьючерсная кривая VIX вернулась к своему обычному контанго. В целом, однако, он все еще значительно превышает исторические значения, что, хотя и свидетельствует о беспокойстве на рынке, но также создает условия для ралли.

Во-первых, рост подразумеваемой волатильности для S&P 500 указывает на повышенный спрос на опционы пут, которые инвесторы обычно покупают у дилеров, хеджирующих эту торговлю продажей фьючерсов. Когда опцион «пут» истекает (или инвестор продает его), дилеру больше не нужно защищать позицию, и он выкупает фьючерсы, отправляя рынок выше. Это похоже на так называемый Gamma Squeeze, который активно использовался в прошлом году индивидуальными спекулянтами и институциональными инвесторами, такими как Softbank. В то время они массово покупали опционы «колл» на отдельные акции, заставляя дилеров покупать базовые активы и вызывая рост.

Во-вторых, подобная ситуация преобладала большую часть года и не помешала фондовому рынку США достичь новых исторических максимумов. В частности, средняя реализованная волатильность S&P 500 в 2021 году вернулась к докризисным уровням, а подразумеваемая волатильность — нет. Аналитики Goldman Sachs рассматривают это как общую ставку на возврат к более высоким уровням волатильности в 2020 году, а не как хеджирование от риска падения рынка. Но это не меняет того факта, что это имеет значение. При прочих равных условиях низкая премия за риск, заложенная во фьючерсной кривой VIX, должна оказать поддержку S&P 500.

Кроме того, по словам Чарли МакЭллиготта, стратега Nomura Securities, динамика рынка деривативов указывает на то, что снижение ликвидности может увеличить потенциал роста S&P 500. Кроме того, аналитик Goldman Sachs Скотт Рабнер отмечает, что январь обычно является месяцем с наибольшим притоком капитала на фондовые рынки США, прогнозируя 125 млрд долларов в следующем месяце (аналитики Deutsche Bank ожидают, что приток капитала на фондовые рынки США увеличится с 650 млрд долларов в 2021 году до Аналитики Deutsche Bank ожидают, что приток капитала на фондовый рынок США вырастет с 650 млрд долларов в 2021 году до 1 трлн долларов в 2022 году).

Вчера фондовый рынок США продемонстрировал хороший отскок после трех дней падения, причем наиболее результативными подсекторами S&P 500 оказались аутсайдеры последних месяцев, включая казино, гостиничное хозяйство, круизы и авиакомпании. В последние месяцы цены на их акции заметно упали, и сейчас они сильно перепроданы. Аналогичным образом, эти сектора показали локальные дно в июле и августе, когда дельта-деформации в США и Великобритании достигли своих максимальных уровней. Недавно мы обновили наши инвестиционные идеи в Carnival Corporation и Norwegian Cruise Line Holdings Ltd. Найти идеальную точку входа практически невозможно, но каждый трейдер мечтает купить по самой низкой цене.