Сегодня ЦБ РФ проведет заседание по вопросу ключевой ставки, которая, по ожиданиям рынка, будет повышена до 9,5%.

9 февраля состоялся аукцион по размещению ОФЗ, в том числе длинного выпуска 26240 с погашением в 2036 году. Объем спроса на аукционе составил 76,2 млрд руб., выручка от размещения — 17,9 млрд руб., т.е объем спроса превысил объем размещения более чем в 3,5 раза.

На первый взгляд, это нелогичное поведение участников рынка накануне повышения ключевой ставки.

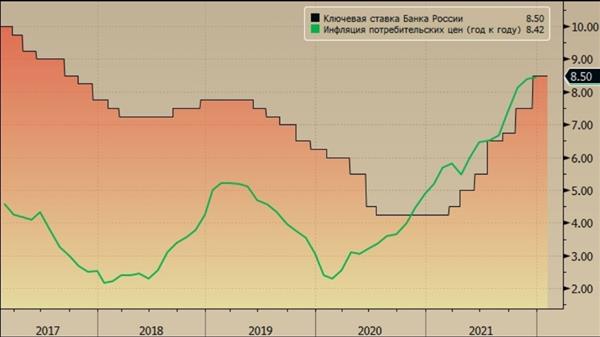

Согласно данным, предоставленным агентством Reuters, в настоящее время имеются признаки замедления темпов инфляции и в абсолютном выражении уровень инфляции примерно равен уровню ключевой ставки, в случае повышения ключевой ставки выше уровня инфляции предпосылки будут созданные для снижения темпов инфляции, с последующей перспективой их постепенного снижения.

К аналогичному сценарию развития движется и сам ЦБ РФ. По их прогнозам, инфляция на конец текущего года в РФ сохранится на уровне 4,5%.

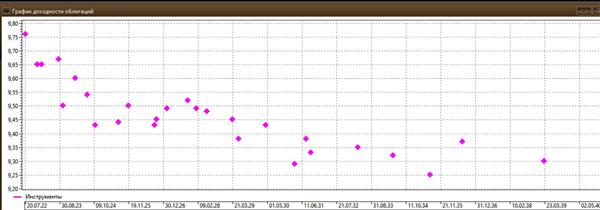

Участники рынка придерживаются единого мнения, судя по форме кривой доходности ОФЗ.

Доходность длинных выпусков ОФЗ на 0,3-0,5% ниже доходности коротких выпусков, а доходность самого короткого выпуска ОФЗ 26209 с погашением в июле т.г составляет 9,75%, а доходность следующего выпуска ОФЗ ОФЗ 26220 составляет уже 9,67%, что свидетельствует об ожиданиях участников рынка относительно скорейшего начала снижения ключевой ставки регулятором.

Мы также склонны придерживаться этого сценария развития событий, связанных с динамикой ключевой ставки в РФ. А в текущих рыночных условиях для участников рынка, желающих играть на опережение (разумеется, не забываем о рисках неверных инвестиционных решений), целесообразно рассмотреть возможность покупки самых длинных выпусков ОФЗ, обращающихся на рынке. Например, версии 26230 и 26240.

Фонтан