Российские акции выросли во вторник, 7 декабря, уверенно отыгрывая потери предыдущего торгового дня.

В 18:50 по московскому времени:

• Индекс Московской биржи — 3 873,20 п. (+ 1,7%), с начала года + 17,8%

• Индекс РТС — 1 647,14 пункта (+ 1,5%), с начала года + 18,7%

• Индекс MSCI EM — 1 213,96 п. (- 0,87%), с начала года -6,0%

• Stoxx Europe 600 — 480,06 пункта (+ 2,42%), с начала года + 20,3%

• DAX — 15 807,97 п. (+ 2,78%), с начала года + 15,2%

• FTSE 100 — 7 340,34 пункта (+ 1,49%), с начала года + 13,6%

Индекс Московской биржи закрылся в конце основной сессии на 9,8% ниже исторического максимума в 4292,68 пункта, достигнутого 14 октября.

Внешний контекст был исключительно позитивным для развития положительной динамики. Что касается геополитического фактора, то оставалась неопределенность в отношении исхода переговоров между Владимиром Путиным и Джо Байденом в течение торгового дня, но продажа в понедельник уже в некоторой степени свидетельствует об отсутствии положительного исхода переговоров. Что касается большого количества жестких санкций против Российской Федерации, которые могут быть применены в случае нападения России на Украину, ключевым словом является «если». Следовательно, если базовый сценарий не предполагает реального вторжения российских вооруженных сил в соседнее государство, то в районе 3800 р. Согласно индексу Московской биржи, российский фондовый рынок выглядит неприемлемо дешевым с учетом динамики цен на нефть и металлы, которую мы наблюдаем в последние дни.

К концу дня все 10 отраслевых индексов выросли. Нефтегазовый и ИТ-секторы выросли более чем на 2% и были одними из лидеров роста.

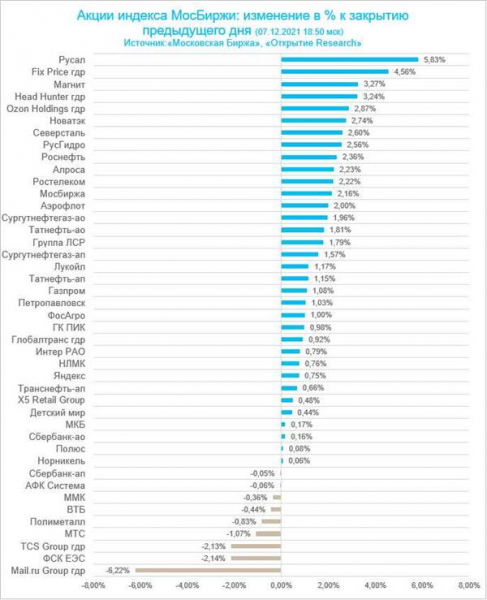

Из 43 акций индекса Московской биржи 34 подорожали, а 9 потеряли в цене.

Дивидендная доходность за 12 месяцев — 5%. Индекс торгуется с коэффициентом 7,3 от прибыли прошлого года и с коэффициентом 6,2 от ожидаемой прибыли ассоциированных компаний в следующем году. Совокупная рыночная капитализация компаний, входящих в Индекс Московской Биржи, составляет 55,3 трлн рублей. Индекс Московской биржи вырос на 21% за последние 52 недели. Индекс Stoxx Europe 600 за тот же период прибавил 22%.

• Выручка VK (Mail.ru) продолжает резко падать в цене после смены акционеров и главы компании, так как дальнейшая стратегия компании не ясна инвесторам. Холдинг является растущим бизнесом на протяжении многих лет, что привлекает инвесторов. Однако в последние полтора года рост финансовых показателей приостановился. И хотя ВК объясняет это временными факторами и коэффициент на третий квартал 2021 года в целом был хорошим, рынок, похоже, до сих пор не верит в это дело. Таким образом, покупателям, возможно, потребуется больше положительных квартальных результатов, чтобы снова обратить внимание на эту историю. В то же время, если текущие тенденции сохранятся, акции VK могут вскоре потерять свое место в индексе MSCI Russia, а это, в свою очередь, чревато сильными локальными продажами со стороны пассивных фондов.

• Русал довольно позитивно отреагировал на то, что китайские власти намерены поддержать экономику и принять меры, которые уводят рынок недвижимости от худшего (возможного) сценария. Цены на алюминий в Лондоне выросли на 1,6% до 2 630 долларов за тонну.

Открытый фон

Европа. Европейские фондовые индексы продолжили демонстрировать положительную динамику после ралли в понедельник. Если исходить из того, что раньше отказ был вызван опасениями серьезных ограничений из-за появления штамма омикрон, то теперь инвесторы получают информацию о том, что он в основном вызывает более легкие формы заболевания.

Общеевропейский индекс Stoxx Europe 600 состоит из 21 сектора, и все они торгуются в зеленой зоне. Лидерами роста стали акции технологического и горнодобывающего секторов после роста цен на железную руду. Данные таможни показали, что импорт руды из Китая достиг годового максимума, при этом ожидается, что в декабре потребление вырастет по мере увеличения производства стали. Китайские власти намерены поддерживать внутреннюю экономику, что улучшает настроения в отношении рынка недвижимости КНР, а также положительно влияет на цены на железную руду.

Статистические данные Германии также оказали положительное влияние на настроения участников рынка: промышленное производство в октябре выросло на 2,8% г / г против прогноза + 1,1% г / г. В сентябре индикатор показал падение на 0,5% г / г. Есть основания для умеренного оптимизма, поскольку данные Немецкой ассоциации автомобильной промышленности (VDA) показали, что в ноябре рост производства автомобилей с учетом сезонных колебаний составил 16,7% г / г. Это говорит о том, что автомобильная промышленность может внести значительный положительный вклад в ВВП Германии в текущем квартале.

В 19:10 мск:

• Stoxx Europe 600 — 480,06 пункта (+ 2,42%), с начала года + 20,3%

• DAX — 15 807,97 п. (+ 2,78%), с начала года + 15,2%

• FTSE 100 — 7 340,34 пункта (+ 1,49%), с начала года + 13,6%

Фондовый рынок США. В первой половине торговой сессии во вторник, 7 декабря, фондовый рынок США рос второй день подряд, продолжая корректироваться после снижения, которое началось 26 декабря, когда стало известно об обнаружении нового штамма Covid-19. Omicron появился. На этой неделе на рынке произошла заметная переоценка рисков, связанных с пандемией, которую можно резюмировать следующим образом: инвесторы больше не считают omicron достаточно опасным, чтобы вызвать серьезные проблемы.

В 19:10 мск:

• S&P 500 — 4 689,83 п. (+ 2,14%), с начала года + 24,9%

• VIX — 22.06 с. (-5,12 пт), с начала года -0,69 пт

• MSCI World — 3 117,31 балла (+ 1,00%), с начала года + 15,9%

Составляющие S&P 500 показали очень сильную динамику: в 18:15 по московскому времени все 11 основных секторов индекса росли.

Наилучшую динамику показали компании энергетического машиностроения (+ 3,17%), технологические компании (+ 2,96%) и производители секонд-хенд (+ 2,73%). Хуже всего: сектор ЖКХ (+ 0,43%), производители товаров первой необходимости (+ 0,54%) и телекоммуникации (+ 1,31%).

95% компонентов S&P 500 подорожали, а 5% подешевели.

Фондовый рынок США больше не считает омикрон достаточно опасным, чтобы вызвать серьезные проблемы

Валютный рынок. Доллар снизился по отношению к валютам товарного блока G10 (AUD, CAD, NOK, NZD), остался стабильным по отношению к швейцарскому франку и укрепился по отношению ко всем другим основным валютам.

На следующей неделе (среда) ФРС объявит о своем решении ускорить темпы сокращения текущей программы покупки облигаций. В этом плане текущая неделя — «неделя молчания», и представители ФРС не оказывают влияния на рынок своими комментариями. Индекс доллара может застрять в диапазоне 97-96 пунктов до конца этой недели. В то же время не исключено, что в начале следующей недели, накануне решения Комитета открытого рынка (FOMC), доллар может ослабнуть на фоне фиксации прибыли по длинным позициям. Это будет особенно очевидно, если перед выходными будет повторно протестирована сила области 97 пунктов, выше которой индекс не поднимался с июля 2020 года. Однако мы продолжаем конструктивно смотреть на доллар в среднесрочной перспективе, прогнозируя снижение курса EURUSD до 1,1000 в первой половине 2022 года.

Российский рубль большую часть дня торговался между 74,00 и 74,50. Курс USDRUB не спешил ни снижаться, ни снижаться, предпочитая дождаться подробностей об итогах телефонного разговора президентов России и США. В целом особого прорыва по итогам общения никто не ожидал, более того, об этом было официально объявлено в тот день, когда дело дошло до деловых переговоров, когда лидеры двух государств прислушивались к мнению друг друга и высказывали свое. «Информационная бомбардировка» с запугиванием драконовских санкций, включая ограничения для банков и отключение от SWIFT, уже наделала много шума. Если по итогам переговоров будет объявлено о намерении продолжить диалог в ближайшее время, это, скорее всего, будет положительно воспринято рынком, что позволит рублю укрепиться.

В 19:10 мск:

• EUR / USD — 1,1241 (-0,39%), -8,0% с начала года

• GBP / USD — 1,3238 (-0,20%), -3,2% с начала года

• USD / JPY — 113,6 (+ 0,12%), + 10,0% с начала года

• Индекс доллара — 96,42 (+ 0,10%), + 7,2% с начала года%

• USD / RUB — 73,9192 (-0,14%), + 0,2% с начала года

• EUR / RUB — 83,105 (-0,86%), -8,0% с начала года

Товарные рынки. Цены на нефть продолжают расти. Факторы давления, которые ранее приводили к резкому падению цен на нефть, фактически исчезли. Опасения по поводу того, что напряжение омикрона может снизить мировой спрос на топливо, улеглись. Переговоры по ядерной сделке с Ираном зашли в тупик, стороны сталкиваются с неразрешимыми противоречиями, а Германия накануне призвала Иран объявить более реалистичные требования. В то же время аппетит к риску на фондовых рынках остается высоким, поскольку инвесторы рассчитывают на предрождественское ралли.

Накануне Саудовская Аравия подняла январские цены на свой ключевой регион — Азию. Это свидетельствует об уверенности саудовцев в высоком спросе. И тот факт, что ОПЕК + на прошлой неделе решила не останавливаться в цикле увеличения добычи, увеличив объемы в январе на ожидаемые 400 тысяч баррелей в день, теперь выглядит положительным, сигнализируя об уверенности в потреблении. Открытые запасы США, Китая и их союзников не могли оставить цены на нефть марки Brent выше 90 за баррель, а вернуться к диапазону 75-80 долларов за баррель это вполне логичное развитие событий ближайшего будущего.

На рынке газа краткосрочная динамика определяется погодой. В США фьючерсы на природный газ на январь выросли примерно на 2,5% до 3,75 доллара за миллион британских тепловых единиц, поскольку до 21 декабря ожидается, что в западной части страны будет холоднее, чем ожидалось. Однако, по данным Commodity Weather Group, в остальной части страны ожидается более теплая, чем в среднем, погода. В то же время эксперты энергетического рынка США ожидают, что цена ниже 4 долларов за миллион БТЕ будет стимулировать переход с угля на газ.

В Европе в начале декабря температуры были ниже нуля, опередив традиционно холодные январь и февраль. Швеция запустила в понедельник резервную электростанцию, работающую на жидком топливе, а Польша обратилась за помощью из-за нехватки электроэнергии из-за повышенного спроса в холодную погоду. Выработка ядерной энергии во Франции сейчас ниже, чем обычно, поскольку пандемия затрудняет проведение необходимого технического обслуживания. Опасения по поводу продолжительного периода сокращения производства ядерной энергии во Франции приводят к росту цен на газ. На голландской площадке TTF цены во вторник выросли и к вечеру составили около 1100 долларов за тысячу кубометров газа.

В 19:10 мск:

• Brent, $ / бар. — 76,08 (+ 4,11%), с начала года + 46,9%

• WTI, $ / бар. — 72,87 (+ 4,86%), с начала года + 50,2%

• Урал, $ / бар. — 74,76 (+ 5,83%), с начала года + 46,7%

• Золото, долл. / Тр. Унция — 1782,50 (+ 0,25%), с начала года -6,0%

• Серебро, $ / тр унция — 22,42 (+ 0,30%) с начала года -14,9%

• Алюминий, $ / т — 2 588,00 (-0,23%), с начала года + 30,7%

• Медь, $ / т — 9 505,00 (+ 1,43%), с начала года + 22,4%

• Никель, $ / т — 19 820,00 (+ 0,38%) с начала года + 19,3%