Ожидания в начале дня. Внешний фон выглядит позитивным: азиатские фондовые индексы растут вместе с фьючерсами на S&P 500, а нефть немного дешевле после сильного роста накануне.

По сообщениям СМИ, проект оборонного бюджета США не содержит слухов о санкциях против «Северного потока — 2» и ограничениях на приобретение суверенного долга России на вторичном рынке. Это хорошая новость для российских финансовых активов, по крайней мере, в краткосрочной перспективе.

Вакцина Pfizer обеспечивает меньший иммунитет к омикрону, чем другие основные варианты Covid-19. Таковы результаты лабораторных экспериментов, проведенных в ЮАР.

Палата представителей Конгресса США приняла закон, который открывает путь к быстрому увеличению лимита государственного долга. Скорее всего, он будет увеличен на сумму, которая покроет весь объем кредитования в 2022 году, пишет Bloomberg.

В Гонконге торги акциями китайского девелопера Kaisa Group приостановлены в ожидании крупного объявления. Во вторник ожидалось, что компания выплатит 400 миллионов долларов долларовыми облигациями.

Россия опубликует данные по потребительской инфляции за ноябрь (прогноз + 1,0% м / м, + 8,35% г / г), в США — данные по коммерческим запасам сырой нефти и нефтепродуктов, центробанкам Грузии, Индии, Канады и Польши для принятия решения по ставкам будет проведена ежегодная конференция Yandex Another Conference 2021 (YAC), НМТП представит квартальный отчет по МСФО, GameStop представит квартальный отчет (после закрытия рынка).

Российский фондовый рынок проявляет осторожность на фоне недостаточной информации об итогах переговоров между Путиным и Байденом. Российский фондовый рынок завершил основную торговую сессию небольшим ралли во вторник на фоне продолжающегося виртуального матча между Владимиром Путиным и Джо Байденом. Распродажа российских активов накануне оставила мало шансов на то, что встреча состоится в позитивном ключе, поэтому на вечерней сессии фьючерсы на российские фондовые индексы показали лишь символический рост на фоне небольшого количества информации об итогах переговоров.

Согласно информации, обнародованной пресс-службой Белого дома, в ходе встречи президент Джо Байден предупредил о решительных экономических и других мерах, которые могут быть приняты против России в случае вторжения в Украину (перспектива полного уничтожения уже близкой к нулю отношения между Россией и США путем введения «термоядерных» финансовых санкций). Стороны также обсудили вопросы стратегической стабильности, кибербезопасности и ситуацию вокруг ядерной сделки с Ираном. Помимо встречи двух президентов, в СМИ появилась информация о том, что проект оборонного бюджета США не содержит слухов о санкциях против проекта «Северный поток — 2» и запрете гражданам и компаниям США приобретать долги вторичный рынок.

«На наш взгляд, это хорошая новость для российских финансовых активов, по крайней мере, в краткосрочной перспективе. В условиях восстановления цен на нефть рубль и другие российские активы могут укрепиться к концу года, а также для Москвы биржа — краткосрочная цель 4 100 пунктов », — сказал Антон Затолокин, руководитель отдела анализа рынка компании« Открытие Инвестиции».

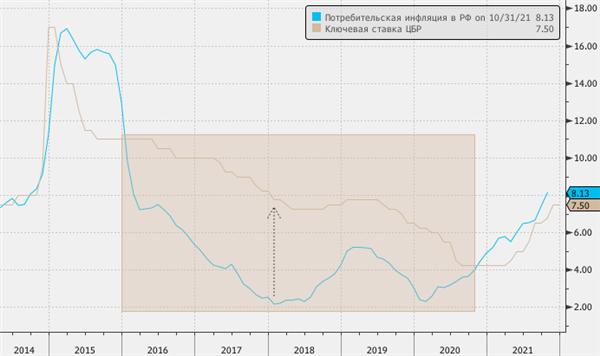

Рубль не может предложить инвесторам реальную прибыль, и это может стать проблемой. Во вторник вечером рубль скорректировался от сессионных минимумов по отношению к доллару и евро, но динамика российской валюты все еще не указывает на то, что после разговора Путина и Байдена ситуация разрядилась, и инвесторы вздохнули с облегчением. Одна из проблем с рублем может заключаться в том, что сегодня он не может предложить инвесторам реального «керри», поскольку доходность ОФЗ примерно соответствует уровню потребительской инфляции в стране. Рынок, вероятно, помнит, что в период с начала 2016 года по конец 2020 года реальный «перенос» рубля составлял не менее нескольких процентных пунктов в полном объеме, а в начале 2018 года он даже достиг примерно 5,5%.

Доходность 2-летних государственных облигаций США продолжает расти как в абсолютном, так и в относительном выражении, вызывая расширение спрэдов и создавая условия для дальнейшего роста доллара.

Также стоит отметить, что юань подорожал по отношению к доллару до самого высокого уровня с 2018 года на уровне 6,35. Это стало следствием общего роста спроса на рискованные активы из-за переоценки опасности омикрона для мировой экономики.

Начало в 8:05 мск:

DXY — 96,17 (-0,14%),

Евро-доллар — 1,1289 доллара (+ 0,20%),

GBP-USD — 1,3250 $ (+ 0,07%),

USD-JPY — 113,5 (+ 0,02%),

Доллар-рубль — 73,85 (-0,31%),

EUR-RUB — 83,37 (-0,1%).

Фондовый рынок США показал рекордный рост с марта. Во вторник S&P 500 и Nasdaq 100 показали рекордный рост с марта на + 2,07% и + 3,03% соответственно, в то время как индекс волатильности VIX упал до более привычного диапазона 20-25 пунктов, прибавив 3, 51%. После этих событий фондовый рынок США выкупил местную перепроданность, и теперь неизвестно, было ли открытие омикрона реальной распродажей или просто предлогом.

Рост индекса S&P 500 за последние несколько месяцев в значительной степени был вызван отсутствием привлекательных инвестиционных альтернатив, но теперь они начинают появляться. Примечательно, что форвардная дивидендная доходность индекса теперь составляет 1,31%, в то время как 10-летние государственные облигации США предлагают 1,46%. В контексте восстановления экономики, наблюдавшегося с лета прошлого года, акции выглядят более привлекательно, чем облигации, но если оно замедлится, ситуация может измениться. И такие перспективы есть, учитывая ожидания более быстрого закрытия программы покупки активов в США и, следовательно, более раннего начала цикла повышения ставок.

Однако стратеги Barclays и UBS Global Wealth Management считают, что ни резкая риторика ФРС, ни omicron не смогут остановить рост мирового рынка акций. По их словам, люди научились справляться с волнами Covid-19, и ФРС вряд ли пойдет на более агрессивное повышение ставок, чем те, которые уже были учтены.

Goldman Sachs занимает более осторожную позицию и призывает медвежьих покупателей проявлять осторожность. Банк считает, что ястребиный разворот ФРС на фоне появления омикрона вызовет новые волны волатильности в обозримом будущем. Кроме того, в настоящее время Goldman не видит особых причин для покупки рискованных активов и рекомендует инвесторам иметь большую долю американских компаний в своем портфеле, чем компании из развивающихся стран, поскольку экономика США более стабильна в текущих обстоятельствах.

По итогам аукциона:

DJIA — 35719 стр. (+ 1,40%),

S&P 500 — 4687 пунктов (+ 2,07%),

NASDAQ — 15 687 пунктов (+ 3,03%).

Цены на нефть остановили четырехдневное ралли после того, как API сообщил о росте запасов в Кушинге. Вчера вечером Американский институт нефти (API) объявил, что, согласно его данным, коммерческие запасы сырой нефти в США на прошлой неделе упали на 3,1 миллиона баррелей, а запасы на месторождении Кушинг увеличились на 2,4 миллиона баррелей. Кроме того, запасы бензина увеличились на 3,7 миллиона баррелей, а дистиллятов — на 1,2 миллиона баррелей.

Аналогичная официальная статистика Министерства энергетики США будет опубликована сегодня в 18:30 мск. Агентство понизило прогноз средней цены Brent на 2022 год до 70 долларов за баррель с 72 долларов за баррель на фоне ожидаемого замедления темпов сокращения мировых запасов нефти.

Начало в 8:05 мск:

Brent — 75,25 доллара (-0,24%),

WTI — 71,82 доллара (-0,32%),

Алюминий — 2 635 долларов (+ 0,27%),

Золото — 1790 долларов (+ 0,32%),

Медь — 9 556 долларов (-0,36%),

Никель — 20 190 долларов (+ 0,08%).