NVIDIA

Вчера Nvidia была седьмой по величине в США после того, как впервые обогнала Meta Platforms (материнская компания Facebook потеряла 267 миллиардов долларов рыночной капитализации с момента получения прибыли на прошлой неделе). Если рассматривать это в контексте, Nvidia была 15-й по величине компанией год назад и 50-й по величине два года назад, и, несмотря на текущее падение, явная переоценка с точки зрения P/E на фоне снижения спроса на майнинг (обратите внимание, что рост процентных ставок тоже не самая лучшая новость), однако я думаю, что у компании неплохие перспективы на 2022 год.

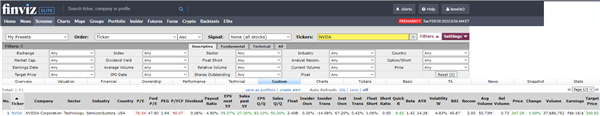

Первый аргумент о «переоценке компании», который часто можно встретить на многих ресурсах, совершенно не выдерживает никакой критики! В текущих временных рамках этот показатель скорее показывает интерес инвесторов и оценку будущих перспектив компании. Давайте подробнее рассмотрим изменение прибыли на акцию и рост продаж.

Источник: сервис ФинВиз

Отчеты, приходящие через несколько дней, ожидаются стабильно отличными (в отличие от Меты, чей отчет оказался хуже, чем ожидалось, а следующий пророчат гораздо хуже). Можно предположить, что NVDA тоже преподнесет неприятный сюрприз, но ни одной разумной и аргументированной причины для этого нет, тем более что, например, аналитический ресурс Zacks, оценивающий эмитентов с упором на изменение мнений аналитиков , дает NVDA почти высшие оценки за улучшение настроений аналитиков.

Источник: сервис Zacks

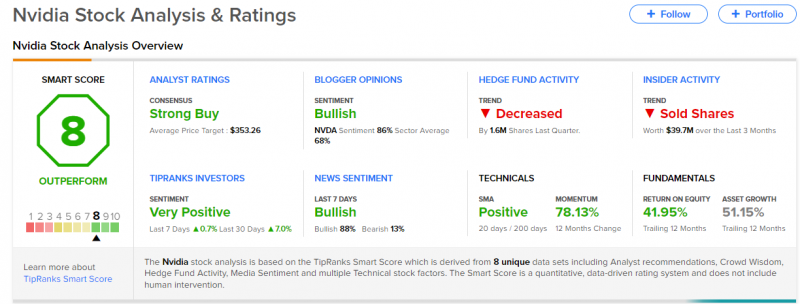

Требования других аналитических ресурсов классифицируются как «несущественные» и мало влияют на рейтинг (например, произошло снижение интереса хедж-фондов и инсайдерских продаж).

Источник: сервис TipRanks

Так что не буду расписывать общие места, а обращу внимание на недавние события. Крупнейшая сделка в истории полупроводниковой промышленности — покупка калифорнийской Nvidia британского производителя чипов Arm у японской группы SoftBank — «окончательно сорвалась», — цитирует Forbs. Информация прошла сегодня. Если бы сделка состоялась, перспективы NVDA были бы заоблачными, но антимонопольное регулирование помешало сделке. Реализация этого соглашения «шокировала» Qualcomm, Microsoft, Google, Samsung, Tesla. Отношение к текущим новостям негативное, но пока заметно только на минутных графиках.

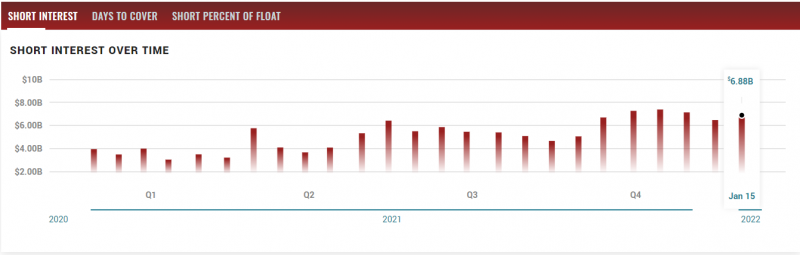

Пока гораздо больше опасений внушает коэффициент увеличения короткого поплавка (это не очень большие значения, но коррекцию можно остановить только тогда, когда этот параметр начнет уменьшаться).

Источник: MarketBeat

Теперь о техническом анализе. Цена впервые с марта 2021 года коснулась зоны «перепроданности» в районе $210. Дивергенций или признаков ослабления тренда пока нет, на часовом таймфрейме есть место для снижения.

Источник: сервис tradeview.com

Наконец-то отличная графика! После сплита объем торгов был достаточный, но коррекция напугала инвесторов! Набор позиций есть, но более скромный, чем прежде, по любой коррекции.

Источник: VolFix.Net | Инструмент профиля кластера

Источник: VolFix.Net | Инструмент профиля кластера

Риски соответственно есть, но хотелось бы отметить тот факт, что интерес к «неродным» биржам зачастую более заметен, чем к местным, а на ММВБ такой интерес есть!

Источник: VolFix.Net | Инструмент профиля кластера

За 17000 все было куплено крупными кусками.

Итог: среднесрочный прогноз составляет около 340 долларов; если речь идет о спекуляции от текущих цен по отчету и если необходимо ограничить убытки (дивиденды и среднесрочная перспектива кажутся скучными), то стоп по котировкам ММВБ около 16 500 рублей или агрессивные 230 долларов, или самое пациент $204. Параметр риска основан на вашем профиле риска и размере счета. Не забывайте, что лучшим параметром риска является ваша конкуренция в бизнесе, которым вы занимаетесь.

Фонтан