Привет, на связи Василий Жданов в статье рассмотрим факторный анализ рентабельности собственного капитала. Чтобы грамотно принимать управлять производством, иметь возможность обосновать план развития фирмы, анализировать отчетность и оценивать деятельность предприятия с точки зрения выгоды инвестирования в него средств, финансовые аналитики изучают влияние различных факторов на показания важнейших индикаторов коммерческой деятельности. Одним из ключевых показателей эффективности функционирования организации является рентабельность собственного капитала. А потому важно понимать, какие именно аспекты деятельности приводят к изменению данного показателя в динамике. Чтобы это выяснить, проводится факторный анализ рентабельности собственного капитала.

- Рентабельность собственного капитала коммерческой фирмы — что это за показатель

- Рентабельность собственного капитала: расчет методом вычислений и по балансу

- Двухфакторный анализ рентабельности собственного капитала (формула Дюпона)

- Четырехфакторный анализ рентабельности собственного капитала

- Пример четырехфакторного анализа рентабельности собственного капитала

- Экономическая интерпретация значений показателя рентабельности собственного капитала

- Ответы на часто задаваемые вопросы по теме “Факторный анализ рентабельности собственного капитала”

Рентабельность собственного капитала коммерческой фирмы — что это за показатель

В финансовом анализе экспертами исследуется несколько показателей рентабельности. Оценке подлежит, в том числе, рентабельность капитала, которая также характеризует степень эффективности деятельности изучаемого коммерческого предприятия. Если выражаться точнее, значение данного показателя демонстрирует, с какой отдачей работают вложенные владельцами в капитал фирмы денежные средства. Проще говоря, рентабельность собственного капитала помогает выяснить, сколько рублей прибыли получает предприятие с каждого рубля имеющегося у нее капитала.

Показатель рентабельности собственного капитала обозначается в финансовом анализе в виде коэффициента RoE (Return on Equity).

Важно! Нельзя путать рентабельность собственного капитала с рентабельностью активов — это 2 разных показателя. Первый показывает, достаточно ли интенсивно работает именно чистый капитал фирмы. Второй подразумевает отдачу всех имеющихся активов — как капитала, так и заемных средств, вложенных в покупку нового имущества.

Запрос о вычислении данного коэффициента поступает от руководства компании в тех случаях, когда необходимо:

- получить сведения о том, получается ли у фирмы (и насколько успешно) удержать доходность собственного капитала на приемлемом уровне;

- иметь представление о том, является ли предприятие привлекательным для инвестирования в него средств.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Рентабельность собственного капитала: расчет методом вычислений и по балансу

Если вспомнить правила исчисления всех показателей рентабельности, можно заметить, что в числителе деления всегда стоит прибыль, а в знаменателе — объект, отдача которого оценивается. Соответственно, при расчете рентабельности чистого капитала фирмы будет рассматриваться отношение прибыли к величине собственного капитала.

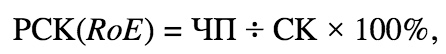

Сразу оговоримся, что, поскольку рентабельность капитала — показатель относительный, он выражается в процентах. А формулы расчета коэффициента выглядит следующим образом:

| Способ расчета | Формула расчета | Используемые сокращения |

| Метод вычислений |  |

СК — собственный капитал, точнее, его среднее значение, которое рассчитывается следующим образом:

● данные за начало и конец изучаемого периода складываются, ● полученная сумма делится пополам.

ЧП — чистая прибыль. |

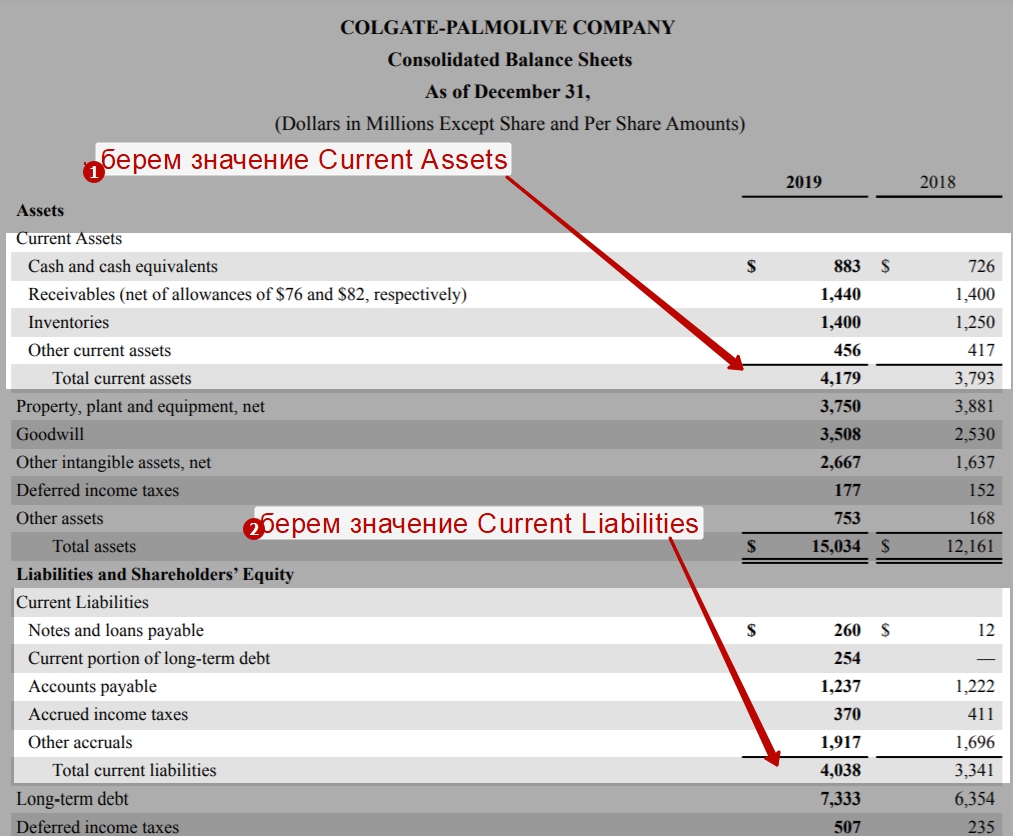

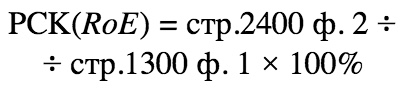

| По балансу |  |

Применяются данные из строк баланса (ф.1) и из отчета о финансовых итогах (ф.2).

стр. — строка баланса, ф. — форма. |

Двухфакторный анализ рентабельности собственного капитала (формула Дюпона)

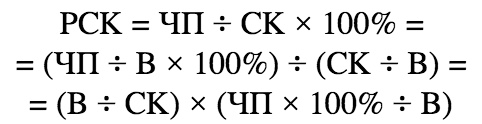

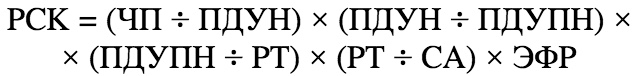

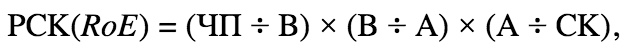

Метод (формула, уравнение) Дюпона (от названия компании DuPont, впервые начавшей его применение) для финансового анализа — это алгоритм проведения фин. анализа рентабельности активов фирмы, при следовании которому коэфф-нт рентабельности имеющихся у компании активов равен произведению коэфф-та оборачиваемости активов и коэфф-та рентабельности продаж товаров/услуг. Наиболее часто используемая формула Дюпона для проведения факторного анализа интересующего нас показателя выглядит следующим образом:

РСК — рентабельность собственного капитала,

ЧП — чистая прибыль,

В — выручка (нетто),

А — активы,

СК — собственный капитал.

Разберем алгоритм методики проведения анализа детально:

| Этап | Действие | Пояснения |

| 1 | Формула рентабельности собственного капитала коммерческой организации выглядит следующим образом:

|

ЧП — чистая прибыль в тысячах рублей, за анализируемый период;

СК — собственный капитал фирмы в тыс. р., средняя сумма за период. |

| 2 | Введение в формулу выше показателя чистой выручки от реализации товаров:

|

1-ый фактор: В/СК (коэфф. отдачи капитала).

2-ой фактор: ЧП х 100% / В (% рентабельности продаж). |

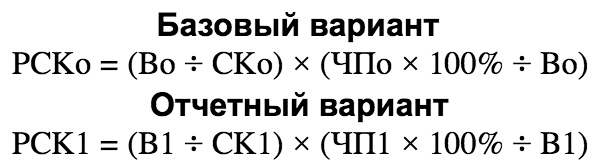

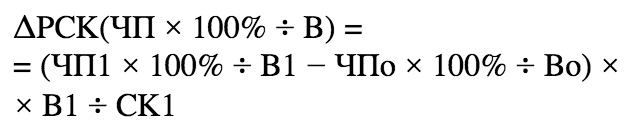

| 3 | Получаем 2-факторную мультипликативную модель. Это дает нам возможность применения метода цепных подстановок:

|

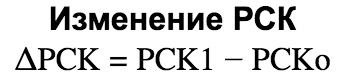

Можем составить следующую разность:

|

| 4 | На показатель рентабельности будут оказывать влияние следующие факторы:

1. Изменение % рентабельности продаж:

2. Изменение коэфф-та отдачи капитала:

|

Если требуется более глубокий анализ, методика позволяет его провести.

Первый фактор возможно детализировать по факторам изменения ЧП. Второй фактор возможно детализировать по частям капитала: — нераспределенная прибыль, — добавочный капитал, — уставный капитал… |

Вообще, известно 3 формулы Дюпона, учитывающих разное количество факторов, оказывающих влияние на рентабельность капитала:

| 1 | ЧП — чистая прибыль,

СК — собственный (акционерный) капитал. |

|

| 2 | Расширенная версия формулы: |

КРА — коэффициент рентабельности активов (КРА=ЧП/СА, где ЧП — чистая прибыль без учета % по займам, СА — суммарные активы);

КФР — коэффициент финансового рычага. РТ — реализация товара, услуг, работ без НДС и акцизов, СК — собственный капитал. |

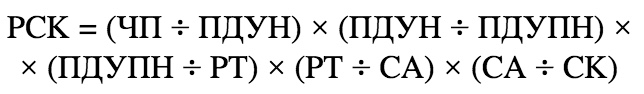

| 3 |

Формула с применением финансового рычага: |

ПДУН — прибыль до уплаты налогов,

ПДУПН — прибыль до уплаты процентов и налогов, ЭФР — эффект финансового рычага. |

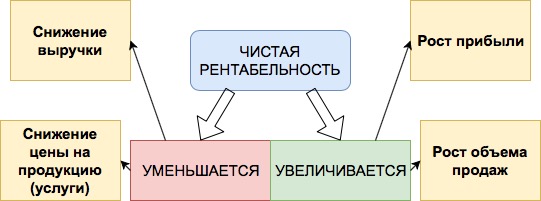

*СХЕМА*

Недостатком формулы Дюпона является отсутствие возможности учета стоимости капитала и необходимость в использовании данных бухгалтерского учета (не всегда надежных). Преимущества метода Дюпона:

- Простота использования (чтобы провести анализ не требуется специальное финансовое образование).

- Получение возможности наглядного представления работникам коммерческой организации того, как они могут повлиять на результат деятельности целой компании.

- Понимание того, что можно увеличить оборачиваемость и достичь синергии вместо организации процесса поглощения в случае с недостаточной доходностью.

- Демонстрация расчетов по формуле Дюпона управленческому персоналу помогает разъяснить необходимость повышения проф. уровня функций сбыта и закупок.

Четырехфакторный анализ рентабельности собственного капитала

В отличие от 2-факторного, 4-факторный анализ позволяет лучше охарактеризовать показатель рентабельности капитала. Для начала, представим РСК в виде произведения 3 факторов:

| ОР — операционная рентабельность | Измеряется как норма прибыли.

Это удельный вес (доля) чистой прибыли в общей сумме валовой (балансовой) прибыли. |

| РА — рентабельность активов | Характеризует прибыльность всего имеющегося у фирмы совокупного капитала.

Это отношение валовой прибыли к сумме активов (имеется в виду собственный капитал + заемные средства).

где РП — рентабельность продаж до налогообложения (показатель не учитывает влияние долгосрочных денежных вложений; характеризует целесообразность расходов и эффективность ценовой политики компании в течение отчетного периода; рассчитывается как отношение валовой прибыли к чистой выручке от реализации всех товаров и услуг); КОА — коэфф-нт оборачиваемости активов (характеризует деловую активность компании; рассчитывается как отношение выручки от реализации всех товаров и услуг к сумме всех активов компании). |

| МК — мультипликатор капитала | Если наблюдается рост МК, повышается доходность собственного капитала, но только в том случае, если рентабельность активов оказывается больше суммы одолженных средств. Также рост МК означает, что уменьшается коэфф-нт ликвидности, и повышается степень финансового риска. |

Разложим представленную выше формулу:

где ЧП — чистая прибыль,

СК — собственный капитал,

ВП — валовая прибыль,

СА — сумма активов,

СК — собственный капитал.

Расширим факторную модель за счет разложения формулы рентабельности активов (условные обозначения были прописаны в таблице выше):

Теперь можно перейти к полной формуле рентабельности капитала коммерческой организации:

![]()

где ЧП — чистая прибыль,

ВП — валовая прибыль,

СА — сумма активов,

СК — собственный капитал,

В — чистая выручка (нетто) от реализации всех товаров и услуг,

ОР — операционная рентабельность,

МК — мультипликатор капитала,

РП — рентабельность продаж,

КОА — коэфф-нт оборачиваемости активов.

Пример четырехфакторного анализа рентабельности собственного капитала

Приведем пример того, как проводится 4-факторный анализ РСК. Исходные данные следующие (при не изменившемся уровне налогообложения — 40,6%):

| Сведения об анализируемой компании | Планируемое значение (млн. руб.) | Фактическое значение

(млн. руб.) |

| Собственный капитал фирмы | 13,7 | 14,9 |

| Среднегодовой совокупный капитал | 29,6 | 30,1 |

| Выручка от реализации всех товаров и услуг вместе взятых | 103,0 | 98,3 |

| Валовая прибыль | 11,7 | 12,4 |

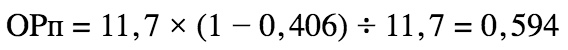

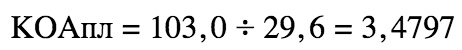

Воспользуемся полученными знаниями и выясним, какова доля влияния каждого из перечисленных в таблице факторов на изменение показателя РСК. Сперва найдем значения величин, которые понадобятся нам для проведения 4-факторного анализа:

| Показатель | Расчет |

| Операционная рентабельность (планируемая) |  |

| Операционная рентабельность (фактическая) | |

| Разница в операционной рентабельности | |

| Мультипликатор капитала (планируемый) | |

| Мультипликатор капитала (фактический) | |

| Разница в мультипликаторе капитала | |

| Коэффициент оборачиваемости активов (планируемый) |  |

| Коэффициент оборачиваемости активов (фактический) | |

| Разница в оборачиваемости активов | |

| Рентабельность продаж (планируемая) | |

| Рентабельность продаж (фактическая) | |

| Разница в рентабельности продаж | |

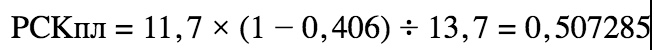

| Рентабельность собственного капитала (планируемая) |  |

| Рентабельность собственного капитала (фактическая) | |

| Разница в рентабельности собственного капитала |

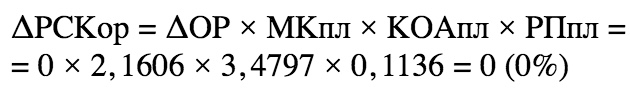

Теперь мы можем провести факторный анализ с использованием способа абсолютных разниц, как того требуют условия задачи:

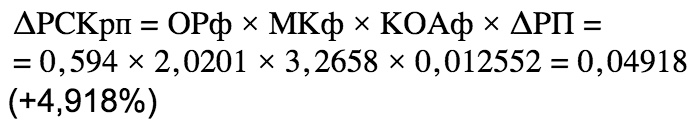

| Влияние фактора рентабельности продаж |  |

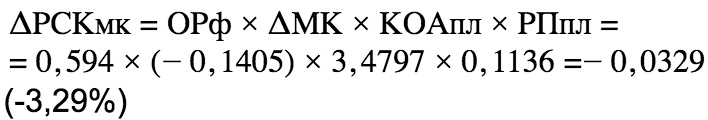

| Воздействие фактора оборачиваемости капитала |  |

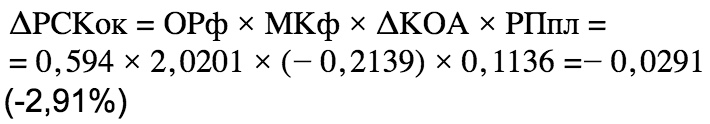

| Влияние фактора мультипликатора капитала |  |

| Воздействие изменения удельного веса чистой прибыли в общей сумме балансовой прибыли |  |

Выводы: Доходность собственного капитала компании выросла благодаря улучшению рентабельности продаж (фактор РП, +4,916%) и снизилась в целом на -1,295% из-за уменьшения скорости оборачиваемости капитала (-2,91%), снижения доли заемного капитала (-3,29%).

Экономическая интерпретация значений показателя рентабельности собственного капитала

Важно! Главной задачей финансового менеджмента является повышение уровня доходности собственного капитала и увеличение его суммы.

После того, как финансовые эксперты находят значение показателя рентабельности собственного капитала, оно оценивается следующим образом:

- Выясняется, положительное или отрицательное получилось значение коэффициента. Если значение со знаком “-” — это говорит о неблагоприятной ситуации на фирме, и ей требуется прирост доходности собственного капитала.

- Значение показателя сравнивается с его нормативным значением. Если наблюдается значительное превышение рентабельности над нормой показателя, это говорит о высокой вероятности появления инвестиционных рисков.

- Выявленное в результате вычислений значение показателя сравнивается с нормативным значением. Если речь идет о предприятии, зарегистрированном на территории развитой страны, норма для показателя рентабельности капитала — 10-12%. Если в стране наблюдается большая инфляция, показатель увеличивается. Российским компаниям следует ориентироваться на нормативное значение, равное 20%.

- Наконец, чтобы грамотно оценить показатель рентабельности собственного капитала, следует сравнить его значение с рентабельностью инвестиции в прочие направления развития бизнеса (в акции иных предприятий, к примеру).

Ответы на часто задаваемые вопросы по теме “Факторный анализ рентабельности собственного капитала”

Вопрос: Можно ли вместо способа абсолютных разниц применять логарифмический метод при проведении расчета влияния факторов на изменение показателя рентабельности собственного капитала?

Ответ: Да, можно, поскольку модель мультипликативная.

Вопрос: Перед финансовым экспертом стоит задача как можно более точного определения влияния различных факторов на показатель рентабельности собственного капитала коммерческой организации. Что в данном случае можно предпринять?

Ответ: Для проведения более точного факторного анализа потребуется провести также факторный анализ по каждому из перечисленных нами факторов в отдельности. Сравнивать факторы можно следующим образом:

- нормативные или оптимальные — фактические;

- среднеотраслевые показатели — показатели компании;

- показатели лучшей фирмы отрасли — показатели изучаемой компании;

- предыдущий период — текущий период;

- плановый или прогнозный — фактический.