Привет, на связи Василий Жданов в статье рассмотрим EBT по МСФО. Понятию «прибыль» соответствуют английские термины: «profit», «gain», «return». В привычном обиходе ее воспринимают как главный финансовый результат экономической деятельности предприятия. Именно по ней судят об успешности. Чем выше прибыль, тем успешнее предприятие. В этой связи следует правильно понимать значение, применение этого термина, чтобы различать его виды и, в том числе, прибыль до налогообложения.

В общем случае под прибылью принято понимать разницу между суммарными доходами и тратами. К суммарным доходам здесь относят выручку от реализации, проценты, штрафы и т. п. поступления, воспринимаемые в качестве доходов. В суммарные траты включают обычно не только те расходы, которые связаны с производством, но и с закупкой, транспортировкой, хранением, сбытом продукции.

Таким образом, прибыль – это разница между доходами и тратами (Д–Т), выраженными в денежных средствах. Результат такого расчета может быть как с минусом, так и с плюсом. Если итог отрицательный, то это говорит об убыточности предприятия, т. е. как минимум о наличии убытков. Между тем экономическая теория рассматривает разные виды прибыли, которые по-разному характеризуют финансовую деятельность предприятия. Среди них наиболее известны и применяемы следующие ее виды:

- чистая;

- валовая;

- балансовая;

- операционная;

- номинальная;

- до налогообложения и др.

Понятие «прибыль до налогообложения» вполне прозрачно. Под ней подразумевают совокупную прибыль предприятия без вычета налогов. На английском ее называют так: pre tax profit. Английский вариант названия не часто встречается на практике, но, тем не менее, о его существовании тоже следует знать.

- Прибыль до налогообложения (ПДН, EBIT): отличительные особенности

- Главные отличия между операционной прибылью и EBIT

- Как рассчитать EBIT: варианты калькуляции

- Пример 1. Калькуляция EBIT за один год по базовой формуле для ООО «Промтехстрой»

- Пример 2. Калькуляция EBIT за один год в три этапа для ООО «Промтехстрой»

- Ответы на часто задаваемые вопросы

Прибыль до налогообложения (ПДН, EBIT): отличительные особенности

Для более удобного использования термина условно сократим его название до ПДН. В таком виде проще указывать его в формулах и калькуляции. К сведению, данный вид прибыли официально называют также «EBIT» и порой отождествляют с операционной прибылью (ОП). Поэтому далее по тексту используются оба варианта названия прибыли до налогообложения: ПДН и EBIT. Вместе с этим в тексте даны также разъяснения об отличиях между ОП и ПДН.

Итак, смысл калькуляции ПДН состоит в определении суммы, на которую доходы превышают траты, без учета налогов. Производя необходимые расчеты, принимают во внимание то, что:

- ПДН отображают в отчете о фин. результатах по стр. 2300, которая так и называется: «Прибыль (убыток) до налогообложения». Если у предприятия зафиксирован убыток (сумма с минусом), то в фин. отчете по стр. 2300 эту сумму указывают в скобках.

Важно! Актуальная форма финн. отчета утв. Приказом Минфина РФ № 66н от 02.07.2010 (ред. с изм. 19.04.2019).

- С участием ПДН определяют базу для исчисления налога и его сумму к уплате.

- На основании ПДН выясняют рентабельность продаж, калькулируют чистую прибыль, а также ряд финансовых коэффициентов.

Безусловно, в первую очередь ПДН показывает конкретный финансовый итог работы предприятия за необходимый период и до момента уплаты налогов. Иными словами, позволяет определить наличие прибыли либо убытков. Ведь это будет свидетельствовать о результативной работе предприятия либо, при наличии убытков, наоборот, о наличии проблем, неэффективности деятельности, кризисной ситуации.

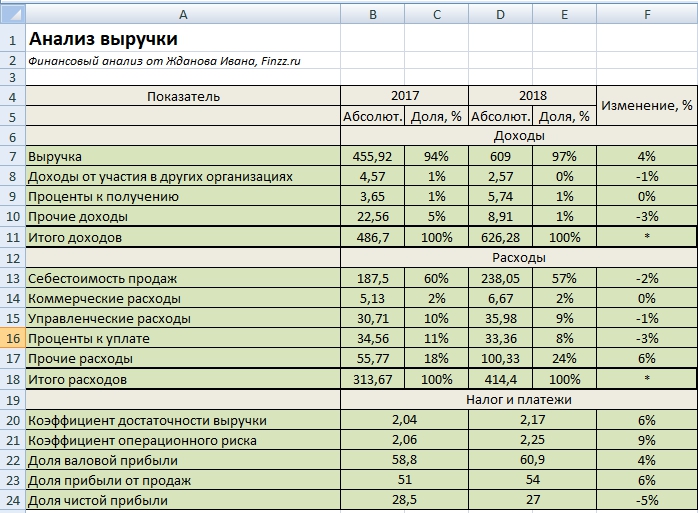

Рассчитывая значение ПДН, прослеживают и анализируют его динамику за несколько периодов, сопоставляют его с другими показателями (например, с выручкой, себестоимостью). Все это подтверждает популярность показателя и его широкое применение.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Главные отличия между операционной прибылью и EBIT

Этот момент на самом деле тоже очень важен, т. к. речь идет о двух разных, хоть и очень близких показателях. Их нередко путают. Что примечательно, операционная прибыль – это разность между валовой прибылью и операционными, повседневными тратами (OPEX), которые стандартно включают коммерческие и управленческие расходы. Ее тоже отображают в фин. отчете, но только по стр. 2200.

Близость этих двух видов прибыли очевидна. Разница между ними отмечена только по составу и отображению в отчетности.

| Название показателя | Отображение в фин. отчете | Что включает | Общие признаки |

| Операционная прибыль |

Стр. 2200 |

Исключительно OPEX (операционные траты) |

Одинаковая природа происхождения: |

|

EBIT |

Стр. 2300 |

В этом показателе присутствует не операционная прибыль

(т. е. траты с доходами, не имеющие отношение к обычной операционной деятельности) |

и тот, и другой показатель являются так называемой прибылью до уплаты налогов |

Как следует из данных, приведенных в таблице, операционная прибыль всегда включает только OPEX. А вот EBIT может включать как операционные (OPEX), так и не операционные траты.

В качестве примера не операционных расходов можно привести траты, соотнесенные с процентными платежами, кредитами, амортизацией. Если этих и тому подобных не операционных трат у предприятия нет, то тогда EBIT совпадает с операционной прибылью.

И еще один важный момент. При калькуляции EBIT, как, собственно, и операционной прибыли, требуется правильно определить, какие доходы и траты необходимо взять в качестве данных для расчета. При этом рекомендуется руководствоваться нормативами ПБУ10/99 (утв. Приказом Минфина РФ № 33н от 06.05.1999), а также ПБУ 9/99 (утв. Приказом Минфина РФ № 32н от 06.05.1999).

ПБУ10/99 устанавливает, что признается расходами для коммерческих структур (юрлиц РФ). Дает четкое определение и разъяснение по поводу того, что относится к тратам по обычной деятельности и как они формируются. Помимо этого настоящее ПБУ перечисляет состав прочих трат и поясняет, как определяется их величина для бух. учета. Так, к примеру, согласно ПБУ 10/99 тратами по обычной деятельности признаются мат. расходы, оплата труда. К «прочим» относят: проценты за предоставление займов, кредитов, а также убытки предшествующих лет, которые были признаны в текущем году.

ПБУ 10/99 содержит практически аналогичные положения, но только по доходам коммерческих структур. Соответственно, тут можно найти информацию о том, что является доходом, на какие виды его разделяют. Особое внимание уделяется доходам от обычной деятельности и прочим поступлениям. Отдельно освещается вопрос о признании доходов в бух. учете. Так, стандартно к «обычным» доходам причисляют выручку, полученную от реализованной продукции, денежные поступления от выполненных работ. К «прочим» относят: курсовые разницы, прибыль за прошедшие года, выявленная в текущем периоде.

Как рассчитать EBIT: варианты калькуляции

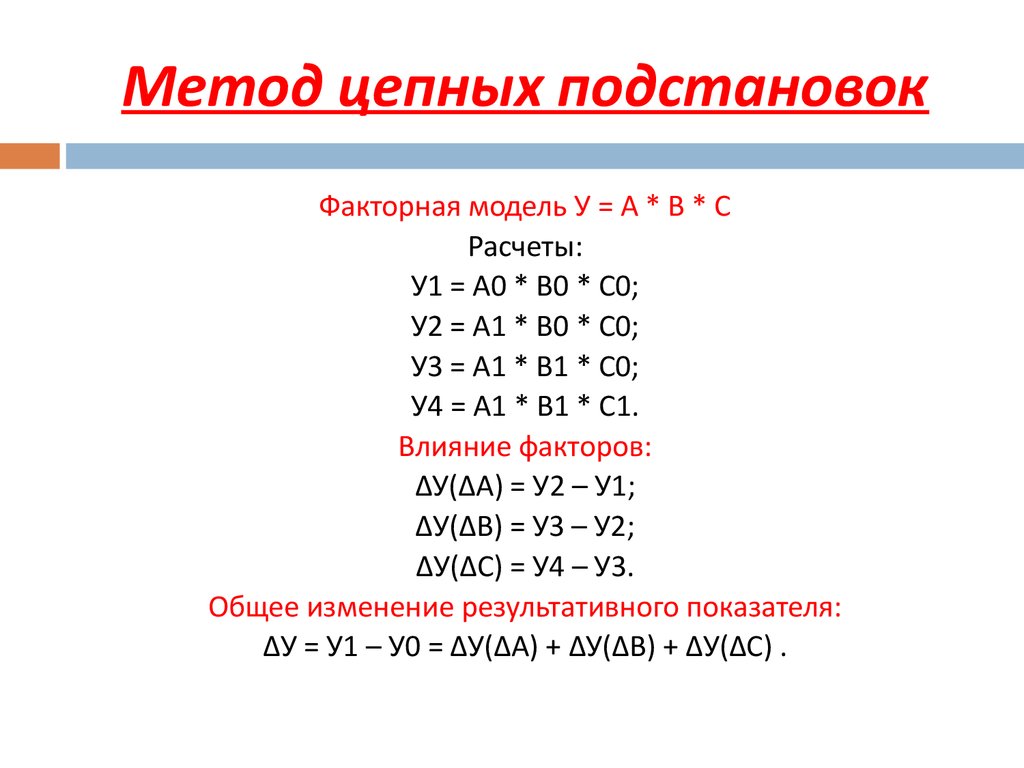

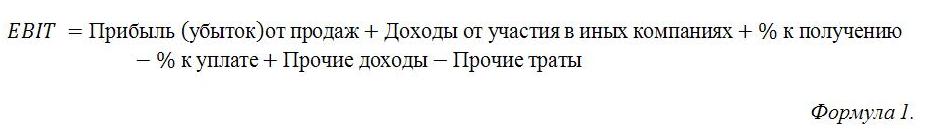

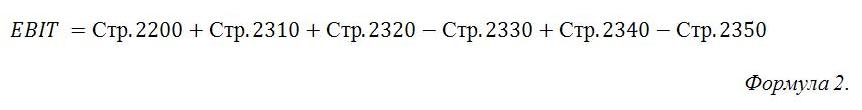

Итак, для калькуляции EBIT необходимо правильно определить значение всех доходов и трат за интересуемый, рассматриваемый период. Исходить следует из следующей общей расчетной формулы:

Формула громоздкая, но, по крайней мере, отображает все основные показатели, которые обычно требуются для калькуляции. Все они отображаются в соответствующих строках фин. отчета. Если подставить в указанную формулу вместо показателей строки фин. отчета, то расчет примет следующий вид:

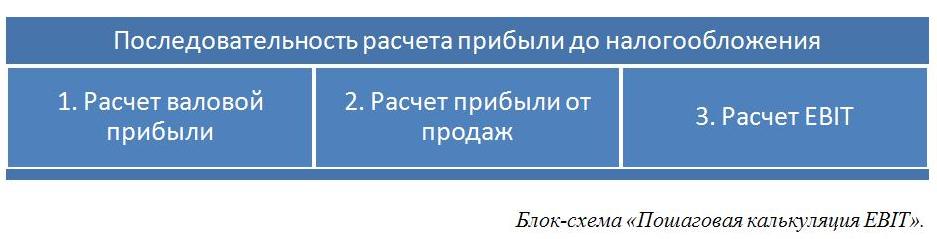

Эти две формулы являются базовыми. Если говорить предметно о расчетах, то, при калькуляции EBIT можно пойти несколько иным путем. Сначала, рассчитать ВП – валовую прибыль (от выручки отнять себестоимость продаж). После этого скалькулировать прибыль от реализации (с валовой прибыли вычесть коммерческие и управленческие траты). Затем, уже зная сумму прибыли от продаж, рассчитать значение EBIT.

Схематично весь процесс второго варианта калькуляции выглядит так:

В результате предприятие получает сумму убытка либо совокупную сумму прибыли, из которой потом нужно будет удерживать налоги, производить иные требуемые отчисления. Наличие прибыли говорит о том, что доходы предприятия за исследуемый период превысили траты и это норма. В противовес ей наличие убытков подтвердит превышение трат над доходами, т. е. покажет отрицательный результат.

Очень важно при калькуляции EBIT точно, корректно учесть все доходы с тратами, а рассчитанную сумму показателя правильно записать в фин. отчете. Т. е. положительный результат указывают с плюсом, а отрицательный – с минусом. Помимо этого, итоговая сумма EBIT должна соответствовать остатку сч. 99 и расчетной сумме. При не соблюдении этих правил, а также при допущении ошибок, результат калькуляции может получиться искаженным. Соответственно, убыток либо прибыль будут завышенными.

Пример 1. Калькуляция EBIT за один год по базовой формуле для ООО «Промтехстрой»

За год работы производственное предприятие ООО «Промтехстрой» показало следующие результаты:

- Прибыль от реализации: 2 115 тыс. рос. руб.

- Доходы по основной деятельности: 600 тыс. рос. руб., а «основные» траты: 150 тыс. рос. руб.

- Прочие доходы составили: 89 тыс. рос. руб., а проч. траты: 600 тыс. рос. руб.

На основе перечисленных данных следует рассчитать EBIT. Калькуляция производится по стандартной общей формуле: прибыль от реализации + доходы от участия в иных компаниях + % к получению — % к уплате + проч. доходы — проч. траты.

При расчете в формулу просто подставляются те показатели (траты и доходы), которые имеются у предприятия. Итог калькуляции будет следующим. EBIT ( тыс. рос. руб.) = 2115 + 600 + 89 — 150 — 600 = 2 054.

Пример 2. Калькуляция EBIT за один год в три этапа для ООО «Промтехстрой»

Рассматриваемый вариант калькуляции включает: расчет ВП, прибыли от продаж, затем EBIT. Используемые в расчетах данные условны и взяты из фин. отчета производственного предприятия ООО «Промтехстрой».

|

Наименование показателя |

Соответствующая ему строка фин. отчета | Годовые данные

(тыс. рос. руб.) ООО «Промтехстрой» |

| Выручка | 2110 | 150 100 |

| Себестоим. продаж | 2120 | (140 019) |

| Вал. приб. (ВП) | 2100 | 8010 |

| Коммерч. траты | 2210 | (5600) |

| Управлен. траты | 2220 | (1400) |

| Доходы от участия в иных организациях | 2310 | 19 |

| % получаемые | 2320 | 20 |

| % к уплате | 2330 | 5 |

| Проч. доходы | 2340 | 215 |

| Проч. траты | 2350 | 189 |

Калькуляция ВП (выручка – себест. продаж): 150 100 – 140 019 = 10 081 тыс. рос. руб.

Калькуляция прибыли от продаж (ВП – коммерческие, управленческие траты): 10 081 – 5600 – 1400 = 3 081 тыс. рос. руб.

Калькуляция EBIT (прибыль от продаж +доходы от участия в иных компаниях + % к получению –% к уплате + проч. доходы – проч. траты): 3 081 + 19 +20 – 5 + 215 – 189 = 3 141 тыс. рос. руб.

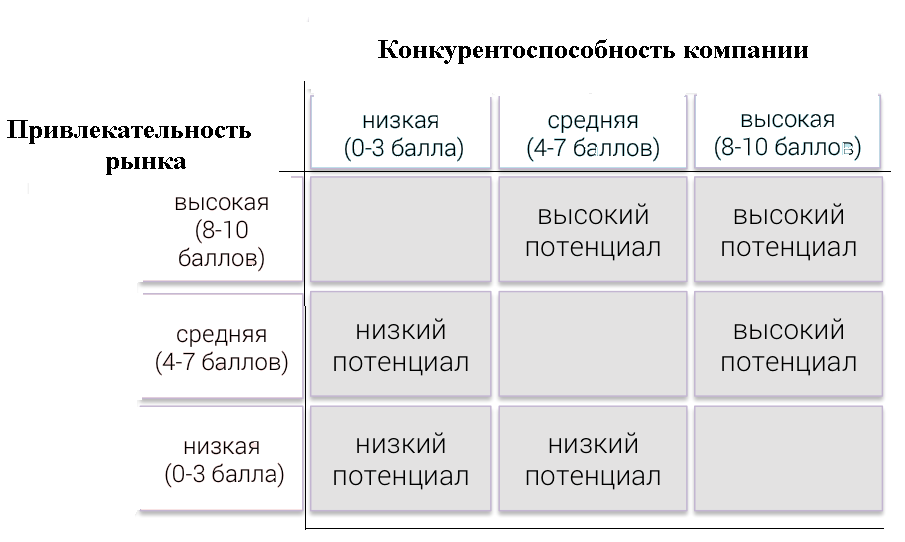

Если результат подобных расчетов является отрицательным либо показывает тенденцию к снижению показателя, уместно провести комплексный финансовый анализ. Он предполагает калькуляцию, оценку коэффициентов ликвидности, автономности, прочих требуемых параметров.

Ответы на часто задаваемые вопросы

Вопрос №1: Калькуляция прибыли до налогообложения (EBIT) дала отрицательный результат, т. е. показала убыток. Значит ли это, что убыток и EBIT – это один и тот же показатель?

Да, согласно экономической теории речь идет об одном показателе (EBIT), только в рассматриваемой ситуации по итогам калькуляции он оказался с отрицательным значением. Его, как принято, показывают в скобках по стр. 2300 фин. отчета.

Для предприятия убыток ничего хорошего не предвещает. Он указывает на неэффективность его деятельности и ухудшение финансового положения.

Вопрос №2: Можно ли подсчитать сумму налога путем умножения EBIT на ставку налога?

Нет, нельзя. Налоговый и бух. учет во многом отличаются. Поэтому не всегда EBIT принимается как налоговая база для калькуляции налога. Чтобы избежать искажений, калькуляцию рекомендовано производить отдельно с учетом норм ПБУ 18/02 (см. первоисточник, Приказ Минфина РФ № 114н от 19.11.2002)