Привет на связи Василий Жданов в статье рассмотрим анализ денежных потоков предприятия. Денежный поток – он же кэш-фло либо кэш-флоу, в дословном переводе с английского Cash Flow означает «поток денег», а также, как вариант, «поток платежей». Т. е. речь идет о самом ликвидном активе предприятия – деньгах. Они могут находиться в виде наличных денег в кассах предприятия либо в виде безналичных на банковских счетах и в депозитах, оформленных «до востребования».

Говоря именно о денежном потоке, подразумевают движение денег за конкретный временной промежуток. Проще говоря, это разница, отмеченная между денежными поступлениями и тратами, т. е. оборот денег.

Кэш-флоу характеризует предприятие с позиции его самофинансирования, действительного финансового потенциала, доходности. В экономической теории это важное понятие неразрывно связано с экономическим анализом и планированием, а также с управлением финансами. Поток платежей имеет общеупотребляемое обозначение CF, а его численный ряд фиксируется так: CF0,CF1 и т. д.

Этот термин чаще всего можно встретить при целостной оценке финансового положения предприятия. При этом под денежным потоком (т. е. кэш-флоу) понимают соответствующий план движения денежных средств, который учитывает все поступления данных средств, а также платежи. Зачастую «кэш-флоу» называют отчет о движении средств, отображающий все поступления (либо притоки) денег, а также их расходование (либо оттоки).

Приток денег означает, что значение кэш-флоу больше, чем нуль. А отток, наоборот, подразумевает его значение, меньшее нуля. Кэш-флоу используют для разных целей, а именно:

- Составляя, структурируя бизнес-план, направленный на эффективное осуществление бизнес операций.

- В бюджетировании деятельности, предусмотренном для целей обеспечения коммерческо–производственного процесса надлежащими денежными ресурсами.

- При формировании бюджета движения денеж. средств, обуславливающего прогнозируемый результат деятельности от операций, связанных с притоком и оттоком денег.

На практике оперируют двумя понятиями – положительный либо отрицательный денежный поток. Положительный кэш-флоу – это поступления денег по результатам за конкретный период. Например, после продажи продукции. Отрицательный кэш-флоу включает денежные траты за определенный период. Таковыми являются, к примеру, траты на материалы либо возврат кредита.

- Суть анализа кэш-флоу и информационные источники для его проведения

- Виды деятельности предприятия, отображаемые в отчете о движении денежных средств

- Оценка кэш-флоу с участием коэффициентов

- Основные формулы для калькуляции коэффициентов кэш-флоу

- Пример 1. Фрагмент анализа коэффициентов денежных потоков выручки и прибыли у компании Toyota и Ford

- Ответы на часто задаваемые вопросы

Суть анализа кэш-флоу и информационные источники для его проведения

Анализ денежных потоков – это составляющая часть комплексного анализа финансового состояния предприятия. Он проводится, по сути, на основании бух. баланса предприятия. Для целей анализа кэш-флоу формируется отчет о движении денежных средств, который признан обязательным в национальных и международной формах бух. отчетности.

Важно! Форма бух. баланса и названого отчета утверждены Приказом Минфина РФ № 66н от 02.07.2010 (в ред. с изм. от 19.04.2019).

Форма данного отчета идентифицируется по ОКУД по коду 0710005. Она включает сведения о поступающих и выбывающих денежных средств по текущим, инвестиционным и финансовым операциям. Сформированный отчет движения денежных средств позволяет воочию увидеть действительное влияние всех видов деятельности предприятия (как принято, финансовой, операционной, инвестиционной) на состояние имеющихся средств за конкретный период. Например, за месяц, полугодие, поквартально либо ежегодно. Причем благодаря этому отчету можно не только зафиксировать, отметить те либо иные изменения денежных средств за изучаемый период, но и объяснить их.

Главной целью такого анализа является изучение, оценка финансовой устойчивости, прибыльности предприятия. Таким образом можно выяснить эффективность управления кэш-флоу. Так, отсутствие хотя бы минимального запаса средств говорит о финансовых затруднениях и неправильном управлении кэш-флоу. Между тем при грамотном управленческом подходе у предприятия всегда будет в наличии удовлетворительное количество наличных денег. Самоочевидно: без адекватного денежного потока предприятие не сможет нормально функционировать.

Управление денежными потоками выстраивается по принципу денежного кругооборота. В качестве наглядного примера можно привести следующую довольно простую и распространенную ситуацию. Деньги конвертируют в запасы и дебиторскую задолженность, после чего опять преобразуют в денежные средства. Соответственно, цикл движения оборотного капитала замыкается.

Безусловно, кэш-флоу может уменьшиться либо прекратиться. В последнем случае образуется финансовая несостоятельность. Что характерно, как обращают внимание все аналитики, дефицит денежных средств может ощутить даже условно прибыльное предприятие. К примеру, когда нарушаются сроки по платежам, которые должны вносить клиенты.

Если объединить все цели, то получится, что анализ кэш-флоу необходим, чтобы:

- оценить реальную ликвидность предприятия;

- грамотно организовать управление оборотными средствами;

- осуществлять периодический контроль над движением денежных средств и своевременностью расчетов с контрагентами.

Для достижения этих целей и используются сведения из отчета о движении средств предприятия, т. к. анализ кэш-флоу базируется на этой информации и расчетах денежных потоков.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Виды деятельности предприятия, отображаемые в отчете о движении денежных средств

Поскольку в центре фин. отчета стоит текущая, инвестиционная и финансовая деятельность, то следует рассмотреть их более подробно и по-отдельности. Для этого обратимся к структуре и содержанию самого отчета. Итак, состоит он из трех частей, каждая из которых соответствует определенному виду деятельности.

| Ключевые составляющие отчета о движении денеж. средств (по ОКУД 0710005) | ||

| Текущая либо операционная деятельность | Инвестиц. деятельность | Финанс. деятельность |

|

Это основная и прочая деятельность, по поступлениям и тратам. Объединяет расходные операции (закупку товаров у поставщиков, зарплату, налоговые перечисления, прочее). Включает все расчеты, которые обеспечивают суммарную прибыль предприятия |

Она направлена на покупку, создание, продажу внеоборотных активов.

Охватывает инвестиции, вложения, которые приносят прибыль предприятию в настоящем и будущем времени (приобретение ценных бумаг, закупка ОС, кредитование сторонних организаций, прочее). Например, возврат процентов и кредита и будет являться прибылью по этой деятельности |

Этот вид деятельности обуславливает изменения по величине, составу капитала, и заемным средствам.

Во многом она связана с действиями, которые выполняют в рамках своих полномочий и осуществляемой деятельности, участники организации. Например, увеличение размера уставного фонда по их инициативе сказывается должным образом и на прибыли |

Фин. отчет в готовом виде показывает, как та либо иная деятельность (указанная в таблице) повлияла на финансовое состояние предприятия. Например, изменила его в худшую либо лучшую сторону и почему. Т. е. причина любого зафиксированного изменения тоже обосновывается на основе данных из фин. отчета по соответствующей деятельности.

Оценка кэш-флоу с участием коэффициентов

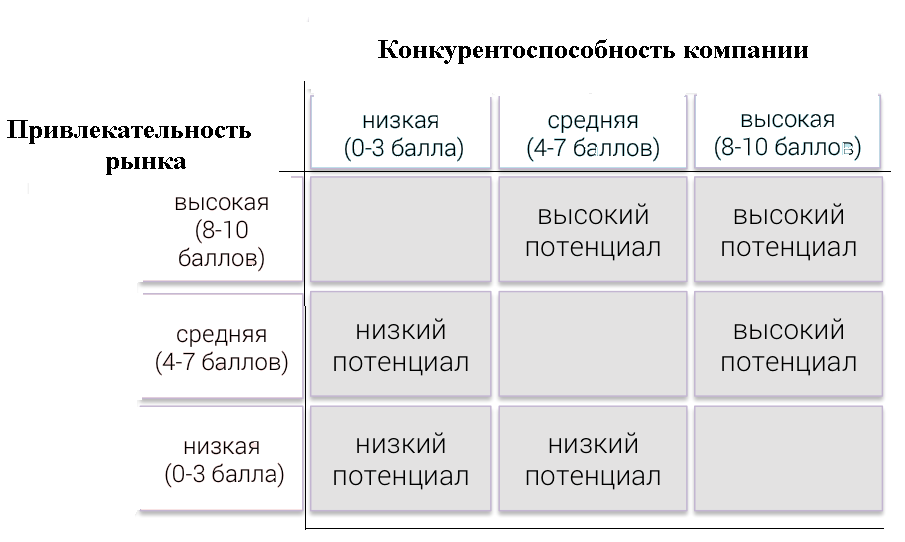

При финансовом анализе отчета (т. е. при исследовании кэш-флоу) используются, как правило, четыре группы коэффициентов. Это значит, что на практике рассчитывают и иные коэффициенты, но названые четыре являются основными. Каждая из групп имеет свое название, назначение и обозначение, как–то:

- Коэффициенты денежного покрытия прибыли, выручки показывают несоответствие между выручкой (либо прибылью), начисленной и полученной в реальных деньгах. К ним относят: CFО/R, CFО/OP, CFО/EBITDA, CFО/NI, QSR, QIR, CCЕ&CFinI)/R. Калькуляция их производится по-разному, но в основе всех расчетов лежит общеприменяемое соотношение: операционный денежный поток/выручка (показатель прибыли). Поводом для беспокойства считается значение, показывающее существенное отклонение от единицы.

- Коэффициенты денежного покрытия капитальных трат, дивидендов характеризуют инвестиционную политику предприятия. Позволяют выяснить его возможности по выплате дивидендов, а затем и по финансированию вложений в собственное развитие. К ним причисляют: CER, IIR, FIR, CDCR, CAPEX&DCR. Нормативным значением для всех названых коэффициентов является результат расчета больше единицы.

- Коэффициенты покрытия долгов, прочих обязательств характеризуют платежеспособность, стабильность, фин. риски предприятия, отображают его способность загашать имеющиеся долги, проценты. Среди них выделяют: CDC, STDCR, CFLTL, CMCR, CICR, CDSC, CTLC, CFL.

- Коэффициенты рентабельности денежных потоков указывают на способность предприятия формировать денежные потоки. К этой группе относят в основном коэффициенты рентабельности активов, своего капитала, инвестиций: CROA, CROGA, CROE, CFROI, CROCI, CROGI, CROIGI, CROIC. Чем выше значение, полученное при калькуляции, тем лучше для предприятия.

При расчете и анализе названых показателей берут все имеющиеся данные: предшествующие, текущие, будущие (ориентировочные). Следует учесть тот факт, что при использовании прогнозных значений по закупкам, дивидендам и прочим аналогичным показателям оценка кэш-флоу будущих периодов будет иметь прогнозный характер.

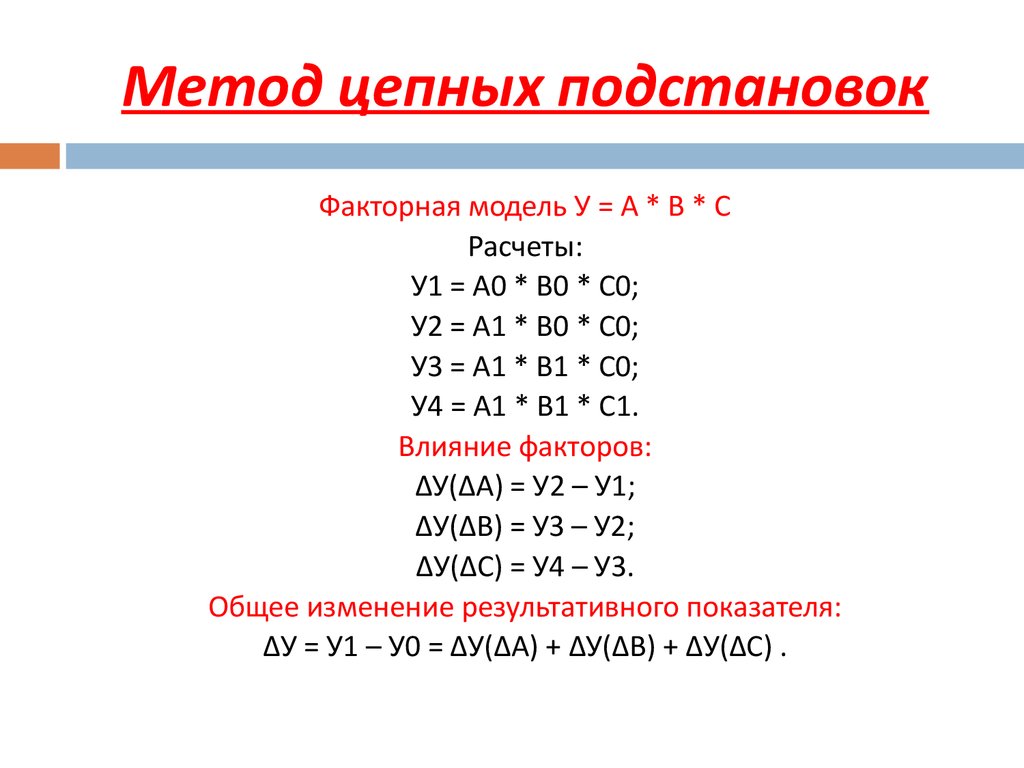

Основные формулы для калькуляции коэффициентов кэш-флоу

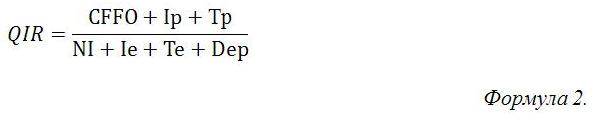

Калькуляция коэффициентов денежного покрытия выручки (QSR) и прибыли и (QIR).

Расшифровка: CFS – поступившая выручка, S – начисленная выручка.

Расшифровка: CFFO – кэш-флоу от основной деятельности, Ip – % к уплате, Тp – налоги к уплате, NI – ЧП, Ie – % к начислению, Te – налоги для начисления, Dep – амортизация.

Калькуляция коэффициента денежного покрытия капитальных трат CER.

Расшифровка: Dp – дивиденды к выплате, ACO – капитальные денежные траты в активы иных организаций.

Калькуляция коэффициентов рентабельности кэш-флоу: CROA (активов по кэш-флоу) и CROE (своего капитала по кэш-флоу).

Расшифровка: TA – усредненное значение активов.

Расшифровка: TE – усредненное значение своего капитала.

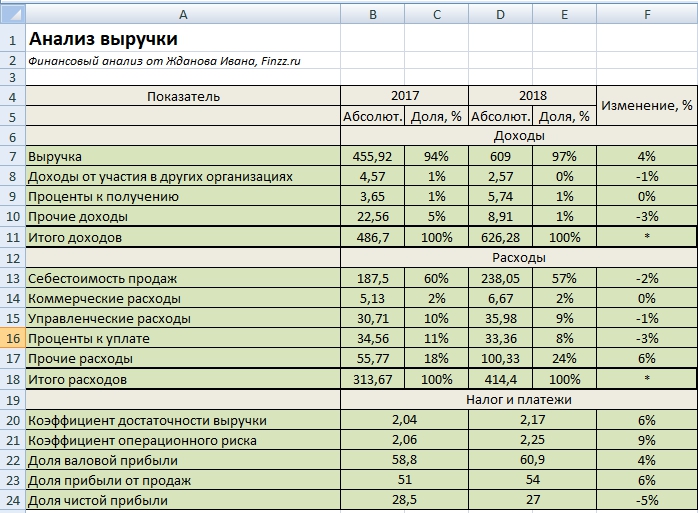

Пример 1. Фрагмент анализа коэффициентов денежных потоков выручки и прибыли у компании Toyota и Ford

Анализу подлежат значения CFО/R, CFО/EBITDA, CFО/NI за 2017 и 2018 гг. Используемые в примере данные условны.

| Компания | CFО/R

(2017/2018 гг.) |

CFО/EBITDA

(2017/2018 гг.) |

CFО/NI

(2017/2018 гг.) |

| Toyota | 0,13/0,13 | 0,83/0,97 | 1,025/1,176 |

| Ford | 0,10/0,070 | 1,12/0,75 | 1,29/0,78 |

Значения CFО/R показывают, что показатели денежной рентабельности продаж у Ford и Volkswagen достаточно высокие. Для сравнения: у Toyota он составляет 13%, а у Ford 10% (меньше). Финансировать собственную деятельность за счет генерации операционного кэш-флоу в состоянии обе компании, о чем свидетельствует CFО/NI.

Ответы на часто задаваемые вопросы

Вопрос №1: Можно ли не прибегать при финансовом анализе к расчетам коэффициентов с участием кэш-флоу?

Аналитики рекомендуют не исключать расчеты с кэш-флоу из фин. анализа. Считается, что коэффициенты, скалькулированные на основе прибыли, дают не такой точный результат, как расчеты с использованием денежных потоков.

Наглядный пример. Предположим, у предприятия много продаж в кредит. На фоне их оно выглядит очень прибыльным. Но, поскольку оплата пока не произведена, т. е. деньги от продаж еще не получены, то сам факт этого может негативно сказаться на фин. положении предприятия. Соответственно, и калькуляция коэффициентов с участием такой прибыли даст некорректный результат.