Балансовый метод – один из самых «старших», популярных и востребованных. Такой способ проведения анализа функционирования любого субъекта хозяйствования обладает множеством преимуществ: он достаточно точный, не слишком сложный, объективный и, к тому же, позволяет выявить допущенные в ходе учета ошибки и неточности.

- Понятие, содержание, роль и задачи экономического анализа хозяйственной деятельности

- Виды экономического анализа хозяйственной деятельности (классификация)

- В чем суть применения балансового метода

- Применение балансового метода на практике (в каких ситуациях используется)

- Направления использования балансового метода в АФХД

- Пример использования балансового метода в анализе

- Балансовый способ в анализе хозяйственной деятельности

- Вертикальный и горизонтальный анализ

- Схема построения аналитического баланса (таблица)

- Способы табличного и графического представления аналитических данных

- Какие характеристики финансового состояния предприятия можно получить из аналитического баланса

- Признаки “хорошего” баланса предприятия

Понятие, содержание, роль и задачи экономического анализа хозяйственной деятельности

Экономический анализ функционирования любого субъекта хозяйствования представляет собой методику изучения экономических процессов, имеющих место на предприятии. Эти явления разделяются на структурные составляющие и исследуются как в отдельности, так и в разрезе их взаимосвязей.

Важно! Аналитические мероприятия, наряду с бухучетом, планированием и принятием решений управленческого характера, составляют систему управления каждого предприятия. На основании сделанных аналитиками выводов избираются стратегии дальнейшего развития компании, ведь управленцы получают достоверную, основанную на исследовании данных бухучета, информацию как о текущем положении дел, так и о наиболее вероятных вариантах развития событий.

Роль экономического анализа на каждом предприятии все возрастает, что обусловлено следующими моментами:

- Важностью постоянного увеличения эффективности работы фирмы, особенно в складывающихся в последнее время условиях: повышение цен на сырье, рост конкуренции и т.д.;

- Смена системы управления: от административно-хозяйственного варианта все большее число субъектов хозяйствования переходит к рыночной модели экономики, которая предполагает куда большую ответственность за принятие собственных решений (а, значит, они должны быть особенно тщательно продуманы и взвешены).

Что касается задач экономического анализа, то среди наиболее ключевых из них можно выделить следующие:

- Исследование особенностей влияния экономических законов на протекающие на предприятии в сложившихся условиях процессы, установление их тенденций и выявление закономерностей и взаимосвязей;

- Предоставление сведений для составления объективных планов: без исследования финансового положения и развития предприятия за предшествующие годы (с выявлением имевших в то время место недостатков), без составления обоснованных прогнозов на будущее, без изучения взаимосвязей существующих явлений грамотное планирование просто невозможно;

- Надзор за исполнением плановых индикаторов и принятых управленцами решений, в том числе, контроль за рациональным использованием имеющихся ресурсов;

- Исследование воздействия всех видов факторов (как внешних, так и внутренних) на функционирование объекта анализа;

- Выявление резервов повышения эффективности деятельности субъекта хозяйствования;

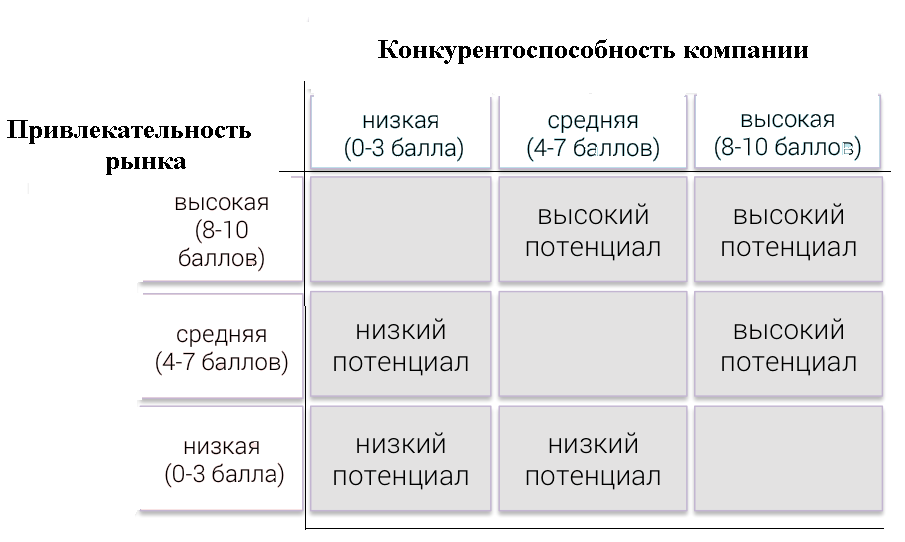

- Объективная диагностика положения объекта анализа на рынке и рациональности эксплуатации им имеющихся в распоряжении ресурсов;

- Формулировка выводов по использованию обнаруженных резервов.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Виды экономического анализа хозяйственной деятельности (классификация)

Существуют множество видов экономического анализа, которые классифицируются по разным признакам.

| № п/п | Признак классификации | Виды анализа |

| 1 | Отрасль | Отраслевой (исследование конкретной отрасли)

Межотраслевой (исследование отраслей в многообразии их взаимосвязей) |

| 2 | Временной интервал | Предварительный (осуществляется до начала операций)

Последующий (проводится уже после завершения хозяйственной операции) |

| 3 | Периодичность | Периодический

Разовый |

| 4 | Пространство | Внутрихозяйственный (исследует явления, происходящие исключительно в пределах субъекта хозяйствования)

Межхозяйственный (в этом случае итоги работы компании сравниваются с аналогичными показателями других фирм) |

| 5 | Объект управления | Технико-экономический (исследование техник и явлений экономического характера)

Финансово-экономический (исследование финансовых результатов компании и влияющих на него обстоятельств) Экономико-статистический (исследование массовых процессов на всех управленческих уровнях) Экономико-экологический (изучение взаимосвязи экономических и экологических явлений, учет воздействия на окружающую среду) Маркетинговый (исследование среды функционирования объекта анализа: рынки, реклама и т.д.) |

| 6 | Методика изучения | Сравнительный (сравнение показателей с планами, базами, индикаторами прошлых периодов);

Диагностический (главная его цель – исключение ошибок, ведущих к неэффективности экономической деятельности фирмы) Маржинальный (поиск управленческих решений на основании исследования показателей величины продаж, прибыли, себестоимости) Экономико-математический Схоластический (выявление взаимосвязей между протекающими в рамках объекта анализа процессами) Функционально-стоимостной (своевременное выявление резервов с целью предупреждения излишних затрат) |

| 7 | Охват объектов | Сплошной

Выборочный |

| 8 | Содержание | Комплексный (изучение всей деятельности компании)

Тематический (исследование отдельных аспектов функционирования объекта анализа) |

| 9 | Субъект | Внутренний (осуществляется силами сотрудников фирмы)

Внешний (проводится сторонними сотрудниками) |

В чем суть применения балансового метода

Балансовый метод – один из самых «древних» способов анализа функционирования организации. В его ходе сопоставляются показатели, между которыми существуют взаимосвязи, в результате чего выясняется их влияние друг на друга. Благодаря введению в практику балансового метода выявляются скрытые резервы, способствующие повышению эффективности работы компании.

Так, например, для поиска способов повышения эффективности работы станков составляется баланс рабочего времени, где все величины выражены в станко-часах.

Связь между показателями проявляется в форме эквивалентности результатов, полученных в ходе ряда математических вычислений. Выход на такое равенство означает, что при анализе были учтены все факторы и индикаторы и связи между ними отражены верно.

Балансовый метод используется чаще всего для установления пропорций пары систем уравновешенных показателей, между которыми существует связь. Результирующие цифры по этим двум группам должны совпадать.

Применение балансового метода на практике (в каких ситуациях используется)

Балансовый метод широко используется на практике ввиду своей наглядности и объективности.

Направления использования балансового метода в АФХД

Ниже перечислены ситуации, в которых эффективным окажется использование балансового метода:

- Прогнозирование оптимальной величины трудовых ресурсов (в одной половине баланса указывается необходимое число человеко-часов, а в другой – текущее, так выясняется недостаток);

- Оформление платежного календаря (в первой половине баланса прописываются требующие оплаты обязательства, в другой – прогнозируемые поступления финансовых ресурсов);

- Проверка тождественности результирующих сумм по активам и пассивам фирмы;

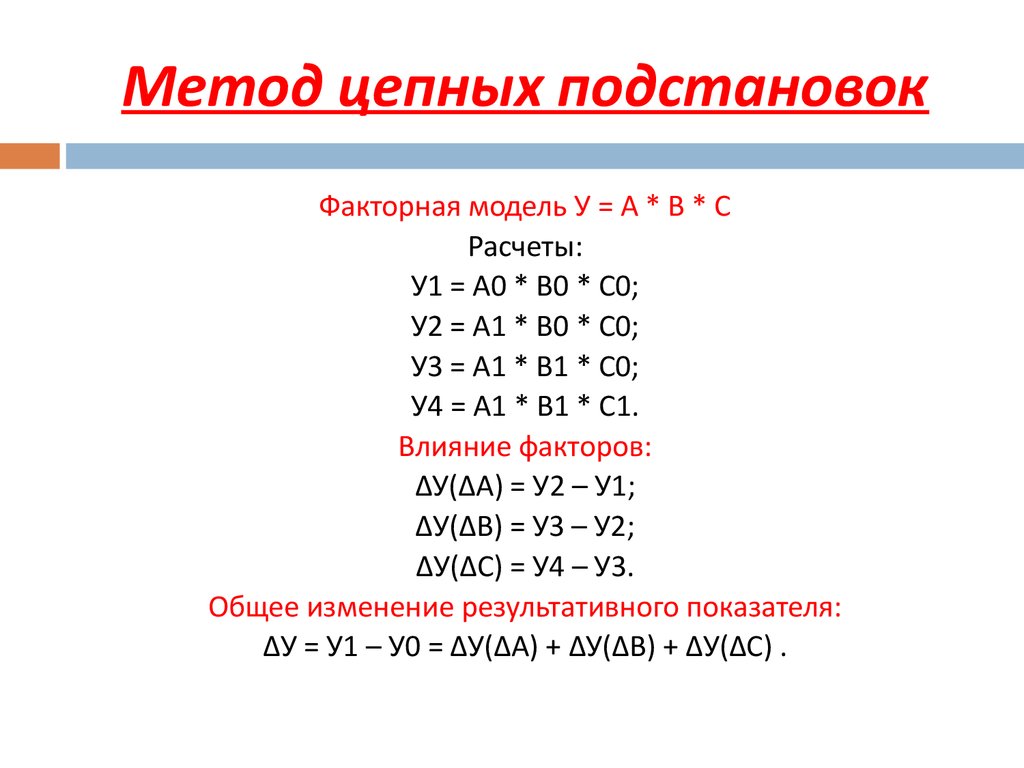

- Проверка правильности проведения факторного анализа (суммарное влияние факторов должно быть тождественно изменению изучаемого признака);

- Проведение анализа ликвидности и финансовой стабильности фирмы;

- Выявление нюансов стратегии финансирования активов.

Противоположные и в то же время связанные между собой явления «уравновешиваются» составлением баланса.

Пример использования балансового метода в анализе

Балансовый метод основан на приведение в равновесие отдельных экономических процессов. В частности, это касается таких понятий, как:

- Активы и пассивы;

- Доходы и расходы;

- Необходимые и наличествующие ресурсы;

- Долги и источники их уплаты;

- Влияние факторов и изменения величин.

Балансовый метод, как можно понять из самого названия, весьма наглядно реализуется в бухгалтерском годовом балансе. Здесь можно увидеть следующие взаимосвязи.

- Если брать во внимание активную и пассивную часть баланса, то взаимосвязь между ними выглядит так: Активы = Пассивы + Капитал.

- При изучении поступления и оттока средств по балансу выводится следующее тождество:

Доходы = Расходы + Прибыль.

Пример. В таблице приведены результаты работы ООО «СПЕКТР» за 2019 год. Источник информации – бухгалтерский баланс.

| Активы | На 31.12.19 | Пассивы | На 31.12.19 |

| НМА | 355 | Добавочный капитал | 0 |

| ОС | 28 541 125 | Уставный капитал | 1 900 000 |

| Финвложения | 26 450 | Резервный капитал | 100 000 |

| ОНА | 210 087 | Нераспределенная прибыль | 33 626 477 |

| Иные внеоборотные активы | 593 017 | СОБСТВЕННЫЙ КАПИТАЛ | 35 626 477 |

| ВНЕОБОРОТНЫЕ АКТИВЫ | 29 371 034 | Займы | 5 900 000 |

| Запасы | 7 005 000 | ОНА | 1 350 000 |

| НДС по приобретенным товарам | 152 500 | ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | 7 250 000 |

| Долги дебиторов | 2 450 000 | Займы | 6 500 000 |

| Финвложения | 14 700 000 | Долги перед кредиторами | 6 100 000 |

| Денежные ресурсы | 2 388 000 | Доходы предстоящих периодов | 57 |

| Иные оборотные активы | 270 000 | Оценочные обязательства | 860 000 |

| ОБОРОТНЫЕ АКТИВЫ | 26 965 500 | КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | 13 460 057 |

| БАЛАНС | 56 336 534 | БАЛАНС | 56 336 534 |

Исходя из представленных здесь сведений можно сформулировать несколько выводов.

- ООО «СПЕКТР» способно обеспечивать внеоборотную часть имущества собственными источниками. Ведь собственный капитал компании превышает 35 млрд. руб., а величина внеоборотных активов – чуть более 29 млрд. руб. Оставшейся суммы собственных источников хватит даже и на покрытие части оборотных активов – запасов, например.

Это свидетельствует об относительной независимости ООО «СПЕКТР» от финансовых поступлений от сторонних субъектов и сравнительно невысоким уровнем финансовых рисков.

- ООО «СПЕКТР» вполне способно гасить текущие обязательства, ведь величина краткосрочных долгов здесь (13 млрд. руб.) вдвое меньше суммы оборотных активов (почти 27 млрд. руб.). Это означает, что в случае необходимости компания сможет продать часть ликвидного имущества и полностью рассчитаться по всем обязательствам.

В рассмотренном примере наглядно продемонстрирована связь активов и пассивов фирмы.

Балансовый способ в анализе хозяйственной деятельности

Балансовый способ при осуществлении аналитических мероприятий может быть реализован тремя вариантами:

- Исследование по балансу без его предварительной модификации;

- Составление уплотненного аналитического баланса, дополненного показателями динамики его структурных элементов;

- Уплотнение баланса и учет инфляционных процессов посредством применения особых индексов.

Также балансовый метод предполагает единство вертикального и горизонтального анализа показателей.

Вертикальный и горизонтальный анализ

Горизонтальный анализ основан на исследовании изменений удельных весов ключевых показателей во времени: доли собственного капитала, темпов роста заемных и собственных источников финансирования, скоростей увеличения (уменьшения) долгов дебиторов и перед кредиторами.

Так, например, положительно расценивается неуклонный рост собственного капитала (повышение финансовой автономии), превышение темпов прироста собственных источников в сравнении с заемными и примерно тождественные изменения величин дебиторской и кредиторской задолженностей.

Вертикальный же анализ предполагает исследование относительных показателей – удельных весов отдельных статей баланса в его валюте. Изучается в обязательном порядке также и их динамика.

Схема построения аналитического баланса (таблица)

| Статьи | Абсолютные величины | Относительные величины | Изменения | |||

| На начало периода | На конец периода | На начало периода | На конец периода | В абсол. выражении | В структуре | |

| Актив (А1…Аn) | А1 | А2 | (А1/Б1)*100% = А1t | (А2/Б2)*100% = А2t | А2-А1 | А2t — А1t |

| БАЛАНС | Б1 | Б2 | 100 | 100 | Б2-Б1 | 0 |

| Пассив (П1…Пn) | П1 | П2 | (П1/Б1)*100% = П1t | (П2/Б2)*100% = П2t | П2-П1 | П2t — П1t |

| БАЛАНС | Б1 | Б2 | 100 | 100 | Б2-Б1 | 0 |

Выше представлено схематично составление аналитического баланса. Статьи максимально уплотнены по признаку однородности, что упрощает выявление тенденций. Изменения в динамике представлены как в абсолютном, так и в относительном выражении.

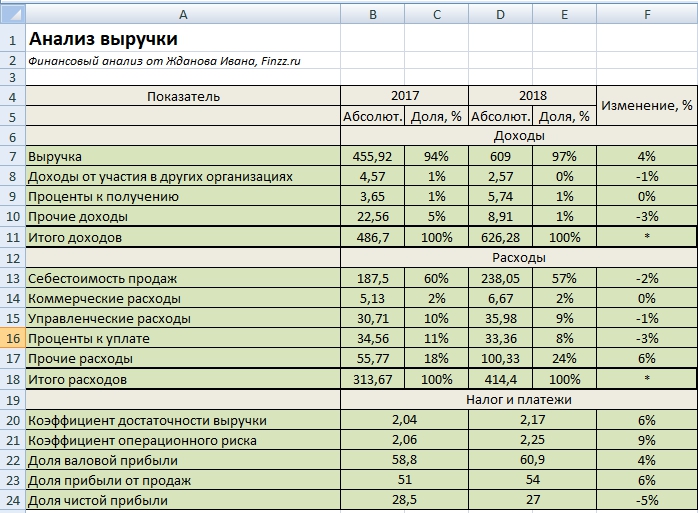

Способы табличного и графического представления аналитических данных

Для большей наглядности аналитическая информация представляется в виде таблиц и графиков.

Таблицы — это набор граф и столбцов, в которых перечислены объекты анализа, их признаки и значения. Такая схема обязательно дополняется четким емким заголовком.

Таблицы могут быть выбраны нескольких видов (в зависимости от конкретных целей исследовательских мероприятий):

- Простые – в них перечислены единицы совокупности изучаемого процесса;

- Комбинированные – информация в таких схемах разделяется на подгруппы по различным признакам;

- Групповые – в них представлена простая группировка признаков изучаемого явления.

Графики характеризуются масштабным представлением явлений и их величин в форме геометрических фигур. Исследуемый материал таким образом становится намного более наглядным и понятным. Общие тенденции проясняются с первого взгляда.

Чаще всего при анализе деятельности компаний используются именно диаграммы – столбиковые, круговые, полосовые, фигурные и другие их виды.

Какие характеристики финансового состояния предприятия можно получить из аналитического баланса

Исследование разных частей аналитического баланса позволяет получить ключевые характеристики финансового положения компании.

- Изменения валюты баланса. Негативно расценивается ее сокращение в динамике, поскольку это чаще всего свидетельствует о наличии серьезных проблем с финансовым здоровьем и сокращении хозяйственного оборота.

При обнаружении такой тревожной тенденции исследуются ее причины: возможно, произошло сокращение спроса либо ограничение доступа к сырьевым и сбытовым рынкам. Либо же уменьшение итоговых сумм по балансу обусловлено всего лишь выделением в структуре компании отдельных филиалов, сформированных за счет головной организации.

Увеличение валюты также не рассматривается однозначно как положительный момент – причиной этого может быть банальная переоценка основных фондов. В этом случае рост итоговых величин не связан с повышением эффективности деятельности.

- Изменения структуры пассива баланса. Все перемены, произошедшие с источниками имущества, влияют на финансовую устойчивость фирмы.

- Изменения структуры активов. По этим показателям аналитики судят о рациональности эксплуатации имеющегося в распоряжении фирмы имущества, оптимальности их состава.

Признаки “хорошего” баланса предприятия

Среди признаков «хорошего» баланса компании принято выделять эти характеристики:

- Рост валюты баланса в динамике;

- Превышение темпов прироста оборотных активов в сравнении со скоростью увеличения размеров внеоборотного имущества;

- Собственный капитал больше заемного (такая же тенденция предпочтительна и в отношении темпов роста собственных и заемных ресурсов);

- Скорости прироста дебиторской и кредиторской задолженностей примерно уравновешены.