Привет, на связи Василий Жданов в статье рассмотрим дебиторская задолженность предприятия. Всем известно, что бухгалтерский баланс является одной из основных составляющих годового отчета предприятия, наряду с отчетом о финансовых результатах. Важной частью баланса является актив, в котором отражаются все то, чем организация располагает. Одной из составляющих средств компании является дебиторская задолженность. Рассмотрим ее подробнее.

- Что такое дебиторская задолженность

- Виды дебиторской задолженности в компании

- Данные каких счетов составляют величину дебиторской задолженности

- Сомнительная задолженность и дебиторская задолженность

- Порядок расчета величины дебиторской задолженности в балансе

- Краткая инструкция по анализу дебиторской задолженности

- Отражение дебиторской задолженности в пояснении к балансу

- Вопросы по теме статьи

Что такое дебиторская задолженность

Работа любой организации связана с возникновением задолженности. Она бывает двух видов:

— дебиторская

— кредиторская

Обычно не возникает сложностей пониманием того, что такое кредиторская задолженность. Если объяснять понятиями, привычными обывателю, то кредиторская задолженность – это все суммы, которые компания должна своим контрагентам, бюджету (в виде налогов) или другим кредиторам.

Обратная ситуация возникает, когда образуется дебиторская задолженность. Все суммы, которые компания ожидает получить, будут составлять величину дебиторской задолженности.

Например, компания переплатила в бюджет НДС. Величина налога, которая перечислена сверх начисленной суммы, будет являться дебиторской задолженностью. Такая же ситуация возникает, если организация перечисляет контрагенту деньги в счет будущей поставки. В отношении денежных средств, выплаченных сотрудникам: в составе «дебиторки» отражаются долги по заработной плате перед сотрудниками, а также выданные под отчет средства.

Сумма такой задолженности формируется на протяжении всего года и в балансе отражается в строке 1230, в соответствии с приказом Минфина №66н от 02.07.2010 года.

| ВАЖНО! В подавляющем большинстве случаев задолженность контрагентов перед организацией отражается в активе баланса в разделе, отражающем стоимость оборотных активов |

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Виды дебиторской задолженности в компании

Вся дебиторская задолженность подразделяется на две большие группы:

- Долгосрочная

- Краткосрочная

Обе разновидности попадают в баланс по истечении года.

Все долги, которые погашаются в течение 12 месяцев представляют собой краткосрочную «дебиторку». Как правило, к такой задолженности относится переплата по налогам, отгрузки контрагентам «в долг» или внесение предоплаты за товары или услуги.

Долгосрочная задолженность появляется в том случае, если долг не закрывается в течение года. Что касается расчетов с контрагентами, то возможность появления такого рода задолженности должна быть прописана в договоре с партнером. Однако если контрагент просто долгое время не платит по своим обязательствам, то такая задолженность также относится к разряду долгосрочной.

Конечно, в интересах каждой организации иметь весомую долю краткосрочной задолженности из всей суммы «дебиторки».

Нужно принять во внимание, что какого бы вида не был долг, после пропуска срока погашения он становится просроченным. Не в интересах компании иметь просроченную дебиторскую задолженность.

Зачастую существуют большие сомнения, что долг будет когда – нибудь погашен. Часто такие просроченные долги никогда не закрываются, то есть становятся безнадежными. Сомнительным долг может быть на протяжении трех лет, а затем переходит в статус безнадежного. В конце концов такой долг подлежит списанию в убытки.

Данные каких счетов составляют величину дебиторской задолженности

При определении величины дебиторской задолженности следует помнить, что ее сумма не формируется на каком – то одном счете, а складывается из совокупности величин, которые отражаются по дебетовым сальдо многих счетов. Это закреплено в приказе Минфина №94н от 31.10.2000 года.

В расчете используются остатки по следующим счетам:

- Если в компании есть незавершенка, то оборот по счету 46 покажет объем уже исполненных работ

- Счет 60. Показывает состояние расчетов с всевозможными поставщиками

- Счет 62 отражает состояние расчетов по операциям с покупателями

- Счета 68, 69. Показывают остатки по расчетам с бюджетом и внебюджетными фондами

- Счета 70, 71, 73. Они показывают состояние расчетов с сотрудниками организации

- Счет 75. Это задолженность, образовавшаяся по отношению к учредителям

- Счет 76. Отражает расчеты с остальными контрагентами

Сомнительная задолженность и дебиторская задолженность

В настоящее время на законодательном уровне установлено, что каждая организация при наличии определенных условий должна создавать резерв по сомнительным долгам.

Такой резерв создается при наличии задолженности контрагентов. При этом должно выполняться одно из следующих условий:

- Задолженность должна быть просроченной

- У компании имеется информация о серьезных проблемах в сфере финансов контрагента

Однако даже при наличии дебиторской задолженности, резерв можно не создавать, если компании доподлинно известно, что долг будет погашен контрагентом.

Учет созданных резервов ведется на счете 63. Для того, чтобы создать резерв необходимо провести бухгалтерскую запись Д91.2 К63. Такая же проводка используется в том случае, если резерв требуется увеличить (доначислить).

Восстановление резерва отражается проводкой Д63 К91.1. А вот если долг безнадежен и его нужно списать, делается запись Д63 К62 (или другой счет учета по контрагенту).

Инструкция по созданию резерва содержится в пункте 7 ПБУ 1/2008.

Очень важно помнить, что резерв по такому долгу напрямую связан с дебиторской задолженностью и с ее отражением в годовой отчетности компании. При составлении баланса величина резерва уменьшает сумму дебиторской задолженности, чистая сумма отражается в строке 1230 актива баланса.

Порядок расчета величины дебиторской задолженности в балансе

Для того чтобы рассчитать величину «дебиторки» для отражения в балансе, используются данные с 10 бухгалтерских счетов.

Для выявления корректного остатка задолженности по контрагентам необходимо сформировать акты сверки расчетов и вывести верный остаток долга. Это необходимо как самой организации, так и контрагенту для правильного учета всех обязательств. После определения суммы задолженности ее значение можно переносить в соответствующую строку баланса.

Приведем пример заполнения строки 1230. В ООО «Ромашка» остатки по счетам на конец года следующие:

| Счет | Дебетовое сальдо | Кредитовое сальдо |

| 60 | 10000 | 5000 |

| 62 | 25000 | 17000 |

| 63 | 8000 | |

| 76 | 3000 | 1000 |

На основании приведенных данных строка 1230 будет иметь следующее значение:

Стр. 1230 = 10000 + 25000 – 8000 + 3000 = 30000

Краткая инструкция по анализу дебиторской задолженности

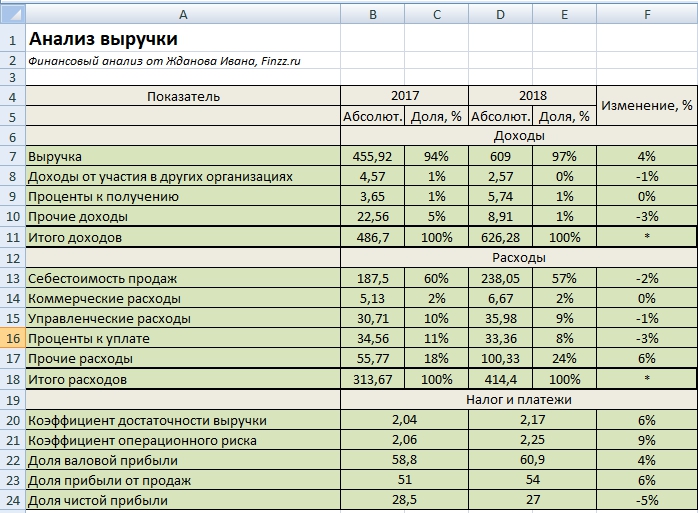

Важное значение имеет анализ задолженности в компании. При его проведении оценивается множество показателей, однако даже по динамике изменения показателей долга уже можно сделать некоторые выводы.

| Показатель | 2017 год | 2018 год | Рост, % | Отклонение, тыс. руб. | ||

| Сумма | Процент | Сумма | Процент | |||

| Всего | 233810 | 100 | 324306 | 100 | 138,7 | 90496 |

| Поставщики | 227 | 0,1 | 601 | 0,2 | 264,8 | 374 |

| Покупатели | 233353 | 99,7 | 316614 | 97,5 | 2721,1 | 83261 |

| Налоги | 228 | 0,1 | 6204 | 1,9 | 44350 | 5976 |

| Прочие контрагенты | 2 | 887 | 0,3 | 885 | ||

В соответствии с данными, представленными в таблице, можно сделать вывод, что наибольший вес задолженности приходится на долги покупателей. Кроме того, по сравнению с 2017 годом, в 2018 произошел общий рост дебиторки по всем контрагентам.

Что касается покупателей, каждого из них нужно рассмотреть более внимательно, в разрезе договоров. Необходимо определить динамику задолженности и ее изменение в соответствии с уровнем выручки. Только проведя полный анализ можно сказать в каком состоянии находится дебиторка и какие риски существуют для компании.

Отражение дебиторской задолженности в пояснении к балансу

Крайне редки случаи, когда к концу года по результатам анализа оборотно – сальдовой ведомости не выявляются долги. Обычно эти показатели присутствуют.

При составлении годового отчета суммы задолженности отражаются в соответствующей строке баланса, а также должны найти свое отражение в форме №5, которая является приложением и является составной частью годовой отчетности. Для отражения дебиторской и кредиторской задолженности существует специальная таблица, где подробно расписывается какого вида задолженность присутствует в компании и из каких конкретно показателей она состоит. Причем, в пояснениях величина «дебиторки» указывается независимо от того, создан резерв по сомнительным долгам или нет.

При составлении формы приложения необходимо учесть, что долгосрочная дебиторская задолженность отражается в разделе с внеоборотными активами.

Опытные специалисты в сфере бухгалтерского учета не рекомендуют в пояснениях отражать наличие просроченной дебиторской задолженности, соответственно, не заполнять таблицу в этой части. Такой совет дается, чтобы не возникало вопросов со стороны контролирующих органов.

Для заполнения информации в форме №5 используются бухгалтерские данные. Нужно знать, что при заполнении табличных строк используются данные по сальдо и оборотам счетов 62, 60, 68, 69, 70, 71, 73, 75, 76. Все, что касается резервов по сомнительному долгу, отражает счет 63. Данные собираются в разрезе аналитики.

Вопросы по теме статьи

Вопрос 1

Нужно ли отдельными строками выделять сумму дебиторской задолженности по реализованным товарам и услугам и сумму задолженности по предоплатам, которые произвела компания?

Все зависит от того, насколько существенны суммы по данным позициям. Как правило, если суммы по этим двум показателям существенны, то имеет смысл разделить их и показать по отдельности. Такая позиция закреплена в письме Минфина №07-02-18/01 от 27.01.2012 года.

Вопрос 2

Как обезопасить себя от неплатежей контрагентов и снизить уровень дебиторки?

Универсального средства не существует. Если оплата производится уже после продажи, то очень важно подготовиться к проведению сделки. Нужно изучить потенциального контрагента буквально под лупой и только тогда принимать решение о заключении договора. Сам договор также нужно составить максимально грамотно, лучше с привлечением юристов. После совершения сделки необходимо контролировать задолженность, проводить периодические сверки, например, раз в месяц. К счастью, большинство клиентов все – таки добросовестные и закрывают сво долги в оговоренное время.

Дебиторская задолженность является важным показателем, находящим свое отражение в балансе. Она представляет собой все долги перед компанией, так называемые «замороженные деньги». Это актив организации, который в некоторых случаях может достаточно быстро превратиться в живые ресурсы. Наличие таких ресурсов важно и участвует, в том числе, в определении платежеспособности компании.