Привет, на связи Василий Жданов в статье рассмотрим коэффициент покрытия долга. Среди индикаторов эффективности хозяйственной деятельности коммерческих предприятий выделяют коэффициент покрытия долга (коэффициент обслуживания долга) DSCR (Debt Service Coverage Ratio), который позволяет оценивать финансовые возможности заемщиков к исполнению взятых на себя денежных обязательств.

- Что такое коэффициент покрытия долга

- С какой целью рассчитывается коэффициент покрытия долга

- Как рассчитать коэффициент покрытия долга DSCR

- Коэффициент покрытия долга: анализ и интерпретация

- Пример расчета коэффициента покрытия долга

- Как заемщику улучшить коэффициент покрытия долга

- Ответы на часто задаваемые вопросы по теме “Коэффициент покрытия долга DSCR”

Что такое коэффициент покрытия долга

Коэффициент покрытия долга (обслуживания долга) относится к индикаторам плеча/покрытия и оценки степени платежеспособности и представляет собой финансовый показатель, демонстрирующий общую способность заемщика к исполнению денежных обязательств перед контрагентами. Можно выразиться и так, что коэффициент обслуживания долга показывает достаточность денег у заемщика для погашения задолженностей:

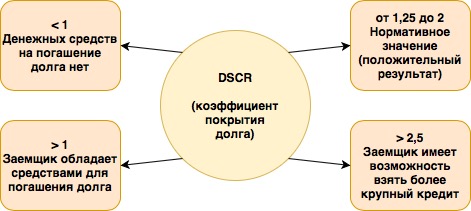

- если значение коэффициента оказывается < 1, это означает, что прибыли предприятия от основной деятельности не хватает на то, чтобы обслужить все имеющиеся задолженности;

- если показатель > 1, фирма-заемщик в состоянии и погашать долги, и выплачивать дивиденды (обслуживание основного долга и процентов происходит за счет операционного дохода, заработанного на протяжении периода).

Важно! Говоря о долговых обязательствах, подразумевают сумму основного долга, проценты за пользование заемными средствами и арендные платежи.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

С какой целью рассчитывается коэффициент покрытия долга

Внешние и внутренние финансовые аналитики занимаются вычислением коэффициента обслуживания задолженности для того, чтобы узнать, имеется ли у исследуемого предприятия денежная прибыль (денежный поток в составе прибыли), объема которой хватало бы для исполнения долговых обязательств с учетом набежавших процентов.

Важно! Вычисление значений коэффициента за 1 год бесполезно, т.к. анализа такого короткого периода недостаточно для получения заключения о способности обслуживания задолженности. Имеет смысл производить расчет индикатора только на весь оставшийся срок выплаты займа.

К примеру, расчет коэффициента необходим в случаях оформления кредита в банковском учреждении или любой другой кредитной организации, т.к. требуется проверить, обладает ли заемщик денежными потоками, которые будут направлены на погашение займа. Только получив значения DSCR, банк может быть уверен в получении своих средств обратно, да еще с процентами за пользование деньгами. Другими словами, коэффициент позволит кредитору проверить кредитные качества потенциального заемщика. DSCR также помогает определить сумму кредита, которую банк может без боязни убытков выдать заемщику.

Как рассчитать коэффициент покрытия долга DSCR

Существует несколько способов расчета показателя DSCR, но мы рассмотрим 2 наиболее часто применяемых метода:

| Метод расчета DSCR | Формула расчета |

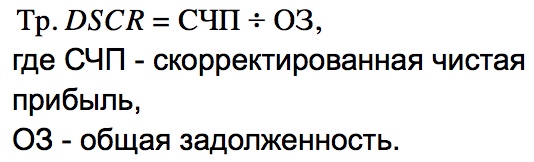

| Традиционный

Рассматривает чистую прибыль. |

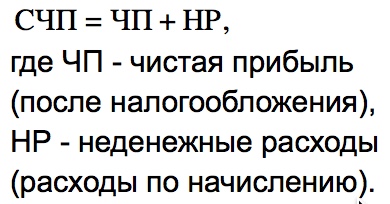

Скорректированную чистую прибыль можно рассчитать так:

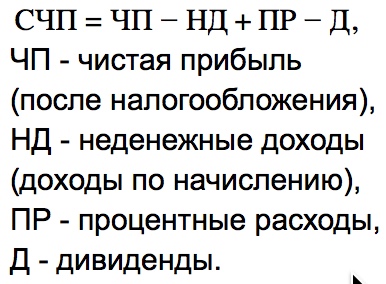

или

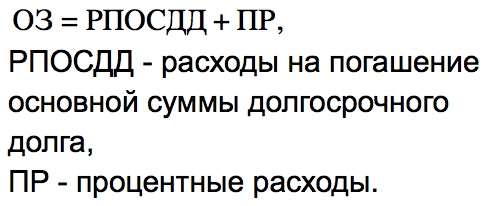

Формула общей задолженности:

|

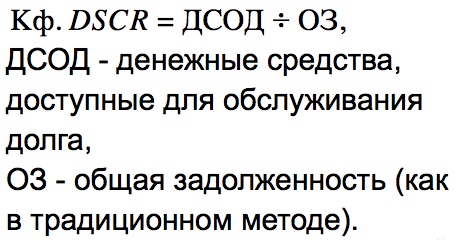

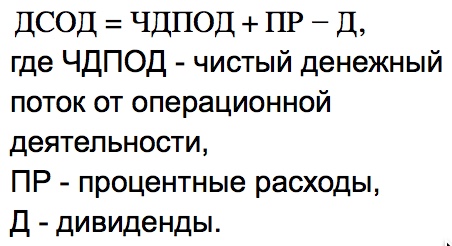

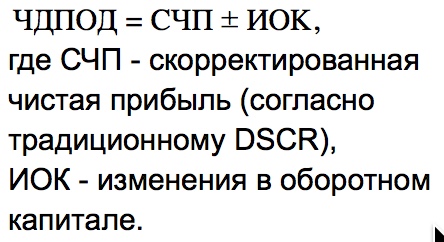

| По cash-flow (кэш-фло, по денежному потоку)

Рассматривает операционный денежный поток. Учитывает только средства, доступные для погашения долговых обязательств. |

|

Существует и альтернативный способ вычисления DSCR. Чтобы произвести расчет коэффициента обслуживания задолженности, требуется выписать следующие сведения, содержащиеся в финансовой отчетности анализируемой компании:

- величину чистой прибыли (до налогообложения);

- суммы, уплаченные арендодателям на протяжении текущего периода;

- погашения “тела” задолженности в течение нынешнего года;

- покрытия процентов за пользование кредитом;

- неденежные расходы (имеются в виду затраты по начислениям, такие как списание временных разниц, амортизационные расходы и пр.).

Для расчета DSCR можно воспользоваться следующей формулой, включающей в себя перечисленные выше значения:

![]()

| ЧП (чистая прибыль) | Значение данного показателя можно увидеть:

— в балансе счета прибылей и убытков, на лицевой стороне отчета о прибыли и убытках; — в отчете о финансовом положении из бухгалтерского баланса (из остатка счета прибыли и убытков вычесть текущий остаток). |

| П (проценты) | Общий размер набежавших по кредиту процентов за пользование денежными средствами (за нынешний период). |

| А (аренда) | Сумма арендных платежей за текущий год (уже уплаченных или запланированных к уплате). |

| НР (неденежные расходы) | Все расходы, появившиеся в счете о прибыли и убытках по причине наличия платежей, которые уже были выполнены ранее либо будут выполнены в будущем (временные разницы). К таковым относятся, например:

— резервы, условные обязательства и прочие отложенные расходы; — резервы по сомнительным дебиторским задолженностям; — амортизация НМА (авторские права, патенты, ТЗ, гудвил…); — амортизация объектов ОС; — списание затрат, которые имели место до старта хозяйственной деятельности фирмы. |

| ОД (обслуживание долга) | Выплаты по кредиту включают в себя суммы, идут на погашение основного долга (тела кредита) и процентов за пользование заемными средствами. |

| ТК (тело кредита) | Погашение основного долга (тела кредита) — это сумма задолженности, которая уже была уплачена или только планируется к уплате в анализируемом периоде. |

Коэффициент покрытия долга: анализ и интерпретация

Мало рассчитать значение DSCR — нужно правильно проанализировать результаты вычисления и интерпретировать их. Кредитора интересует прогноз финансовых результатов за будущий период времени, на который предполагается выдать кредит. К примеру, потенциальный заемщик подает заявку на долгосрочный кредит со сроком выплат 15 лет. В таком случае банковские аналитики будут рассчитывать показатель покрытия долга на каждый из этих 15 лет и сравнивать значение с 1. Коэффициент покрытия долга для конкретного финансового периода принимает абсолютное значение:

- Нормативным значением для кредитной отрасли считается значение в диапазоне от 1,25 до 2. Если банковское учреждение в ходе предварительной проверки потенциального заемщика получилось DSCR, равное 1.5-2, заявителю будет одобрена кредитная заявка, т.к. считается, что он способен погасить долг.

- Значение коэффициента меньше единицы означает, что получаемой прибыли будет не хватать на обслуживание задолженности (доступных денежных средств недостаточно для покрытия общей суммы долга). Примером такой ситуации может послужить невыполнимая бизнес-идея, не способная принести предпринимателю прибыль.

- Когда коэффициент DSCR получился больше 1, кредитор согласится выдать заемные средства заявителю, т.к. это указывает на наличие у него возможности обслуживания долга в течение всего периода кредитования.

- Чем выше получилось значение коэффициента покрытия долга, тем лучше, поскольку это указывает на высокую кредитную емкость фирмы (больше DSCR ⇒ больше средств на покрытие задолженностей). Кредитору хотелось бы видеть как можно более высокий показатель покрытия долга у заемщика, поскольку расчет производится на основании прогнозов на будущее — значит, имеется риск ошибочных прогнозов. Кроме того, нельзя исключать аномальные периоды деятельности хозяйствующего субъекта. Иными словами, кредитору желательно иметь гарантии в виде “запаса” DSCR.

- Если DSCR выше 2.5, это указывает на то, что заемщик в состоянии оформить более крупный кредит, но не желает этого делать. Соответственно, руководством компании не используется потенциальная выгода от финансового рычага от низкой доли задолженности в общей структуре капитала (заемный капитал — дешевый источник финансирования деятельности, и более высокий долг перед кредитором уменьшил бы совокупную стоимость капитала).

Важно! Если при расчетах показателей аналитик банка выясняет, что DSCR потенциального заемщика < 1, это не обязательно приведет к отказу в выдаче кредита. Целью подобного анализа является выявление перспективности бизнес-идеи в целом и оценка производственных мощностей предприятия. Нередко в целях улучшения показателя коэффициента покрытия долга кредитные организации предлагают удлинить срок погашения займа (обратите внимание на формулу DSCR — увеличение сроков выплаты уменьшает знаменатель и тем самым увеличивает значение DSCR).

Пример расчета коэффициента покрытия долга

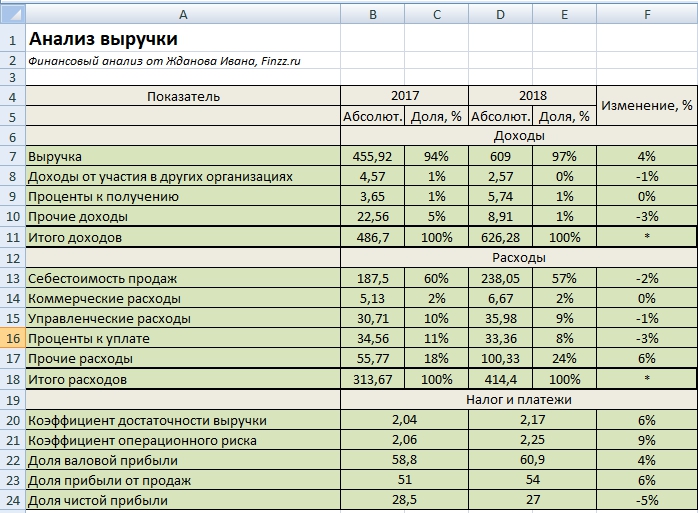

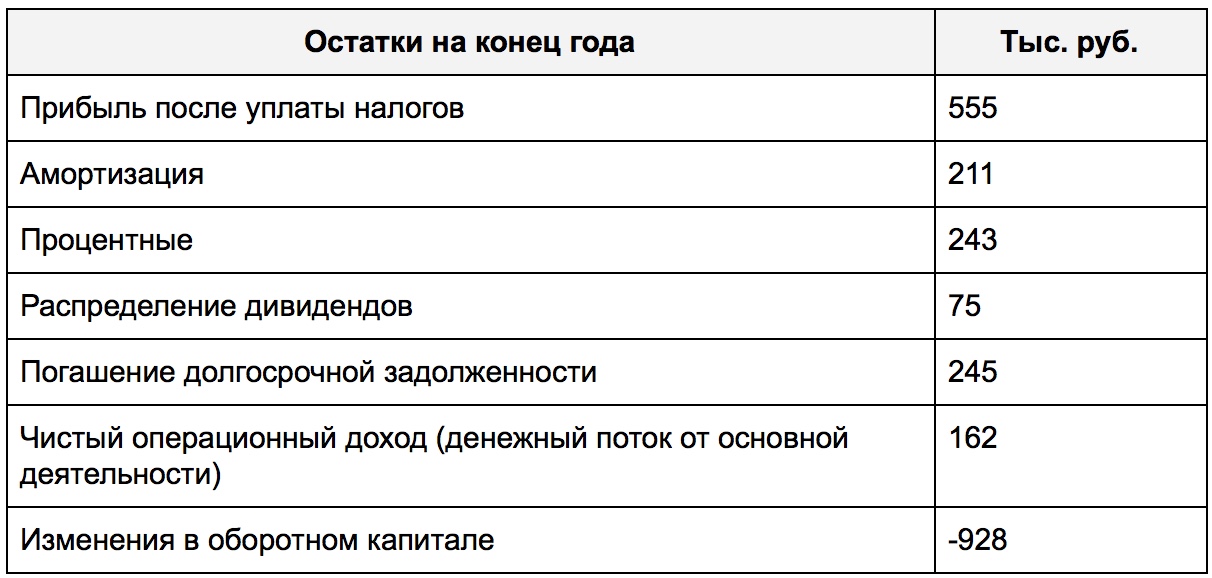

Представим гипотетическое предприятие ООО “Вожди-Дожди”, руководство которого хотело бы оформить банковский кредит. Внутренние аналитики компании составляют прогноз деятельности для предоставления отчета в банк. Выписка из ежегодных отчетов ООО содержит следующие сведения:

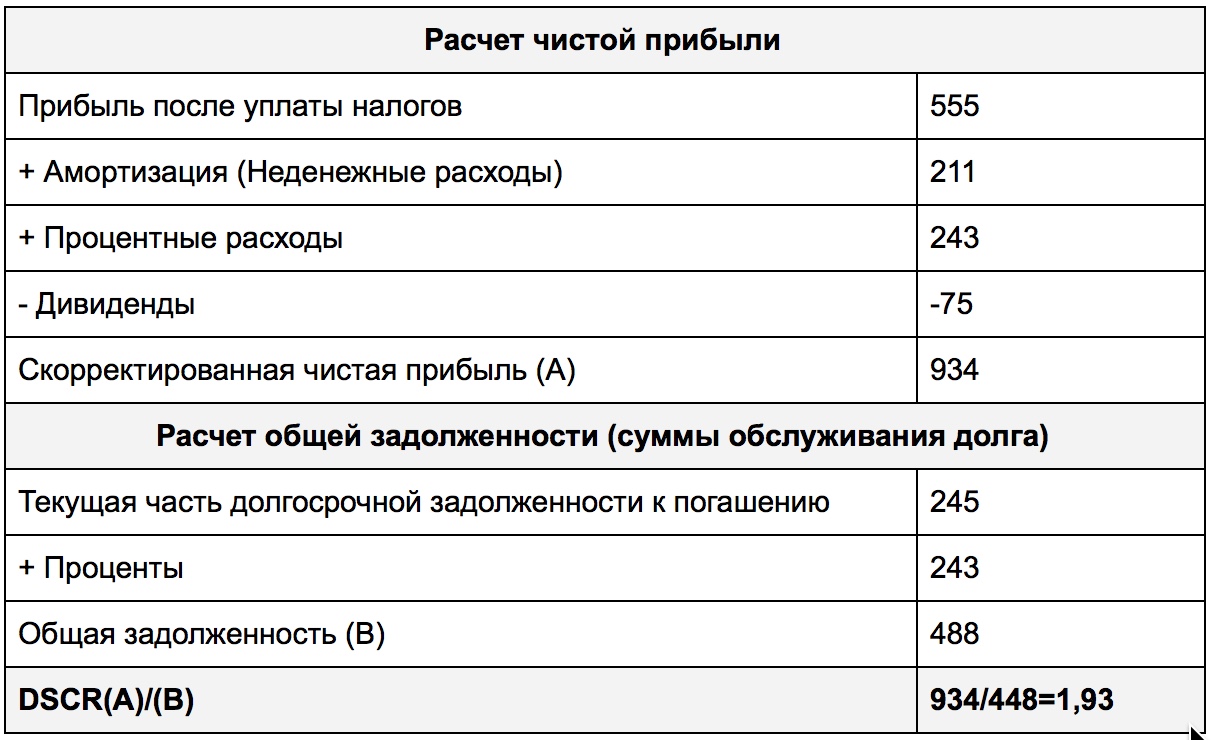

Отталкиваясь от полученных данных, финансовые аналитики произвели вычисление традиционного коэффициента покрытия долга:

Вывод: Коэффициент покрытия долга равен 1,93, что означает получение компанией прибыли за 1 год, которой достаточно для того, чтобы погасить весь долг почти 2 раза. Это отличный показатель.

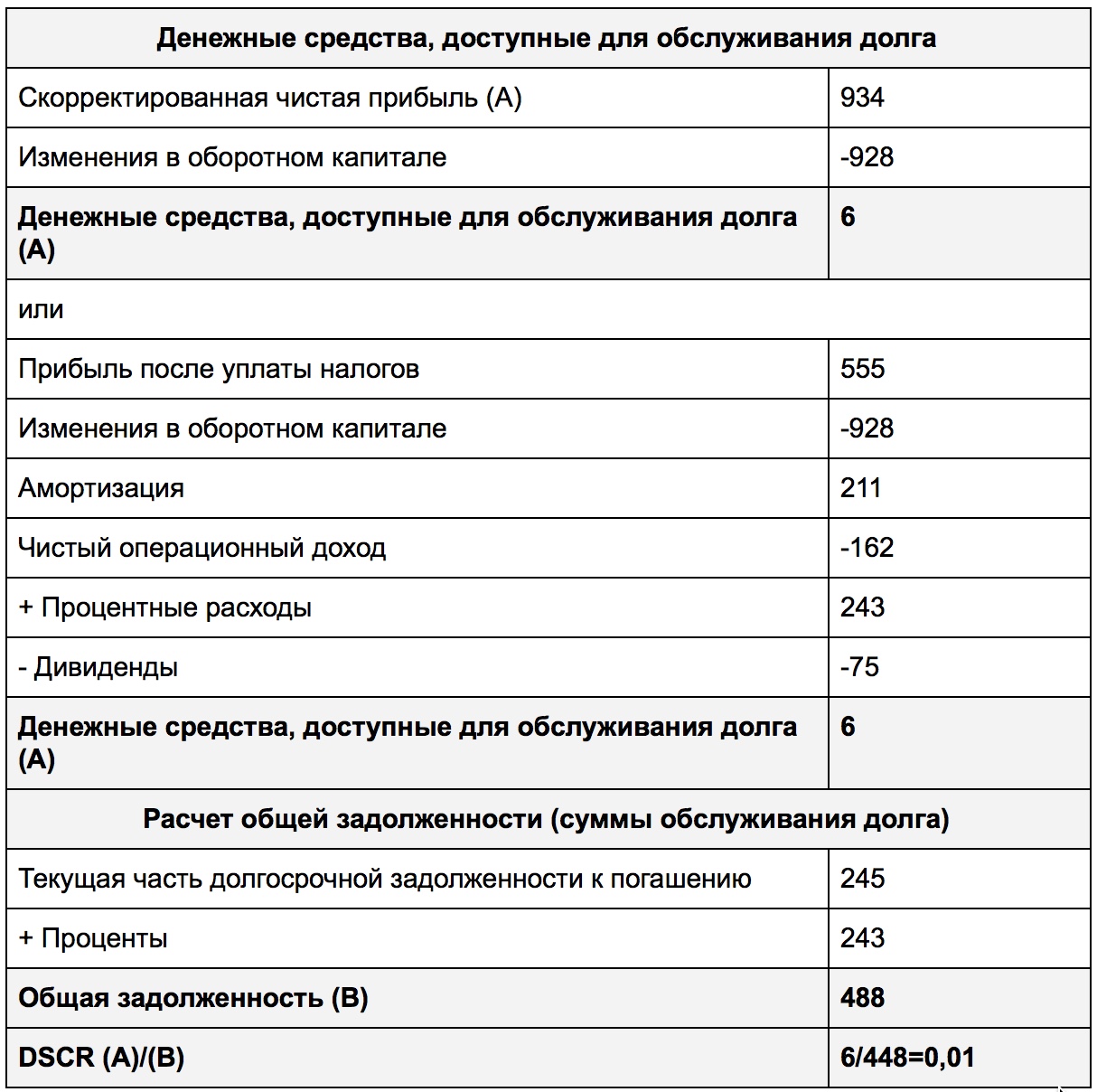

Далее можно проверить полученный результат и убедиться в способности компании обслуживать свои долги путем вычисления DSCR по денежному потоку (cash-flow):

Вывод: DSCR по кэш-фло равен 0,01 — значит, денег на погашение кредита у ООО “Вожди-Дожди” не имеется. Обычно такой показатель означает, что предприятие нездорово в финансовом плане, однако, не всегда это так.

Как заемщику улучшить коэффициент покрытия долга

Коэффициент обслуживания долга DSCR может быть улучшен. То есть, если кредитор отказал в выдаче заемных средств, компания может предпринять определенные действия, чтобы повлиять на решение кредитной организации в будущем. Улучшению DSCR способствуют:

| Способ повышения значения DSCR | Пояснения |

| Применение эффекта баллонирования платежей | Эффект баллонирования платежей — это такая корректировка графика платежей по займу, при которой учитывается фактический денежный поток предприятия (первые несколько лет существования фирмы платежи небольшие, далее платежи растут в размере).

Кредиты, при выдаче которых применяется данный эффект, называют “шаровыми”. Таким способом коэффициент покрытия долга становится приемлемым как в начале работы компании, так и в последующие годы деятельности. Применение такого подхода позволяет решить общую для всех молодых фирм проблему — нехватка низкого денежного потока в начале деятельности из-за небольшого объема операционной деятельности. |

| Снижение кредитной ставки | Вспомним формулу расчета коэффициента обслуживания долга — частью знаменателя является сумма процентов по займу. Логично, что уменьшение процентной ставки приведет к снижению суммы процентов по кредиту и уменьшению суммы ежегодного обслуживания задолженности. Знаменатель станет меньше, значит, DSCR возрастет. |

| Пролонгирование срока выплаты кредита | Чем короче период возврата заемных средств, тем ниже размер ежегодного обслуживания долга. Опять-таки, уменьшение знаменателя частного позволит улучшить размер коэффициента покрытия долга. |

| Увеличение доходов | Чтобы обеспечить рост выручки, можно сделать следующее:

— повысить цены на производимый товар (оказываемые услуги, выполненные работы) (улучшение качества товара, дифференциация продукции); — увеличить объем продаж (реклама, маркетинг, большее число заказов). |

| Поиск более выгодных поставщиков | Чтобы начать сотрудничать с более выгодными поставщиками, следует прибегнуть к тендерной системе для сопоставления цен и качества. Улучшение процесса закупок отразится на эффективности расходования ресурсов и экономии финансов, а это повысит чистую прибыль и обеспечит рост DSCR. |

| Закупка сырья и материалов по более низким ценам | Компании следует пересмотреть договора с поставщиками материалов и сырья, чтобы снизить расходы. Уменьшение затрат всегда позволяет улучшить DSCR. |

Ответы на часто задаваемые вопросы по теме “Коэффициент покрытия долга DSCR”

Вопрос: Был рассчитан коэффициент DSCR по кэш-фло, значение указывает на недостаточность средств для обслуживания долга. Достаточно ли такого анализа для отказа в выдаче займа?

Ответ: Чтобы выяснить, имеет ли предприятие возможность обслуживания долга, следует комплексно подойти к расчету как традиционного, так и cash-flow показателя DSCR. По возможности лучше также обратить внимание на финансовую отчетность потенциального заемщика. Дело в том, что DSCR по денежному потоку является достаточно строгим индикатором — он подразумевает учет исключительно финансовых средств, которые в настоящее время доступны для погашения долгов. Но ведь хозяйствующий субъект может вкладывать деньги в дебиторскую задолженность и запасы (эти средства не берутся в расчет cash-flow), а значит, у него все-таки имеются средства для покрытия задолженностей, поскольку запасы можно реализовать и обернуть в наличность. Экспертами в области финансов настоятельно рекомендуется проводить комплексную оценку коэффициентов покрытия долга, ликвидности, активности, рычагов — только так можно трезво оценить состояние компании и ее перспективы.

Вопрос: Компания жизнеспособна, и бизнес-идея реализуема. Однако, показатель DSCR указывает на недостаточность в будущем средств для погашения кредита. Целесообразно ли кредитовать данную фирму?

Ответ: Если комплексный анализ показывает, что хозяйствующий субъект способен генерировать прибыль и расти, кредит выдавать оправданно. А чтобы скорректировать DSCR, следует увеличить срок выплаты кредита с целью уменьшения ежегодной суммы его обслуживания или же составить индивидуальный график погашения задолженности.