Привет, на связи Василий Жданов в статье рассмотрим коэффициент IRC. Современная предпринимательская среда требует от коммерческих предприятий наличия достаточного количества ресурсов для равноправного соревнования с конкурентами. В то же время, на начальном этапе деятельности в большинстве своем фирмы не располагают достойными суммами собственного капитала. В связи с этим, руководством принимается решение об оформлении долгосрочных кредитов и займов с коротким сроком выплат (второй вид кредиторской задолженности является наиболее распространенным в России). Чтобы проверить, способна ли организация справляться с процентами по займам, рассчитывается коэффициент покрытия процентов.

- Что такое коэффициент покрытия процентов (определение)

- С какой целью рассчитывается коэффициент покрытия процентов

- Как рассчитать коэффициент покрытия процентов ICR

- Оптимальное значение коэффициента покрытия процентов (экономическая интерпретация)

- Пример №1 расчета коэффициента покрытия процентов

- Пример №2 расчета коэффициента покрытия процентов

- Ответы на часто задаваемые вопрос по теме “Коэффициент покрытия процентов CRI”

Что такое коэффициент покрытия процентов (определение)

Коэффициент покрытия долгов (ICR — interest coverage ratio, times interest earned), коэффициент обслуживания долга, коэффициент покрытия процентных платежей — это финансовый показатель, который помогает определить, имеет ли организация возможность обслуживать взятые на себя долгосрочные и краткосрочные долговые обязательства.

Данный индикатор призван сопоставлять прибыль до налогообложения и уплаты процентов за отдельно взятый промежуток времени и проценты по имеющимся задолженностям за аналогичный срок. То есть, можно выразиться и так, что значение ICR демонстрирует финансовому эксперту, сколько раз можно было бы выплатить проценты по долгам за счет имеющейся у предприятия прибыли (не уменьшенной на сумму процентов и налоговых отчислений).

Важно! Руководству предприятия ICR оказывается полезным в случаях, когда компании требуется привлечь заемные средства. Коэффициент покрытия процентов — показатель плеча/покрытия, который позволит понять, не приведет ли оформление займа к банкротству.

В основном расчетом данного индикатора эффективности хозяйственной деятельности пользуются внутренние аналитики кредитных организаций, поскольку банковские учреждения должны оценивать потенциальных заемщиков на предмет способности погашения процентных обязательств.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

С какой целью рассчитывается коэффициент покрытия процентов

Существует как минимум 5 ситуаций, при которых весьма пригождается вычисление коэффициента покрытия процентов. Показатель ICR позволяет:

- увидеть картину финансовой устойчивости предприятия в плане погашения процентов по займам (если рассматривать тенденцию коэффициента покрытия процентов);

- выяснить финансовое состояние организации на ближайшее время;

- определить степень устойчивости предприятия, в т.ч. к внешним воздействиям (низкий ICR указывает на то, что имеется вероятность невыплаты задолженности в будущем);

- оценить риски кредиторов в случае выдачи займа;

- определить возможности предприятия по исполнению кредитных обязательств и выплате процентов по заемным средствам.

Как рассчитать коэффициент покрытия процентов ICR

Важно! Для проведения полноценного анализа и получения достоверных результатов исследования, настоятельно рекомендуется вычислять коэффициент покрытия процентов за все годы пользования заемными средствами. Дело в том, что на протяжении начального периода (моратория) даже предприятие с приличным кредитным рейтингом с трудом выплачивает “тело” кредита и проценты по займу, т.к. в это время у него наблюдается недостаточный приток финансов (именно по этой причине и оформляются кредиты).

Для расчета коэффициента ICR понадобится владеть информацией лишь о двух финансовых показателях, которые можно найти в финансовой отчетности:

- величине прибыли до вычета налоговых платежей и процентов (бухгалтерской прибыли);

- суммы процентов за нынешний период.

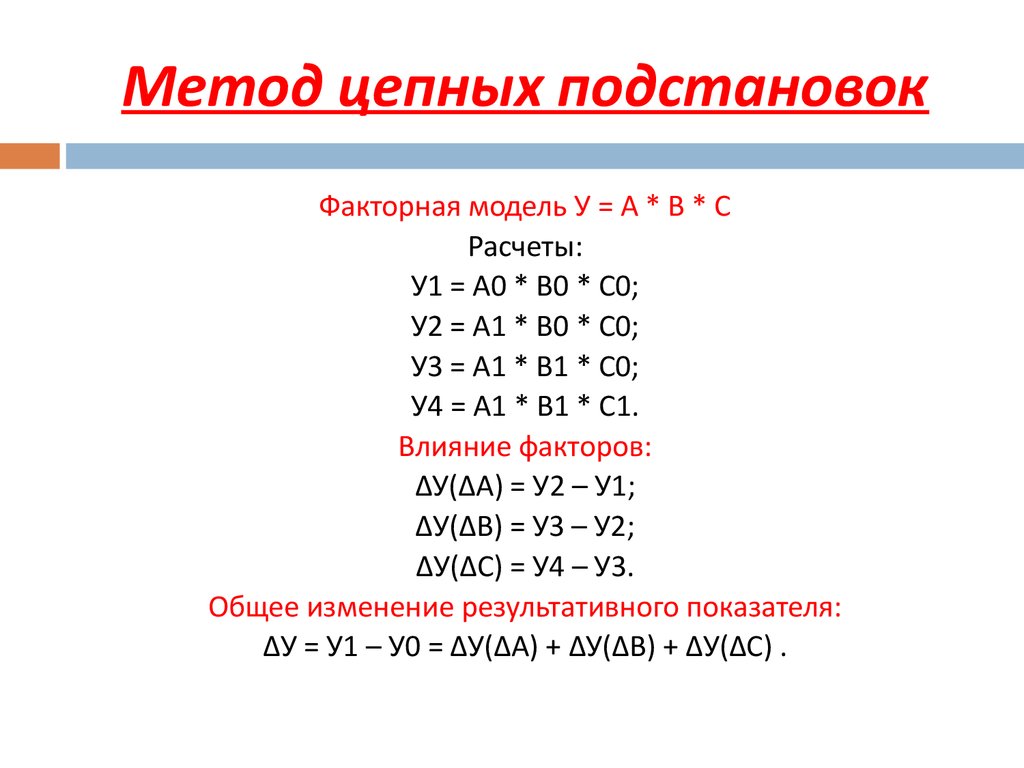

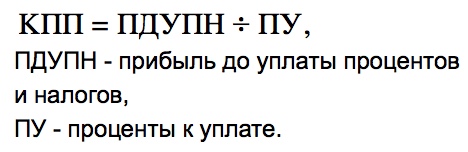

Вычислить значение коэффициента покрытия процентов можно, воспользовавшись приведенной ниже формулой:

Здесь под процентами в знаменателе понимается совокупная сумма процентов по всем имеющимся кредитным задолженностям, выплаченная или запланированная к выплате за финансовый период (год).

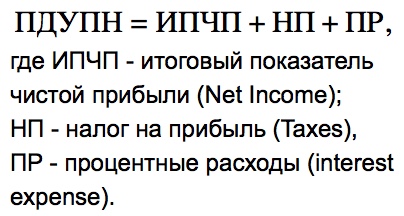

А прибыль, которая стоит в числителе, может быть определена двумя путями:

- Посмотреть показатель в отчете о прибылях и убытках (вычисляется как промежуточный показатель прибыли).

- Рассчитать по формуле:

Расчет КПИ по строкам бухгалтерского баланса выглядит следующим образом:

КПИ = строка 290 : строка 610 + строка 620 + строка 660.

Оптимальное значение коэффициента покрытия процентов (экономическая интерпретация)

Вычислить значение ICR не составит труда, главное — грамотно интерпретировать полученный результат расчета. Коэффициент покрытия процентов всегда принимает абсолютное значение.

Важно! Чем выше значение коэффициента покрытия процентов, тем более стабильным считается финансовое положение анализируемого предприятия. Чем меньше значение ICR, тем сложнее компании рассчитываться по процентам за пользование заемными средствами, и тем вероятнее банкротство фирмы из-за непосильного кредитного бремени.

Прокомментируем значение коэффициента покрытия процентов, представленные на схеме выше:

- значение CRI меньше единицы свидетельствует о том, что заемщик не в состоянии даже погашать проценты по кредиту, не упоминая о невозможности возврата основной суммы долга;

- CRI меньше 1,5 говорит о крайне высокой вероятности невыплаты заемщиком процентов по задолженностям;

- показатель от 1,5 до 2,5 по-прежнему считается критическим, причем для предприятий любой отрасли;

- значение CRI от 2,5 указывает на отсутствие для компании рисков в отношении исполнения долговых обязательств и погашения процентов по ним.

Важно! Чересчур большое значение CRI говорит о том, что предприятие не привлекает достаточно заемных средств (имеет возможность брать крупные кредиты, но не пользуется такой возможностью), тем самым снижая отдачу от собственного капитала, игнорируя кредитное плечо.

Некоторые финансовые эксперты предлагают следующую интерпретацию значений коэффициента обслуживания процентных платежей:

| Значение ICR | ICR < 1 | ICR от 3 до 4 | ICR > 4 |

| Денежный поток | Прибыли недостаточно для погашения процентов | Денежных поступлений хватит на погашение процентов | Финансовая ситуация не вызывает опасений |

| Финансовое положение | Нестабильная финансовая ситуация | Финансовое положение достаточно стабильно | Управленцы чересчур осторожно подходят к финансированию работы за счет займов |

| Наличие кредитных обязательств | Чрезмерно много заемных средств, компания не справляется с обязательствами | Руководство фирмы грамотно распределяет средства | Можно позволить себе больше кредитов и займов |

Пример №1 расчета коэффициента покрытия процентов

Допустим, показатели коммерческой деятельности гипотетического предприятия ООО “Манилов и Плюшкин” следующие:

| Показатели | Сумма (руб.) | Показатели | Сумма (руб.) |

| Выручка | 20 млн | Расходы на оплату аренды | 1 млн |

| Себестоимость реализованной продукции | 1 млн | Расходы на оплату счетов за ЖКУ | 200 тыс. |

| Расходы на выплату зарплат | 240 тыс. | Амортизация | 200 тыс. |

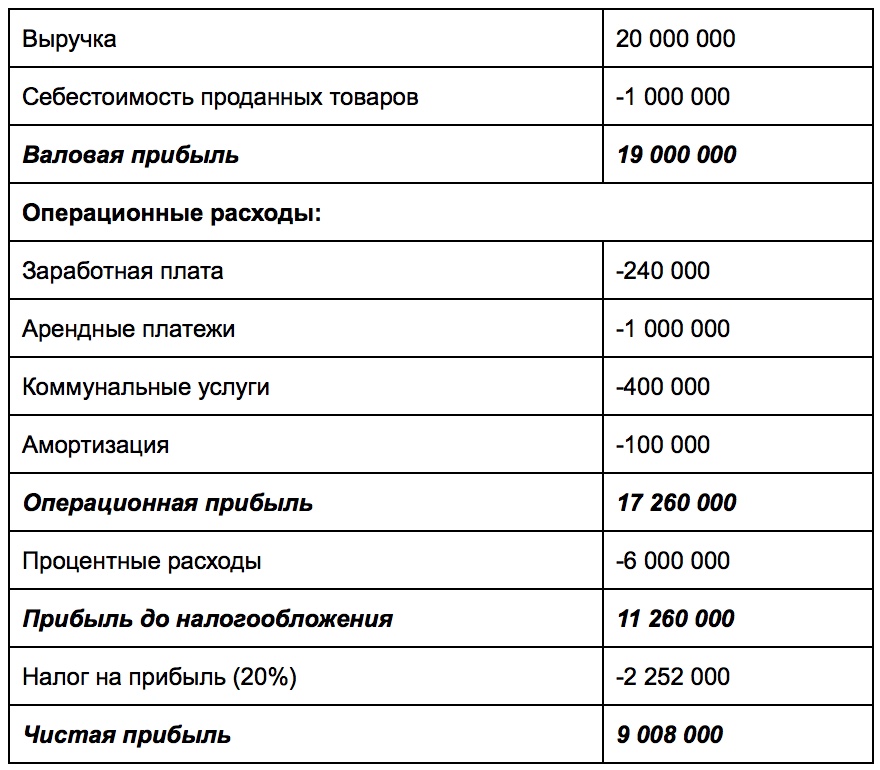

Расходы на погашение процентов по кредитам за текущий год составили 6 млн. рублей. Проанализируем Отчет о прибылях и убытках ООО “Манилов и Плюшкин”:

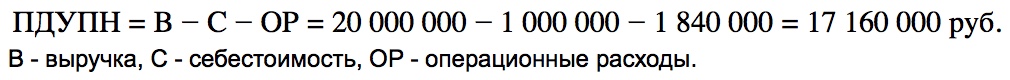

Участвующая в формуле ICR прибыль до уплаты процентов и налогов:

Наконец, мы можем вычислить коэффициент покрытия процентов:

Вывод: Предприятие ООО “Манилов и Плюшкин” имеет возможность 2,86 раза покрыть имеющиеся процентные платежи из средств своей операционной прибыли.

Пример №2 расчета коэффициента покрытия процентов

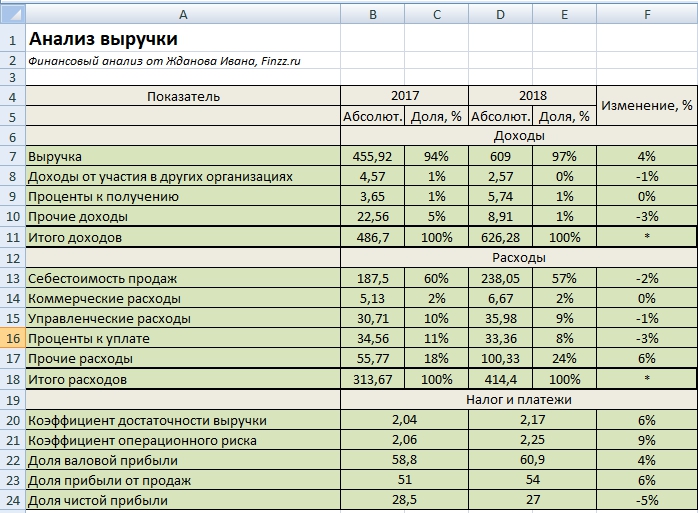

Представим компанию “МясКо” — крупного отечественного производителя мясных полуфабрикатов. Руководство предприятия запланировало расширение деятельности, однако, фирме не хватает финансов для покупки оборудования в новых цех. Решено было оформить кредит в одном из банковских учреждений города, были поданы заявки на получение займов. Кредитным организациям ООО “МясКо” предоставило свои финансовые отчеты, содержащие следующие сведения:

- бухгалтерская прибыль (выручка до уплаты процентов и налогов) составила 4,960,000,000 рублей;

- расходы по уплате процентов — 930,000,000 рублей;

- платежи по налогообложению — 620,000,000 рублей.

Внутренний финансовый аналитик банка рассчитывает значение коэффициента покрытия процентов и получает следующее значение:

4,960,000,000 : 930,000,000 = 5,04

Эксперт по кредитным продуктам делает вывод о том, что компания ООО “МясКо” способно погасить проценты по займу 5,04 раза из средств операционной прибыли. А поскольку предприятие без проблем сможет исполнять свои долговые обязательства, у банка нет причин для отказа в выдаче кредита.

Ответы на часто задаваемые вопрос по теме “Коэффициент покрытия процентов CRI”

Вопрос: Внутренний аналитик банка рассчитал коэффициент покрытия процентов для потенциального заемщика и получил результат ниже 2,5. Означает ли это, что кредитная организация откажет компании в выдаче кредита?

Ответ: В том случае, если по оценкам банковского учреждения бизнес в целом способен извлекать прибыль из своей деятельности, скорее всего заем будет оформлен с продолжительным сроком выплаты или с предоставлением моратория (определенного времени, на протяжении которого проценты по кредиту не начисляются) с целью улучшения показателя CRI.

Вопрос: Можно ли рассчитать показатель прибыли до уплаты процентов и налогов самостоятельно, без изучения бухгалтерской отчетности компании?

Ответ: В любом случае, понадобится обладать достаточно большим количеством сведений, которая содержится в финансовой отчетности изучаемой компании. Показатель бухгалтерской прибыли рассчитывается как сумма чистой прибыли, налоговых платежей, страховых взносов, процентов к уплате, выплат при несчастных случаях и стихийных бедствиях.