Привет, на связи Василий Жданов в статье рассмотрим норму операционной прибыли. Целью измерения нормы операционной прибыли является ее использование при оценке эффективности бизнеса. Следует понять, как это значение используется для сравнения инвестиций. Коэффициент показывает доходность стандартных операций компании, исключая при этом влияние внереализационных статей.

Концепция

Норма операционной прибыли — это коэффициент доходности, который используется для определения процента прибыли, которую компания получает от своей деятельности до вычета налогов. Он рассчитывается путем деления операционной прибыли компании на ее чистый объем продаж.

Норма операционной прибыли относится к стоимости, полученной в процентах от чистой выручки компании.

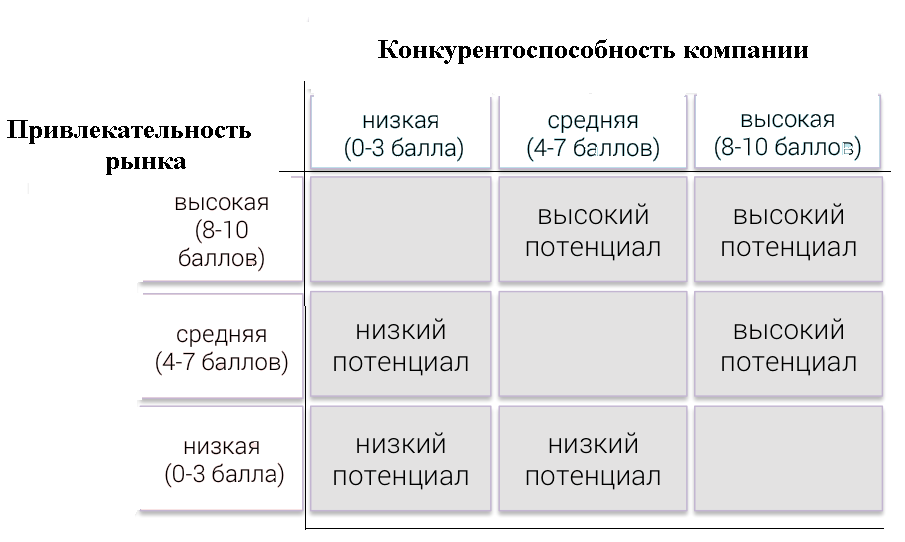

Маржа операционной прибыли предназначена для оценки путем сравнения:

- двух или более предприятий в аналогичной отрасли с похожими характеристиками;

- финансовых показателей существующей операционной деятельности компании несколько отчетных циклов.

Естественно, чем выше норма, тем выше вероятность успеха бизнеса.

Реальность такова, что каждая отрасль имеет различную допустимую норму. Некоторые компании могут начать с более низкого значения и за счет экономии на масштабе увеличить операционную маржу. Другие могут начать рост благодаря экономии на масштабе, уменьшая при этом норму операционной прибыли.

До сих пор при использовании этого бизнес – показателя установлены два различных правила:

- это соотношение следует использовать для сравнения двух или более очень похожих предприятий одной отрасли за несколько последовательных отчетных периодов;

- абсолютные денежные доходы превосходят процентные сравнения.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Использование формулы операционной маржи

Есть много фирм, которые подчеркивают значимость чистой прибыли. Чистая прибыль является результатом всех доходов и расходов, понесенных компанией. Но если норма чистой прибыли выше, это не обеспечивает эффективность компании. Скорее, этот факт может скрывать фактическую прибыль, полученную от операционной деятельности компании.

Вот почему инвесторы должны смотреть не на размер чистой прибыли, а на операционный доход. Поскольку операционная прибыль помогает выяснить, какой доход компания действительно получает от своей основной деятельности, она обеспечивает эффективность и прибыльность. Поэтому расчет нормы операционной прибыли очень важен.

Важно! Инвесторы смотрят на валовую и чистую прибыль, но они не упускают из виду и операционную маржу, которая сокращает разрыв в понимании того, как компания на самом деле работает.

Основное правило расчета

Основным правилом в малом бизнесе является то, что чем выше норма операционной прибыли, тем выше вероятность масштабирования текущей деятельности. Любая норма менее 14% будет иметь отрицательные последствия в отношении успеха. Продажи компании должны удваиваться или утраиваться, чтобы получать реальные выгоды.

Формула расчета

Норма операционной прибыли — это коэффициент доходности, который активно используется инвесторами. Это очень популярный индикатор, по которому инвесторы могут узнать, сколько фирма зарабатывает с точки зрения операционной деятельности.

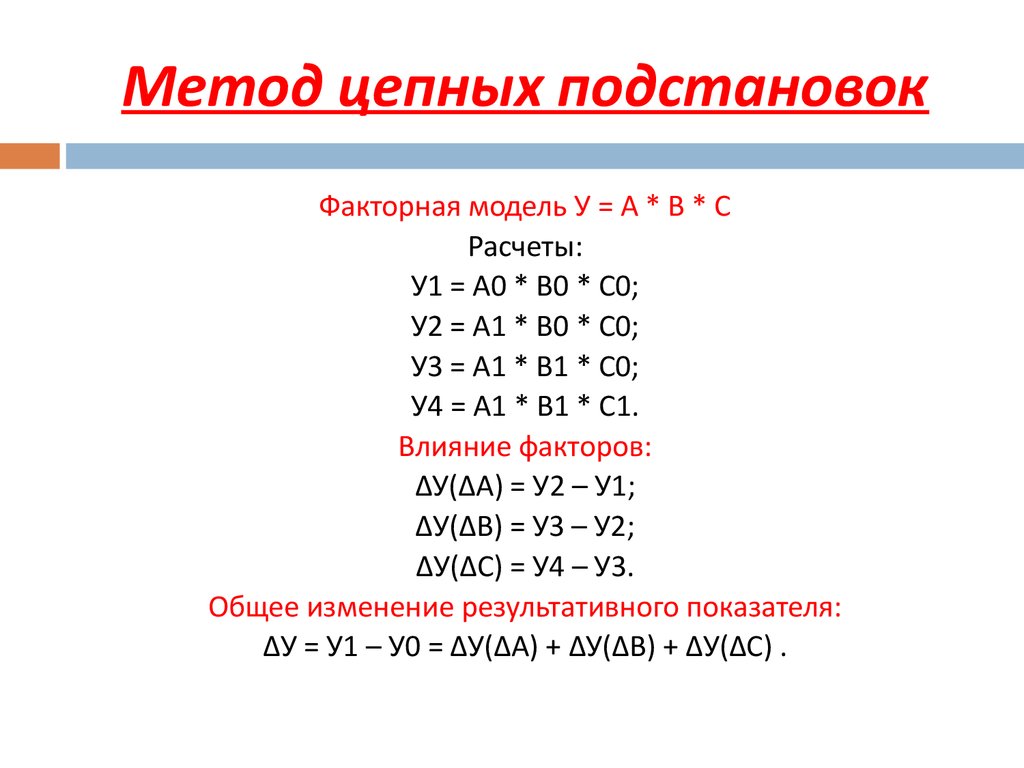

Формула расчета выглядит так:

НОП = ОП / В * 100,

где НОП – норма операционной прибыли, %;

ОП – сумма операционной прибыли, т.р.;

В – выручка, т.р.

Алгоритм расчета показателя следующий:

- найти операционный доход компании путем вычитания ее операционных расходов, амортизации из валового дохода;

- найти чистый доход от продаж компании. Показатель не требует расчета, так как выручка, указанная в отчете о финансовых результатах компании, является чистыми продажами. Если по какой-либо причине эта цифра недоступна, можно рассчитать чистую выручку путем вычитания из валовой выручки компании сумм скидок;

- найти коэффициент рентабельности операционной прибыли компании, разделив операционную прибыль на чистую выручку;

- перевести коэффициент в проценты.

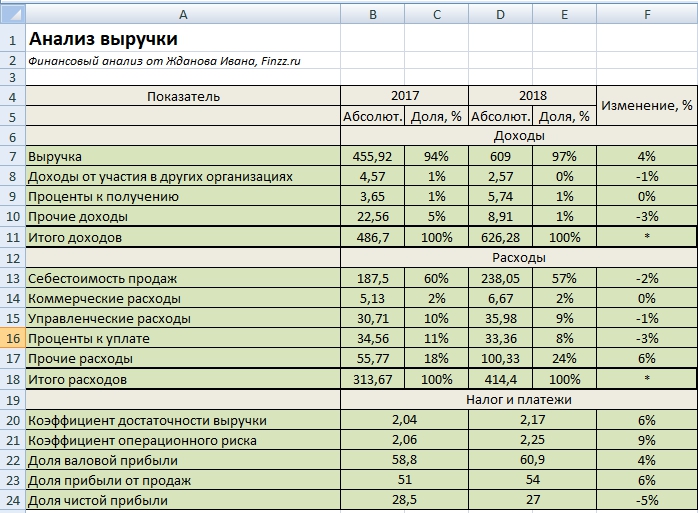

На рисунке ниже отражена схема расчета показателя нормы операционной прибыли.

Основные компоненты при расчетах

В приведенной выше формуле нормы операционной прибыли есть два важных компонента.

Первый компонент — операционная прибыль.

Операционную прибыль получают, вычитая стоимость реализованных товаров и другие операционные расходы из чистой выручки. Если посмотреть на отчет о финансовых результатах компании, можно найти операционную прибыль достаточно просто. Особенность операционного дохода заключается в том, что он не включает доходы и расходы, которые не связаны с операционной прибылью.

Второй компонент в приведенной выше формуле: чистые продажи (выручка).

Отчет о финансовых результатах начинается с показателя валового объема продаж.

Важно! Валовой объем продаж — это общий доход, полученный компанией. Чтобы узнать чистый объем продаж, нам нужно вычесть скидку с продаж из валового объема показателя.

При расчете операционной прибыли важными элементами являются операционные расходы.

Это сумма всех затрат, понесенных по основной деятельности. Эти расходы не включают внереализационные затраты, которые вычитаются из окончательного расчета.

Расходы включают:

- прибыли и убытки от активов;

- подоходный налог;

- процентные расходы;

- прямые затраты.

К прямым относят: эксплуатационные расходы, износ и амортизацию. Они включают:

- общие расходы;

- расходы по реализации товаров;

- административные затраты;

- кредит;

- рекламные затраты;

- косвенные суммы;

- телефонные сборы;

- почтовые расходы;

- административные затраты;

- заработная плата персонала;

- затраты на тепло;

- затраты на электричество.

Анализ индикатора

Бизнес обычно считается стабильным, если он может заработать достаточно от своей деятельности, чтобы поддержать себя и людей, участвующей в нем. Таким образом, более высокий коэффициент операционной прибыли лучше, чем более низкий, поскольку он показывает финансовую устойчивость компании.

Например, компания с нормой 12% указывает, что прибыль в размере 0,12 копеек получена с каждого рубля продаж до вычета процентов и налогов. Это означает, что на каждый рубль дохода остается 12 копеек после оплаты эксплуатационных расходов. 12 центов — это все, что остается у компании для покрытия внереализационных расходов.

Тенденция нормы операционной прибыли должна анализироваться в течение нескольких периодов в контексте отрасли, в которой работает компания.

Как правило, более высокая норма операционной прибыли является желательной, поскольку она предполагает больший потенциал для извлечения прибыли и большей защиты от любого усиления конкуренции или роста затрат.

Изменение нормы можно объяснить несколькими факторами, отраженными в таблице ниже.

| Увеличение коэффициента обусловлено факторами: | Уменьшение коэффициента обусловлено факторами: |

| Сокращение доли непроизводственных накладных расходов из-за эффекта масштаба, в результате которого постоянные накладные расходы (например, заработная плата руководству, аренда офиса и т. д.) распределяются на большее количество торговых единиц | Увеличение доли продаж, общих и административных расходов (например, реклама, зарплата менеджеров, аренда) из-за недавнего расширения бизнеса на новые рынки, доходный потенциал которых еще не реализован.

|

| Меры по сокращению затрат (например, устранение избыточной рабочей силы, продвижение бережливого управления), чтобы уменьшить влияние падения валовой прибыли. | Операционная неэффективность (например, чрезмерная занятость, низкая производительность, плохой контроль затрат).

|

| Увеличение объема продаж, вызванное снижением доли как производственных, так и непроизводственных затрат, за счет эффекта масштаба. | Усиление конкуренции (например, насыщение существующих рынков, заставляющее компании искать бизнес на менее прибыльных рынках)

|

Примеры для расчета индикатора

Пример № 1. Рассмотрим простой пример, расчет.

Исходные данные для расчета представлены в таблице ниже.

| Показатель | Значение, р. |

| Валовой объем продаж | 564000 |

| Возврат продаж | 54000 |

| Себестоимость продаж | 240000 |

| Затраты по оплате труда | 43000 |

| Общие и административные расходы | 57000 |

Требуется найти норму операционной прибыли.

Расчет:

- Найдем чистые продажи:

56400-54000 = 510000 р.

- Найдем валовую прибыль. Нужно вычесть стоимость проданных товаров из чистой выручки:

510 000 — 240 000 = 270 000 р.

- Вычтем операционные расходы из валовой прибыли, чтобы узнать операционную прибыль:

270 000 — 43 000 — 57 000 = 170 000 р.

- Используя формулу нормы операционной прибыли, получаем:

170 000 / 510 000 * 100 = 1/3 * 100 = 33,33%.

Пример № 2. Другой пример.

Рассмотрим отчет о доходах компании ABC.

| Показатель | Значение, руб. |

| Общий доход | 1 000 000 |

| Стоимость проданных товаров | 750 000 |

| Оплата труда | 250 000 |

| Общие расходы | 50 000 |

| Прочие операционные расходы | 100 000 |

Расчет:

- Операционная прибыль:

750 000 — (250 000 + 50 000 + 100 000) =

- Норма:

350 000 /1 000 000 * 100 = 35%

Таким образом, норма операционной прибыли ABC компании составляет 35%, что указывает на то, что 65 копеек на каждый рубль используется для оплаты переменных затрат, а 35 копеек используются для покрытия постоянных затрат.

Составляющий элемент расчета: операционная прибыль

Этот важный индикатор дает полную картину об инвестиционной привлекательности компании.

Операционная прибыль представляет собой общую прибыль до налогообложения, которую бизнес получил от своей деятельности. Инвесторы и аналитики часто используют информацию об операционной прибыли для оценки желательности компаний в качестве кандидатов на инвестиции.

Данный вид прибыль представляет собой разницу между валовой прибылью и расходами по основной деятельности (то есть операционными затратами).

Важно! Иногда ее путают с прибылью до уплаты налогов. Но отличие состоит в том, что в расчете последней участвуют еще и неоперационная прибыль, которая не касается основной деятельности фирмы. Если такая прибыль у компании отсутствует, то оба понятия тождественны.

Основы формирования операционной прибыли:

- объем реализации товаров и услуг;

- себестоимость реализации товаров и услуг (затраты на материалы, амортизация, зарплата);

- ассортимент услуг и товаров.

Операционная прибыль показывает в рублях, что остается владельцам после вычета всех расходов, связанных с производством и ведением бизнеса.

Операционный доход может быть использован для оценки общего состояния основного бизнеса компании. При прочих равных условиях прибыль учитывается в качестве наиболее важных показателей, которые необходимо рассматривать при решении вопроса о покупке доли участия в бизнесе или при принятии решения о том, одолжить ли свои деньги предприятию через инвестиции.

Если у фирмы нет большого количества активов, она может продать, любые деньги, которые она выплачивает акционерам в качестве дивидендов, должны генерироваться за счет продажи продукта или услуги. Если в компании наблюдается снижение операционной прибыли, это означает, что у нее меньше денег для владельцев, для расширения, сокращения долга.

Кредиторы и акционеры, как правило, внимательно следят за операционной прибылью. Некоторые предприятия имеют операционный доход, который сильно колеблется в зависимости от экономических условий.

Недостатки расчетов

Когда бизнес развивается, особенно быстро, доходы быстро растут. В такой ситуации часто стоимость продаж увеличивается более быстрыми темпами. Кроме того, общие расходы увеличиваются по мере увеличения процента снижения валовой прибыли. Это означает, что норма операционной прибыли будет уменьшаться. Более низкая норма вводит в заблуждение, особенно если интерпретировать ее по отношению к более высокой норме в предыдущие годы. Нормально иметь убывающую маржу операционной прибыли в растущих отраслях.

Другой стороной этого бизнес-принципа является тенденция к увеличению прибыли от операционной деятельности в убывающих отраслях. Этот процент увеличения нормы в основном обусловлен эффективностью операций.

Другим существенным недостатком нормы операционной прибыли является ошибочное мнение, что эта величина также является операционным денежным потоком. Это убеждение вытекает из того факта, что операционная прибыль исключает износ и амортизацию. Но денежный поток является функцией как отчета о финансовых результатах, так и бухгалтерского баланса. Кроме того, движение денежных средств начинается с чистой прибыли, а не операционного значения.

Даже с этими присущими недостатками норма операционной прибыли имеет важную цель. Это идеальное соотношение к масштабируемости проекта.

Часто задаваемые вопросы

Вопрос № 1. Какова интерпретация показателями нормы операционной прибыли?

Ответ. Компании рассматривают свою норму операционной прибыли как показатель эффективности управления. Расчет прибыли дает результат, который помогает сравнить качество финансовой деятельности компании с ее конкурентами.

Бизнес с более высокой операционной рентабельностью, чем другие фирмы в своей отрасли, как правило, имеет более высокие показатели.

Вопрос № 2. Как правильно рассчитать норму операционной прибыли?

Ответ. Норма операционной прибыли может быть определена многими способами. По сути, этот термин указывает на прибыльность для компании. В финансовом отношении это отношение прибыли бизнес-предприятия к полученному доходу. Оно показывает, сколько выручки осталось после вычета расходов, а также стоимости проданных товаров. Важным фактором, который следует здесь помнить, является то, что это значение рассчитывается на основе прибыли до налогообложения. Норма позволяет определить финансовую жизнеспособность основных операций бизнеса до вычета налогов и внереализационных расходов.

Вопрос № 3. В чем важность показателя нормы операционной прибыли?

Ответ. Норма операционной прибыли очень важна, поскольку она является показателем эффективности компании. Чем выше это значение, тем лучше будет работать компания, т. е. выгоднее будет бизнес. Следует помнить, что это соотношение рассчитывается до того, как будут выплачены налоги и связанные с этим расходы. Компания должна действовать эффективно, чтобы возместить затраты на продукт и операционные расходы, а также предоставить компенсацию своим владельцам в виде дивидендов. Таким образом, более высокое значение указывает на хороший контроль затрат и увеличение продаж.

Заключение

Норма операционной прибыли — это коэффициент, используемый в бизнесе для сравнения контролируемой прибыли двух или более предприятий с аналогичными характеристиками в одной и той отрасли. Проницательные владельцы используют это значение для сравнения финансовых показателей компании за последовательные отчетные периоды.