Привет, на связи Василий Жданов в статье рассмотрим базовое понятие объекта финансового анализа. Анализ состояния компании имеет очень важное значение. Зачастую полноценный анализ проводится по итогам года, по результатам составления годовой отчетности. Однако на протяжении 12 месяцев возникает необходимость рассмотреть те или иные результаты деятельности предприятия и сделать выводы об эффективности его работы. Что такое финансовый анализ и какой он бывает, рассмотрим в статье.

- Что такое финансовый анализ на предприятии

- Разновидности финансового анализа компании: формы и виды

- Объекты анализа, проводимого на предприятии

- Этапы проведения финансового анализа

- Показатели, используемые при проведении финансового анализа

- Алгоритм проведения анализа в компании

- Вопросы по рассматриваемой теме

Что такое финансовый анализ на предприятии

Для многих заинтересованных лиц очень важно знать в каком состоянии находится компания. Для того, чтобы определить платежеспособна ли компания, может ли она работать с прибылью, есть ли у нее перспективы развития и какие решения лучше принять в той или иной ситуации, был придуман финансовый анализ.

В ходе проведения такого анализа рассчитываются различные показатели и коэффициенты, происходит сравнение показателей разных периодов и на основе всей совокупности информации делаются выводы о реальном финансовом положении организации.

Такая информация нужна широкому кругу пользователей:

- В первую очередь финансовое состояние компании должны видеть собственники предприятия. Экономисты готовят отчет, где подробно описываются все процессы и их последствия. Это помогает принимать управленческие решения для дальнейшего функционирования организации

- Налоговая инспекция анализирует годовую отчетность компании, выявляет возможные риски

- Прочие пользователи. Например, банки. Для того чтобы предоставить компании кредит они сначала запрашивают массу документов, в том числе и годовую отчетность, и проводят финансовый анализ

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Разновидности финансового анализа компании: формы и виды

Финансовый анализ довольно сложен. Существует множество показателей, которые нужно рассчитать для того чтобы определить эффективность работы компании. Кроме того, нужно учитывать, что расчеты проводятся различными методами.

Итак, весь финансовый анализ можно классифицировать следующим образом:

- По времени проведения:

— перспективный. Такой анализ проводится еще до осуществления того или иного действия в учете. Анализ может быть краткосрочным и долгосрочным. Краткосрочный позволяет определить план действий на период до 12 месяцев. Долгосрочный анализ – это уже стратегические действия на период более одного года

— оперативный анализ проводится в текущий момент времени и удовлетворяет потребность в оценке деятельности здесь и сейчас

— ретроспективный анализ проводится уже после проведения хозяйственных операций. Такой анализ позволяет выяснить, как развивалось предприятие за определенный период и какие есть перспективы, выполняются ли планы. Это позволяет оценить работу компании

- По месту возникновения:

— внутри организации. Это анализ конкретной компании

— межорганизационный. Имеет своей целью сравнение показателей данной организации и сторонней компании

- По пользователям:

— внутренний. Проводится в организации. Результаты используются для собственных нужд компании

— внешний. Такой анализ проводится внешними пользователями

- По кругу оцениваемой информации:

— комплексный, когда изучаются все стороны деятельности компании

— тематический. Когда исследуется определенный фрагмент деятельности организации, который интересен на данный момент

- По глубине изучения информации:

— экспресс — анализ. Он проводится на основе данных годовой отчетности за пару дней и дает общее понятие о состоянии организации

— как часть изучения процессов, происходящих в организации. Это комплексная оценка всех сфер деятельности компании

— ориентированный. Предназначен для решения конкретной проблемы организации

— регулярный. На регулярной основе проводится комплексный анализ, направленный на посторенние системы эффективного управления финансовыми ресурсами организации

Объекты анализа, проводимого на предприятии

Объекты анализа – это все то, что подлежит изучению. В глобальном смысле объектом является все предприятие целиком. Однако существует три основных объекта, которые очень важны для определения устойчивости и эффективности работы компании.

| Объект | Где искать информацию | Пояснение |

| Финансовый результат | Отчет о финансовых результатах, отчет о движении денежных средств. Результат работы организации можно также оценить по остаточной величине денег за рассматриваемый период | Большое значение имеет рентабельность и оборачиваемость по разным показателям |

| Имущество | Годовая отчетность – актив баланса и отчет о финансовых результатах | Определяем, из чего состоит имущество организации и насколько эффективно оно используется |

| Капитал | Годовая отчетность – пассив баланса, отчет о финансовых результатах | При анализе происходит понимание насколько эффективно вложен капитал |

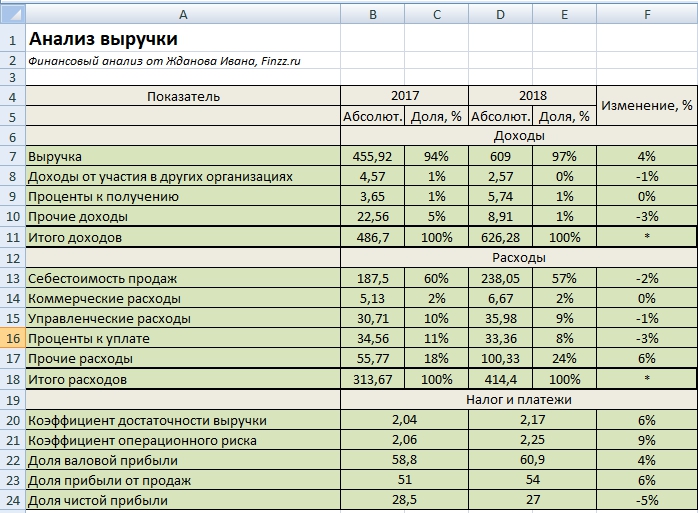

При оценке финансовых результатов организации нужно учитывать использование денежных ресурсов по трем видам деятельности:

- Текущая. Здесь учитываются поступления и расход денежных средств по основному направлению деятельности компании. Например, поступления от покупателей или расходы на аренду

- Инвестиционная. В анализе используются данные по получению дивидендов, процентам, полученным от сторонних компаний, возврат займов, средства от реализации ценных бумаг или внеоборотных активов. В состав расходов входят долгосрочные вклады в банках, покупка основных средств и прочие затраты

- Финансовая. Здесь берутся во внимание, например, доходы по краткосрочным займам. Расходы составляют суммы по уплате лизинга, выплате займов, выданных на короткий срок

В процессе проведения анализа определяется какая деятельность принесла больше всего дохода, где были крупные траты, какая деятельность потребовала роста поступлений и затрат, а где эти показатели, наоборот, уменьшились.

| ВАЖНО! Все три вида деятельности взаимосвязаны. Оптимальной является ситуация, когда приход средств в текущую деятельность больше, чем уход из инвестиционной, а часть ухода средств по инвестиционной деятельности перебивает поступление по финансовой деятельности |

Важным показателем оценки деятельности является отношение прибыли к выручке. Смысл показателя в том, что он показывает, какое количество прибыли содержится в выручке организации.

Для того чтобы оценить имущество, нужно определить рентабельность и оборачиваемость. Отношение прибыли к валюте баланса определяет, какая величина прибыли приходится на рубль стоимости имущества.

Капитал также оценивается по значениям рентабельности и оборачиваемости. Отношение полученной прибыли к величине раздела 3 пассива баланса определяет, какое количество прибыли приходится на рубль капитала организации.

Хорошим знаком является ситуация, когда значения эффективности по указанным объектам растут.

Этапы проведения финансового анализа

На самом деле этапов проведения финансовой оценки организации всего три:

- Необходимо оценить состояние организации, в котором она находится на текущий момент и сравнить эти показатели с предшествующем периодом. Для этого проводится динамический анализ деятельности компании

- Если были выявлены изменения в состоянии предприятия, то необходимо выяснить, почему они произошли. Анализ показателей проводится в любом случае, независимо от того, улучшилось положение дел в компании или ухудшилось

- Необходимо выработать четкий план дальнейшей работы с учетом полученных данных и особенностей рассматриваемого предприятия

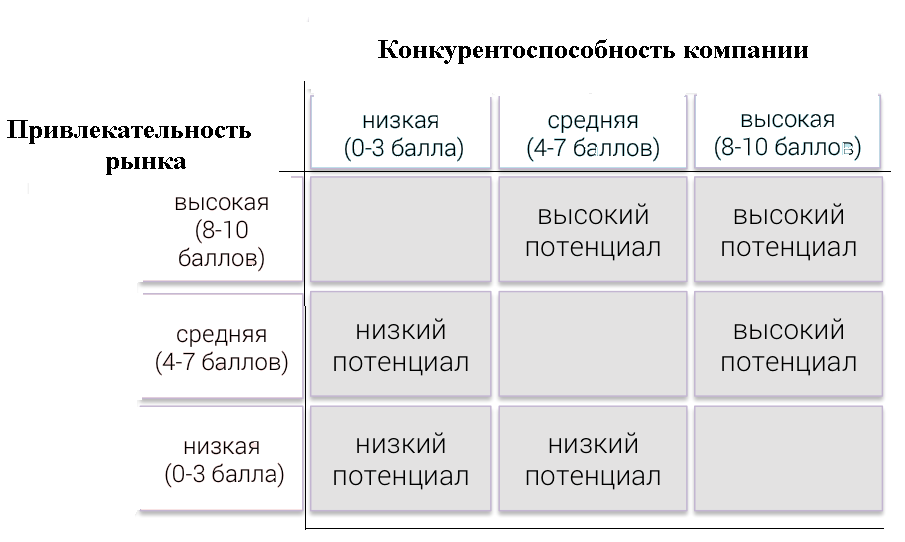

Поскольку финансовый анализ позволяет достигать разнообразных целей, то организация имеет право выбора метода и объема проводимого анализа.

Показатели, используемые при проведении финансового анализа

Существует большое количество показателей, которые могут применяться при проведении финансового анализа. Рассмотрим некоторые из них.

Важное значение имеет ликвидность баланса, то есть то, насколько организация может обеспечить свои долги активами и как быстро она может рассчитаться с задолженностью.

Коэффициент текущей ликвидности показывает возможную платежеспособность предприятия.

Коэффициент финансовой устойчивости показывает величину актива, который может быть профинансирован за счет средств устойчивых пассивов.

Важными показателями являются коэффициенты отдачи и оборачиваемости. Первые рассчитываются как частное от деления выручки от продаж на некий показатель, например, стоимость оборотных средств. Коэффициенты оборачиваемости – это частное от деления показателя (например, стоимость дебиторской задолженности) на выручку от продаж.

Расчет рентабельности также играет огромную роль в жизни любой компании. Можно вычислить рентабельность активов, капитала, продаж. Делается это путем деления чистой прибыли или прибыли от продаж на один из перечисленных показателей. Значение выражается в процентах. Эти показатели отражают эффективность использования тех или иных ресурсов.

| Показатель | Расчет | Пояснение |

| Текущая ликвидность баланса | (наиболее ликвидные активы + активы, которые быстро реализуются) – (наиболее срочные обязательства + краткосрочные обязательства) | Положительный результат вычислений – платежеспособная компания, отрицательный – не платежеспособная организация |

| Коэффициент текущей ликвидности | Оборотные активы / Краткосрочные обязательства | Значение коэффициента должно быть больше или равно 2 |

| Показатель финансовой устойчивости | (Собственный капитал + долгосрочные обязательства) / Активы | Значение должно быть в диапазоне 0,8-0,9 |

| Рентабельность собственного капитала | (Чистая прибыль / Средняя стоимость собственного капитала) * 100 | Показатель должен быть выражен в процентах и иметь значение больше нуля |

Алгоритм проведения анализа в компании

Финансовый анализ, как и другое серьезное мероприятие, проходит по заранее оговоренному алгоритму:

- Подбирается информация, необходимая для проработки

- Информация проверяется и ей дается оценка достоверности

- Данные обрабатываются и сводятся в таблицу

- Проводится вертикальный анализ. Он представляет из себя вычисление удельного веса той или иной статьи в общем объеме. Данные также сравниваются с прошлыми периодами. Ярким примером такого анализа является определение соотношения между внеоборотными и оборотными активами

- Проводится горизонтальный анализ. При этом сравнение полученных показателей проводится с данными за прошлые периоды

- Определяется величина финансовых коэффициентов

- Полученные результаты сравниваются с нормативными показателями

- Определяются тенденции развития организации

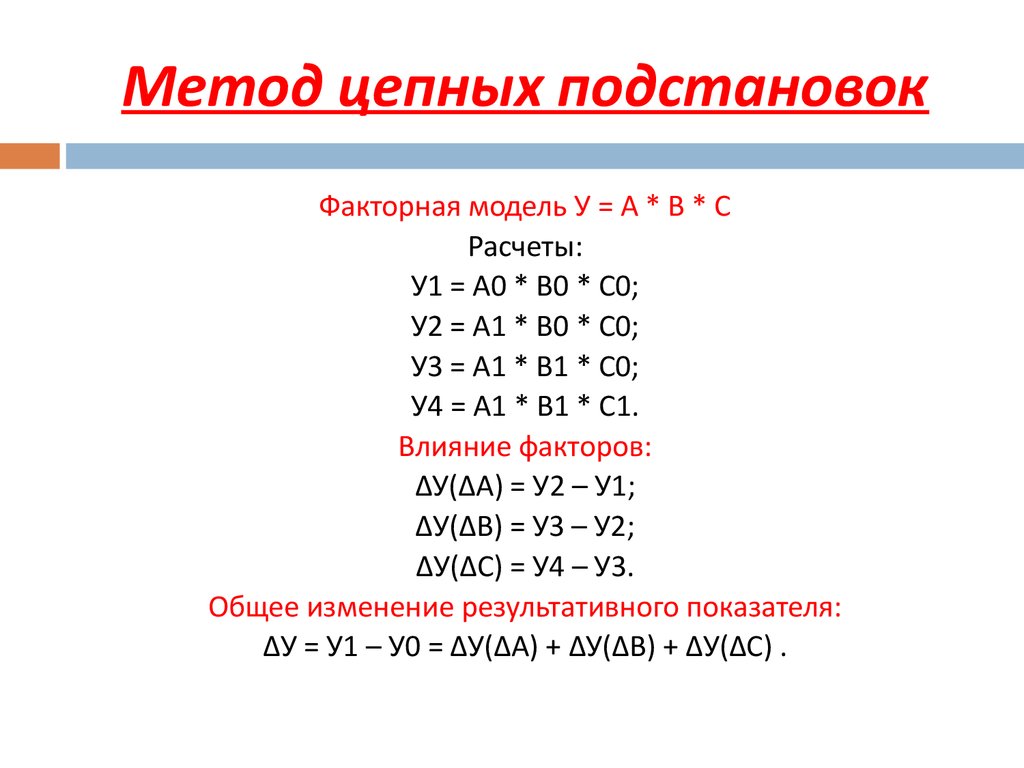

- Проводится более углубленный анализ некоторых коэффициентов

- Дается заключение о финансовой устойчивости организации

Анализ может проводиться как сотрудниками организации, так и привлеченными со стороны специалистами.

Вопросы по рассматриваемой теме

На основании каких документов проводится финансовый анализ в организации?

В большинстве случаев подсчет показателей и выводы о состоянии компании делаются на основе данных двух отчетов – баланса и отчета о финрезультатах. Эти формы дают представление о возможностях рассматриваемого предприятия. Однако если требуется скрупулезный и подробный анализ, то используются данные из всех форм годовой отчетности. На основании полученных данных делается вывод о возможностях организации и предпринимаются последующие шаги.

Анализ состояния предприятия очень важен не только для сторонних пользователей, но и, в первую очередь, для самих собственников. Объектами анализа становятся капитал, имущество и устойчивость компании. Оценка этих позиций дает полную картину и позволяет оценить эффективность работы любого предприятия. Такая информация чрезвычайно важна для построения стратегии развития и принятия корректных решений, касающихся дальнейшего функционирования организации.